Více, či méně potvrzení u vstupů – konkrétní příklady

Dnes rozvinu myšlenku, kterou jsem otevřel v článku „Vstupovat přímo na S/R úrovni, nebo raději čekat na potvrzení?.“ Na výsledcích jednoduché automatizované obchodní strategie si ukážeme, jaký rozdíl mohou vytvářet „potvrzené“ vstupy od těch „agresivnějších“.

Nejprve znovu upozorním, že jsem přesvědčen, že neexistuje jeden správný univerzální přístup, a tudíž jednoznačná odpověď na otázku položenou v minulém článku. Současně mě ale praxe naučila, že existují způsoby, jak vstupovat vysloveně špatně a bohužel řada nováčku směřuje nejprve právě tímto směrem.

Způsob vstupů by měl být odvozen jednak od charakteru obchodního systému – například od velikosti targetů, pro které obchodujeme, a poté od aktuálních podmínek v trhu, jako je aktuální volatilita a cenová struktura. Obchoduji-li například v dnešní běžné volatilitě a mimo dobu vyhlašování reportů akciový index NQ, je výrazná šance, že volatilnější úsečka ve směru mého zamýšleného obchodu může být jednoduše past pro nezkušené obchodníky. Jen co se úsečka zformuje a naláká nejagresivnější nakupující, cena se obrátí a vytvoří korekci ve velikosti těch nejběžněji používaných stop-lossů. Velmi často se tak vyplatí vstupovat nikoliv na close úsečky, ale blíže obchodované S/R úrovni. A to i v případě, že trh na první pohled trenduje (základní ukázky viz minulý článek).

Pojďme si daný princip ukázat na konkrétní simulaci. Pro tu použiji velmi jednoduchý systém aplikovaný na denní data akciového indexu S&P 500. Denní data z toho důvodu, že vyšší timeframy obsahují méně šumu a lépe se s jejich použitím demonstrují různé základní principy obchodování. Popisovaný systém vychází z knihy Short Term Trading Strategies That Work, což je jedna z mnoha knih, ve které lze nalézt různé inspirace.

Systém, který autor nazývá Double 7’s je extrémně jednoduchý. Nejprve musí být splněna podmínka, aby byl trh v uptrendu. Za uptrend je považována situace, kdy se trh obchoduje nad svým 200denním klouzavým průměrem. Následně se generuje nákupní signál v okamžiku, kdy trh uzavírá nejníže za posledních sedm dnů (close úsečky je níže než posledních sedm close). Pozice je ukončena v momentě, kdy trh uzavírá nejvýše za posledních sedm dnů.

Systém tak často vstupuje v místech, které nejsou začínajícím obchodníkům příjemné: Trh je celkově v uptrendu a uzavření trhu nejníže za posledních sedm úseček vypadá spíše jako začátek nějakého poklesu než místo pro nakupování.

Vstupy a výstupy tohoto velmi jednoduchého principu pak mohou vypadat například takto:

A to je právě princip, který bych rád těmito články zdůraznil – v tradingu je většinou nutné opustit „komfortní prostor“ a obchodovat situace, které často působí až opačně tomu, co je nám přirozené. Pochopitelně jen pokud je máme dostatečně otestované.

Mnoho začínající obchodníků obchoduje zcela obráceně. I přesto, že v trzích není žádná zásadní volatilita, „doufají“ v proražení stávající struktury a naskakují do trhu až v okamžiku, kdy skutečně všechno křičí, že jsou trhy „konečně“ rozjeté.

Vstupy pak mohou vypadat například takto:

Při této simulaci jsem neudělal nic jiného, než jsem prohodil vstupní a výstupní podmínku. Vstupy jsou generovány tak, že trh je v uprendu (trh se obchoduje nad EMA200) a následně vstupujeme na close úsečky, která uzavírá nejvýše z posledních sedmi úseček. Vystupujeme v okamžiku, kdy trh uzavírá nejníže za posledních sedm úseček (tato podmínka by se dala přirovnat k běžnému používání stop-lossu a jeho následném posouvání).

Na první pohled je na tomto jednoduchém příkladu vidět, že pokud se vstupem váháme příliš, většinou vstoupíme v ten nejhorší možný okamžik. Pochopitelně, že uvedený příklad přináší mnoho zjednodušení, ovšem z praxe intradenního obchodování mohu potvrdit, že popisovaný princip se vztahuje na ohromné množství diskréčních intradenních stylů tradingu. Nevylučuje se to samozřejmě s tím, že jednou z možných profitabilních strategií je obchodování breakoutů, kdy vstupujeme po prolomení určité oblasti. Ovšem podobnému přístupu je potřeba celkově přizpůsobit celou logiku budovaného systému a především trade managementu.

Vzhledem k tomu, že popisovanou logiku není složité naprogramovat do programů pro automatizované testování a obchodování, můžeme se podívat na výsledky ukázkových přístupů ze vzdálenější perspektivy.

Budeme-li vstupovat „proti strachu“, tedy sice do trendu, ale na close úsečky uzavírající na sedmidenním minimu, bude naše equity křivka vypadat následovně:

Výsledky jsou zobrazeny na denních datech trhu SPY za posledních 20 let. Tedy úctyhodný vzorek dat. SPY je ETFs (viz Trhy podrobněji: ETFs) silně korelující s indexem S&P 500 a výsledky reflektují nákup fixních 500 shares/obchod. Jelikož jde skutečně jen o demonstraci popisovaného principu, tak ve výsledcích nejsou zahrnuty komise a skluzy, které však uvedenou equity příliš neovlivní. Přestože systém vstupuje "proti logice" (nakupuje ve výrazném poklesu), jeho úspěšnost je 76 % při RRR cca 1:1.

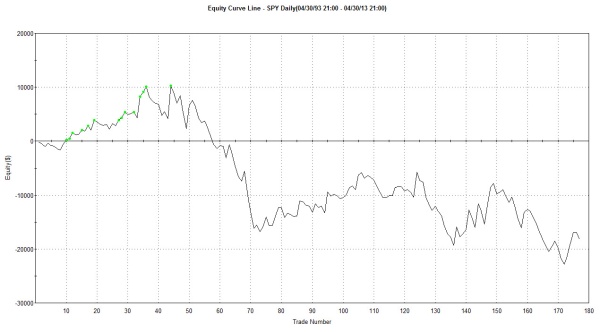

Pojďme se nyní podívat, jak vypadá equity, pokud bychom dělali opak – čekali bychom na co nejvíce potvrzený vstup. Tedy vstupovali bychom do trendu (trh se obchoduje nad EMA200) a současně bychom čekali, až trh uzavře výše než v předchozích sedmi úsečkách. Zde je výsledek daného přístupu:

Úspěšnost klesla na cca 42 % a snížilo se i RRR. Na první pohled je zřejmé, že oproti předchozímu vstupu jsme jednoduše čekali “příliš dlouho”. A velmi podobný efekt může mít váhání se vstupem i v diskréčním obchodování.

Závěr

Uvedený příklad pochopitelně nedemonstruje vše a není univerzální. Nicméně dobře vystihuje základní princip, kterým se snažím v intradenním obchodování řídit:

Nevstupuji v okamžicích, které vypadají vizuálně až příliš ideálně. Mé nejlepší vstupy jsou takové, které jdou proti mým základním pudům – strachu a chamtivosti. Například “lovení” vstupu se slevou, kdy mi trh může kdykoliv ujet (a nebo mohu chytnout velmi dobrou vstupní cenu), nebo vstup blízko S/R úrovně, kdy vstupuji “proti” nějakému velmi slabému momentu.

P.S. Uvedený systém jsem použil skutečně jen pro demonstraci popisovaného principu. Nejde o systém, který bych mohl doporučit v této podobě k obchodování.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.