RSI - Relative Strenght Index

Jedním ze způsobů, jak efektivně vylepšovat obchodní strategie, je používání nejrůznějších obchodních indikátorů. Ty nám mohou sloužit jako vhodný doplněk běžných analýz nebo jako nástroj ke správnému načasování vstupů a výstupů.

Indikátorů existuje nespočet. Jedním z nejčastěji používaným, který se dobře hodí i pro stavbu mechanických obchodních strategií, je RSI.

Představení indikátoru RSI

Za autora indikátoru je obecně považován obchodník J. W. Wilder, který RSI (Relative Strenght Index) vytvořil jakožto způsob měření síly nebo naopak oslabování trhu. Základní idea indikátoru RSI je možnost měřit, kdy je trh překoupen (overbought) nebo naopak přeprodán (oversold) a dle toho zvažovat možnost krátké (v případě overbouhgt) nebo dlouhé (v případě oversold) pozice. Ještě jednou upozorňujeme, že indikátor má sloužit pouze jako doplněk strategie, nikoliv jako strategie samotná.

Jak RSI funguje?

Relative Strength Index (RSI) je indikátor, který měří sílu trendu. RSI se pohybuje na škále od 0 do 100, přičemž hodnoty nad 70 jsou považovány za překoupené a hodnoty pod 30 za přeprodané. Konkrétní hranice překoupenosti a přeprodanosti ale nejsou pevně dané. Zejména u mechanických strategií se vyplatí testovat co neextrémnější hodnoty.

RozbalitVýpočet RSI je následující:

RSI = 100 - (100 / (1 + (U / D)))

kde:U je průměr čistých růstových cen za určité období

D je průměr čistých klesajících cen za určité období

RSI funguje univerzálně na všech cenových grafech. Lze jej používat při obchodování akcií, komodit, kryptoměn či forexu.

Indikátor se zobrazuje coby oscilátor pod samotný cenový graf. Zde je zobrazen graf komoditního kontraktu cukru spolu s indikátorem RSI:

Pokud si necháme zobrazit indikátor jakožto doplněk k některému z komoditních grafů, v první řadě si zřejmě všimneme, že je RSI indikátor „ohraničen“ hodnotami 0 % a 100 %, v polovině pak můžeme vidět i úroveň 50 %.

Co nám tyto hodnoty říkají? Obecně řečeno, pokud se křivka RSI pohybuje NAD 70%, pak je trh považován za překoupený, pokud se pak křivka pohybuje POD 30%, pak je trh považován za přeprodaný:

Jak jsme si řekli již na začátku, překoupený trh je možné považovat za signál k otevření krátké pozice (shortování) a naopak přeprodaný trh jako signál k otevření dlouhé pozice.

Samotné časování závisí na konkrétním obchodním systému. Konzervativně jsou signály považovány za platné až v momentě, kdy cena přeprodané/překoupené rozmezí zpět opustí. To znamená, pokud zvažujete například otevření dlouhé pozice a používáte RSI indikátor pro vhodnější načasování, pak vyčkáte na moment, kdy se RSI indikátor bude nacházet pod 30 %. Nyní však ještě dlouhou pozici otevírat nebudete. Vyčkáte, až se indikátor z oblasti pod 30 % dostane zpět NAD 30 % - teprve v tento moment je možné považovat nákupní signál RSI indikátoru jako platný.

Pro otevírání krátkých pozic pak pochopitelně funguje opačná analogie - vyčkáváme, dokud indikátor nepřesáhne 70 %. V takovém momentě vyčkáváme a do pozice vstupujeme, až pokud trh opět klesne zpět pod 70 %.

O efektivnosti a spolehlivosti indikátoru se pak můžete přesvědčit sami na následujícím grafu: jak vidíte, v tomto případě pomohl RSI indikátor označit obraty krátkodobých trendů s pozoruhodnou přesností.

Využití indikátoru RSI v praxi; jak vidno, indikátor relativně spolehlivě indikuje obraty krátkodobých trendů.

Nastavení indikátoru RSI

V rámci indikátoru se nastavuje perioda, ze které mají být jednotlivé hodnoty indikátoru používané. Standardní nastavení bývá posledních 14 obchodních úseček (bars), tzn. v případě denního grafu 14 obchodních dnů.

RSI v mechanických obchodních strategiích

RSI je velmi často využíváno pro časování obchodů v tzv. mean reversion strategiích. Pokud hledáte jednoduchý indikátor, se kterým lze robustní a přitom jednoduché strategie stavět, tak RSI by mělo být mezi prvními, kterým věnujte pozornost.

Funkční systémy přitom mohou být velmi jednoduché. Zde je příklad, jak může hypotetický obchodní systém postavený na RSI vypadat. Systém kombinuje indikátor RSI s klouzavými průměry.

Vstup: Close úsečky, kdy je RSI(3) < 20 a trh je nad MA200 (dlouhodobým klouzavým průměrem)

Stop-loss: 2*ATR(4) od vstupní ceny

Výstup: Close úsečky, kdy C>MA20 (trh uzavírá nad klouzavým průměrem s periodou 20)

Podobný systém bude fungovat jak na samotné akcie, tak akciové indexy.

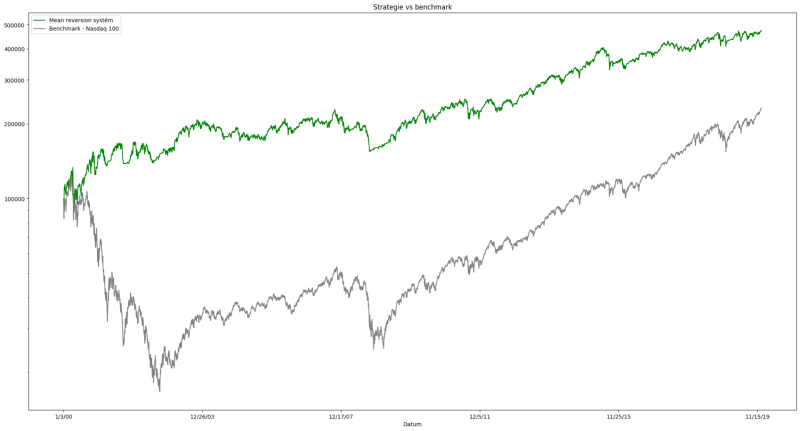

Zde je ukázka výsledků backtestu, pokud bychom systém aplikovali na akcie indexu Nasdaq 100 (s respektování historických konstituentů indexu). Otevírali bychom max. 10 pozic, každé pozici přidělili 10 % kapitálu (obchodovali bychom tak bez finanční páky). A pokud by bylo k otevření více pozic, preferovali bychom ty s nižším RSI(3) (RSI počítané ze 3 denních úseček).

Screenshot znázorňuje srovnání výkonnosti popisovaného hypotetického obchodního systému založeného na indikátoru RSI (zelená linka) ve srovnání s benchmarkem, v tomto případě Nasdaq 100. Na grafu vidíme, že takto jednoduchý systém výrazně překonává benchmark. Tento konkrétní příklad je ilustrativní a demonstruje principy, které na Finančníkovi aplikujeme při tvorbě obchodních strategií. Podobnou strategii bychom spíše obchodovali na akciových indexech. Vytvořené strategie navíc kombinujeme do diverzifikovaného portfolia, abychom využili různé tržní situace a snížili riziko.

Závěrem

Indikátor RSI patří mezi velmi oblíbené a díky nejrůznějším analytickým programům i velmi rozšířené a snadno dostupné indikátory pro trading. RSI je možné využívat prakticky ve všech trzích i časových pásmech - jak pro denní obchodování, tak pro intradenní, nebo třeba i pro dlouhodobé poziční. Procentuelní hranice pak bývají u různých obchodníků rozdílné - zde zmíněných 30 a 70 procent není žádné dogma, mnoho obchodníků používá například nastavení 25 a 75. To už je ale opět na každém obchodníkovi, co shledá jako nejpřijatelnější nastavení pro své obchody. Každopádně mějte vždy na paměti, že by indikátor měl sloužit pouze jako doplněk technické analýzy.