Portfolio

Portfolio v kontextu investování a obchodování odkazuje na kolekci různých investičních nástrojů, které jednotlivec či instituce drží. Může obsahovat akcie, dluhopisy, hotovost, nemovitosti a mnoho dalších typů aktiv. Myšlenka vytváření portfolia spočívá v tom, že rozprostření investic přes různá aktiva může snížit riziko ztráty, pokud některé z těchto aktiv podává slabý výkon.

V aktivním tradingu mnoho obchodníků využívá v portfoliu obchodní strategie, což jsou plány nebo pravidla, která určují, kdy a jak obchodovat. Tyto strategie mohou být buď diskreční, kdy obchodník rozhoduje na základě své intuice a zkušeností, nebo systematické, což jsou strategie založené na pevně stanovených pravidlech a často jsou prováděny algoritmy.

Používáním více obchodních strategií v portfoliu se snažíme dosáhnout diverzifikace nejen v aktivech, ale také v obchodních přístupech a technikách. Cílem je snížení celkového rizika portfolia. Pokud jedna strategie selže v důsledku neočekávaných tržních podmínek, jiná strategie může dosáhnout zisku, což může vykompenzovat ztráty a stabilizovat výkon portfolia.

V praxi se tedy portfolio systematických strategií stává nástrojem pro maximalizaci zisku a minimalizaci rizika. Toto přístupné kombinování různých strategií nám umožňuje reagovat na různé tržní podmínky a situace s větší flexibilitou a odolností.

Příklad portfolia systematických strategií

V rámci trading praxe kombinujeme různé obchodní styly, čímž vytváříme portfolia. V portfoliu míváme více než 6 strategií, ale pro příklad vezměme tři strategie, které na Finančníkovi každý den sledujeme v rámci Trading Room:

- Short swingovou mean reverison strategii (SMR USA Short)

- Long swingovou mean reversion strategii (SMR USA Long)

- Momentum rotační strategii (SMO NDX)

Každé strategii přiřadíme v portfoliu váhu 50 %. Jelikož ale strategie neobchodují ve stejný čas, prakticky pořád budeme do trhu exponovat méně než 100 % kapitálu a nevyužívat ani obchodování na margin.

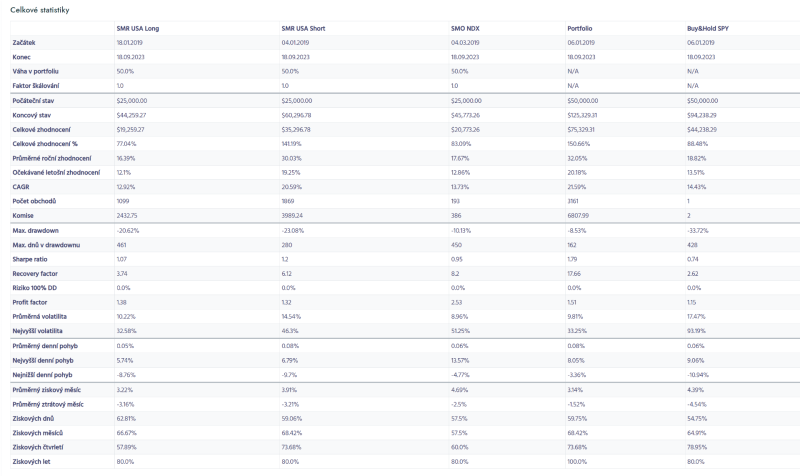

V níže uvedené tabulce je vidět, že jednotlivé strategie mají ve sledovaném období posledních let průměrné roční zhodnocení v pásmu 16–30 %. Jejich drawdowny jsou od 10–23 %. Pokud strategie spojíme dohromady, pak získáme průměrné roční zhodnocení 32 % při drawdownu 8,53 % (souhrnná statistika je ve sloupci portfolio). Tedy vyděláme více, při nižším risku. To je v principu důvod, proč obchodovat na účtu více strategií v portfoliu a nevkládat veškerý risk a úsilí do jediné strategie.

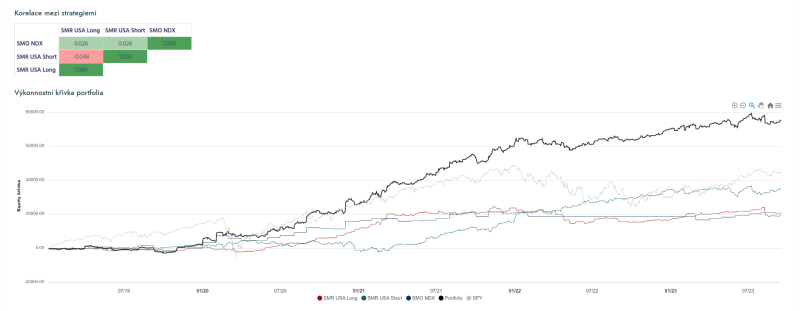

Stejná informace interpretovaná graficky v podobě výkonnostních křivek: