Prohledat Finančník.cz

Zobrazeny výsledky pro vyhledání 'patterny'.

-

Po delší době se opět vrátíme k procvičování obchodního systému FinWin, konkrétně trendových patternů FinWin 0/v a FinWin 2v. Dnešní cvičení však pojmeme trochu jinak. Nebude se dnes jednat o obvyklé cvičení rozdělené na dvě části. Co po vás dnes chci, je, abyste se důkladně zadívali na obrázek...

-

Jeden styl technické analýzy se ubírá směrem identifikace obchodních příležitostí skrz cenové patterny vytvářené na svíčkových grafech (candlestick patterns). Jakou mám se svíčkovými patterny zkušenost a vyplatí se je „učit“? Jelikož sám obchoduji skrz čisté cenové grafy (s použitím intermarket...

-

V několika budoucích článcích se pokusím vám představit své některé oblíbené cenové patterny , které v obchodování více či méně používám. Po dlouhé době se tedy v rámci článků vrátíme ke konkrétním vstupním a výstupním strategiím. Proč se různým taktikám nevěnujeme častěji? Protože trading není o hyp...

-

...určité patterny na kryptoměnách nebo na akciích s malou kapitalizací. Nebo se ukáže, že vás fascinuje systematické intradenní obchodování jen v určitou část dne. Cesta k niche obvykle vede přes spoustu testování a praxe. Nejprve se naučíte základní strategie (momentum, mean reversion atd.), oťukáte...

-

Patterny v tradingu nejčastěji znamenají tzv. "cenové patterny ". Opakující se vzory v cenách aktiv, které mohou obchodníci použít k předpovědi budoucích pohybů cen. Existuje mnoho různých cenových vzorů, které lze použít, a každý z nich má své vlastní výhody a nevýhody. Nejběžnější dělení je na patt...

-

...různých trojúhelníků či další cenové patterny . Mechaničtí obchodníci často obchodují průrazy otevíracího rozpětí – například první půlhodiny obchodování nebo i kratších rozpětí. Popis konkrétní funkční mechanické strategie breakoutu otevíracího rozpětí naleznete v článku Jak na první daytrading au...

-

- 4

-

-

- intradenní obchodování

- daytrading

-

a 1 další

Označen s:

-

...Analyzuje pohyb cenového grafu v čase a hledá vzorce ( patterny ), které mohou pomoci obchodníkům předvídat budoucí pohyby cen. Price action je založena na premise, že cena odráží vše. To znamená, že všechny informace o trhu, včetně sentimentu investorů, makroekonomických faktorů a očekáván...

-

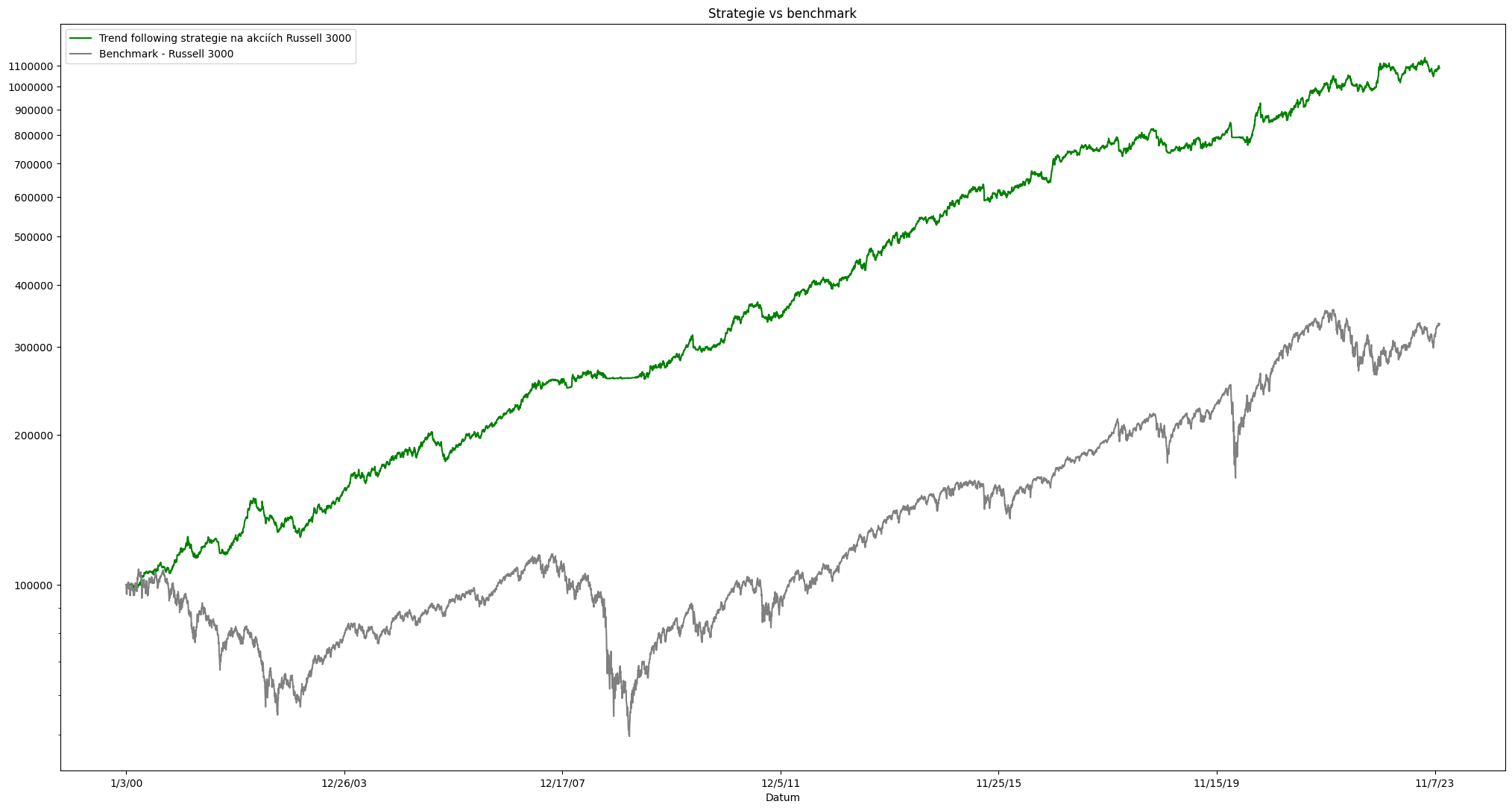

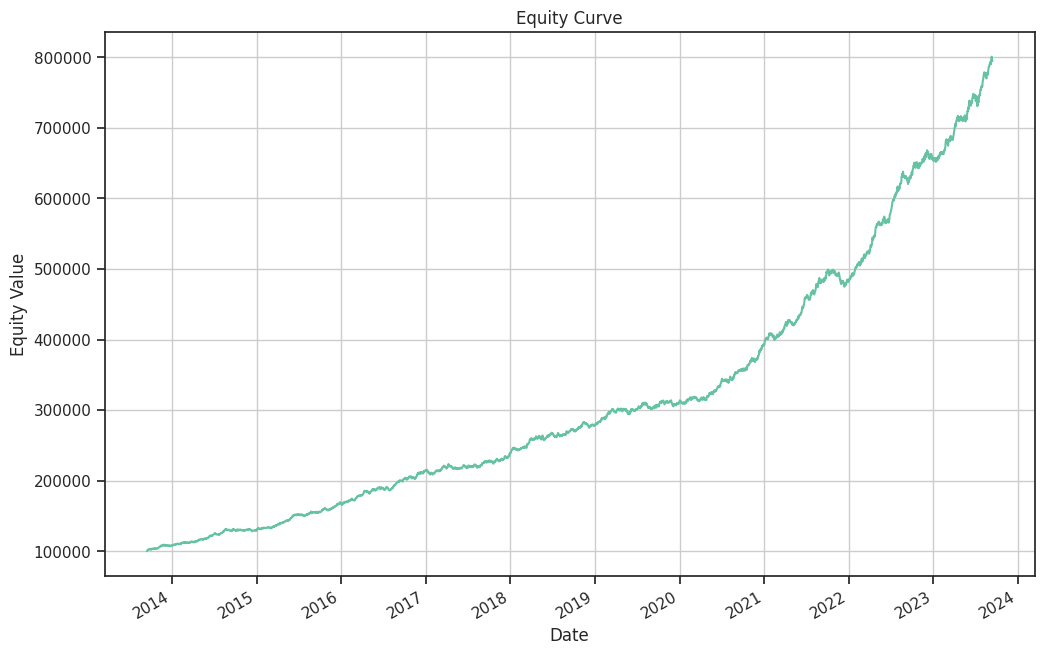

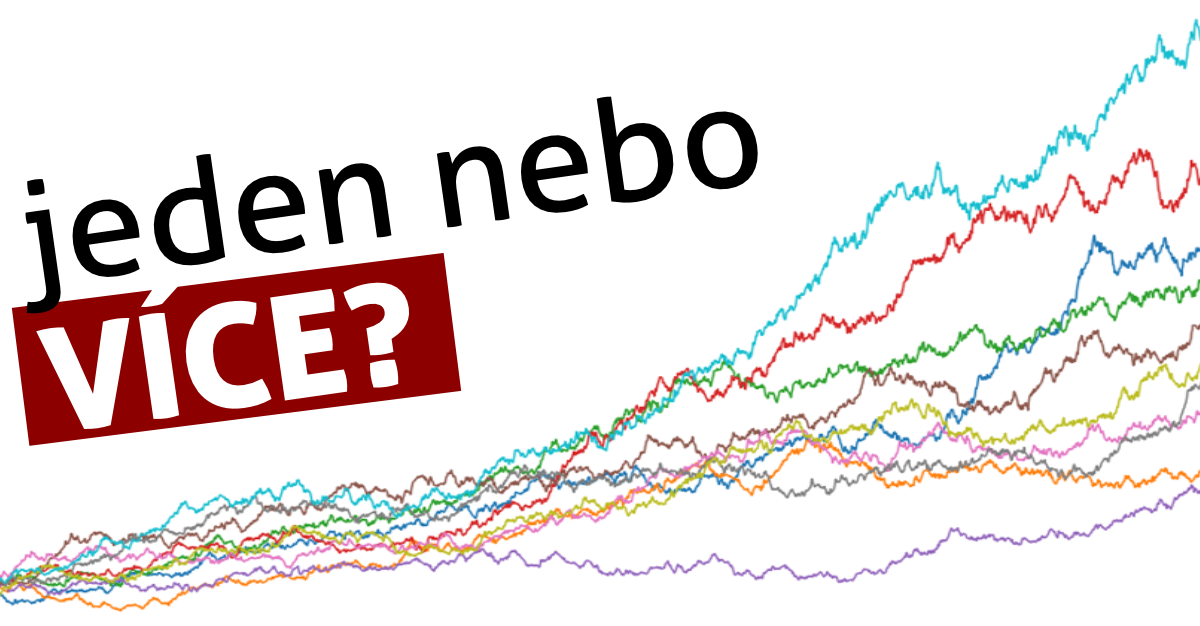

Jak na Trend Following (trendové obchodování)

článek: publikoval/-a petr v rubrice Obchodní strategie: průvodce mými obchodními plány

...Robert Edwards a John Magee ve své knize "Technical Analysis of Stock Trends" popularizovali tradiční technické patterny pro definici trendu a cenových obratů (kniha se prodává dodnes). Harold Gartley v knize "Profits in the Stock Market" představil 'mechanické' obchodování na základě Dowovy toerie... -

...že se naučí vyhledávat jednoduché cenové patterny s vysokou úspěšností a vysokým poměrem průměrného zisku na občasné ztráty. To je ale typický příklad kognitivního zkreslení, kterým se všichni více či méně necháváme ovlivňovat. Jedním z nejznámějších kognitivních zkreslení spojených s přílišnou seb...

-

- 8

-

-

- portfolio

- diverzifikace

-

a 2 další

Označen s:

-

Diskuze k článku: Poradna: V tradingu stagnuji, protože mám problém s prokrastinací

příspěvek: petr odpověděl na příspěvek uživatele Financnik.cz ve vláknu Finančník.cz - diskuze k článkům

...o tom proc nefunguji patterny , jak stopovat slabe a silne jsem dost podrobne zde na Financnikovi psal v ebooce Orderflow trader. Tato otazka tedy neni nijak zahadna/slozita. Spousta lidi neuspeje jednodusse proto, ze se pres vsechny informace stejne snazi honit za svatym gralem, jako jsou treba pa... -

Diskuze k článku: Poradna: V tradingu stagnuji, protože mám problém s prokrastinací

příspěvek: natan odpověděl na příspěvek uživatele Financnik.cz ve vláknu Finančník.cz - diskuze k článkům

Hmmm poslední příspěvek se ptá zda vůbec fungují patterny . Já říkám že musí fungovat tak asi přibližně na 50%, ale všechny patterny a všechny známé formace. Pokud se dá RRR 1:1, přidá se špatnej nebo vůbez žádnej MM a přidá se psycho => ztrátevej trader. Uvědomte si proti komu stojíme, obrovský velk... -

...Ti výděleční dnes tak zcela přirozeně používají taktiky modelující psychologické a technické patterny chování ztrácející masy a tohoto chování využívají pro své profity prostřednictvím sofistikovaných algoritmů. Doba je v tomto „agresivnější“ (jako ostatně celá společnost) a o to více je třeba vstu...

-

Diskuze k článku: Co jsem se zatím naučil o psychologii obchodování

příspěvek: nickirout odpověděl na příspěvek uživatele Financnik.cz ve vláknu Finančník.cz - diskuze k článkům

...bollinger obchodníci B3 - obchodníci na flat trhu - trhy v chope - napr: skalperi B4 - alternatívne prístupy k trhu aj trendové aj range patterny , order flow, korelácia, vyššie timeframy napr. FIMS financnici atď.. Čo majú spoločné ziskoví obchodníci s veľmi rozdielnymi obchodnými plánmi? Jed... -

...Systémy a patterny vedoucí ke generování „alfy“, tedy pracující s určitou výhodou, jednoznačně existují. A z krátkodobého pohledu je jich poměrně dost. Prakticky s každým nástrojem technické analýzy lze vytvořit funkční systém mající určitý edge. Ten bude mít ale omezenou životnost. Velmi čast...

-

Katzz - můj obchodní žurnál a plán do budoucna

příspěvek: katzz odpověděl na příspěvek uživatele katzz ve vláknu Diskuze nad obchody

...které patterny ti vydělávají a které zase ne? Mě u FINWIN patternů vůbec nevydělávaly patterny 0/100 a 2x100. Máš zapsané u všech obchodů ideální SL a idelální PT (tedy MAE a MFE hodnoty)? Pomocí těchto hodnot můžeš časem optimalizovat svůj SL a PT, dobré je použít k optimalizaci ATR ukazatel, ale... -

Diskuze k článku: Automatické obchodní systémy: životnost a risk-management (1/3)

příspěvek: Heron odpověděl na příspěvek uživatele Financnik.cz ve vláknu Finančník.cz - diskuze k článkům

...tak uvidíš všechny možné patterny TA – double top/bottom, head and shoulders, odrazy od Fibonacci levelů, odrazy od MA, trendy na všech time framech, range úseky, trendové kanály, kulaté hodnoty na cenové ose, které fungují jako S/R, klasické S/R, různé candlestick formace, mean reverting, patterny ... -

...Použité patterny FinWin: patterny 0/v, 2x100cross, 0/100 a 2v. Výsledná (nejlepší) kombinace SL a PT: 2v: SL – 1.5/ PT – 2.8 0/100: SL – 1.5/ BE – 2.0/ PT - 2.8 2x100cross: SL – 1.5/ BE - 2.0/ PT – 3.5 0/v: SL – 1.5 / BE – 2.0 / PT – 2.5 Čistý zisk: 23 295 USD...

-

...že některé patterny /vstupy/výstupy vidíte lépe, některé hůře. Něco rozpoznáváte s přehledem, něco rozpoznáváte s obtížemi. Už během prvotního backtestu se tedy ukazuje individualita každého obchodníka a vy si můžete po "nástřelovém" backtestu lépe definovat, co konkrétně vám na první do...

-

...Tentokrát jsem se zaměřil na protitrendové patterny , které sice nejsou úplně mojí parketou, ale jelikož bych rád o nějaké zase zpět obohatil mé jinak silně trendové obchodování (z těch důvodů, že v aktuální nízké volatilitě mám skutečně velmi málo sginálů), začal jsem hledat další způsoby, jak...

-

Katzz - můj obchodní žurnál a plán do budoucna

příspěvek: katzz odpověděl na příspěvek uživatele katzz ve vláknu Diskuze nad obchody

...TRADING: Pro obchodování používám z 99% double top (dále jen DT) a double bottom (dále jen DB) patterny , ostatní je pattern BigV odrazený od EMA34 s malým SL, po dlouhém backtestování (dále jen BT) mi přišlo toto jako nejlepší způsob obchodovnání s velmi dobrým výsledkem, cca 100% zhodnocení účt... -

...stejným způsobem lze pracovat s klasickými protitrendovými patterny FinWinu). Aktuální pohled na 15minutový trh e-mini Russell 2000. Dnešní velmi pěkný downtrend by se mohl podstatně zbrzdit v oblasti silné konsolidace kolem cenového pásma 795-805. Obzvláště důležité bude sledovat chován...

-

E-Mini NASDAQ

příspěvek: detroit odpověděl na příspěvek uživatele Jakub ve vláknu Diskuze nad obchody

...Ja se hodlam ted soustredit prave na cenove patterny jako flag, congestion, 3U a podobne. Muzes jeste upresnit jestli tyhle formace hledas primo na obchodovanem TF nebo na vyssim, a potom na obchodovanem TF jen casujes vstupy? Ja bych to videl spis tak ze na cemkoliv mensim nez 5min TF nema moc ce... -

...začnu tedy znovu a nyní backtestuji už dva patterny ... Není žádná vyjímka, že na konci skončím se 4 patterny . Pokud mám tuto nejnáročnější fázi za sebou, mohu postoupit k dalšímu kroku. KROK 4 – MONEY MANAGEMENT Money management je pravděpodobně má nejoblíbenější a zároveň i nejdůležitěj...

-

-

...abychom si vyzkoušeli trendové patterny FinWin i na trochu jiném timeframe. Takže, vašim úkolem bude jako vždy najít a zapsat obchody dle následujících pravidel: patterny FinWin 0/v a 2v, pouze s nuancí odrazu od EMA34, pouze do směru trendu dle EMA34 a EMA204, vstup na...