Analýzy, které vás lépe připraví

V minulosti jsme si již několikrát vysvětlili, že skvělý způsob, jaké lépe zvládnout psychologický aspekt obchodování, je co nejlepší příprava našeho mozku na veškeré možné situace, které mohou v budoucnu nastat. Jinými slovy, čím více možných budoucích scénářů známe předem, tím větší šance, že nebudeme jednat zbytečně emotivně, až nastanou. Dnes si ukážeme několik pomocných analýz, které nás na možnou budoucnost daleko lépe připraví.

Následující grafické analýzy pocházejí sice z automatického backtestu a z konkrétního obchodního software, je však velmi jednoduché vyrobit pomocné analýzy i v Excelu - a každému, kdo backtestuje "ručně", bych to i doporučil. Podobné analýzy je také dobré zpracovat graficky - mozek vstřebává vizuálně zpracované informace jasněji a snáze. A jakými analýzami se dnes budeme zabývat?

Mnoho obchodníků může mít zcela neoprávněně falešné pocity o nefunkčnosti svého obchodování, pokud během měsíce vydělají určitou část peněz, kterou ještě tentýž měsíc ztratí, pokud některý měsíc skončí s mizernými výsledky, nebo pokud určitý měsíc obchodují s výrazně nižší procentuální úspěšností. Takovéto měsíce nezřídka vedou ke zbytečnému stopnutí obchodování, nebo dokonce i úplného "zahození" dlouho budovaného obchodního systému a hledání systému nového. Přitom se často jedná o zbytečně impulsivní jednání, protože charakter a výsledek daného měsíce může být zcela v souladu s charakterem systému, pouze nejsme na tento fakt dostatečně připraveni (neprovedli jsme k tomu dostatečné analýzy). Samozřejmě, pokud chceme podobné analýzy vytvářet, potřebujeme také dostatečný vzorek obchodů - proto také vždy říkáme, že je rozumné backtestovat co nejdelší historii obchodů, abychom si mohli udělat co nejlepší představu o různých aspektech našeho obchodního systému.

Pojďme se tedy blíže podívat na určité měsíční analýzy.

Analýza 1: Volatilita obchodních výsledků v rámci obchodního měsíce

Volatilita se netýká jen trhů. O volatilitě můžeme hovořit také v rámci našich obchodních výsledků: Některé dny můžeme jít s equity velmi rychle nahoru, některé zase velmi rychle dolů. Volatilita distribuce zisků a ztrát může být značná - a pokud na ní nejsme dostatečně připravení, snadno se necháme zaskočit.

Sledovat volatilitu equity na měsíční bázi je velmi užitečná pomůcka. V podstatě nás krom údaje, jak daný měsíc po finanční stránce dopadnul, zajímá i to, jaký nejvyšší drawdown a nejvyšší nakumulovaný zisk obchodní systém v daný měsíc dosáhnul. Příklad - náš systém mohl vydělat na konci měsíce 1200 USD, ale v průběhu měsíce se ve skutečnosti mohl dostat na 2500 USD. Je tedy výsledek 1200 USD na konci měsíce dobrý, nebo špatný? Mnoho obchodníků si může vyčítat, že nechali svou equity spadnout z tak skvělého zisku téměř na polovinu. Přitom většinou není co si vyčítat - zkrátka a dobře podobná volatilita může být danému systému zcela přirozená. Stačí si udělat jednoduchou vizualizaci - a hned vidíme, že se na takovou skutečnost musíme zkrátka a dobře připravit, protože jí budeme zažívat docela možná každý měsíc.

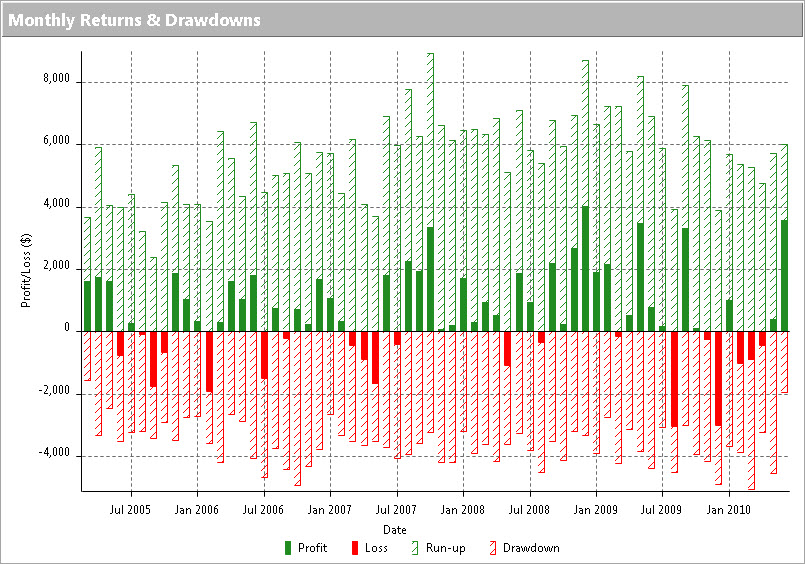

Pojďme se podívat na jednoduchou vizualizaci volatility obchodního měsíce. Záměrně jsem vybral obchodní systém s velmi vysokou volatilitou, aby vše bylo ještě zřetelnější (systém v této podobě neobchoduji, neboť i na mě je již distribuce equity značně volatilní). Vizualizace vypadá následovně:

Pokud se na obrázek dobře podíváte, tak krom faktického výsledku - tj. jak reálně daný měsíc finančně dopadnul (plné zelené úsečky a plné červené úsečky) můžeme vidět i to, v jakém poklesu během měsíce systém byl (červená šrafovaná úsečka) a do jakého největšího otevřeného profitu se během měsíce dostal (zelená šrafovaná čára).

Pokud se například podíváme na zcela poslední měsíc na grafu - červen 2010, pak vidíme, že daný měsíc systém vydělal necelé 4000 USD. Během toho si však "sáhnul" do drawdownu pod -4000 USD a také se "vyšplhal" s profity až na +6000 USD! Jednalo se tedy zjevně o vcelku volatilní měsíc. Někteří obchodníci by při drawdownu -4000 USD mohli chtít vše již "zabalit", přitom pokud se podíváme na zbytek grafu, podobné drawdowny nejsou nic neobvyklého. Jiný obchodník by se zase mohl předčasně radovat z výdělku 6000 USD, aby na konci měsíce koukal na to, že nakonec vydělal "jen" 4000 USD.

Pohled na graf přitom ukazuje, že volatilita může být na obě strany ještě i mnohem větší! Pokud si takovouto analýzu nevytvoříme, můžeme pak zbytečně velmi snadno propadnout panice. Proto podobné vizuální analýzy osobně rád používám - daleko lépe mně připraví na to, co mohu v budoucnu očekávat, a tím pádem jsem daleko méně zaskočený, když se taková věc v budoucnu odehraje. Navíc mně podobné grafické analýzy zejména u automatických obchodních strategií vždy jasně potvrdí to, že co se skutečně počítá, je až konec měsíce. Díky tomu jsem se již naučil kontrolovat své obchodní výsledky z automatických strategií minimálně na týdenní bázi, tj. denní statementy prakticky vůbec nesleduji a grafy se spuštěnými AOS během obchodního dne už vůbec ne (vím, že mně vše dle dohody pečlivě sleduje můj broker, u kterého své AOS nechávám běžet, a pokud by se odehrálo cokoliv podezřelého, hned mě telefonicky informuje).

Analýza 2: Výkonnost jednotlivých měsíců

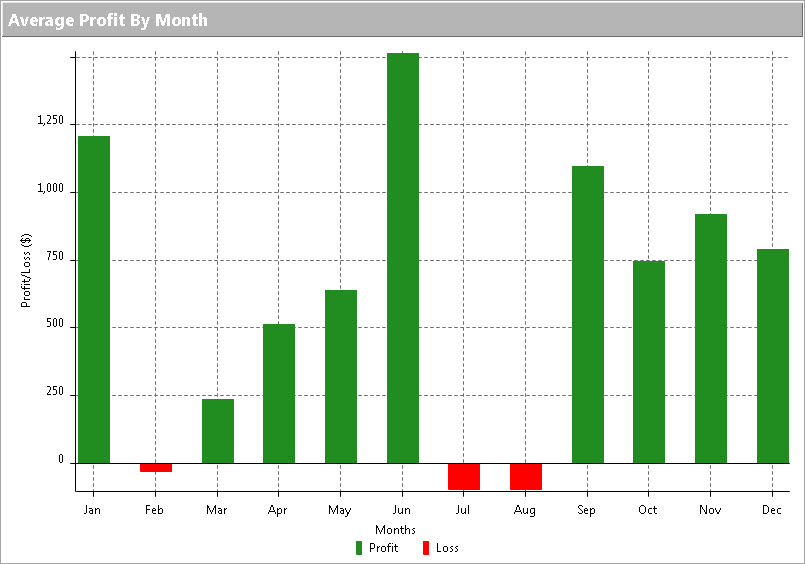

Ne všechny měsíce jsou stejné - jak už předvedl v řadě svých strategií i Larry Williams. Pokud máme provedené testování alespoň za 4-5 let nazpět, vyplatí se už alespoň rámcově graficky zobrazit, jak si jednotlivé měsíce v průměru vedou. Takováto grafická analýza může vypadat například následovně:

A Jak takovou analýzu prakticky využít? Vypovídající hodnotu musíme brát spíše s rezervou, neboť statistický vzorek počtu měsíců bude většinou velmi malý. Přesto pokud vidíme silně slabé tendence v měsících jako únor, červenec a srpen, určitě neuděláme zásadní chybu, pokud v tyto měsíce snížíme počet kontraktů. Obzvláště červenec a srpen mají svou logiku - díky prázdninám může být v trzích výrazně snížená volatilita, mnoho skalpování, a tak nemá cenu obchodovat zbytečně agresivně. Snížení počtu kontraktů na polovinu (nebo méně) může být určitě dobrý nápad. Pokud se případně rozhodnete udělat si na oba měsíce prázdniny a trhy se vůbec nezabývat, pak v případě obchodního systému, ze kterého pochází analýza výše, byste určitě příliš nechybovali. Docela určitě by bylo "profitabilnější" se jen tak líně povalovat u vody, než se snažit obchodovat za každou cenu.

Analýza 3: Volatilita procentuální úspěšnosti

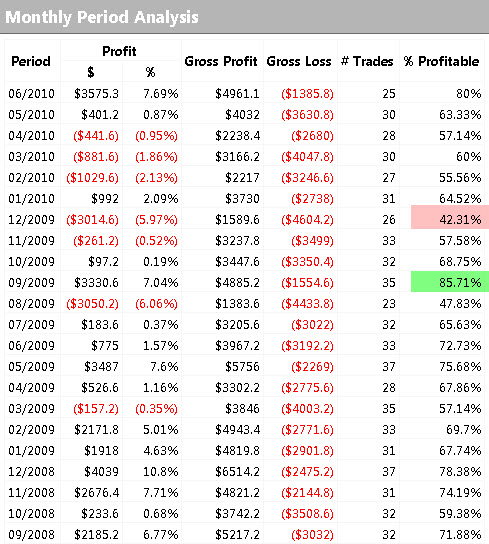

Poslední analýza nám ukáže, že pokud systém s úspěšností kolem 70% (tj. systém, z něhož zde používám veškeré obrázky) náhodou spadne co se úspěšnosti týče téměř na polovinu, ještě se nemusí dít konec světa a neznamená to, že by systém "dosluhoval".

Opět nám pomůže jednoduchá analýza, kdy si vypočítáme úspěšnost systému (WIN%) ne pouze v rámci systému jako celku, ale také v rámci jednotlivých měsíců v našem backtestu. Skvěle tak uvidíme volatilitu WIN%, která může být systému na měsíční bázi přirozená.

Ukažme si opět konkrétní příklad:

Jak je z obrázku patrné, v nejlepším měsíci může úspěšnost vzrůst až na 85%, v nejhorším však klesnout až na pouhých 42%. Nejhorší měsíc navíc v tomto případě přichází poměrně krátce po nejlepším, proto může být obchodník z předešlé zkušenosti snadno "namlsaný" a začít mít obavy, zda není systém již na konci své životnosti a zda se neděje něco mimořádného, například zásadní změna v trzích, apod. Takové úvahy pak mohou zbytečně vést k panice, končící vypnutím systému, nebo jeho zbytečným "rozvrtáním". Proto je opět rozumné vytvořit si podobné statistiky a připravit se předem lépe na to, jaké scénáře mohou nastat.

Závěr

Dnes jsme si tedy ukázali tři jednoduché pomůcky, které souhrnně s dalšími používám v rámci něčeho, čemu říkám risk-profile systému. Zkrátka a dobře si u každé své mechanické strategie vytvořím na základě backtestů jasný přehled různých scénářů, které se v minulosti na měsíční bázi odehrály, přidám k tomu MonteCarlo analýzu - a jsem tak mentálně daleko lépe připravený na budoucnost. Byť je stále nejistá a nastat může cokoliv (a ani nemůžeme očekávat, že se minulost bude opakovat), mám alespoň nějaké hranice a představy, které mně mentálně pomáhají nejistou budoucnost lépe managovat.

Tomáš Nesnídal