Vzhůru k profitům: Risk-Reward-Ratio

Mnoho začínajících traderů si při vstupu do obchodu klade zcela špatnou otázku: „bude můj aktuální obchod profitabilní, nebo nikoliv?“. Ne, že by to nebylo podstatné, ale opravdu důležitá otázka při vstupu do obchodu by měla často spíše znít: „Jaký je můj aktuální potenciál“?

Jak už jsem předeslal v jednom z nedávných článků, ve svém intradenním obchodování se snažím čím dál tím více posunout k menší denní frekvenci obchodů (1-2 denně), ale větším průměrným profitům na obchod. Důvod je jednoduchý – rád bych si tímto způsobem zvýšil své profity, jak vysvětlím později. I když tento úkol zní možná jednoduše, věřte mně, opak je pravdou – na tomto úkolu stále intenzivně pracuji a posuny vpřed vyžadují řadu testování a trpělivosti. Překážky jsou minimálně dvě: jednak je třeba najít si nějaký systém vyhledávání potenciálu, jednak je třeba „přepnout se“ na trochu jinou mentalitu, při které je třeba podstatně větší trpělivost.

V rámci zmíněného posunu v tradingu je nyní potenciál obchodu naprosto první věc, na kterou kdy hledím kdykoliv, když vstupuji do obchodu. Samozřejmě, je stále velmi důležité přesvědčit se, že můj systém FinWin právě nadělil smysluplný pattern dle mých pravidel, i to, že trh právě není v chopu a že vidíme smysluplný trend. Skutečná otázka ale zní: pokud nyní riskuji 150 USD na kontrakt, kolik je maximální viditelný potenciál, který mohu z tohoto obchodu získat?

Problém potenciálu je velmi komplexní otázka. Existuje bezpočet způsobů, jaké techniky využít: high a low dne, high a low premarketu, retracement linie, swingy, Fibonacciho retracementy, high a low předešlých dnů, supporty a resistence… Nedá se říci, co je lepší, nebo horší – jediná otázka je, co oslovuje vás, co právě vám funguje. Odpověď vám dá samozřejmě nejvíce srovnávací backtest, který ukáže, jaká z metod je pro vás nejspolehlivější. Osobně mám nejraději high a low obchodního dne, high a low premarketu a různé kombinace swingů. V tomto bodě však začínám zásadně měnit svůj způsob uvažování: zatímco dříve jsem hleděl převážně na nejbližší možný dosažený potenciál (nejbližší swing, nejbližší high/low dne atd.), nyní se snažím směřovat svou mentalitu spíše opačným směrem – čím vzdálenější reálně možně dosažitelný bod, tím lepší, a to i za cenu snížení procentní úspěšnosti.

O konkrétních technikách volby bodu potenciálu v tomto článku dnes hovořit nechci (navíc už jsem naznačil, podobné věci si musí každý sám vyhodnotit na backtestu), rád bych ale více rozebral onen na první pohled ne příliš lákavý efekt faktu, že si dobrovolně výrazně snížím procentní úspěšnost, ale pokusím se mířit k daleko vzdálenějším potenciálům.

Celý efekt tohoto kroku jsem se rozhodnul demonstrovat na dvou jednoduchých tabulkách.

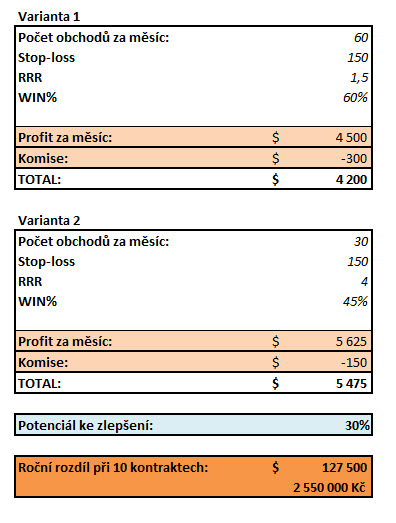

Podíváte-li se na tabulku s označením VARIANTA 1, uvidíte parametry systému FinWin tak, jak jej obchoduje mnoho mírně pokročilých obchodníků. Dlouhodobější úspěšnost kolem 60 % a relativně malý risk-rewar-ratio 1:1,5 (který je daný tím, že často se systémem FinWin chodíme, respektive osobně jsem chodil pro profity kolem 230 USD na kontrakt s účelem mít co nejvíce ziskových dnů) má za následek šanci vydělat si po odečtení všech nákladů kolem 4000 USD na kontrakt měsíčně, při cca 3 obchodech denně (60 obchodů měsíčně) a brokerské komisi 5 USD / RT.

Zkusme se ale zamyslet nad tím, co by se stalo, kdybychom začali obchodovat pouze a jen ty signály, které nám nabízejí realistický, viditelný potenciál o velikosti RRR alespoň 1:4 (tj. profit alespoň 600 USD na kontrakt). Logicky, mnoho obchodů budeme muset rázem „vynechat“ (protože zkrátka takový potenciál nenabízí) a počet obchodů omezíme na přibližně 1,5 denně, tj. na 30 obchodů měsíčně.

Samozřejmě, to, že vidíme potenciál 600 USD ještě neznamená, že bude i dosažený a tak v případě, že budeme vždy dávat do trhu jen stop-loss a profit-target bez dalšího managování obchodu, naše úspěšnost zaručeně výrazně poklesne, předpokládám na realistických 45%.

Počet našich obchodů se tedy snížil o 50%, naše RRR výrazně zvýšilo a naše úspěšnost snížila ze 60% na 45%. Jaký je teoretický (a v praxi velmi reálný) konečný efekt takového kroku? Zvýšení profitability o 30%! I při úspěšnosti pouhých 45% náhle stoupnul modelový zisk o 1275 USD na kontrakt za měsíc! Možná se vám zdá, že takové zlepšení není nějak zásadní, představte si ale, že obchodujete s 10 kontrakty a rázem toto na první pohled nepatrné zlepšení znamená za celý rok rozdíl třeba i 2,5 milionu korun, což už je slušná částka, kterou samozřejmě je lepší na účtu mít, než nemít… První studie tedy ukazují, že začít se orientovat na potenciál v první řadě a na základě potenciálu i filtrovat obchody není myšlenka úplně od věci. Pojďme ale dál, protože to opravdu zajímavé přijde právě teď…

Co tato změna může přínést pro začínající tradery?

Bohužel, realita začínajících obchodníků bývá ze začátku podstatně horší, než backtestové výsledky. Jedním z nejčastějších důvodů je fakt, že začínající obchodníci „klikají“ agresivněji a podstatně častěji, než je zdrávo a výsledkem je pak podstatně více ztrát. O začínající úspěšnosti 60 % si mohou většinou nechat jenom zdát, lepší realita úspěšnosti se pohybuje kolem 45 % a to stále při tak nízkém RRR, jako je 1:1,5.

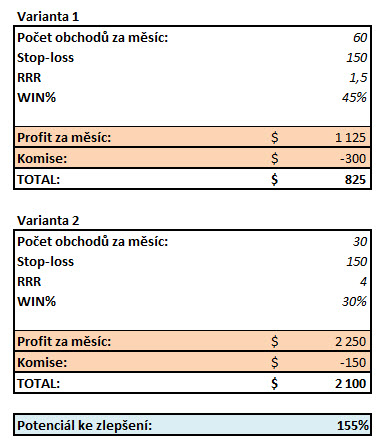

Pojďme se tedy zkusit podívat, jak by vypadala taková situace opět z pohledu naší jednoduché matematiky a jak může opět dojít k výraznému zlepšení při vyšší orientaci na potenciál a RRR, než na snahu zobchodovat každou svíčku, která se jen trochu rychleji pohne.

Varianta 1 ukazuje reálnou procentní úspěšnost začínajícího tradera na úrovni 45 % se zmíněným RRR 1:1,5. Při takových parametrech se v našem modelovém výpočtu pohybujeme na měsíčním profitu kolem 825 USD na kontrakt – nic moc zajímavého.

Řekněme tedy, že nováček o sobě ví, že nedisponuje zrovna vysokou úspěšností a že příliš přeobchodovává. Jak by mohlo pomoci snížení obchodů na polovinu a orientace na RRR alespoň 1:4? Čísla jsou v tomto případě velmi překvapivá: i pokud snížíme úspěšnost ještě níže, na pouhých 30 %, stále jsme vydělali 2 100 USD na kontrakt za měsíc, což je o celých 155 % více, než původních 825 USD! To už je zatraceně výrazné zlepšení, které rozhodně stojí za úvahu..

Naše modelové příklady tedy ukazují, že pokud má nováček problém s nízkou úspěšností a přílišným „klikáním“, přeorientování se na potenciál a RRR může být jedním z možných řešení, a to dokonce i v případě ještě dalšího, i celkem výrazného snížení procentuelní úspěšnosti. Samozřejmě, psychologicky je taková situace mnohem méně příjemná, než mít co nejvíce obchodů úspěšných, ale mnohem vyšší možné profity rozhodně vše mohou kompenzovat. Nezapomínejme, že naším cílem je právě tvoření profitů – trading je byznys jako cokoliv jiného.

Závěrem

Samozřejmě, výše uvedené příklady slouží pouze k ilustračním účelům. Každý musí zhodnotit své vlastní schopnosti a předpoklady a podobným způsobem si spočítat, jak jemu samotnému může či nemůže pomoci snažit se orientovat více a více na risk-reward, než na procentní úspěšnost.

Pokud máte sami nějaké zkušenosti s RRR a zvažováním potenciálu, prosím, podělte se s ostatními v diskuzi.

Tomáš Nesnídal