Jak profitovat ve dnech s nízkou volatilitou

Mnoho obchodníků to určitě zná moc dobře: Pokud je v trhu volatilita, není tak těžké vydělávat. Ale pokud volatilita náhle zmizí - příležitostí rázně ubude a realizovat nějaký zajímavější profit se zdá téměř nemožné. Jak na to?

Touto otázkou se trápím už delší dobu. Převážně mé automatické intradenní breakout strategie vydělávají skvěle, když trhy trendují a je v nich volatilita, ale jak volatilita opadne, je to již celkově horší. Mým zájmem přitom samozřejmě je generovat profity pokud možno každý měsíc, nezávisle na volatilitě. Proto jsem strávil mnoho času a přemýšlení nad tím, jak tento problém vyřešit. Jinými slovy, jak se diversifikovat pro nízkou volatilitu - a hovořím zde převážně z pohledu ryze automatického obchodování (samozřejmě, že jeden ze způsobů diverisifikace může být například přidání obchodování strategií IronCondor, kterým se nejlépe daří často v době, kdy se trhy příliš nehýbou a jsou tak dalším možným způsobem ochrany proti nízké volatilitě - ale to není technika, která by šla na 100% zmechanizovat, alespoň dle mých představ a v rámci mých cílů mít portfolio 100% řízené počítačem). Vytvořil jsem tedy sérii různých studií, které mně pomohly najít odpověď, jaké kroky vytvořit k vyřešení tohoto problému - a o jednu z těchto studií se s vámi podělím v tomto článku.

Cílem studie bylo ověřit si, zda má smysl zabývat se obchodováním indexů také na úrovni swingového obchodování. To znamená, zda by v trzích s nízkou volatilitou pomohlo, pokud bych v rámci svých AOS některé pozice držel přes noc, nebo dokonce několik dnů, nebo pokud bych vytvořil samostatnou swingovou strategii, kterou bych přidal do portfolia. Ve studii jsem přitom nepracoval s žádným konkrétním systémem - zajímaly mě pouze obecné tendence. Pokud by se takové potvrdily, pak by to mohlo znamenat, že prodloužit výstup pozice v nízké volatilitě stále může přinést rozumné profity i v trzích s nízkou volatilitou.

Postup vytvoření studie

Ke studii jsem použil denní data trhu e-mini Russell 2000 a program Excel.

Nejprve jsem izoloval všechny dny, kdy trh udělal velmi malé denní rozpětí (od Low k High). Rozdělil jsem si tyto dny od velikosti 3.4 (denní rozpětí od Low k High pouze 340 USD) k velikosti 7.2 (denní rozpětí od Low k High o velikosti 720 USD). Tím jsem vlastně izoloval dny s nízkou volatilitou, přičemž denní rozpětí H-L u trhu emini Russell 2000 na úrovni mezi 300-500 USD vnímám jako skutečně nízkou volatilitu, takže můj zájem je soustředit se převážně na tuto oblast.

Jako další jsem nechal Excel vyhledat veškeré růstové dny, které po těchto dnech následovaly. Úvaha zde byla jednoduchá: Řada mých breakout AOS strategií je zaměřená na obchodování pouze na dlouhou stranu, proto mě zajímalo, jak velký průměrný pohyb nastane po nízké volatilitě.

Jako další jsem simuloval u těchto růstových dnů výstup ve stejný den, kdy došlo ke vstupu (v grafu označen jako "dnešní range") a dále výstup o 1, 2 a 3 dny později. Neřešil jsem zde nic jiného, než výstup na Close dne o X-dnů později, tj. v tento moment mě nezajímalo, jaký průběh trh dělal v rámci těchto 1-3 dnů. Jedná se pouze o základní studii s obecnými tendencemi.

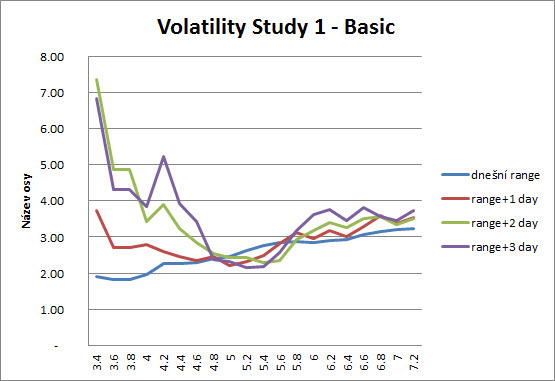

Vše jsem pak nechal zobrazit v podobě následujícího grafu.

Nyní, co nám tento graf říká?

Osa X je velikost rozpětí předešlého dne (od Low k High) neboli včerejší volatilita. Máme zde tedy včerejší rozpětí od velikostí 340 až 720 USD (3.4 až 7.2 bodů u trhu e-mini Russell 2000).

Osa Y je konkrétní hodnota pro průměrnou velikost všech rostoucích dnů (Close větší než Open), které po těchto dnech následovaly.

Samotný graf nám pak ukazuje, jak velký pohyb vzhůru bychom v průměru zobchodovali, pokud bychom při každý ze včerejších volatilit zobchodovali následující růstové dny s výstupem ve stejný den, nebo o 1-3 dny později.

Výsledky grafu jsou vcelku jednoznačné a doslova na nás křičí: Pokud byla včera velmi nízká volatilita a dnes vznikne pohyb vzhůru, bude zřejmě také velmi málo volatilní. Pokud však opozdíme výstup o 1-3 dny, může být pohyb výrazně větší.

Takže pokud by například byla včerejší volatilita vyjádřená jako rozdíl mezi Low a High o velikost 340 USD a dnes nastal pohyb vzhůru (Close uzavře výše, než Open), měl by tento pohyb v průměru velikost 200 USD (měřeno od Open k Close) - viz tmavě modrá čára v grafu. Všimněte si také, jak se úměrně zvyšuje průměrné rozpětí v případě, že se zvyšuje včerejší volatilita. Pokud včerejší volatilita byla 720 USD, dnešní růst může mít v průměru už zhruba 320 USD (měřeno od Open k Close).

Oproti tomu, pokud bychom vystupovali o 1–3 dny později, pak při velmi nízké volatilitě výrazně roste velikost průměrného pohybu vzhůru. Zatímco u včerejší volatility na úrovni 340 USD by dnešní růst měl v průměru pouze 200 USD, v případě držení pozice další 3 dny by byl průměrný růst už kolem 700 USD! Toto výrazné zlepšení se pak projevuje pouze do určité volatility včerejšího dne - zhruba do 450 USD.

Takže jednoduše řečeno se dá interpretovat celá studie následovně: Pokud včerejší den přinesl velmi nízkou volatilitu (v rozpětí 340 - 450 USD), pak v případně dnešního růstu můžeme očekávat také malou volatilitu, tudíž malý profit (pokud vůbec nějaký). Pokud však stejný růstový den prodloužíme o 1-3 dny, potenciál možného zisku razantně povyroste a my tak můžeme teoreticky i v trzích s velmi nízkou volatilitou inkasovat zajímavý profit. Pokud však včerejší den vykázal již běžnou volatilitu, rozdíly se smazávají, resp. nejsou už tak znatelné, a tudíž můžeme nadále naše pozice držet pouze do uzavření stejného dne, kdy jsme pozici otevřeli.

Závěr

Studie mně osobně tedy přinesla velmi jasný směr pro další práci, kterou bude implementace a testování "prodloužených" výstupních technik v rámci mých systémů pro dny, kdy měly trhy velmi nízkou volatilitu. Pokud v takových dnech budu držet pozice o několik dnů déle, je zde předpoklad, že bych i v nízké volatilitě měl generovat rozumné profity. Samozřejmě, součástí studie zatím není žádné praktické řešení, jako například jak chránit pozici přes noc atd. Studie jenom ukazuje další možný směr a na praktických aspektech na základě této studie nyní pracuji. Podobných studií na různá témata jsem udělal v posledních měsících celou řadu a nyní se na jejich základě snažím posunout svůj trading AOS do další úrovně, abych naplnil své obchodní cíle.

Zrovna tak se ze studie výše nabízí otázka, co takhle obchodovat swingově celé portfolio akcií. Tj. krom mého AOS obchodování zaměřeného na indexy a pár dalších trhů obchodovat také swingově velké portfolio akcií. S touto myšlenkou jsem si chvilku pohrával a seriózně o ní rozmýšlel. Když jsem si však udělal detailnější analýzu, poměrně rychle jsem ji zase zavrhnul. Důvodů je celá řada - od technických (není příliš platforem, které umí obchodovat celé portfolio akcií), přes ryze pragmatické (čím více instrumentů současně obchoduji, tím větší šance, že se něco pokazí a tím také pro mě náročnější vše sledovat), přes různá možná rizika (už vím z párového obchodování, že akcie občas mohou mít split, nečekaně veliký gap atd. a zatímco u statických arbitráží se to dá v rámci rozumného množství párů ještě uhlídat, tak u stovek akcií to může být už noční můra) až po finanční (data na velké množství akcií něco stojí, obzvláště pokud chceme současně streamovat třeba celý index Russell 2000, není to vůbec tak jednoduché, jak to na první pohled vypadá). Zkrátka a dobře, i když vím, že tato cesta má určitě zajímavý potenciál, není to cesta pro mě.

Přiznám se také, že i když mým cílem je portfolio na 100% řízené počítačem, jednu strategii si stále ponechávám naprosto diskréční, a zřejmě tomu tak i (minimálně ještě nějaký čas) zůstane, a tou jsou komoditní spready. Zdá se totiž, že těm je volatilita vcelku ukradená a překvapivě dobře tato technika funguje jako možná diversifikace k prakticky jakémukoliv obchodování, převážně tomu intradennímu. Je to totiž možnost, jak se od indexů diversifikovat mezi různé komodity a především logika spreadů je zcela jiná než běžný daytrading, proto dosahujeme diversifikace také složením zcela rozdílných obchodních přístupů.

Každopádně, udělat z daytradingového obchodu skrze změnu výstupu obchod swingový se zdá velmi rozumný přístup v trzích s nízkou volatilitou.

Tomáš Nesnídal