Komentovaná ukázka přípravy k intradennímu obchodování

Jsem rád, že publikování mých příprav k obchodování a komentování obchodního přístupu vyvolává opravdu pozitivní zpětné reakce a reálné zlepšení u řady obchodníků. V dnešním příspěvku vám konkrétně ukáži, jakým způsobem vnímám trhy, při přípravě S/R zón, ze kterých následně obchoduji.

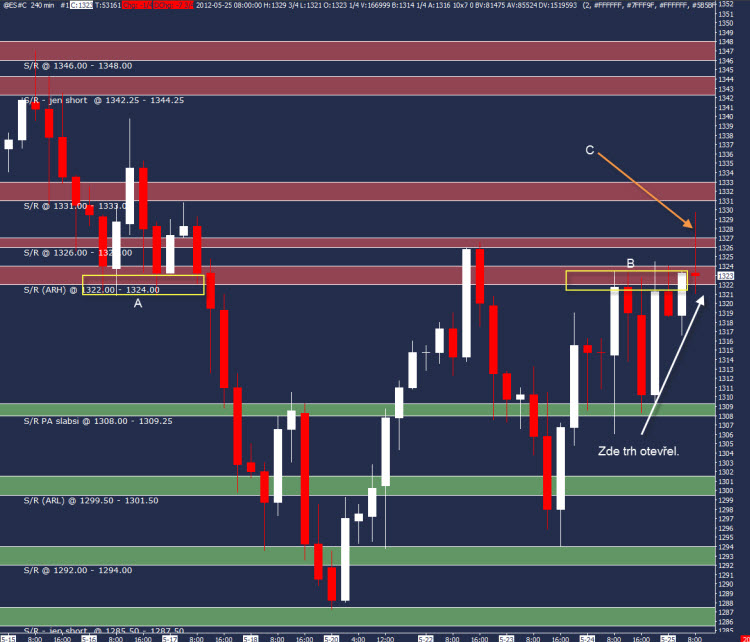

Článek se týká obchodování v pátek 25.5.2012. Jako obvykle jsem před otevřením trhů publikoval své S/R zóny spolu s rámcovým obchodním plánem. Můj plán byl zhruba následující:

V ES se budu snažit nejprve obchodovat short z vyznačených S/R úrovní (po otevření budu patrně shortovat 1322, pokud v trhu nebude extrémní převaha nakupujících). Pokud trh poroste, budu long obchody vyhledávat až poté, co se trh začne obchodovat nad 1334.

Trh otevřel, chvíli vypadal, že bude klesat, aby se následně vrátil k ceně 1322 a nabídl zde hned několik zajímavých obchodních příležitostí pro short:

Časy v grafu jsou posunuté o 1 hodinu, neboť obchoduji na Lanzarote. US trh otevřel v 14:30.

Nenechte se zmást s tím, že trh hned po vstupu short nepadl dolu o 100 bodů. Sám jsem pracoval jen s prvními dvěma dotyky S/R zóny a ty sami o sobě dokázaly nadělit hezký profit před prodlouženým víkendem. V trhu ES je každý bod 50 USD / kontrakt a jednotlivé obchody měly potenciál cca 4 body – tj. 200 USD / kontrakt. Navíc vstupy měly minimálně MAE a situace byla z pohledu orderflow poměrně dost jednoznačná.

Jak je možné, že jsem si dopředu tak přesně vytipoval oblast, kde budu vyhledávat své příležitosti a publikoval jí před odpoledním otevřením trhů?

Hlavní část odpovědi spočívá v pohledu na vyšší timeframe. Metodika, se kterou „rozkládám“ trhy do určité struktury je komplexnější, než jsem schopen popsat v článku, ale zkuste se sami pozorně podívat na níže uvedený screenshot. Jde o 4 hodinový kontinuální graf trhu ES zobrazující stav trhu cca 2,5 hodiny před pátečním otevřením trhu (bílá šipka pak směřuje do míst, kde trh v pátek otevřel):

Na grafu je více než patrné, že s oblastí 1322 má trh dlouhodobě problémy – viz oblast „A“ a „B“. Jinými slovy - oblast 1322 – 1324 tvoří v trhu poměrně zásadní S/R úroveň, která je velmi aktuální – vrcholky svící v oblasti „B“ tvoří i high čtvrtečního obchodování (tedy high předcházející obchodní seance). Navíc v noční seanci se trh „podíval“ za tuto úroveň, ale trh cenu odmítl – svíce se „vrátila zpět“ (viz šipka označená jako „C“). Nečekaly zde žádné zásadní příkazy, které by vyvolaly další růst ceny. Ano, šlo sice o noční seanci, ale odmítnutí ceny bylo stejně dost zásadní.

V rámci své metodiky sleduji nákupní i prodejní aktivitu za poslední dny, ze které je jasně vidět, že zájem obchodníků byl poslední dny spíše o obchodování nižších cen, které by tak mohly přitahovat obchodování i v pátek, pokud se v trhu nenajde dost nových kupujících. A šance, že se v trhu objeví noví kupující byla spíš nižší – šlo o pátek před prodlouženým víkendem, kdy se v trhu nevyhlašovaly žádné zásadní fundamenty. V takové dny je velká šance, že se trhy budou „plácat od silné S/R k další“. Můj plán je pak jasný a jednoduchý – pokud se trh dostane k hraně S/R zóny (tj. 1322) budu vyhledávat obchodní příležitosti směrem short – a těch bylo hned několik.

Vím, že podobné analýzy mohou působit na začínajícího obchodníka jako složité puzzle, ale určitá příprava podobným směrem je opravdu důležitá. A pohled nemusí být ani tak komplexní – stačí vnímat, že oblast 1322 je na první pohled silná S/R úroveň a pokud je pátek před prodlouženým víkendem, v trhu nejsou ohlášeny žádné fundameny, je jednoznačně větší šance, že se trh od dané S/R úrovně odrazí, než že by ji silně prorazil a stoupal výše. Odražení nemusí být samozřejmě definitivní – nikde jsem netvrdil, že oblast 1322 bude představovat high dne – to je spíš takový „bonus“. Pro profitabilní trading úplně stačí, aby se trh od S/R zóny odrazil „alespoň trochu“ a my mohli realizovat například první a druhý profit-target. Navíc samozřejmě do trhu vstupuji většinou ještě po potvrzení situace skrz další prvky mého obchodního plánu.

Pokud si tedy před tradingem připravíte jen podobnou „mapu“ a budete pak dál například na nízkém timeframe vyhledávat klasické signály FinWinu v souladu s touto základní hypotézou (tj. budete například obchodovat i do longu, ale jen tak, abyste stihli před 1322 zinkasovat rozumný profit target), podstatným způsobem se v tradingu posunete dopředu.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.