Evoluce orderflow tradera – Wem

S ohledem na ohlasy na obchodování orderflow, které jsem ukazoval mimo jiné i v posledních videích, přináším pohled dalšího obchodníka používajícího podobné přístupy. Ten na svém příběhu ukazuje, že přestože k profitabilnímu tradingu bývá trnitá cesta, vyplatí se vydržet a posouvat se stále dopředu.

Dnešní text jsem připravil společně s obchodníkem Mirkem, který na Finančníkovi vystupuje pod nickem Wem. S Mirkem jsem se seznámil prostřednictvím kurzu FIMS 1. Následně mě postupně zaujal svými konzistentními obchody v uzavřené diskuzi, která je ke kurzu připojena. V průběhu času jsem měl další příležitosti s ním být v kontaktu, a to i včetně náhledu na jeho živé obchody v obchodní platformě IB. Mohu tak potvrdit, že níže uvedená equity (trh NQ) pochází skutečně z živého obchodování.

Přestože Mirek svůj obchodní přístup stále posouvá kupředu, je dnes již ve stádiu, které většina začínajících obchodníků považuje za dostatečný cíl profitabilního tradingu. Jsem tak moc rád, že si Mirek našel čas, abychom dali společně dohromady základní kostru jeho cesty k profitabilnímu a především velmi konzistentnímu tradingu, která bude myslím velmi inspirující i pro ostatní obchodníky na Finančníkovi.

Mirku, prozraďte, jak dlouho se tradingu věnujete?

O tradingu jsem se poprvé dozvěděl v roce 2006. Aktivně a plnohodnotně jsem se mu začal věnovat koncem roku 2010 s úvodním kapitálem 15 000 USD. Během následujících 2 let jsem si “naostro” prošel různým stylem obchodování na širokém spektru trhů od pomerančové šťávy po dluhopisy, od swingových s denním až 3denním držením po intradenní až téměř skalpovací, diskreční až plně automatické. Několikrát jsem prošel téměř polovičním drawdownem a postupně jsem účet navyšoval.

Nejvýznamnějším zdrojem informací pro mě byl v úvodu finančník.cz.

Nakonec jsem se usadil především v intradenním rámci, kterému se věnuji zhruba na 80 %.

V diskuzi k FIMS jste se jasně profiloval coby diskréční intradenní obchodník využívající naplno orderflow. Jaký byl Váš vývoj v této oblasti?

S orderflow analýzou jsem začal průběžně od konce roku 2011. Nejdřív v Time and Sales v kombinaci s hloubkou trhu. Postupně jsem objevoval problémy kvality dat a obchodního softwaru. Dnes nakonec používám program Sierra Chart s daty IQ Feed, kde si orderflow zobrazuji v podobě Numbers barů / footprintů.

V mém případě doposud sedím u footprintů denně téměř 2 roky. Časově bych to shrnul na cca 2–3 tisíce hodin sledování tohoto typu uspořádání grafů. Přitom teprve až posledních pár měsíců se dá říci, že moje důvěra v to, co jsem se naučil, má razantní exponenciální nástup ruku v ruce se stavem mého obchodního účtu.

Svůj vývoj v oblasti orderflow bych pro lepší přiblížení rozřadil do několika období.

1. Fáze: Hledání patternů

Podobně jako při obchodování indikátoru CCI nebo price action patternů jsem ze začátku přemýšlel podobným způsobem – hledal jsem patterny i na footprintech. Během zpětného statického backtestu jsem si vytipoval určité situace. Tyto statické “obrázky” na FP jsem zakomponoval do současného obchodního plánu za účelem jednoznačnější definice časování vstupu. (Do té doby jsem se snažil obchodovat – spíše neúspěšně – velmi “diskrečním” způsobem z různých S/R úrovní. Samotný vstup jsem časoval pomocí cenových formací s těžko definovatelnou podporou v Time and Sales.)

Výsledkem byla rapidně snížená frekvence obchodů. Podle Murphyho zákonů docházelo častěji k vyfiltrování zajímavých situací a naopak tyto “obrázky” generovaly více ztrátových obchodů.

Jako řešení jsem volil vyhledání vice patternů. To mě přivedlo do opačné extrémní situace, kdy mně footprinty z pohledu časování dávaly signály téměř pořád.

Numbers bary / footprinty jsem v tomto období studoval velmi intenzivně. Orderflow v podobě footprintů jsem chápal jako jedinou objektivní informaci o stavu nálady na trhu a začal jsem žít s myšlenkou, že cena je “indikátor” vycházející z orderflow. Ovšem začátky sledování footprintů byly velmi krušné a postupně jsem je i několikrát zavrhl. Dokonce byly okamžiky, kdy jsem s intradenním obchodováním dočasně přestal. Po dvou týdnech odloučení od intradenních grafů většinou ale hlava sama od sebe přijde s novým úhlem pohledu. A tak jsem se zase k orderflow opakovaně vracel.

Toto bylo asi půlroční období stagnace a přehodnocování. Tato stagnace se projevovala i do jiných časových rámců, kterým jsem se do té doby věnoval. Proto jsem dokonce uvažoval o ukončení tradingu celkově.

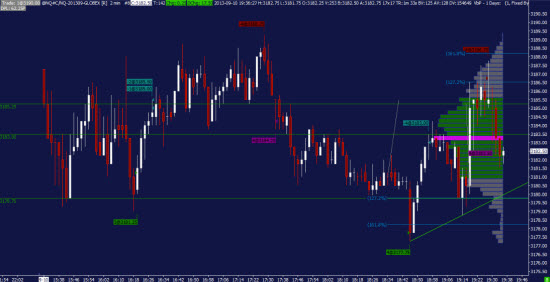

Zde je například graf z druhé poloviny roku 2011, reprezentující cca 2 měsíce obchodování na trhu ES. V této době jsem obchodoval intradenně různými styly (například reakce trhu na S/R úrovně) a jak jsem se již zmínil, orderflow jsem vyhodnocoval více pocitově z Time & Sales. Výsledky byly bohužel mimo má očekávání a testování. Vše, čeho jsem dosáhl, byla prakticky kladná nula s poměrně divokou equity plnou prudkých propadů:

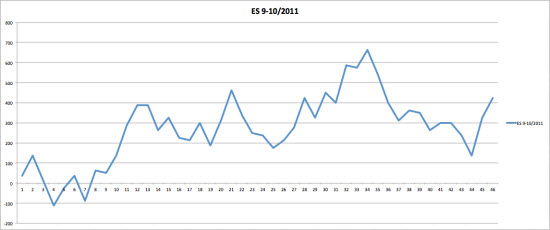

Jeden z prvních pokusů zakomponovat do svého obchodování footprinty. Opět přišlo víceméně selhání:

2. Fáze: Vymýšlení scénářů

Nakonec mě z šestiměsíční stagnace dostal trochu jiný – inverzní přístup. Sám jsem si vymyslel pár scénářů, které by teoreticky měly vést ke změně, případně potvrzení trendu. Tyto scénáře jsem postupně vyhledával v trhu. Aby to pro moji hlavu mělo logiku, musel jsem se oprostit od času. Takže jsem v začátku vedle časových footprintů začal používat i footprint na range barech. To trochu vedlo k uvolnění a vytvoření prostoru, ale současně v rámci nějakých mezí.

Podle mé tehdejší interpretace orderflow jsem prováděl reaktivní vstupy i výstupy. Tedy prakticky jsem vstupoval i vystupoval na základě své analýzy proudění nákupních a prodejních objednávek do trhu.

Opět přikládám graf, který znázorňuje křivku pokusného obchodního přístupu na live účtu za 2 měsíce. Tentokrát jsem obchodoval dopoledne na Eurexu, konkrétně německý trh Bund. Výsledek, co se finančního zisku týká, není nijak zajímavý, protože ve finále se dá říct, že je to skalpovací metoda. Ovšem průběh equity už mi dával naději, že jsem na správné cestě. Křivka zobrazuje 64 obchodů a celkem 175 zobchodovaných kontraktů:

3. Fáze: Současnost – zapojení kontextu

V současné fázi jsem se více naučil zapojit obchodování footprintu v celkovém kontextu trhu. Pro vstup mně stačí jen určité základní indicie v orderflow. Důležité je pro mne ovšem to, aby se vše odehrávalo na pro mne zajímavých cenových úrovních.

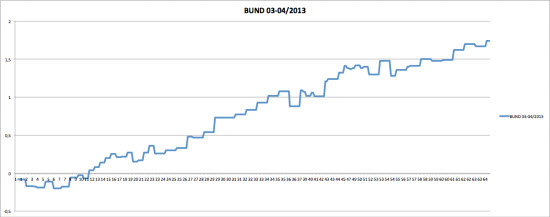

S užším zapojením do FIMS skupiny jsem se vrátil k americkým trhům a takto například vypadá má live equity křivka za srpen 2013 v trhu NQ:

Jde o 24 obchodů. Celkem jsem zobchodoval 60 kontraktů první měsíc po přechodu z Bundu. Průměrný zisk na kontrakt 56 USD po komisích. Obchody jsem zveřejňoval v uzavřené skupině FIMS.

Mirku, děkuji za sdílení Vašich velmi dobrých výsledků. Jejich sílu vnímám v tom, že jsou především velmi konzistentní v čase a rozhodně je nelze označit za „jeden dobrý měsíc“. Vím, že v současné době obchodujete úspěšně i další trhy. Na jaké výzvy v oblasti obchodování orderflow se zaměřujete nyní?

I přes nějaké zkušenosti se při vstupu do obchodu stále setkávám s protichůdnými informacemi na orderflow. Postupem času se mi podařilo některé tyto informace odfiltrovat širším kontextem trhu. Zbytek beru tak, že i sebelepší pochopení orderflow má své limity. Dnes se proto zabývám především řízením multipozice a scale-out výstupy na základě orderflow.

Čím více pronikám do orderflow, tím kratší dobu setrvávám v pozici. Je pro mne mnohem důležitější konzistence profitů než občasný homerun.

Zde je graf ze srpna 2013 zobrazující výstupy z jednotlivých obchodů:

Jednotlivé obchody jsem ukončoval s jedním až třemi výstupy. Z počátku jsem mířil u posledních pozic na vzdálenější targety. Poslední dobou ale systematičtěji vybírám nejpravděpodobnější profit targety a neusiluji o homerun. Jak je vidět na výše uvedené equity křivce, není to pro velmi zajímavé profity potřeba.

Navíc se ve svém obchodování zaměřuji jen na určité situace. Výraznější změny v orderflow se mně například nejlépe rozlišují u protitrendových obchodů než na korekcích. Nejvíce příležitostí vnímám v podobné dny jako na obrázku. Jedná se o vyvážený den a mě v ten moment zajímají obchody zpět z extrémů:

Dále dnes více důležitosti přikládám stavu orderflow po vstupu. Jestli se děje to, co by mělo – zase v souladu s rámcově předpokládanými scénáři. Nefixuji se tak tolik na vstup, protože pozici mohou kdykoliv držet nebo „zahodit“ (na B/E či s menší ztrátou pár ticků apod.). Sledování orderflow mi tuto flexibilitu umožňuje.

Mirku děkuji za všechny tradery Finančníka za velmi inspirující informace, o které jste se zde s námi podělil. Jak je vidět na Vašich výsledcích a popisované cestě, žádný styl tradingu není jednoduchý. Vše vyžaduje postupné porozumění a všichni zažíváme fáze frustrace. Podaří-li se nám však podobné stavy překonat, přichází v tradingu zasloužená odměna. Přeji, ať se Vám v tradingu daří obchodovat stále lépe a spokojeněji.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.