Jízda na dlouhém chvostu

Některé strategie mají vysokou úspěšnost, jiné profitují z tzv. dlouhých chvostů. Oba typy dokáží solidně vydělávat, ale nesmíme jim stát v cestě.

Obsah:

Co je to dlouhý chvost?

Příklad strategie s dlouhým chvostem

Jízda na dlouhém chvostu je výdělečná, ale psychicky náročná

Odstřižení dlouhého chvostu

Systematičnost je u obchodů na chvostu základem

100 % zhodnocení za rok z jízdy na chvostu?

Co je to dlouhý chvost?

Dlouhý chvost (někdy také dlouhý ocas z anglického termínu "long tail") se v kontextu tradingu vztahuje k situacím, kde méně běžné, ale potenciálně velmi ziskové obchodní příležitosti tvoří značný díl celkového zisku. Tento termín, odvozený z teorie pravděpodobnosti, odkazuje na "dlouhé chvosty" distribucí pravděpodobnosti, kde extrémní, i když málo pravděpodobné hodnoty, mohou mít významný dopad na celkové výsledky.

Strategie využívající dlouhé chvosty vyžadují trpělivost a striktní risk management. Obchodníci musí být připraveni na delší období ztrátových obchodů s menšími ztrátami, které jsou kompenzovány občasnými výraznějšími zisky. Typickou strategií s takovýmto rizikovým profilem je trend following. Trendoví obchodníci se snaží zachytit mnoho potenciálních trendů, avšak většina z nich končí stop-lossem, aniž by se trh skutečně rozjel. Klíčové je v těchto situacích vytrvat v obchodu co nejdéle, pokud se trh skutečně rozjede. Psychická odolnost je zde nezbytná, protože po sérii ztrát mají méně zkušení obchodníci tendenci zisky vybírat předčasně, což může přeměnit ziskovou strategii na ztrátovou.

Příklad strategie s dlouhým chvostem

Konkrétním příkladem strategie s dlouhým chvostem, kterou obchodujeme na Finančníkovi, je intradenní breakout. Strategie je popsána například zde: Intradenní breakout model.

Risk management strategie je poměrně jednoduchý. Základní model publikovaný v Trading Room (kód je zde) říká: při průrazu příslušné breakout úrovně vstup do směru průlomu. Riskuj 300 dolarů, drž pozici do konce obchodního dne.

Při aplikaci sdíleného kódu na trhy QQQ a SPY (bez jakýchkoliv úprav ) vypadá výkonnostní křivka strategie následovně (komise jsou započítány):

Strategie má historicky tendenci hezky vydělávat, co ale není patrné na první pohled, je způsob distribuce profitů a ztrát. Ta vypadá následovně:

Vidíme, že velké množství obchodů končí na stop-lossu 300 dolarů. Některé obchody mají ještě nepatrně větší ztrátu (jde o otázku zaokrouhlení kontraktů a skluzu v plnění). Řada obchodů pak končí v rozmezí cca -250 dolarů až 500 dolarů. Pak je zde ale několik obchodů, které vytvořily výrazný profit. Právě to jsou ty tzv. „long tail“ obchody. Obchody na dlouhém chvostu.

Jízda na dlouhém chvostu je výdělečná, ale psychicky náročná

Jak si ukážeme dále, výjimečně ziskové obchody jsou pro strategii klíčové. Jejich zobchodování může být ale zejména pro začínající obchodníky psychicky náročné a frustrující.

Pokud chceme, aby byl obchod výjimečně ziskový, musíme chytnout potřebný pohyb v trhu v jeho zárodku a do obchodu nezasahovat. To současně znamená, že budeme čelit mnoha situacím, kdy se obchod rozjede, my máme otevřený pěkný profit, abychom jej před finálním výstupem na konci dne např. celý odevzdali zpět do trhu.

Toto se ale nedá obejít. Chceme-li obchody z oblasti dlouhého chvostu inkasovat, musíme dát obchodu prostor. Ziskové obchody skutečně potřebují čas. Takto vypadá distribuce zisků a ztrát z našeho intradenního systému v závislosti na čase v obchodu:

Graf ukazuje, že nejziskovější obchody patří mezi ty, které byly otevřeny nejdéle.

Odstřižení dlouhého chvostu

Přirozenou tendencí obchodníků limitovat psychologickou nepohodu z příliš velkého otevřeného profitu může být aplikování různých pravidel vedoucích k předčasnému vybírání zisků. Například agresivnější posouvání stop-lossu nebo vybírání zisků na profit targetech. Velmi často ale mohou podobné úpravy strategii spíše výrazně uškodit, než ji vylepšit. Samozřejmě nelze hovořit univerzálně a konkrétní dopady je dobré vždy ověřit na vlastních backtestech.

Zde je ukázka dopadu odstřižení dlouhého chvostu na diskutovaném intradenním breakoutu. Ten v Trading Room obchodujeme na různých trzích, protože trhy typu QQQ a SPY nejsou běžně dostupné na EU retailových účtech.

Jedním ze způsobu konkrétní exekuce jsou 0TDE opce, které lze bez omezení obchodovat i na malých účtech – viz Day trading breakoutů s 0TDE opcemi – extra páka s limitovaným riskem. U 0TDE opcí pracujeme s debetními strategiemi a o to větší pohyb v breakoutu potřebujeme.

Takto vypadá hrubý opční backtest se započítanými realistickými komisemi a skluzy v plnění v případě, že opce je otevírána na breakoutu a pozice držena až do finálního výstupu:

Jde o portfolio složené z trhů QQQ a SPY. Backtest indikuje zhodnocení 120 % ročně při drawdownu -16,8 %. Risk 3 % účtu na opci.

Jak hodně jsou opční výsledky závislé na několika málo výjimečných profitech? Můžeme udělat backtest, kdy ziskové pozice uzavíráme na 200 % profitu:

Byť by se mohlo zdát, že takový přístup bude dávat smysl, backtest hovoří opačně. Naše průměrné zhodnocení kleslo na polovinu.

Systematičnost je u obchodů na chvostu základem

Strategie zachytávající v trzích momentum budou mít vždy charakteristiku popisovanou v dnešním článku. Budeme mít množství ztrát, které nám ale bohatě zaplatí občasné větší profity. Klíčovým faktorem pro profitabilitu v podobných strategií je tak systematičnost. To nejhorší, co se nám může stát je, že vynecháme jeden obchodní den, který by nám zrovna nadělil ten největší zisk za poslední měsíce.

Osobně tak podobné strategie automatizuji. Obchodování skrz skripty výrazně snižuje šanci, že mi nějaký výrazný obchod uteče. A také se hodně snižuje psychická náročnost obchodování v období ztrát.

100% zhodnocení za rok z jízdy na chvostu?

Mimochodem – je vlastně realistické zhodnocení přes 100 %, které v 0TDE opcích indikuje výše uvedený backtest? Upřímně zatím netuším, ale rozhodně mě výsledky testování v rámci Trading Room motivovaly na tolik, abych do podobné strategie vložil své peníze.

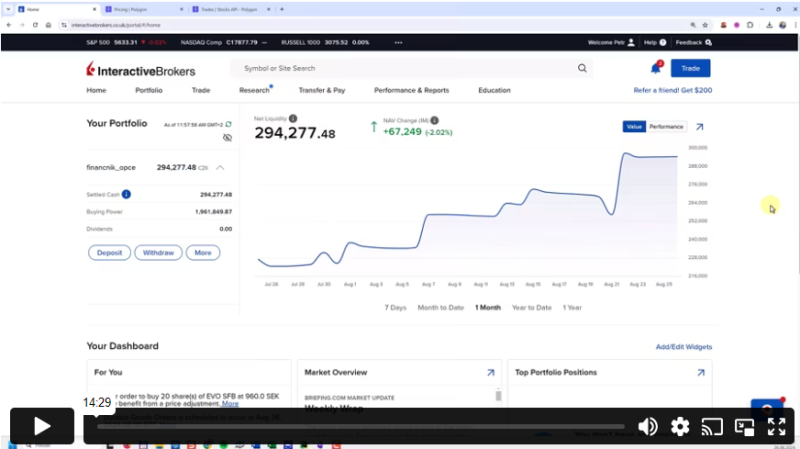

Strategii jsem pustil v polovině května a zatím nebyla v trhu příležitost pro žádný skutečně mimořádný zisk. Inkasuji tak zisky v kategorii RRR (risk:reward) maximálně kolem cca 1:2.5. Přesto mám za cca 2,5 měsíce na účtu zhodnocení +12,5 %. Takto vypadá stav mého živého účtu, který mám pro strategii vyčleněný:

Takže ano, zatím vnímám, že hodně nadstandardní zhodnocení je reálné. Risk je ve strategii naprosto jednoznačně definován (nemohu ztratit více, než za kolik debetní pozici otevřu) a zisk je neomezen. Je ale důležité neodstřihávat obchody na chvostu a číhat s autotraderem v trzích na příležitost každý den.

Chcete získávat s automatizovaným 0TDE systémem také vlastní zkušenosti z jízdy na dlouhém chvostu?

Zapojte se do Trading Room a využijte následující odkazy:

Výuka systematické obchodování opcí

Hotový opční autotrader (ve zcela otevřené podobě, určený pro Interactive Brokers) včetně výše backtestované strategie.

Obchodování intradenních breakoutů – ETF vs. opce vs. e-mini futures

Stejnou strategii lze obchodovat pomocí různých finančních nástrojů. S odlišnými výsledky a nároky na kapitál. Zde je srovnání výkonnosti na příkladu intradenní breakout strategie obchodující akciový index S&P 500 s využitím ETF, opcí a futures.

První měsíce 2024 probíhají na Finančníkovi stále ve znamení práce na intradenní breakout strategii a její nasazování do trhů skrz různé finanční nástroje. Samotnou intradenní breakout strategii jsme vyvinuli krok za krokem v Trading Room (finální kód je v Trading Room pro všechny účastníky v otevřené podobě k dispozici zde) již v březnu. Jde o plně mechanickou strategii, kterou není problém automatizovat.

Osobně jsem strategii nasadil na své účty živě v dubnu 2024. Nepatrně jsem si přizpůsobil publikovaný kód a na hlavním účtu strategii obchoduji s využitím ETF trhů a na výsledky si zatím nemohu stěžovat. Takto vypadá má živá equity křivka od spuštění systému:

Strategii jsem postupně nasadil na různé akciové indexy (S&P 500, Nasdaq, Dow Jones, Russell 2000), zlato a nově i bitcoin (přes ETF). Od spuštění mi přes konzervativní risk management (přeci jen jsem ve fázi testování strategie) vydělala přibližně 10 000 dolarů. Ve strategii riskuji 300–400 dolarů na obchod (risk postupně zvyšuji).

ETF jsou de facto akcie sledující různé trží segmenty, indexy, komodity atd. Například ticker SPY se pohybuje podobně jako akciový index S&P 500. Obchoduje se stejně jako akcie, a velmi jemně se tak dá pracovat s riskem (obchoduji například „122 akcií SPY“, abych riskoval 300 dolarů ke stop-lossu). Nevýhodou je, že ETF, stejně jako jiné dražší akcie, váží dost kapitálu. Konkrétně SPY se pohybuje kolem ceny 540 dolarů za akcii. Pokud chci nakoupit 122 akcií, pak pozice vyžaduje 65 880 dolarů. I s využitím intradenního marginu (Interactive Brokers požaduje 25 % kapitálu) je potřeba 16 470 dolarů. K tomu všemu nejdou ETF typu SPY v Evropské unii na běžných retailových účtech kvůli regulaci obchodovat. Samotného se mě to netýká, protože obchoduji se statutem profesionálního obchodníka s větším kapitálem, ale pro běžné tradery na Finančník.cz představují přirozeně obě zmíněná omezení (regulace a potřeba vyššího kapitálu) zásadní překážky. Reálně breakout strategii na menších retailových účtech s využitím ETF obchodovat nelze.

Proto jsme v Trading Room začali rozvíjet obchodování stejné strategie přes jednoduché opční taktiky. Nakupujeme Call nebo Put opce, které legislativně není problém v EU obchodovat ani v trzích typu SPY. Opce jsou přitom levné a reálně lze obchodovat strategii na účtu s pár tisíc dolary (osobně strategii s opcemi v rámci testování obchoduji s účtem 10 000 dolarů).

A ukazuje se, že obchodování strategie skrz opce může být pro retailové obchodníky skutečně velmi zajímavé. A pokud sami máte vyvinutou strategii například na trhu SPY nebo QQQ a nemůžete ji kvůli kapitálu obchodovat, zvažte opce. Zde je konkrétní srovnání.

Toto je výkonnost intradenní breakout strategii v přesně té podobě, jak jsme si ji vyvinuli v Trading Room. Jde o aplikaci na trh SPY, komise jsou zahrnuty. Strategie obchoduje long i short, jeden obchod denně. Takto vypadá souhrnná backtestová výkonnost za poslední dva roky:

Testujeme v programu TradeStation. Pro něj jsme v Trading Room vytvořili workflow, které nám umožňuje převést výsledky backtestů z TradeStation do formátu pro opční backtester:

A následně jsme v našem workflow schopni otestovat, jak by stejné vstupy vypadaly při nákupu 0TDE call/put opce v momentě breakoutu. Takto vypadá finální equity křivka při aplikování komisí 2 USD/vstup a 2 USD výstup:

V případě opčního backtestu je aplikován stejný position sizing jako u ETF v TradeStation – zisky nejsou reinvestovány a riskuje se 300 dolarů/obchod.

Na první pohled je pak vidět, že skrz opce stejná strategie vydělala o 10 % více než v případě obchodování na ETF. A navíc:

Strategii lze obchodovat na EU retailovém účtu.

Strategii lze reálně obchodovat na malém účtu. Backtest pracuje s riskem 300 dolarů/obchod a strategie má maximálně jeden obchod denně. Při účtu 10 000 dolarů se tak riskují 3 % na účet. Za 300 dolarů lze přitom běžně otevřít i několik SPY opcí na strike cenách, se kterými pracujeme.

V případě obchodování s opcemi máme předem absolutně definován risk. Ztratit můžeme jen tolik, kolik za opci zaplatíme. A přesně tolik kapitálu je na obchod vyžadováno (tedy cca 300 dolarů).

U opcí nehrozí scénář, že trh zasáhne intradenní stop-loss, pozice je ukončena a následně se trh vydá ve směru původního breakoutu. Protože opci nakoupíme a držíme celý den bez ohledu na vývoj trhu.

Tedy u menších účtů představují z mého pohledu a dosavadních zkušeností 0TDE opce pro intradenní strategie zajímavou alternativu.

A co futures? Strategii na akciové indexy lze obchodovat i s využitím mikro a mini futures. A to i na menších účtech. Například s využitím mikro S&P 500 (ticker MES), které se obchoduje v objemu 5x akciový index.

S použitím tohoto trhu vypadá srovnatelná equity křivka (s aplikovatelnými komisemi) následovně:

Celkový zisk je 8 235 dolarů vs. 11 346 dolarů u opcí vs. 10 204 dolarů u ETF (ve všech testech jsou aplikovány komise účtované Interactive Brokers).

S využitím mikro futures je tak intradenní strategie také obchodovatelná, ale minimálně v aktuálních podmínkách bude na menších účtech vydělávat méně než s použitím opcí či ETF. Je to dané jednak vyššími komisemi a pak hrubším zaokrouhlováním kontraktů pro dosažení příslušného risku (zejména ve srovnání s ETF).

ETF vs. opce vs. e-mini futures – shrnutí

Nasazení 0TDE pro breakout strategie se v tuto chvíli jeví jako velmi perspektivní. Na druhou stranu je pravda, že 0TDE jsou na indexech v plnohodnotné podobě jen poslední cca 2 roky, trh se bude vyvíjet a strategii nelze testovat s delší časovou historií. Patrně bude vhodné do strategie zapracovat dodatečné filtry, které nebudou strategii obchodovat v době extrémně vysoké implicitní volatility (kdy budou opce na nákup hodně drahé). Mně osobně dává velký smysl kombinovat breakout ještě s výpisy 0TDE vertikálních spreadů v době, kdy je nižší pravděpodobnost breakoutu. Tuto část strategie bych rád spustil na svém účtu během cca dvou měsíců.

Druhou rozumnou variantou pro intradenní breakout strategie jsou bezesporu e-mini futures. Rozumnější se mi ale jeví pracovat s trochu větším účtem (nižší desítky tisíc dolarů) a využívat nikoliv mikro, ale mini kontrakty, které mají podstatně výhodnější komise.

Jak opce obchodovat automatizovaně?

Je pravda, že v retailovém světě není automatizace opčních obchodů tak běžná jako s futures či akciemi. Sami v Trading Room používáme vlastní Python skript, který je pro všechny členy skupiny k dispozici zdarma v otevřené podobě. Naleznete jej zde. Skript průběžně aktualizujeme a v tuto chvíli umí například inteligentně uzavírat pozice „lovením prémia“, obchodovat najednou více trhů (sám s ním obchoduji breakouty s použitím opcí na SPY a QQQ) a reportuje obchody na mobilní telefon. V plánu nejbližších týdnů je rozšířit skript i o obchodování výpisů spreadů v době, kdy trhy nemají tendenci trendovat. Každopádně postavit si jednoduchou automatizaci na opční obchodování není zas tak složité a na Finančníkovi můžete v tomto směru získat vše potřebné. 0TDE pak mohou být nástroj, který může i do systematického portfolia přinést další kousek diverzifikace.

Automatizace 0TDE obchodování: První reálné obchody

Automatizované obchodování opcí mě lákalo řadu posledních let. Nicméně k reálným krokům jsem se dopracoval až letos. Zejména proto, že celá oblast začala být technologicky dostupnější i pro neprogramátory. Ve velkém se totiž začaly obchodovat opce s nulovou expirací, tj. každý den jsou k dispozici opce s večerní expirací – viz co jsou 0TDE opce. Ty se dají mnohem snáz backtestovat (principiálně odpadá práce s vyhledáváním expiračního měsíce, protože expiraci máme každý den) a obchodovat (0TDE opce na S&P500 jsou dnes velmi likvidní).

S novými možnostmi backtestů jsem získal reálné představy o tom, kolik lze s 0TDE opcemi vydělávat. A výsledky byly až příliš zajímavé na to, abych nechal tuto oblast ležet ladem. Toto vše jsem popsal v článku Opce – jak je obchodovat systematicky, který jsem publikoval 12. 2. 2024. V době psaní prvního článku jsem měl jasnou představu, že chci zahrnout 0TDE opce do svého portfolia, ale k dispozici jsem měl jen první hrubé backtesty.

První živý automatizovaný 0TDE obchod jsem udělal 23. 5. 2024.

Za tři měsíce jsem tak:

Kompletně vytvořil první model, podle kterého 0TDE obchodují.

Nastavil workflow, jak model realisticky backtestovat (s využitím 0TDE opcí).

Vytvořil vlastní Python opční autotrader s exekucí u Interactive Brokers.

Testoval exekuce nejprve na paper účtu a nyní finálně spustil vše na živo.

Tedy je vidět, že pokud plánujete uvést myšlenku do praxe, je třeba připravit se na to, že vše určitou dobu trvá.

Samozřejmě ve větší či menší míře lze použít hotová komerční řešení, ale osobně jsem přesvědčen, že pokud člověk chce v trzích vydělávat, musí jít trochu vlastní cestou, a tudíž nelze na 100 % používat jen hotová řešení, která se běžně v retailu prodávají.

A co je velmi unikátní – celou svoji cestu včetně všech kódů ve zcela otevřené podobě sdílím v Trading Room. Což je upřímně jeden z hlavních způsobu, který se mně osobně v posunu v tradingu hodně osvědčil – najít si někoho, komu mohu zpracovávané principy vysvětlovat a kdo bude poskytovat kritickou zpětnou vazbu a nutit mě tím do práce na detailech, které bych sám pro sebe nedělal.

Cesta k 0TDE obchodům

Z mé zkušenosti je lepší začít co nejjednodušeji. Proto první hotová automatizace spočívá v nákupu put/call 0TDE opcí.

Na nich mimo jiné testuji, zda-li se živé exekuce budou shodovat s plněními, které získáváme skrz opční backtester. Na reálná plnění je třeba si dát u opcí skutečně pozor. V tuto chvíli například obchoduji 0TDE na menším účtu na opcích SPY, u kterých se k večeru výrazně zhoršuje spread (rozdíl bid/ask). A je tak kritické, zda-li plnění v backtestech odpovídají realitě. Zatím vše sedí, což je dobrá zpráva proto, abychom se posouvali ke komplexnějším pozicím – viz níže.

První krok práce s 0TDE opce tak může vypadat jako např. exekuce breakout obchodů skrz opce. Podrobněji jsem o principu psal v článku Shortování breakoutů skrz 0TDE opce – 316 % zisk na obchod.

Dalším krokem může být zapojení jednoduchých 0TDE spreadů. Což je to, do čeho se v Trading Room pouštím nyní.

Filozofie je jednoduchá – v době, kdy neobchodujeme s 0TDE breakouty, můžeme například vypisovat spready, vsázet na to, že se trhy nebudou příliš pohybovat a inkasovat opční premium.

Takto vypadá backtest orientačního plánu dalšího vývoje, který v Trading Room sdílím zde:

Portfolio již tedy bude kombinovat dvě 0TDE strategie (0TDE momentum a 0TDE inkasování premia), kdy denně striktně riskujeme max. 3 % účtu (všechny výpisy jsou realizovány včetně ochranné opce).

A výkonnostní čísla jsou hodně inspirující. Backtest indikuje, že při drawdownu 11 % by nám za dva roky účet povyrostl z 10 000 dolarů na 44 550 dolarů. Tj. zhodnocení +345 % (komise jsou zahrnuty).

Je takové zhodnocení realistické? Upřímně ve své mysli mířím na mnohem konzervativnější čísla a tyto pozitivní backtesty beru spíše jako známku toho, že se o danou oblast vyplatí zajímat. Samozřejmě budu strategie spokojeně obchodovat i v momentě, kdy bude jejich výkonnost v živém obchodování mnohem nižší.

Ovšem ano, výsledky budou poměrně volatilní s šancí na solidní profit, což dokládá i první equity křivka. Při risku 170 dolarů a relativně malém účtu 10 000 dolarů mám po prvním obchodu na živém účtu stav cca +6.5%:

Reálně vnímám, že při akceptaci občasného drawdownu se tak dá dojít k solidnímu zhodnocení. Určitě o něm budu reportovat.

Jinak systému, který jsme v Trading Room vytvořili, skutečně věřím do té míry, že se s modelem nebojím riskovat i větší peníze. Se stejnou logikou, se kterou se exekvují 0TDE opce, obchoduji i samotná podkladová aktiva a takto vypadal čtvrteční obchod v platformě Interactive Brokers (sekce IdBreakout):

Za jediný den mi strategie vygenerovala +115 543 Kč a to už nejsou úplně zanedbatelné peníze.

Jako zajímavost jsem do screenshotu zahrnul i náhled na otevřené pozice v momentum strategii NDX SMO. Ta poměrně paradoxně vydělala i při klesajícím Nasdaqu za den + 7 779 Kč a aktuální otevřený profit mám +166 540 Kč. Jde o strategii, kterou jsem v Trading Room vyučoval na jaře (výuka již nicméně v Trading Room k dispozici není, popisy strategií jsou z diskuze průběžně stahovány poté, co výuka skončí). To tedy jen k podržení toho, že to co na Finančníkovi děláme, je skutečná praxe a vyučované přístupy sám ve velkém používám.

Automatizace 0TDE obchodů

Pokud o tradingu uvažujete, maximálně doporučuji od začátku dbát na systematičnost a možnost automatizace.

Dnes naprosto vše, co sám v tradingu dělám, je plně automatizované. Protože je to upřímně z mého pohledu jediná cesta, jak získat tradingem skutečnou svobodu nejen finanční, ale i časovou.

Tedy i 0TDE obchody probíhají automatizovaně. A to přes Python skript, který průběžně zdokonaluji a v Trading Room sdílím zde. Skript sdílím ve zcela otevřené podobě, každý tak může přesně studovat jak je vytvořený a např. se znalostmi získanými průběžnými Python kurzy v TechLabu si jej posouvat podle svých potřeb.

Z pohledu výuky tradigu má důraz na automatizaci jednu ohromnou výhodu – opakovatelnost. Pokud obchodujete podle stejného modelu, měli byste mít podobné výsledky (v praxi se mohou trochu lišit, protože v zájmu všech je obchodovat s různými drobnými nuancemi, abychom si nekonkurovali v plnění). Viz například příspěvek publikovaný v Trading Room:

Shrnutí a odpovědi na nejčastější otázky

Vývoj nového obchodního přístupu není přes noc, ale jak vidíte, za pár měsíců se reálně dá posunout naprosto z nuly k prvním reálným profitům.

Osobně jsem velkým zastáncem systematičnosti. Na začátku procesu si vytvořím backtest. Jakmile začnu obchodovat, snažím se výsledky s backtestem porovnávat. A pokud vše sedí, je velká šance na to, že historické pravděpodobnosti zobrazené v profitu v budoucnu přetavím do reálných profitů.

Oblast automatizovaného obchodování 0TDE opcí je aktuálně zajímavá v tom, že máte na Finančníkovi možnost svůj vlastní progres urychlit tím, že naskočíte do skupiny, ve které právě nyní v této oblasti sdílím nikoliv jen teorii, ale hlavně tvrdou praxi. V tuto chvíli je mým cílem v Trading Room dotáhnout 0TDE model do fáze kdy:

Budeme exekvovat náš breakout model s komplexnější a jemnější exekucí.

Budeme exekvovat i druhý systém pracující s výpisem opcí.

Jelikož výuka neprobíhá klasickou formou kurzu s předem definovanou strukturou, ale spíše formou průběžných zápisků v uzavřené diskuzi, která se neustále vyvíjí, zde jsme pro vás připravili odpovědi na nejčastější otázky.

S jak velkým účtem je možné vyvíjené 0TDE strategie na opcích obchodovat?

Reálné minimum je cca 4 000 až 5 000 dolarů.

Jsou v diskuzi sdílené modely a autotrader v otevřené podobě?

Ano, vše co diskutujeme, je sdíleno v otevřené podobě. Samotné obchodování probíhá přes python skript, ve kterém je definována i logika obchodního systému. Breakout systém jsme vyvíjeli v TradeStation, což je z mého pohledu cenově nejvýhodnější platforma pro backtestování intradenních obchodů (tradeři v Trading Room reportují, že si fundovali účet s 50 dolary a celé řešení plnohodnotně pro backtestování používají – v ceně jsou již i historická data). Pro TradeStation je také k dispozici hotový kód systému a právě v této platformě je pak nejjednodušší hledat vlastní nuance obchodování

Jsou v diskuzi Trading Room sdílené další strategie?

V Trading Room je k dispozici dashboard, ve kterém sdílím signály svých dalších swingových strategií plus v Trading Room sdílím intradenní mean reversion Finwin. Tyto systémy zde ale nejsou vyučovány, ale průběžně s nimi pracujeme, neboť vše, co na Finančníkovi děláme, směřuje k obchodování portfolií. Viz Portfolio – význam pro profitabilitu a diverzifikaci rizika. Vždy je vyučován jen jeden obchodní přístup. Na jaře to byla například rotační strategie SMO NDX, nyní jsou to 0TDE opční strategie.

Jak dlouho budou otevřené kódy v Trading Room k dispozici?

Do doby, než vývoj uzavřeme (předpokládám ještě cca 3-4 měsíce). Pak bude aktuální vlákno hledání intradenního edge smazáno a je možné, že se vrhneme na vývoj nějakého dalšího přístupu. Je možné, že část vyvinutého know-how bude oddělena do nějakého samostatného kurzu, reálně už ale nikdy nebude probíhat postupné skládání strategie tak, jak se to děje ve skupině nyní. A přitom zapojení do procesu vzniku celého řešení je z mého pohledu na vývoji profitabilních strategií to nejcennější.

Obchodujete sám vyvíjené modely?

Ano, jak ukazuji i na výše uvedených screenshotech. Vše, co v Trading Room děláme, je reálná praxe.

Breakout model lze obchodovat jen s opcemi nebo i futures?

Vyvinutý breakout model je univerzální. Autotrader je v Trading Room zaměřen pouze na opce, ovšem sám model obchoduji v tuto chvíli i skrz ETF a CFD (CFD obchoduji na výukovém mikro účtu, kde chci ukázat, že s portfolii lze pracovat i s malým kapitálem). Nově budu model nasazovat i na futures tak, abych na něj získával externí kapitál. Toto diskutuji zevrubněji v dnešní bezplatné e-mailové lekci z trhů, do kterých vkládám osobnější poznámky k tradingu.

Co když se zapojím a nebudu něčemu rozumět?

Trading Room je komunita aktivních traderů. Je možné se na cokoliv ptát. Osobně odpovídám na vše, co se týká samotného tradingu. V Trading Room nicméně nevěnujeme prostor technikáliím (jak nainstalovat a ovládat ten či onen software). Pro tuto oblast ale i na Finančníkovi existuje podpora v podobě TechLabu, kterou vede Bogdan.

Pořád se mi nezdá, že bych za dva a půl tisíce tisíce měsíčně získal přístup k reálně fungujícímu systému

Funkční systémy se pochopitelně za podobnou cenu neprodávají. Skupina v Trading Room se pod mým vedením věnuje vývoji systému, který zatím neexistuje. Postupně společně zdoláváme různá úskalí a získání praxe tak není jen za daný poplatek. Reálně se očekává i snaha o zapojení do diskuze, testování a přemýšlení o dané cestě. Nikde také není zaručen výsledek cesty, ale jak je vidět na popsaném vývoji, jednoznačně se nám daří postupovat podle vytyčených plánů. Ovšem také proto bude vývoj systému z Trading Room stažen poté, co bude dokončen a vypilován. Ano, to co v Trading Room vyvíjíme, je primárně určeno pro vlastní praxi, ve které následně žádný trader nemá potřebu finální modely sdílet.

Kde se mohu do skupiny přidat?

Zapojit se do skupiny můžete pomocí Objednávky Trading Room. Osobně doporučuji roční předplatné, protože práce na prezentovaných systémech není otázkou týdne či dvou. Ovšem ohromnou výhodou je, že v tuto chvíli je základní řešení 0TDE tradingu v Trading Room hotové.