Prohledat Finančník.cz

Zobrazeny výsledky pro štítek 'tradingroom'.

Nalezeno výsledků: 13

-

Trhy prochází obdobím mimořádné volatility, kde výrazné pohyby cen přicházejí rychle a často překvapivě. Jaké strategie mám nasazené a jak přesně fungují? Pojďme se podívat na jednotlivé přístupy, které v trzích využívám a které můžete také zapojit. Obsah: Intradenní breakout...

-

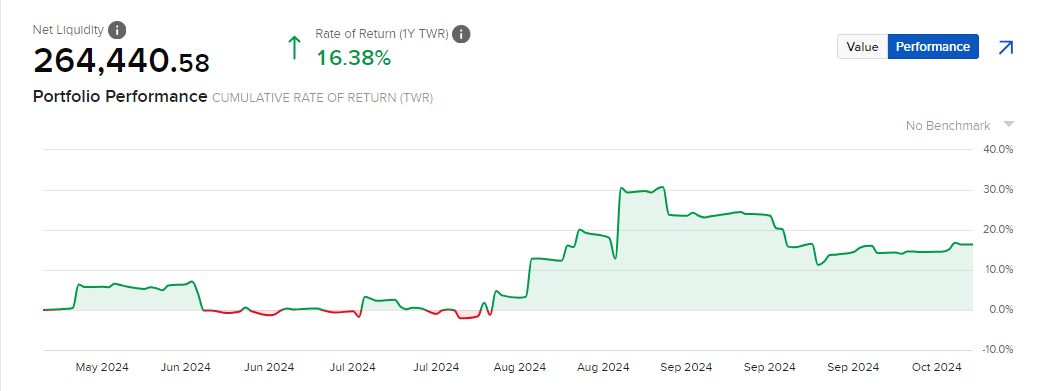

Práci s opčními strategiemi jsme si na jaře 2024 v Trading Room zautomatizovali tak, že dnes není nutné s přístupem trávit žádný čas. Automatický skript se obslouží zcela sám. O to potěšující je sledovat jeho výkony. Aktuálně máme na referenčním účtu u Interactive Brokers nové maximum:...

-

Konec roku je čas bilancování. Je super, že vás posouvají naše skupiny kupředu. Zde zprostředkováváme zkušenost tradera Jiří. P, který nám ji poslal emailem: Jsem dlouholetým čtenářem webu Finacnik.cz, který mi pomohl rozjet ziskové obchodování na reálném účtu. Už nějaký čas jsem také členem sk...

-

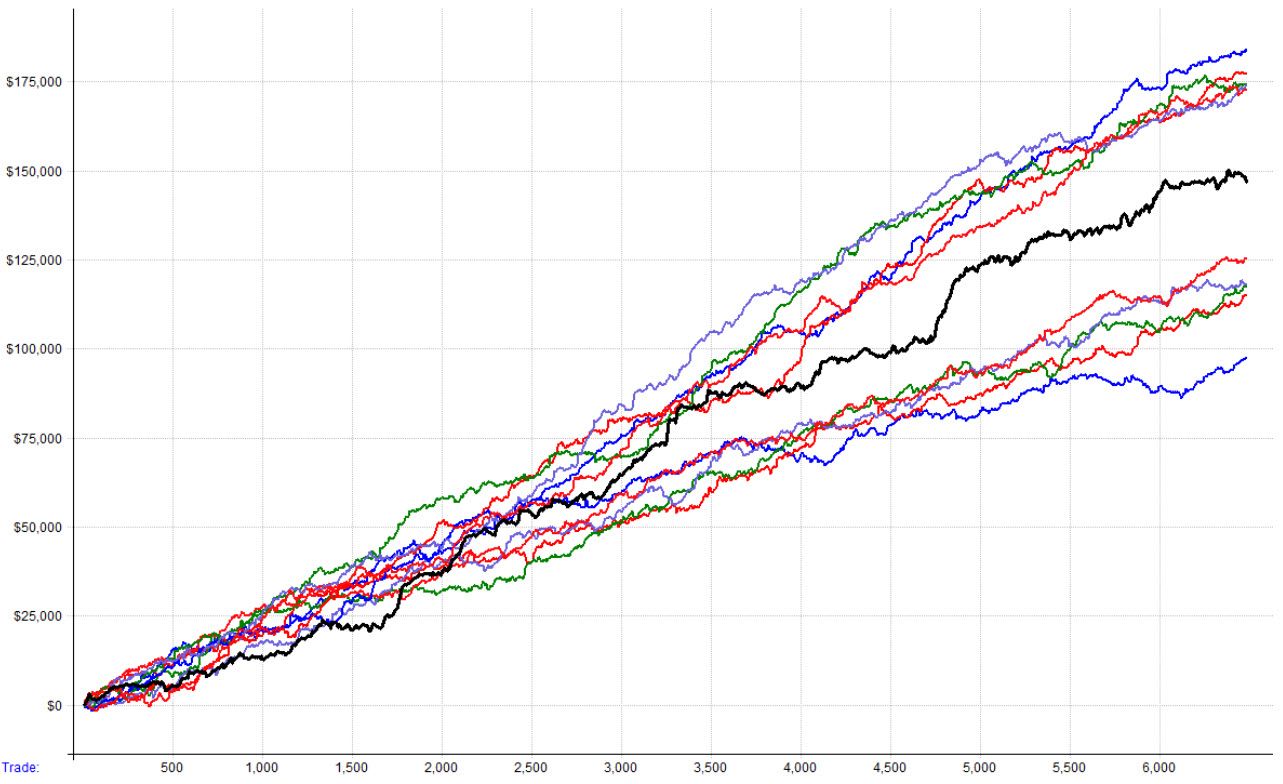

Pro aktivní tradery Finančníka zapojených v Trading Room jsme připravili podrobné výsledky intradenního portfolia s různě nastaveným trailing stop-lossem. Kompletní studii naleznete v Trading Room na linku: https://www.financnik.cz/forum/topic/5064-hledani-edge/page/16/#findComment-321851 Nasta...

-

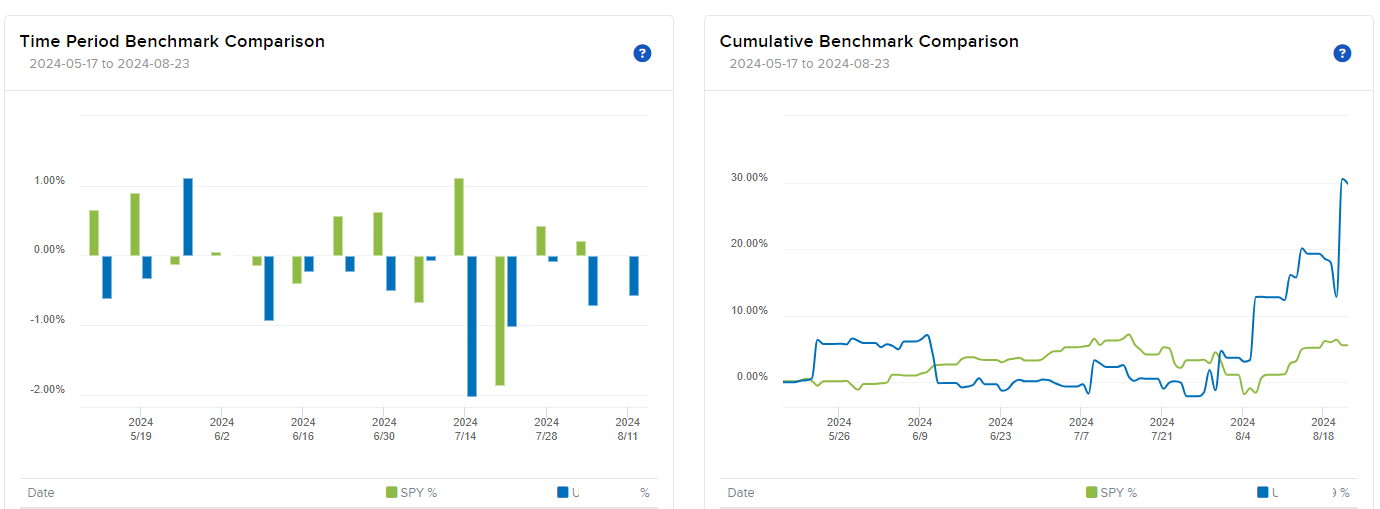

Žádné predikce, žádné buy and hold. Pouze systematické obchodování Micro Bitcoin Futures (MBT) s výsledky, které hovoří sami za sebe. Bitcoin futures nyní nabízejí jedinečnou volatilitu pro intradenní breakout. Podobně jsme téma rozebírali v článku Intradenní obchodování Bitcoinu. Na Finan...

-

-

- 7

-

-

-

- portfolio

- systematické obchodování

-

a 1 další

Označen s:

-

Článek je publikován v kategorii Zákulisní orientace. Určen je tak především účastníkům Trading Room, kteří mají přístup ke všem sdíleným odkazům a slouží jako návod, jak se v Trading Room zorientovat v popisované problematice. Je nicméně publikován veřejně, aby si i zájemci o členství v Trading Roo...

-

-

-

- 6

-

-

-

- finwin

- tradingroom

-

a 2 další

Označen s:

-

Intradenní systém Finwin – aktuální výsledky, analýzy a UPDATE [9/2021]

článek: publikoval/-a petr v rubrice Obchodní strategie: průvodce mými obchodními plány

-

- 1

-

-

- finwin

- tradingroom

-

a 2 další

Označen s:

-

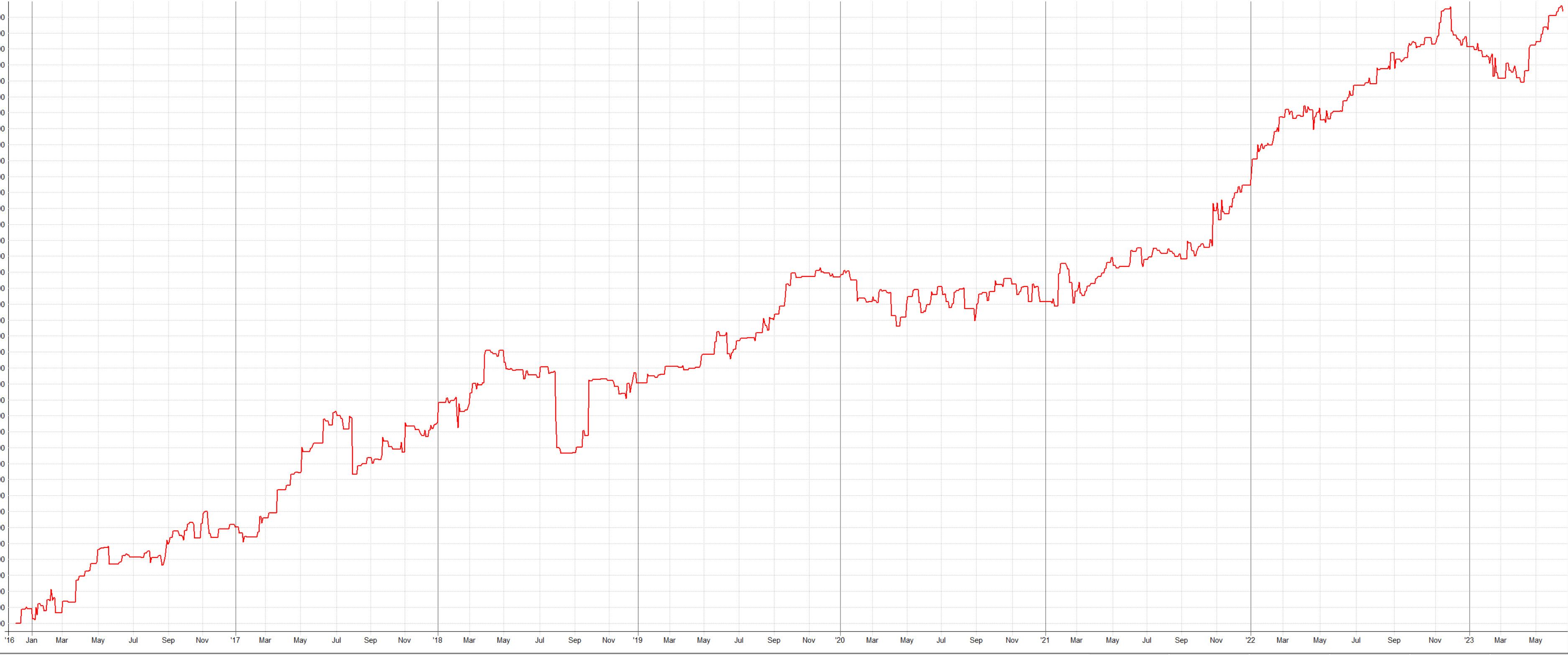

Na Finančníkovi se snažím ostatní co nejvíce inspirovat pomocí vlastní praxe. Poslední měsíce vše zašlo tak daleko, že několik desítek obchodníků má zde v rámci služby Trading Room dopředu přístup k mým plánovaným obchodům, obchodním nástrojům typu automatizovaný finwin trader a pochopitelně výstupů...

![Více informací o "Intradenní systém Finwin – aktuální výsledky, analýzy a UPDATE [9/2021]"](https://www.financnik.cz/forum/uploads/monthly_2021_09/finwin4_5.jpg.26f40fbd28b8a7685b88f608413456b7.jpg)