Prohledat Finančník.cz

Zobrazeny výsledky pro štítek 'risk'.

Nalezeno výsledků: 6

-

Breakout trading a řízení rizik (komodity vs. ETF vs. CFD)

článek: publikoval/-a petr v rubrice Money-management

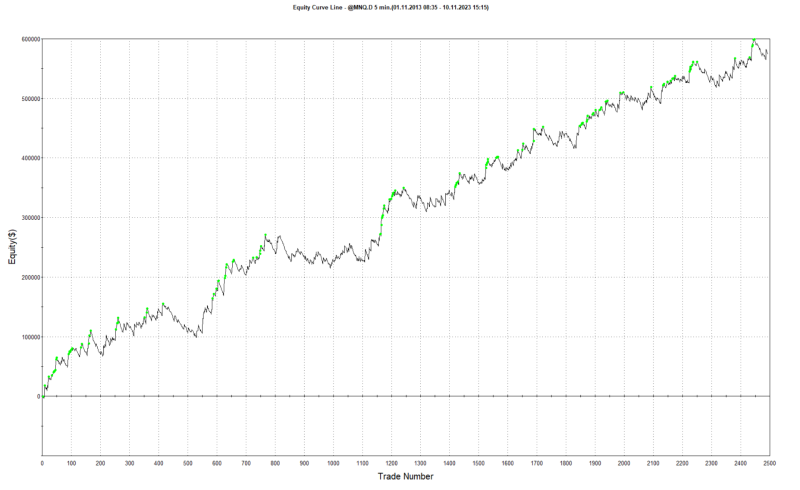

V článku Jak na první daytrading autotrader jsme si popsali pravidla obchodního plánu intradenního breakoutu strategie pro intradenní obchodování akciových indexů. Článek obsahoval i hotový kód pro mechanické intradenní breakout strategie a jediné, co chybělo, bylo dotažení money managementu. Na to...-

- 4

-

-

- intradenní obchodování

- breakout

- a 3 další

-

Ve světě tradingu je pojem "risk" základním stavebním kamenem. Risk, často označovaný jako riziko, je pravděpodobnost finanční ztráty nebo míra nejistoty ohledně výše návratnosti investice. Každý obchod nebo investice zahrnuje určitou míru rizika, jelikož budoucí podmínky trhu nelze předvídat s abso...

-

"Petře, objevil jsem systém, který obchoduje s více než 80% pravděpodobností úspěchu“ psal mi před časem obchodník Karel a pokračoval „Jeho majitel přes rok prokazatelně s touto úspěšností obchoduje a je ochotný mě celý systém za nemalý poplatek naučit.. Může být na takové nabídce nějaký háček?“....

-

V obchodování lze risk kontrolovat. Někteří obchodníci ale mohou postupně nabýt dojmu, že se tím zbytečně obírají o profity. A pak přicházejí černé labutě. Aneb proč v minulém týdnu ztratil trader obchodující opce stovky milionů dolarů, svým klientům nejen vymazal velké účty, ale navíc je poslal do...

-

Money management a risk management patří k nejdůležitějším esencím mého obchodování. Vstupy i výstupy našich strategií jsou důležité, ovšem prací na money managementu lze strategie dál vylepšovat, aniž bychom museli měnit základní prvky našeho obchodního plánu. Hovoříme-li o money managementu a...

-

V minulosti jsem už několikrát zmiňoval pozoruhodnou (a mou oblíbenou) teorii uznávaného autora a tradera Nicholase Nassima Taleba, nazvanou Černá labuť (Black swan). Dnes mám jistý důvod se k tomuto tématu opět vrátit. Nejprve si trochu připomeňme, o co jde. Myšlenku "černé labuťe" představil...