Prohledat Finančník.cz

Zobrazeny výsledky pro štítek 'portfolio'.

Nalezeno výsledků: 23

-

-

- 7

-

-

-

- portfolio

- systematické obchodování

-

a 1 další

Označen s:

-

Portfolio – význam pro profitabilitu a diverzifikaci rizika

článek: publikoval/-a petr v rubrice Jak na obchodní plán

-

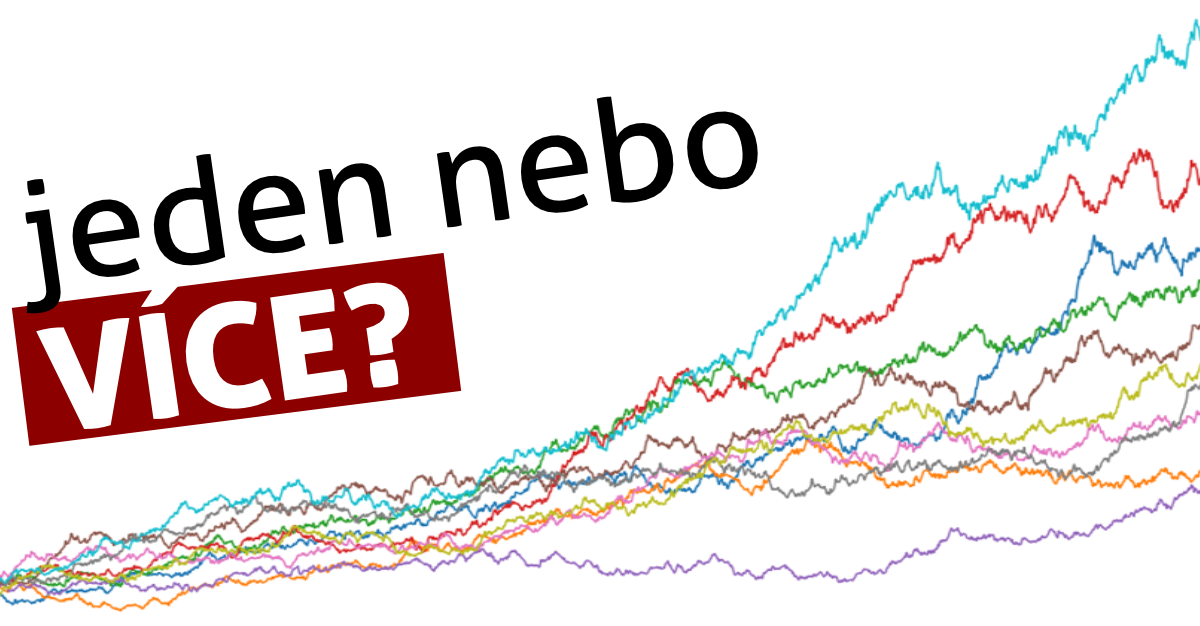

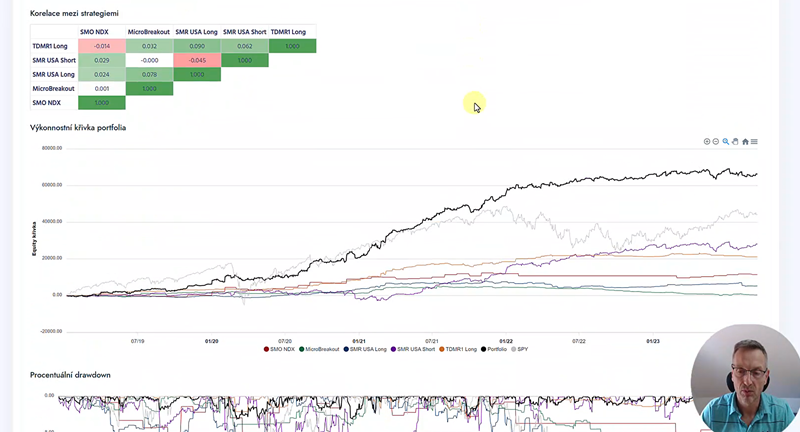

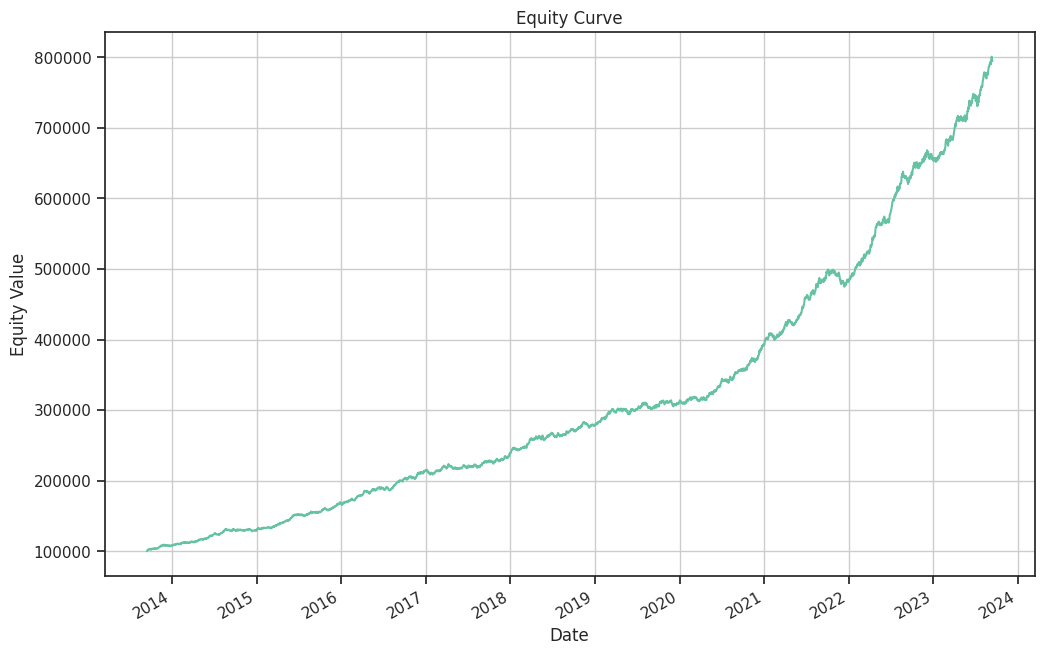

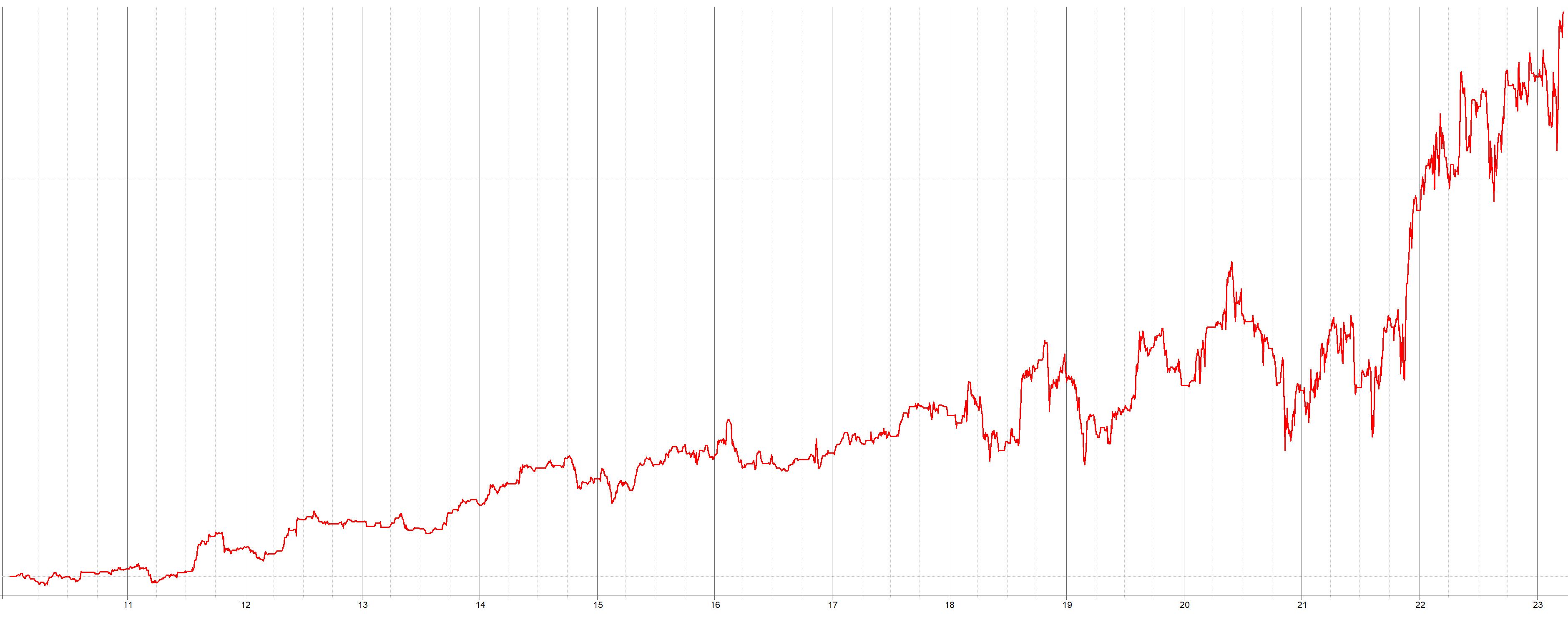

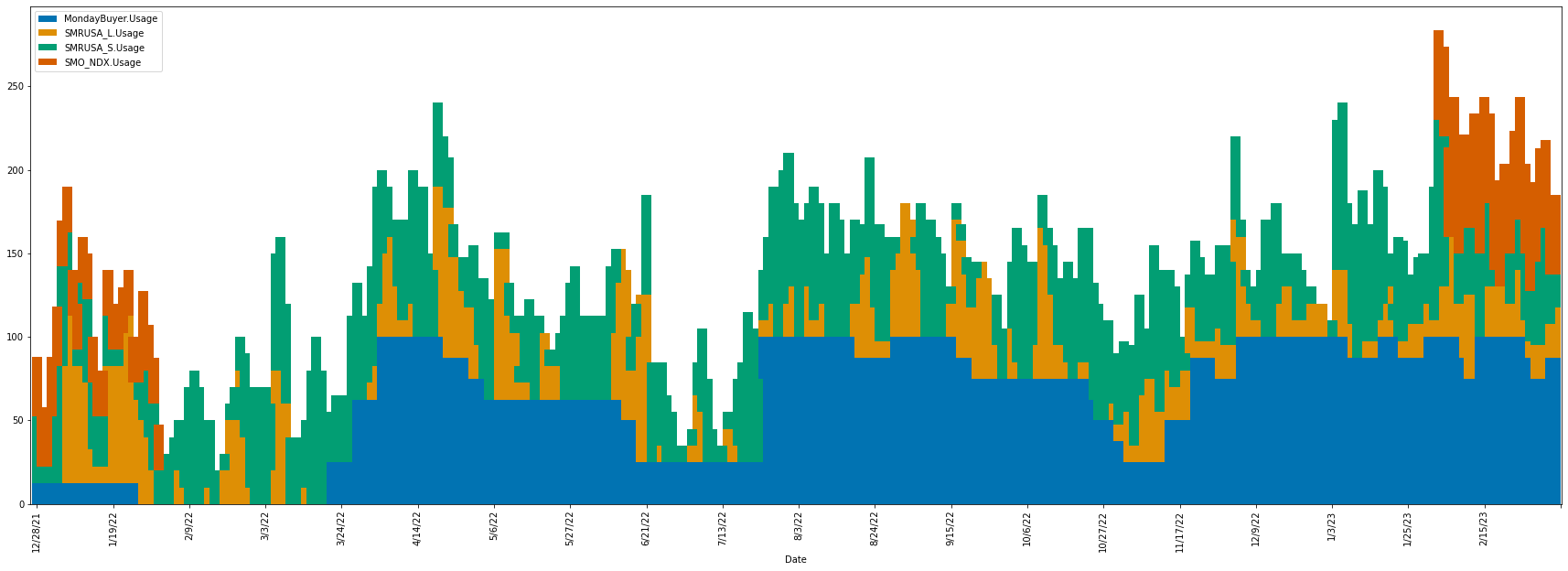

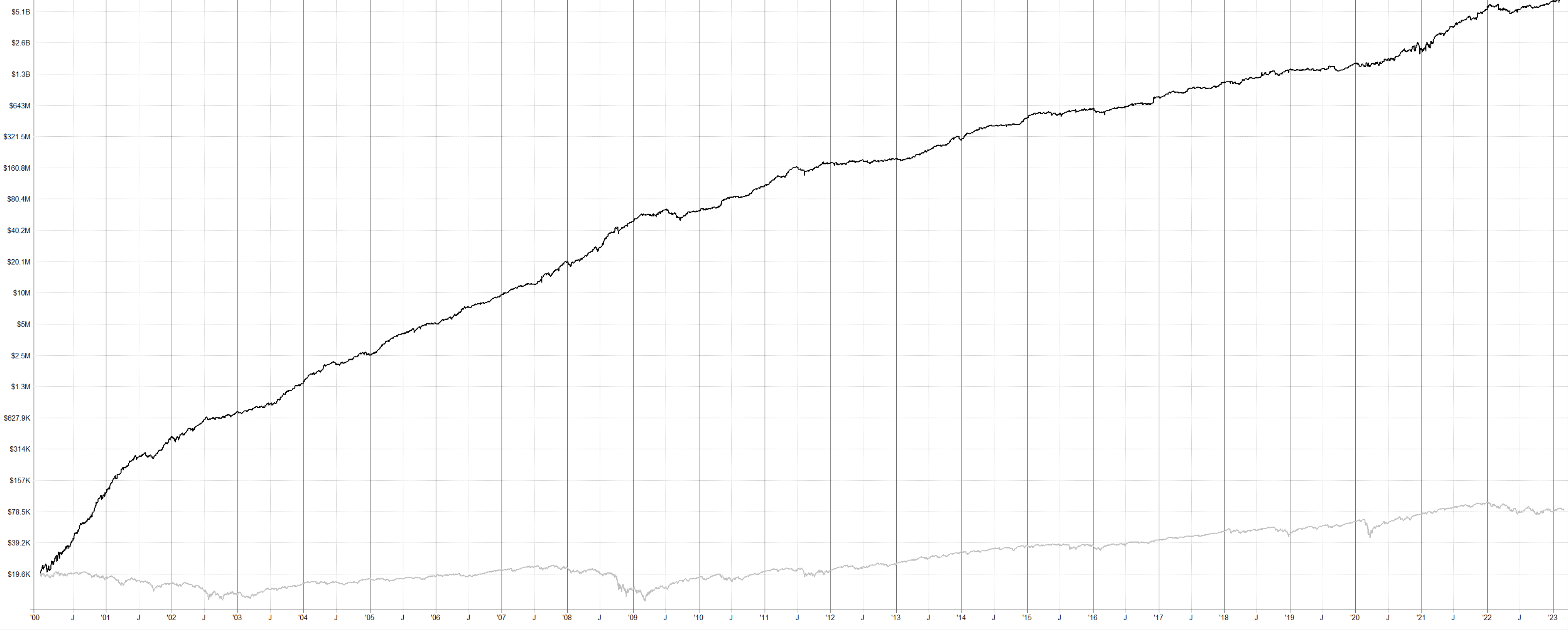

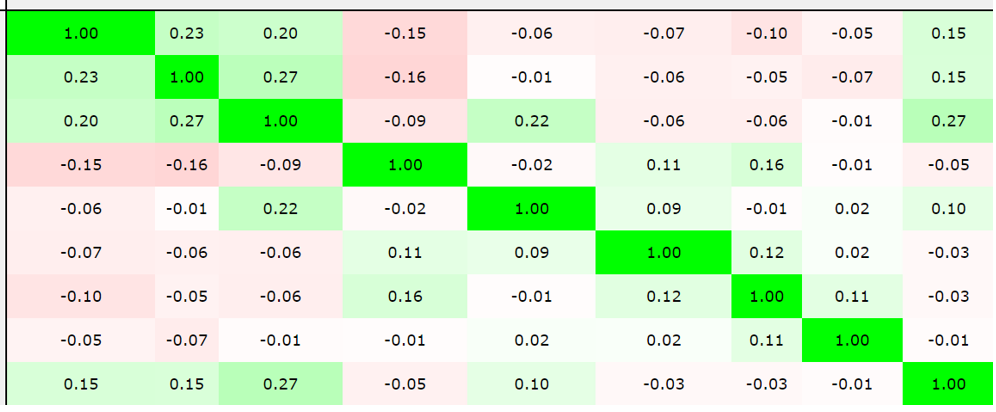

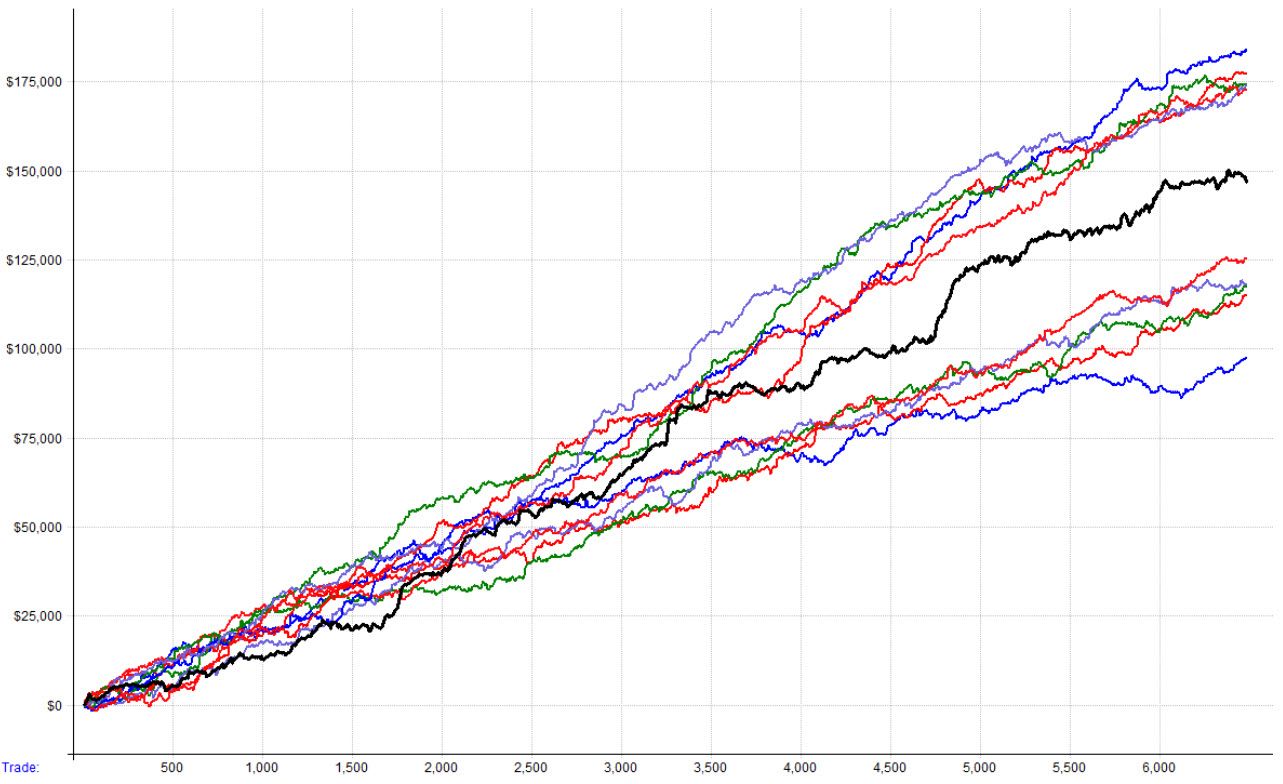

Základem mého živého obchodování je jednak stavba mechanických systémů, ale zejména jejich skládání do portfolií tak, aby systémy optimálně využívaly sdílený kapitál. Spolu s diverzifikací je to skutečně „svatý grál“ tradingu. Podívejte se, jak dnes tyto informace analyzuji pomocí nového Analyzátoru...

-

- 3

-

-

- portfolio

- přeoptimalizace

-

a 1 další

Označen s:

-

-

- 8

-

-

- portfolio

- diverzifikace

-

a 2 další

Označen s:

-

Portfolio v kontextu investování a obchodování odkazuje na kolekci různých investičních nástrojů, které jednotlivec či instituce drží. Může obsahovat akcie, dluhopisy, hotovost, nemovitosti a mnoho dalších typů aktiv. Myšlenka vytváření portfolia spočívá v tom, že rozprostření investic přes různá ak...

-

-

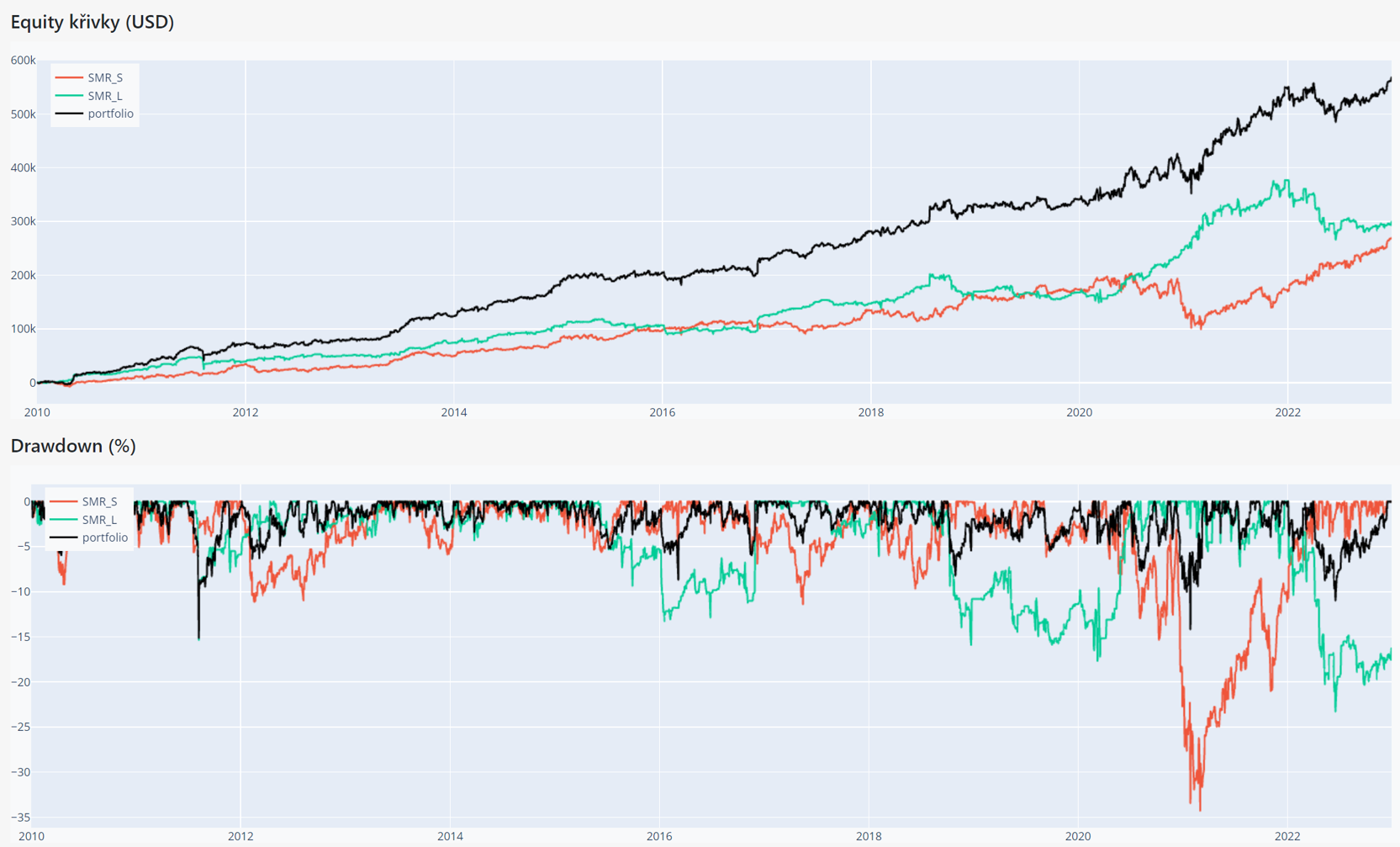

V tradingu nezáleží na jednotlivých obchodech a do velké míry ani na samostatných systémech (byť musí mít funkční logiku). To nejpodstatnější se odehrává na úrovni portfolia, na které je dobré zaměřit pozornost už od samotného začátku. Aneb jak s jednoduchými strategiemi dosáhnout ročního zhodnocení...

-

-

-

- 7

-

-

-

- mean reversion

- portfolio

-

a 1 další

Označen s:

-

-

- 7

-

-

- trhy

- limitní příkaz

-

a 2 další

Označen s:

-

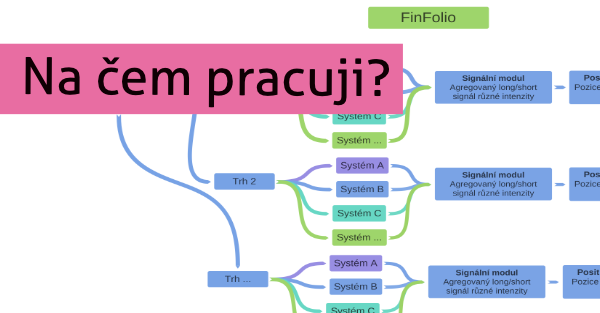

TechLab – od nuly k automatickým portfoliím

článek: publikoval/-a petr v rubrice Zákulisní orientace

Na Finačníkovi vnímáme jako nejsmysluplnější cestu vydělávání peněz na burze skrze maximální využití automatizace. Mezi hlavní benefity patří výraznější psychologická pohoda při obchodování (v porovnání s diskrečním tradigem) a časová nenáročnost. Samotné obchodování zabírá maximálně pár minut denně... -

Na začátku malé upozornění. Krátkodobé obchodování je časově náročné. I v případě automatizované podoby, kterou provozuji. Jednoduše existují důvody, proč to „nedělá každý“. Jako u každé sofistikovanější činnosti, i zde existuje nezanedbatelná časová náročnost potřebná k získání nezbytného know-how....

-

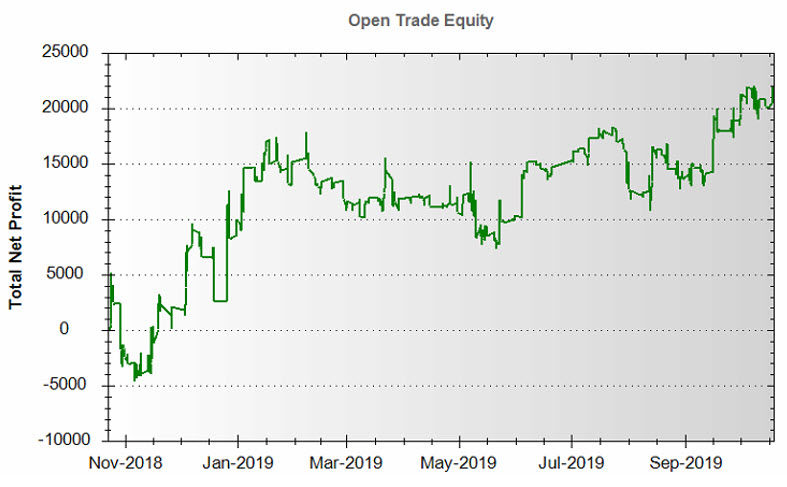

Na Finančníkovi se snažím ostatní co nejvíce inspirovat pomocí vlastní praxe. Poslední měsíce vše zašlo tak daleko, že několik desítek obchodníků má zde v rámci služby Trading Room dopředu přístup k mým plánovaným obchodům, obchodním nástrojům typu automatizovaný finwin trader a pochopitelně výstupů...

-

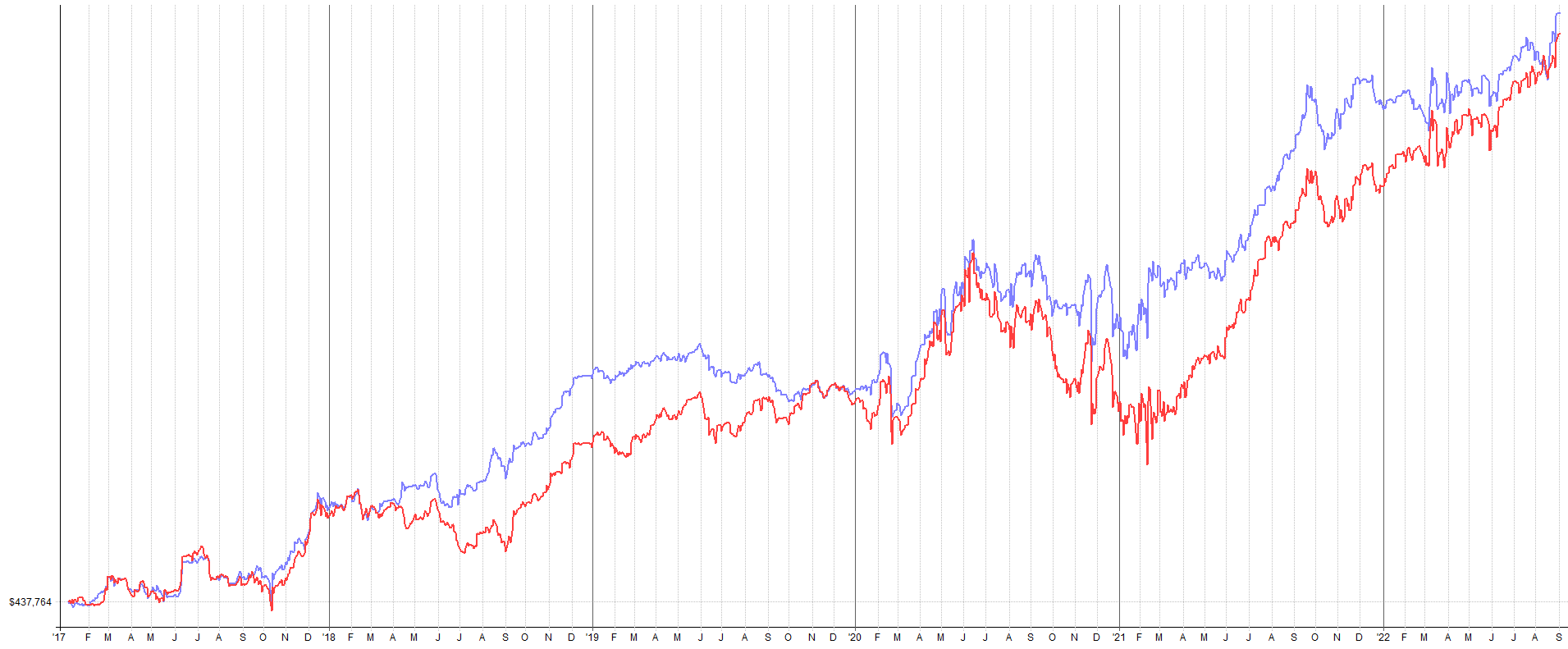

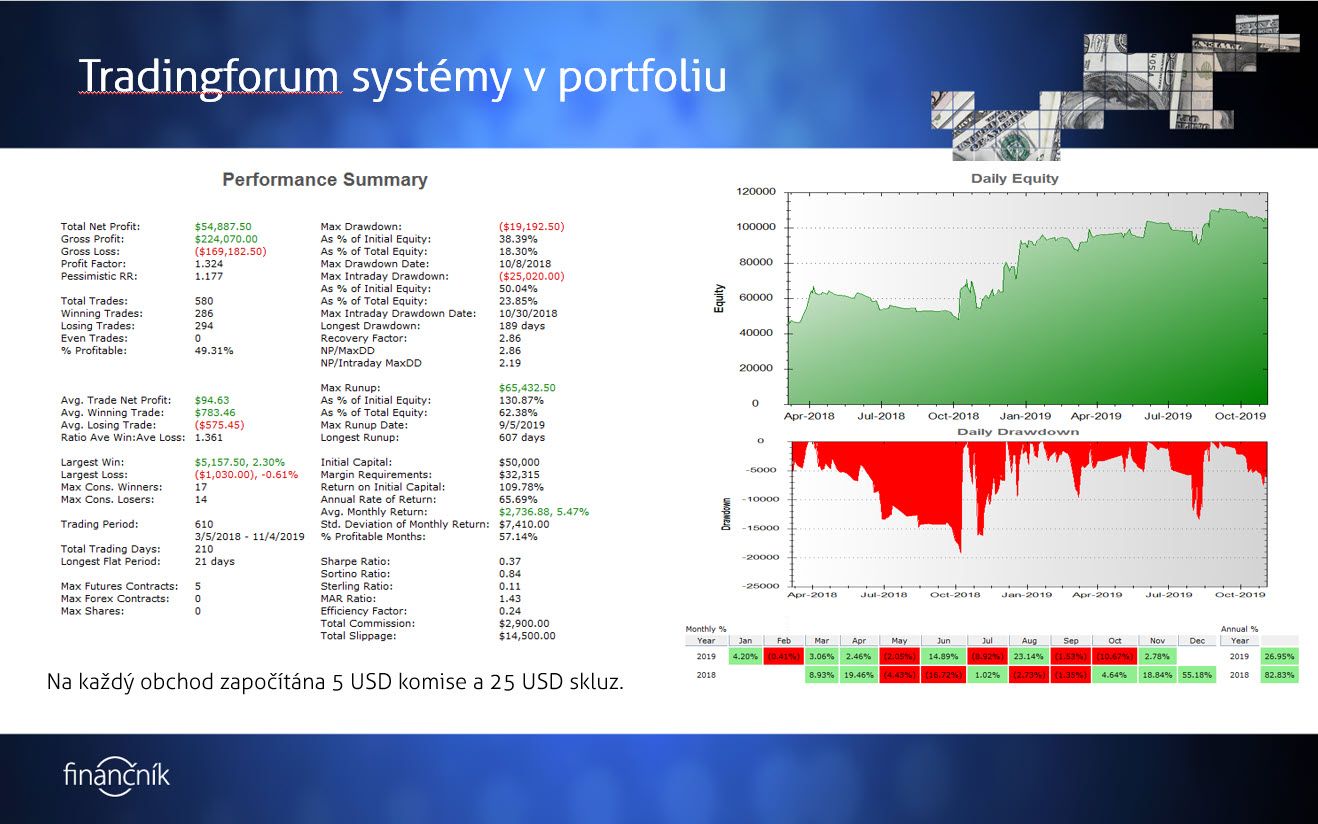

Na konferenci Trading Forum, kterou jsme pořádali v roce 2019, jsem pro ukázku prezentoval ilustrační systémy vytvořené plně automaticky – programem pro „vytváření strategií“. Jak si strategie vedly skoro dva roky po vytvoření? Lze se na automaticky vytvářené strategie spolehnout v živém obchodování...

-

-

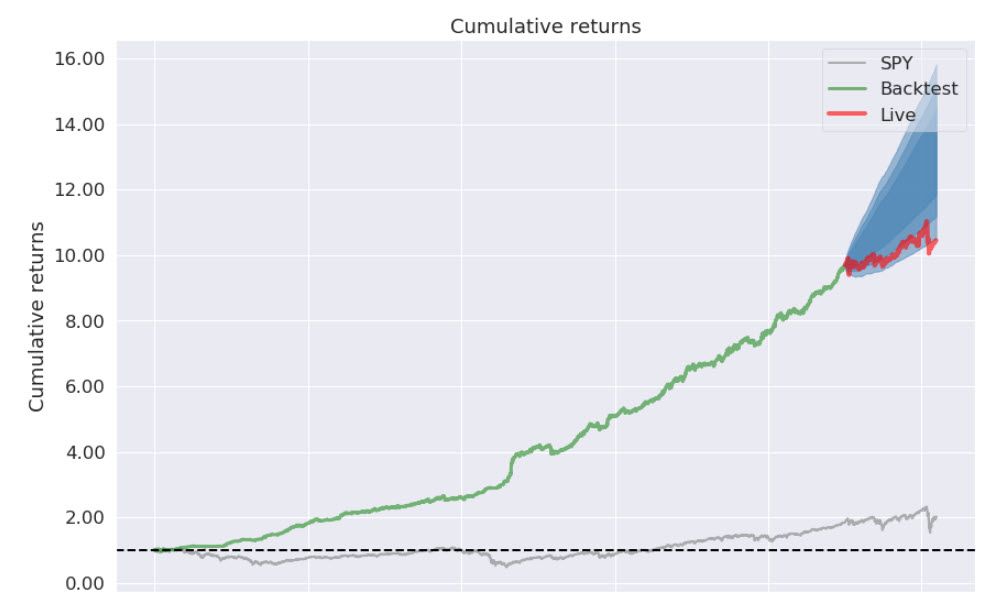

Sledovat výsledky obchodování optikou portfolií je krok, který každému obchodníkovi maximálně doporučuji. Pozornost se velmi záhy přesune od snahy optimalizovat vstupy a výstupy dílčích systémů k reálnému řízení risku a stabilnějším reálným výsledkům. Analýza portfolio obchodování přitom není v zása...

-

Slovo dalo slovo a pro jednoho ze svých významných klientů připravuji kompletní automatizovaný systém (AOS) pro správu větších peněz v komoditních trzích. A jelikož to bude bezesporu zajímavá cesta, rozhodl jsem se ji na Finančníkovi dokumentovat a svými myšlenkami pomoci těm, kteří obchodování na ú...

-

Jednou z prvních otázek, na kterou si musí začínající obchodník odpovědět, je co obchodovat. Preferovat bychom měli co nejlevnější trhy na obchodování a současně dostupné pro náš obchodní účet. Pro pomalejší swingové obchodování, které je z mé zkušenosti pro začínající tradery nejvhodnější, se z lev...

-

-

- 6

-

-

- portfolio

- diverzifikace

-

a 1 další

Označen s:

-

-

Dobrý den, Mám portfolio ve Fio ebroker - 22 různých titulů, všechno akcie zahraničních firem obchodovaných na NASDAQ či NYSE. Chtěl bych to všechno přesunout do IB. Poradí prosím někdo jak na to a co to obnáší?

-

V e-booku Orderflow trader jsem zmínil, že se mj. věnuji i algoritmickému investování (obchodování pomocí AOS). Jelikož jsem na toto téma dostal několik dotazů, chci v dnešním článku ukázat základní principy a důvody, které mě vedou k taktikám, které pro dlouhodobější a automatizované strategie použ...

-

- portfolio

- diverzifikace

-

a 2 další

Označen s:

![Více informací o "Jak dnes živě obchoduji na svých účtech? [video]"](https://www.financnik.cz/forum/uploads/monthly_2020_09/live-trading.jpg.d44af89b008a37e3f22385f8011c2acc.jpg)