Prohledat Finančník.cz

Zobrazeny výsledky pro štítek 'mean reversion'.

Nalezeno výsledků: 17

-

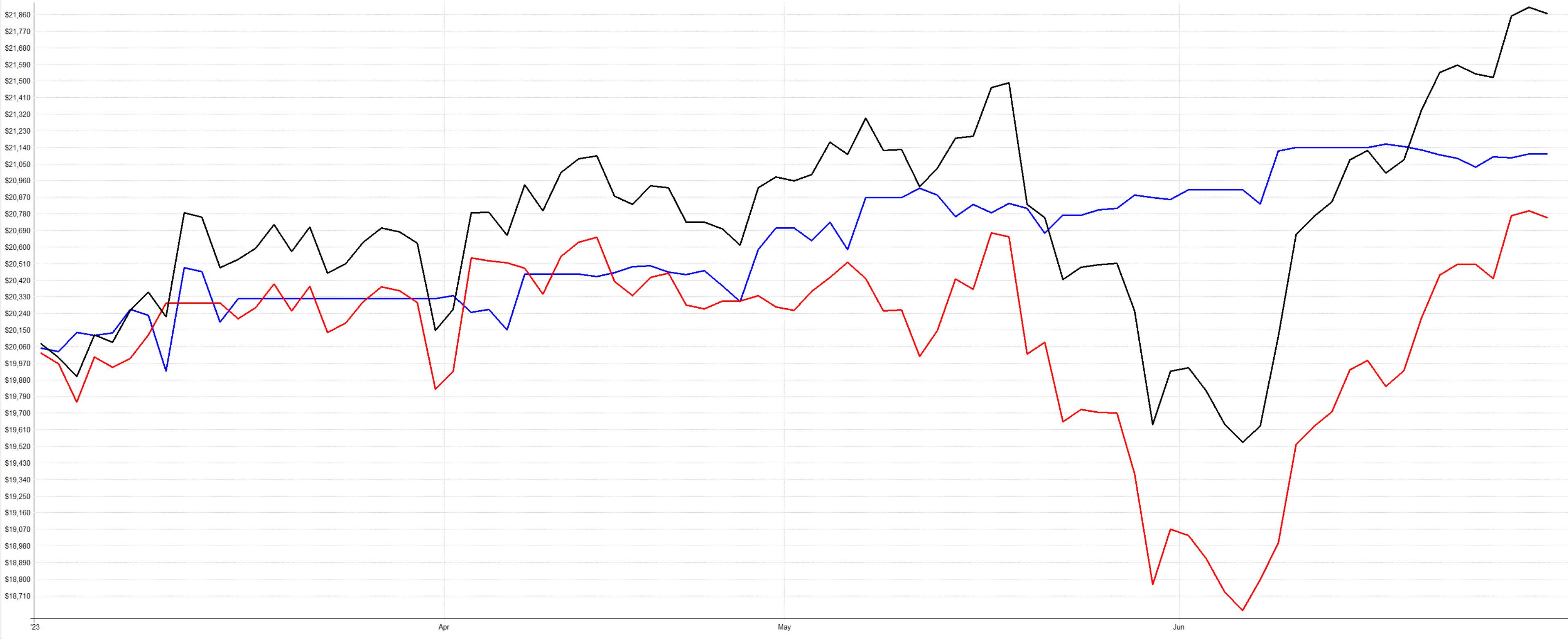

Časování návratu k průměru pomocí implikované volatility

článek: publikoval/-a petr v rubrice Obchodní strategie: průvodce mými obchodními plány

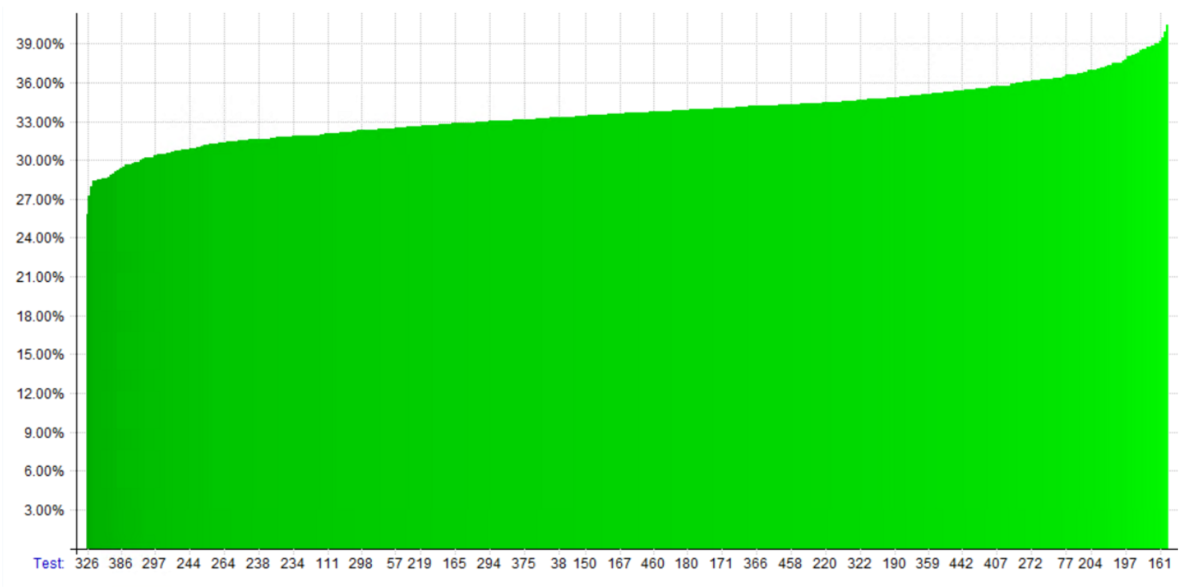

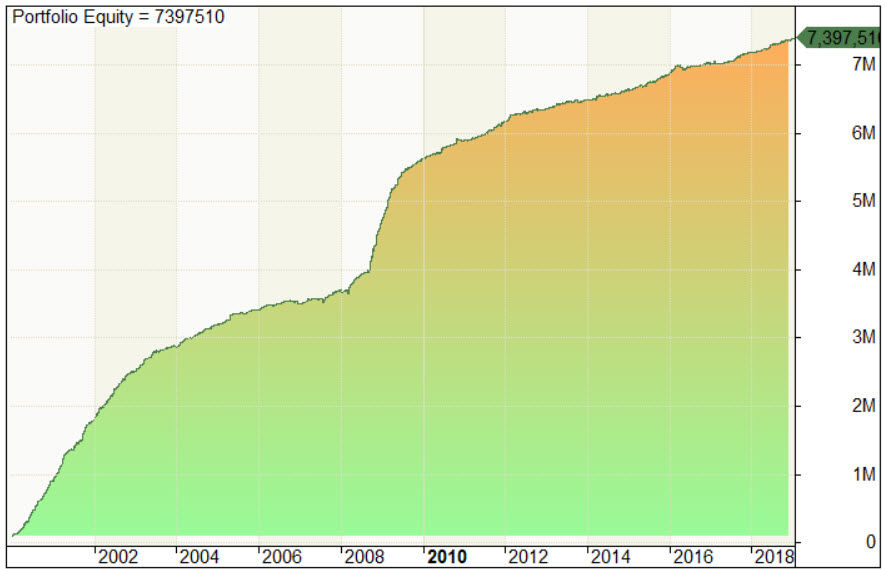

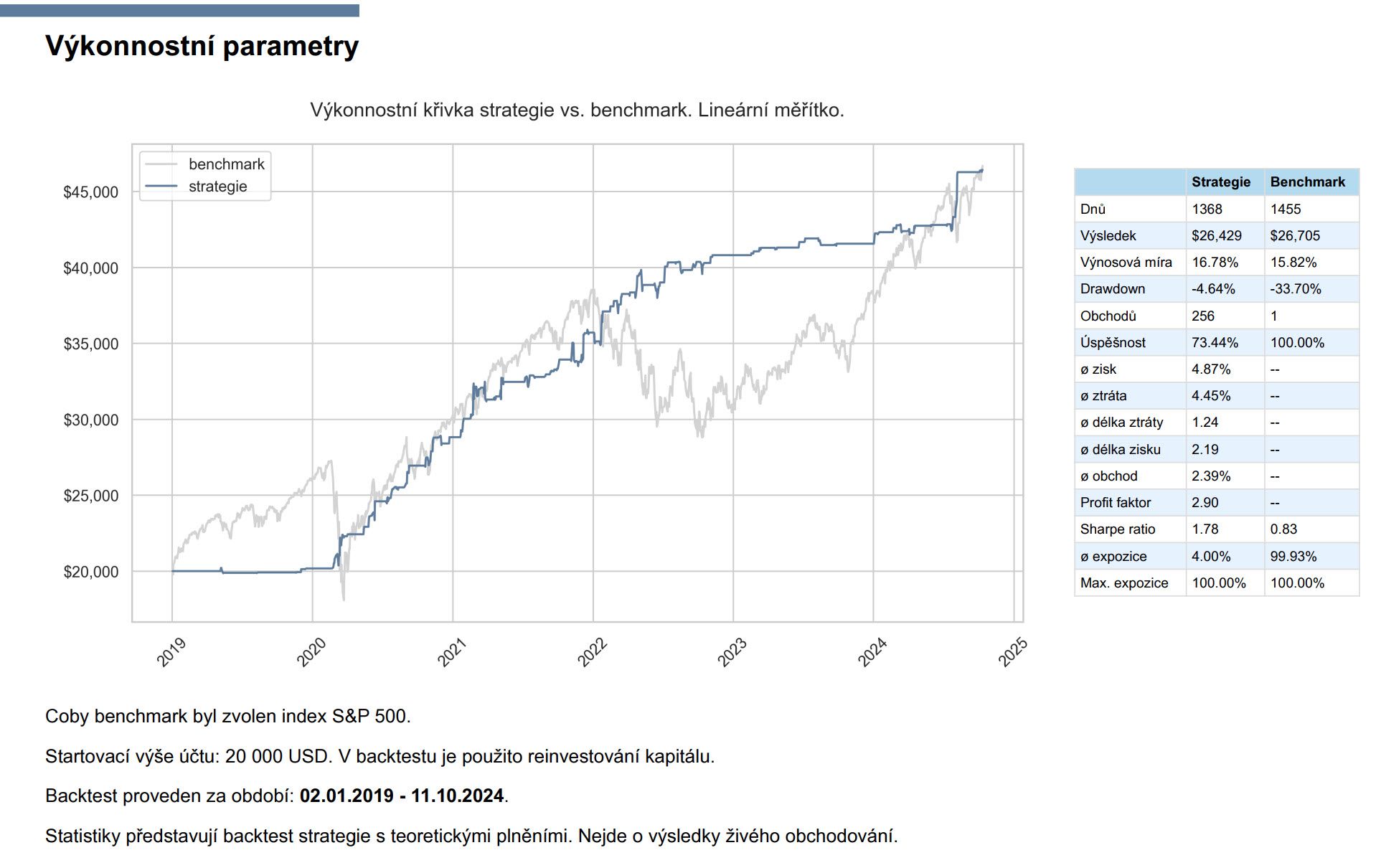

Jedním z tradičních přístupů v systematickém obchodování s akciemi je strategie návratu k průměru (mean reversion). Tato strategie se zaměřuje na situace, kdy cena akcie dočasně vybočuje od své průměrné hodnoty a očekává se, že se brzy vrátí k normálu. Tradičně se pro časování vstupů používají nástr... -

Jak bez zkušeností vytvářet automatizované obchodní systémy (AOS) s využitím umělé inteligence

článek: publikoval/-a petr v rubrice Jak na obchodní plán

-

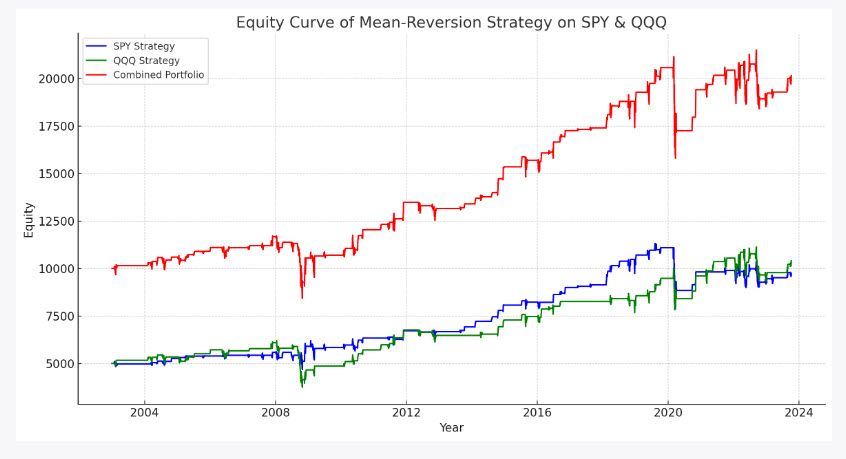

Mean reversion je obchodní strategie založená na předpokladu, že ceny se nakonec vrátí zpět ke svému průměru nebo "střední hodnotě" po období nadměrného růstu nebo poklesu. V kontextu aktivního tradingu je koncept mean reversion často používán obchodníky, kteří se snaží využít krátkodobé anomálie v...

-

-

-

-

- 7

-

-

-

- mean reversion

- portfolio

-

a 1 další

Označen s:

-

-

- 7

-

-

- trhy

- limitní příkaz

-

a 2 další

Označen s:

-

-

-

-

- 6

-

-

-

- finwin

- tradingroom

-

a 2 další

Označen s:

-

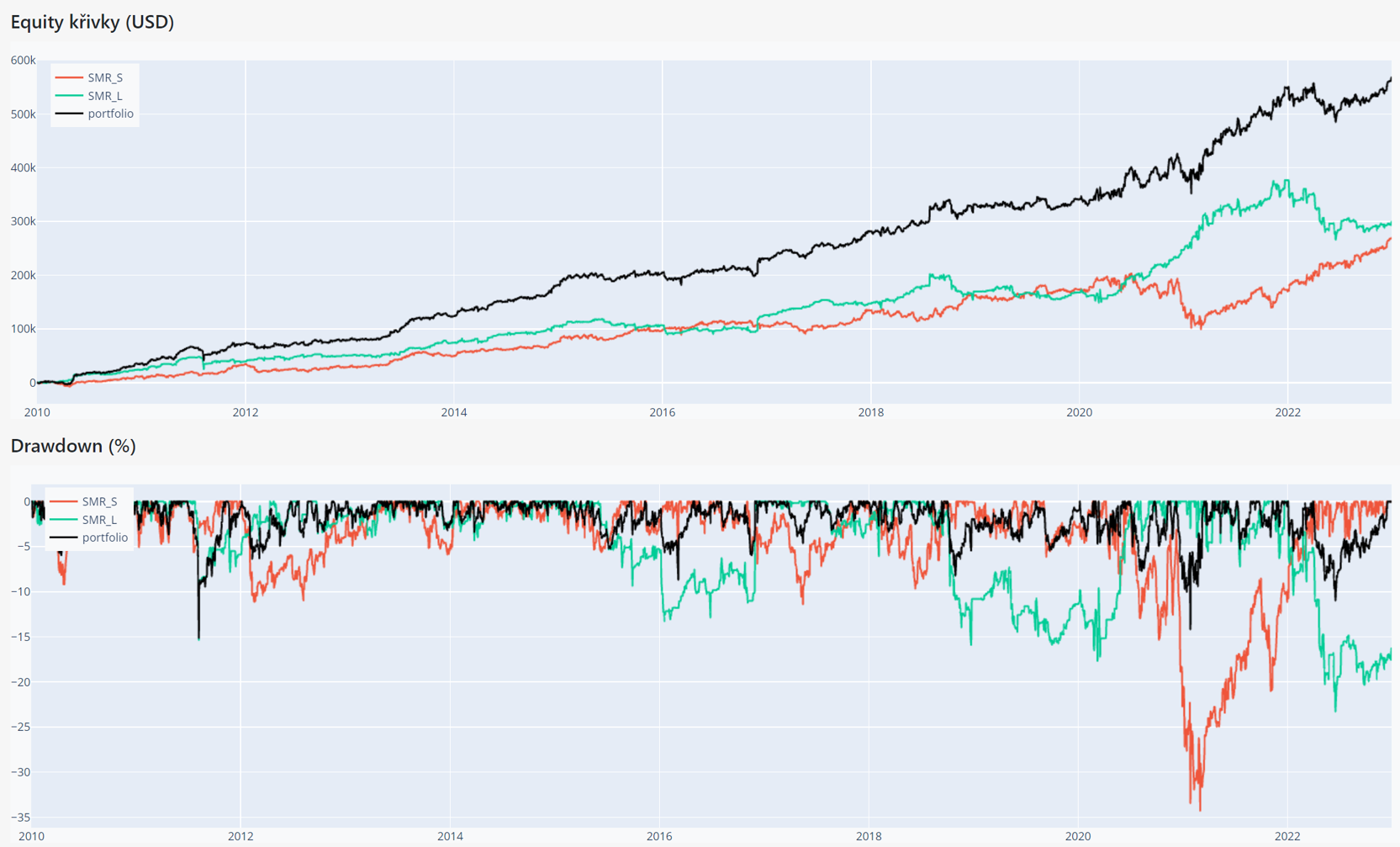

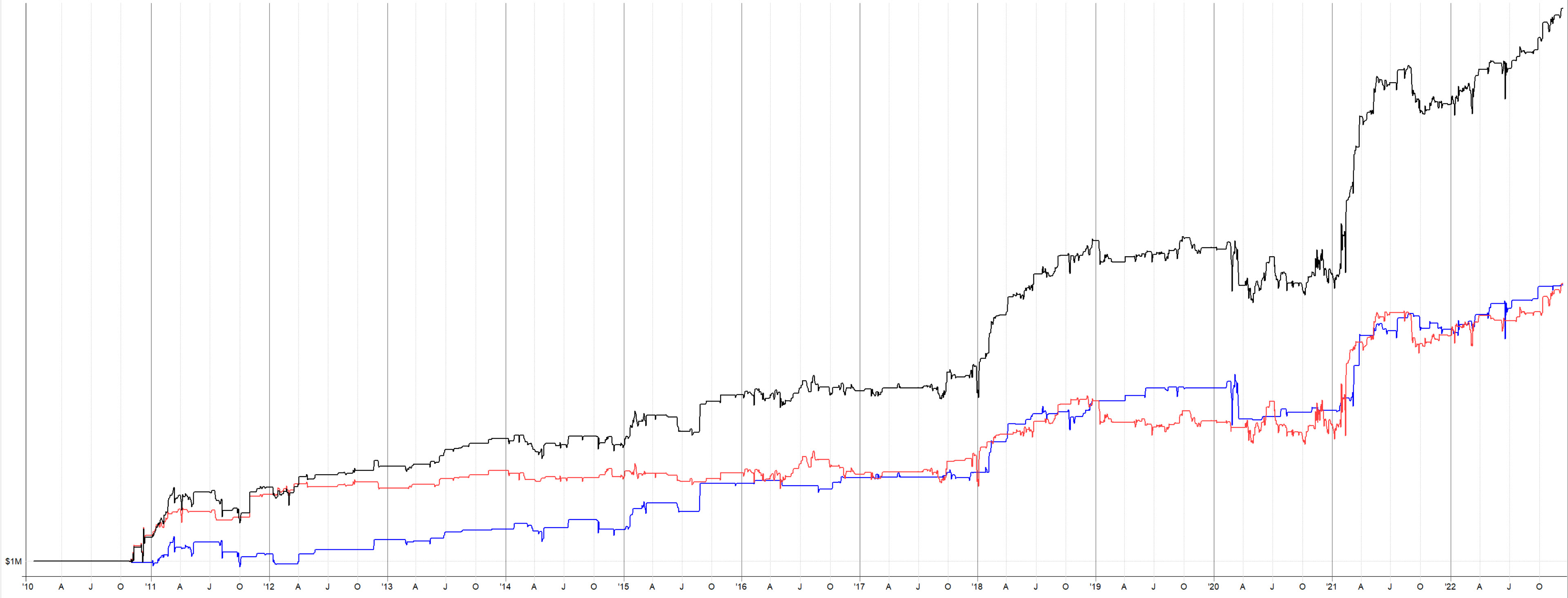

Intradenní systém Finwin – aktuální výsledky, analýzy a UPDATE [9/2021]

článek: publikoval/-a petr v rubrice Obchodní strategie: průvodce mými obchodními plány

-

- 1

-

-

- finwin

- tradingroom

-

a 2 další

Označen s:

-

Obchodní systém Finwin – aktuální vývoj a výsledky [7/2021]

článek: publikoval/-a petr v rubrice Obchodní strategie: průvodce mými obchodními plány

-

- 4

-

-

- finwin

- daytrading

-

a 1 další

Označen s:

-

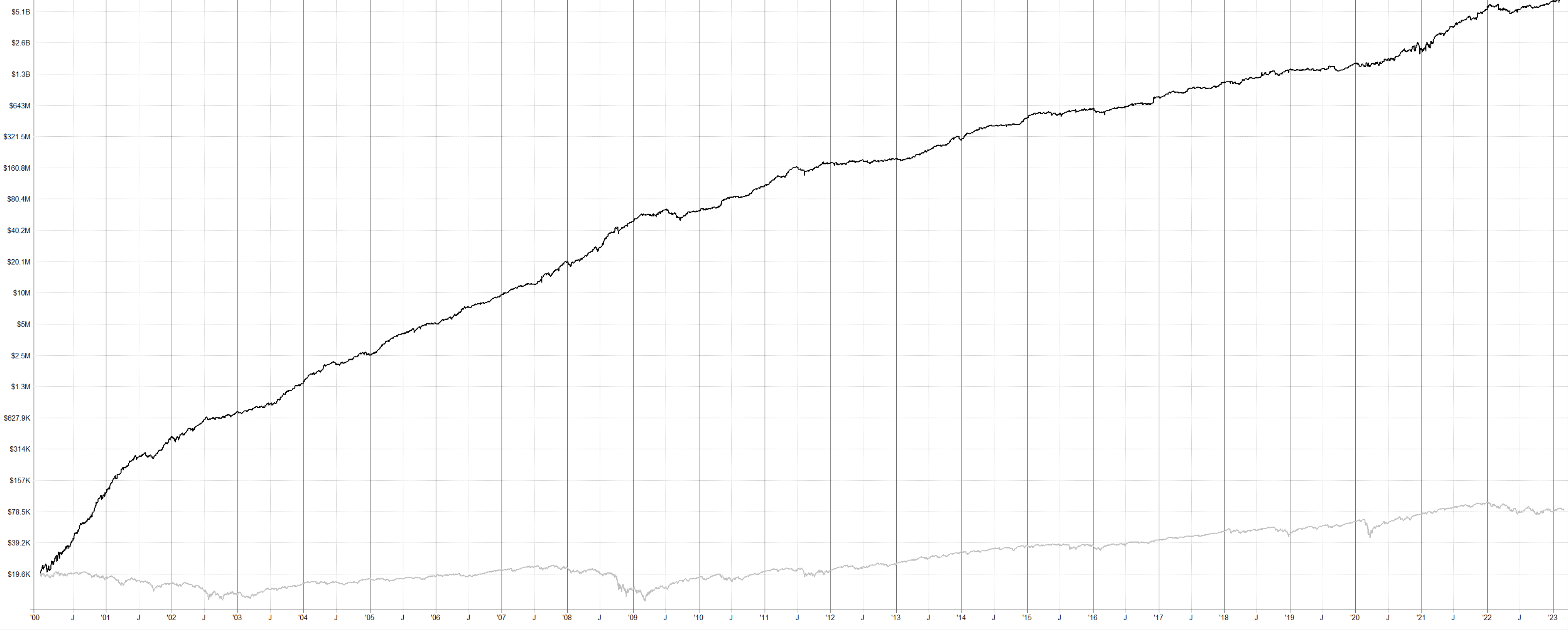

Hodně začínajících obchodníků naráží na tvrdou realitu. I precizně otestované systémy vykazují po živém nasazení často dost odlišné parametry, než nám vyšly v backtestu. Můžeme například chytnout hned několik ztrát, které jsou výrazně větší, než průměrná ztráta vycházejí v backtestu. Jak podobné inf...

-

- finwin

- daytrading

-

a 1 další

Označen s:

-

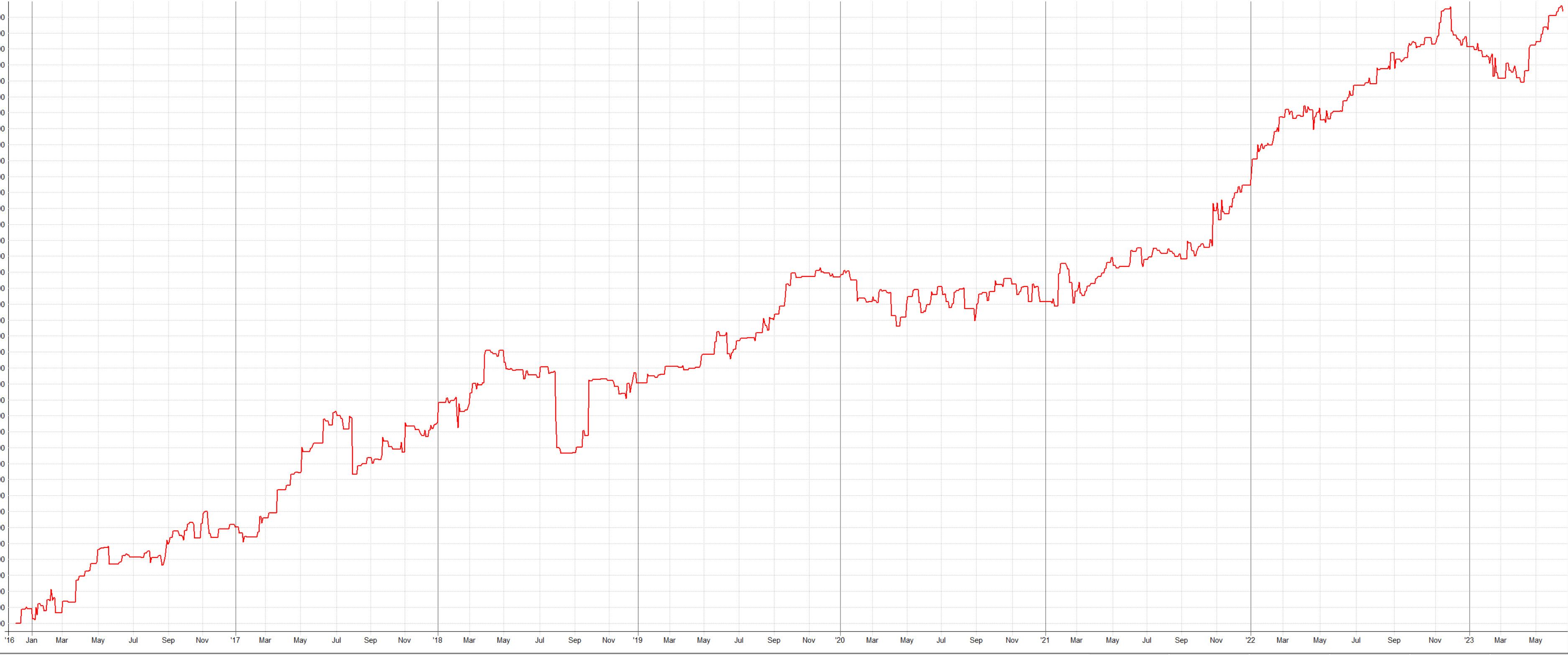

Mean reversion strategie (obchodování návratu ceny k běžné hodnotě)

článek: publikoval/-a petr v rubrice Obchodní strategie: průvodce mými obchodními plány

-

- 5

-

-

-

- mean reversion

- limitní příkaz

-

a 2 další

Označen s:

-

-

- 2

-

-

- zajištění

- money management

-

a 3 další

Označen s:

-

![Více informací o "Intradenní systém Finwin – aktuální výsledky, analýzy a UPDATE [9/2021]"](https://www.financnik.cz/forum/uploads/monthly_2021_09/finwin4_5.jpg.26f40fbd28b8a7685b88f608413456b7.jpg)

![Více informací o "Obchodní systém Finwin – aktuální vývoj a výsledky [7/2021]"](https://www.financnik.cz/forum/uploads/monthly_2021_07/finwin202107_04.jpg.f5b01e5202ceae14b9ddb0d1c0f72f29.jpg)