Prohledat Finančník.cz

Zobrazeny výsledky pro štítek 'margin'.

Nalezeno výsledků: 5

-

Margin je v kontextu obchodování částka peněz, kterou obchodník musí vložit na svůj obchodní účet jako zálohu pro otevření obchodní pozice s pákovým efektem. Margin umožňuje obchodníkům otevírat větší pozice, než by mohli na základě svých vlastních kapitálových prostředků, což zvyšuje jak potenciáln...

-

-

- 11

-

-

-

- margin

- margin call

-

a 1 další

Označen s:

-

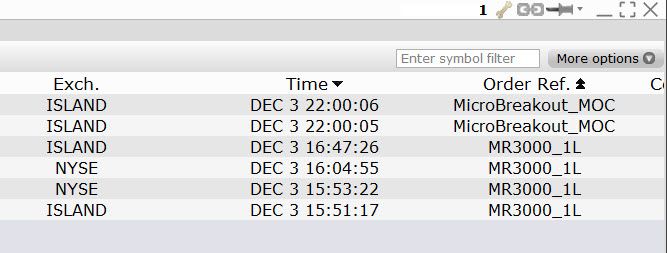

Nakup akcii pri otevreni burzy prikazem OPG a margin

příspěvkem: publikoval/-a svopex v rubrice Interactive Brokers

Rád bych se zeptal, pri pouziti nakupu akcii na americke burze pri otevreni burzy prikazem OPG (time in force) a zaroven pri prodeji akcii, jaky je potreba margin. Pokud nakupuji a zaroven prodavam akcie, jak je to s marginem. Potrebuji jako margin pouze rozdil mezi marginem, ktery je potr... -

Zdravím, věnuji se obchodování spreadů . Chci přidat i opce a swingové obchodování ETFs. Mám dotaz ohledně marginu. Trader má například účet 10K, ETF na zlato GLD je za 120.00 Je těch 120 cena za 100ks akcií nebo za jednu? Mám za to, že za 100ks, protože by účet s 10K usd nestačil pokrýt...

-

17. Obchodované komodity a jejich marginy

článek: publikoval/-a Financnik.cz v rubrice Komoditní Manuál

https://www.financnik.cz/slovnik/margin-call/Pojďme si nyní dát na chvilku oddych od záležitostí týkajících se technického obchodování komoditních trhů a vraťme se nyní ještě na moment k marginům. Předpokládáme, že nyní již každý plně chápe a rozumí základnímu principům komoditního obchodování...