Prohledat Finančník.cz

Zobrazeny výsledky pro štítek 'fomc'.

Nalezeno výsledků: 4

-

FOMC, což je zkratka pro Federal Open Market Committee, je klíčovým výborem americké centrální banky (Federal Reserve). Jeho hlavním úkolem je určování měnové politiky USA, což zahrnuje rozhodnutí o krátkodobých úrokových sazbách a provádění operací na otevřeném trhu. Pro aktivní tradery je FOM...

-

FOMC report označuje pravidelnou zprávu Federal Open Market Committee (FOMC), což je výbor Federální rezervní banky Spojených států (často označované jako "Fed"). FOMC má pravomoc ovlivňovat krátkodobé úrokové sazby a monetární politiku USA. Změny v monetární politice mohou mít zásadní dopad na...

-

Snažíte se vydělávat v trzích za každých podmínek, ale nemáte konzistentní výsledky? Zkoušeli jste se zaměřit na hlubší zkoumání volatility? Tu lze často použít jako základní filtr pro hledání období, kdy do trhů vstupovat vs. kdy se držet stranou. Téma se týká jak diskrečních, tak automatizovaných...

-

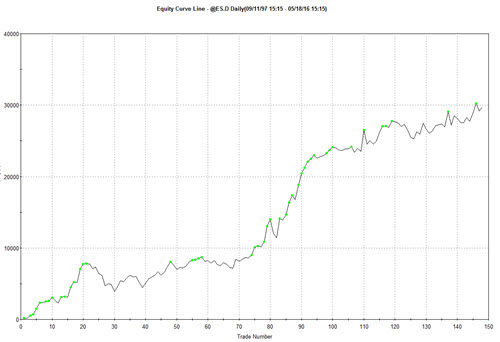

Jednou z konzistentně profitabilních cest obchodování bývá sledování dlouhodobých tendencí reakcí trhu na různé fundamentální principy. Sám jsem dlouho obchodoval například sezónní tendence ve futures. Co ale další tendence? Dneska se podíváme na chování trhů v době, kdy je vyhlašován FOMC report –...

-

- edge

- sezonalita

-

a 1 další

Označen s: