Prohledat Finančník.cz

Zobrazeny výsledky pro štítek 'edge'.

Nalezeno výsledků: 19

-

Mechanické obchodování IPO (Initial Public Offering)

článek: publikoval/-a petr v rubrice Jak na obchodní plán

-

Jak na první daytrading autotrader [včetně funkční strategie a kódu]

článek: publikoval/-a petr v rubrice Jak na obchodní plán

-

- 6

-

-

-

- daytrading

- aos

-

a 3 další

Označen s:

-

Shortování akcií

článek: publikoval/-a petr v rubrice Obchodní strategie: průvodce mými obchodními plány

-

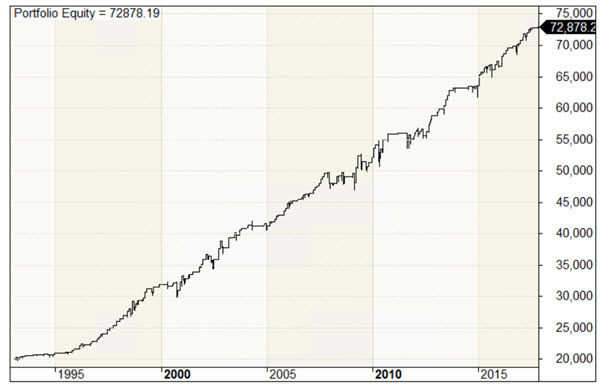

"Edge" v tradingu znamená mít statistickou výhodu nebo pravděpodobnostní převahu, která umožňuje obchodníkovi generovat pravidelné zisky nad běžným náhodným pohybem trhů. Tato výhoda může být získána prostřednictvím různých metod a strategií, které dávají obchodníkovi příležitost dosáhnout v dlouhod...

-

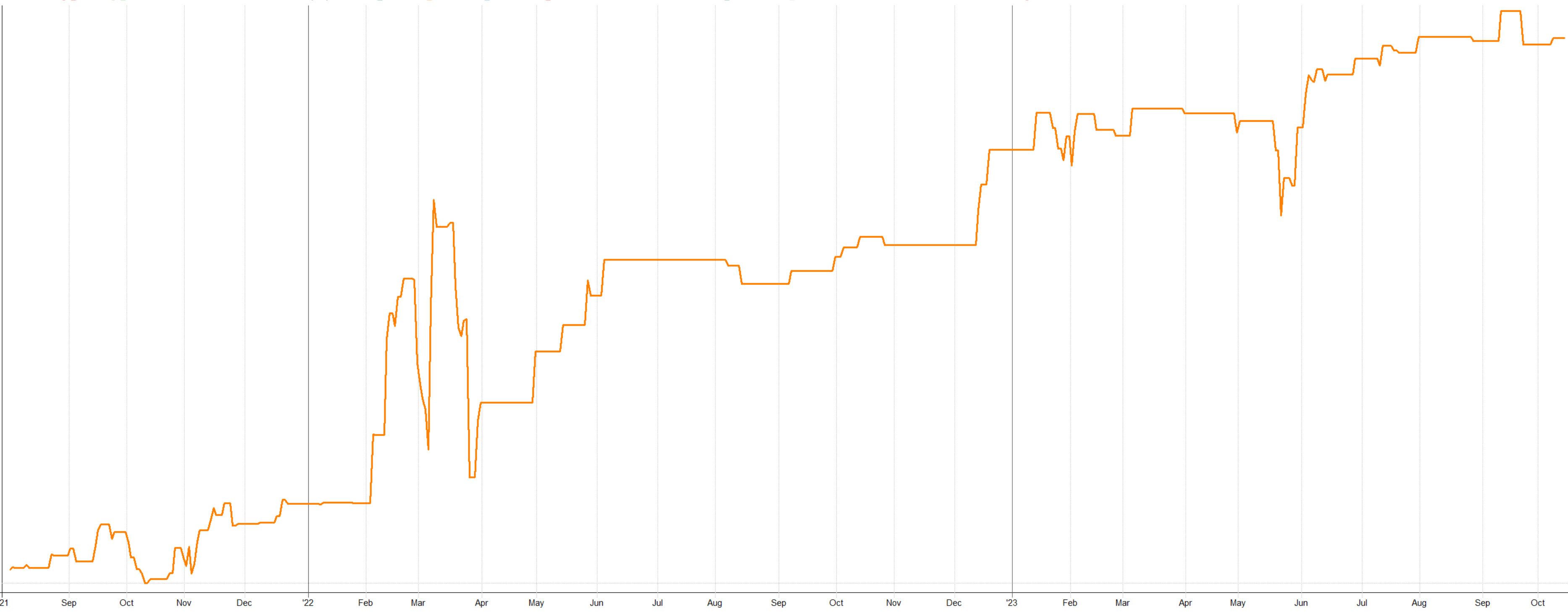

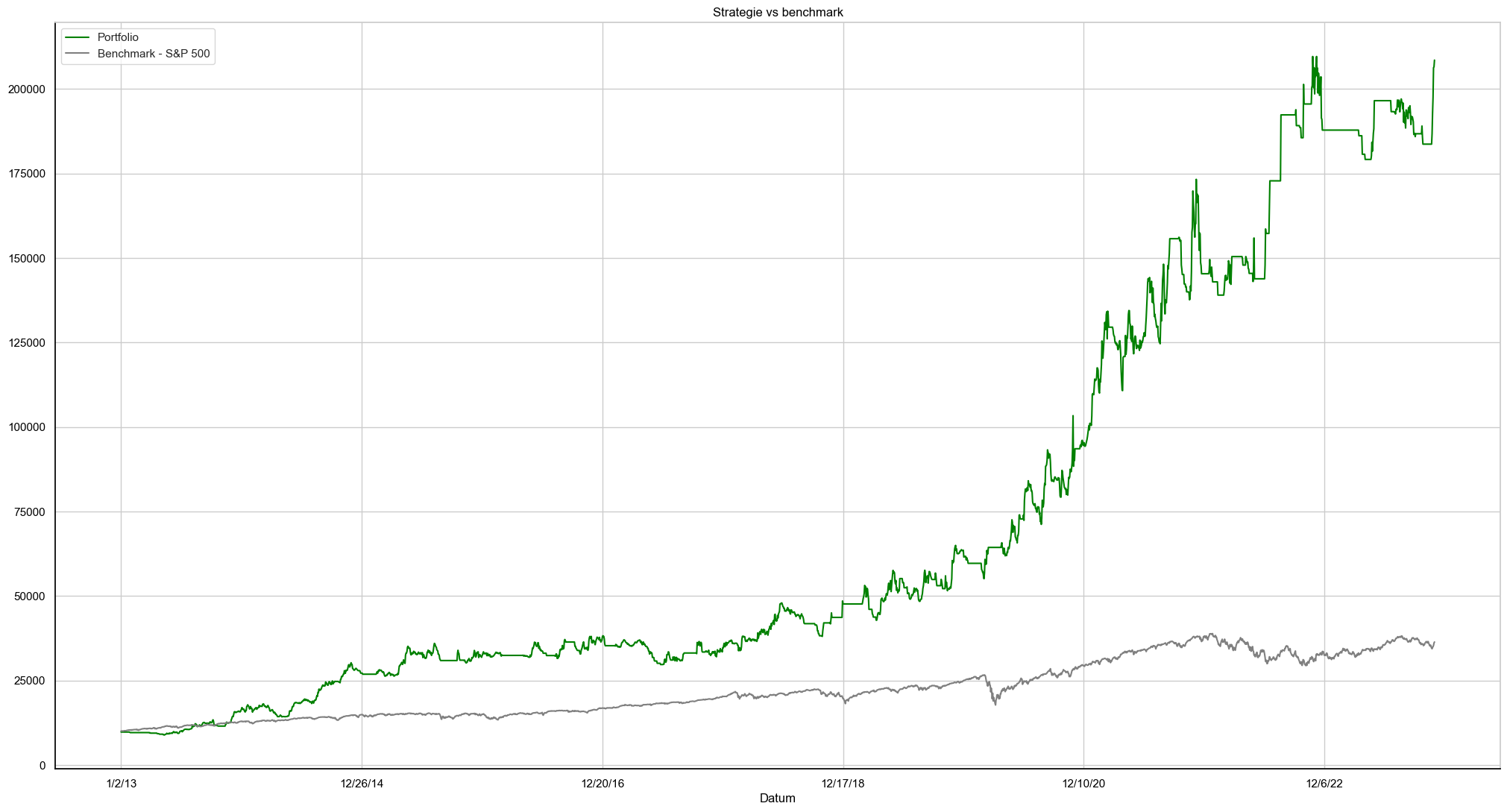

Cílem Finančníka je především poskytovat inspiraci, jak se v tradingu posouvat dále. Pro malé účty a obchodníky s minimem času to může představovat obchodování momenta v levnějších akciích. Tato strategie od nasazení vytvořila zisk přes 100 % za rok. Zde jsou mé tipy, jak ji vytvořit a obchodovat....

-

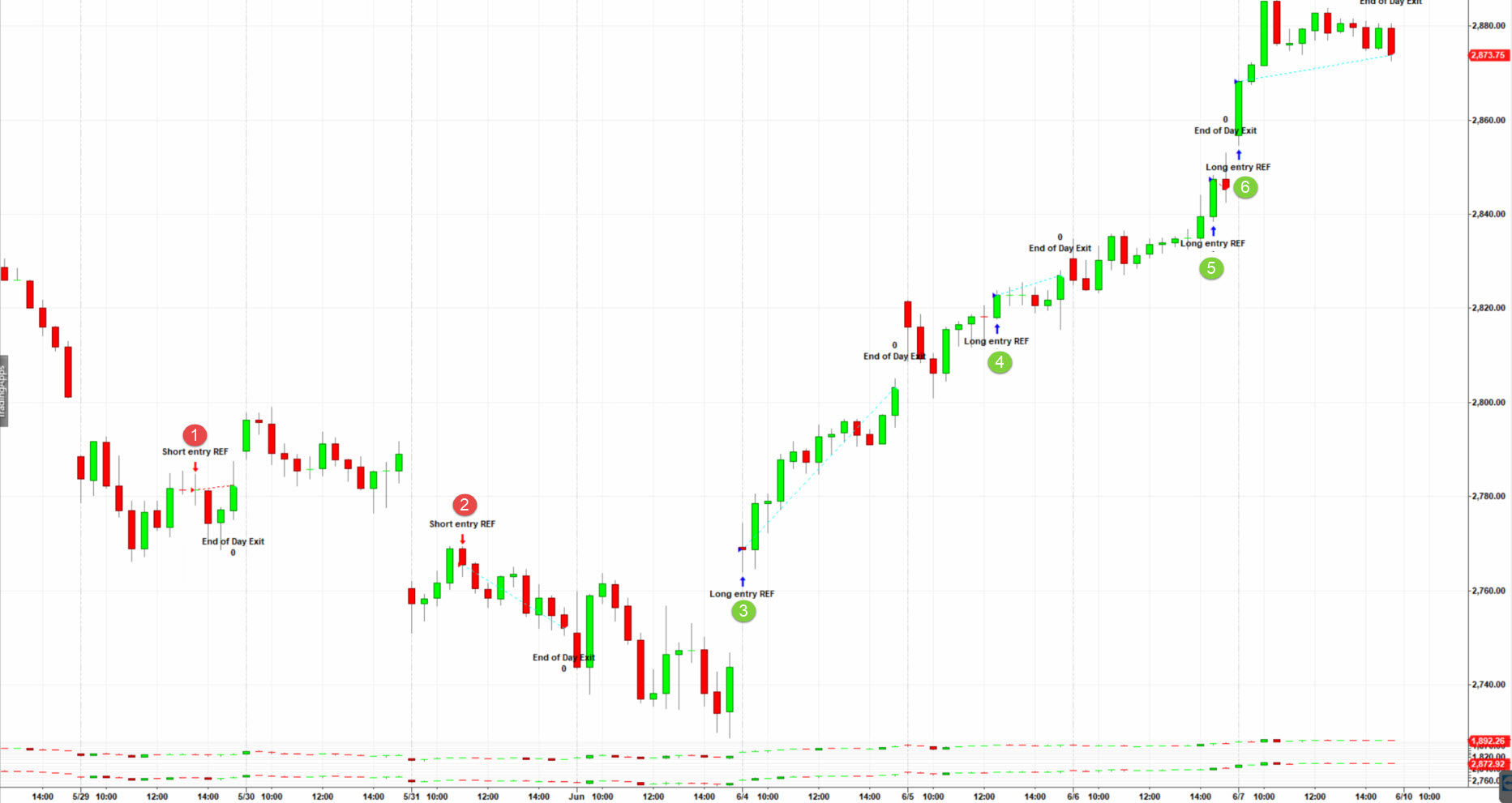

Zde je otevřený popis intradenního obchodního plánu

článek: publikoval/-a petr v rubrice Obchodní strategie: průvodce mými obchodními plány

-

Mean reversion strategie (obchodování návratu ceny k běžné hodnotě)

článek: publikoval/-a petr v rubrice Obchodní strategie: průvodce mými obchodními plány

-

- 5

-

-

-

- mean reversion

- limitní příkaz

-

a 2 další

Označen s:

-

-

- 4

-

-

- breakout

- microbreakout

-

a 1 další

Označen s:

-

-

- 9

-

-

- breakout

- intradenní obchodování

-

a 1 další

Označen s:

-

Vytváříme obchodní systém – hledání základního edge

článek: publikoval/-a petr v rubrice Jak na obchodní plán

-

-

-

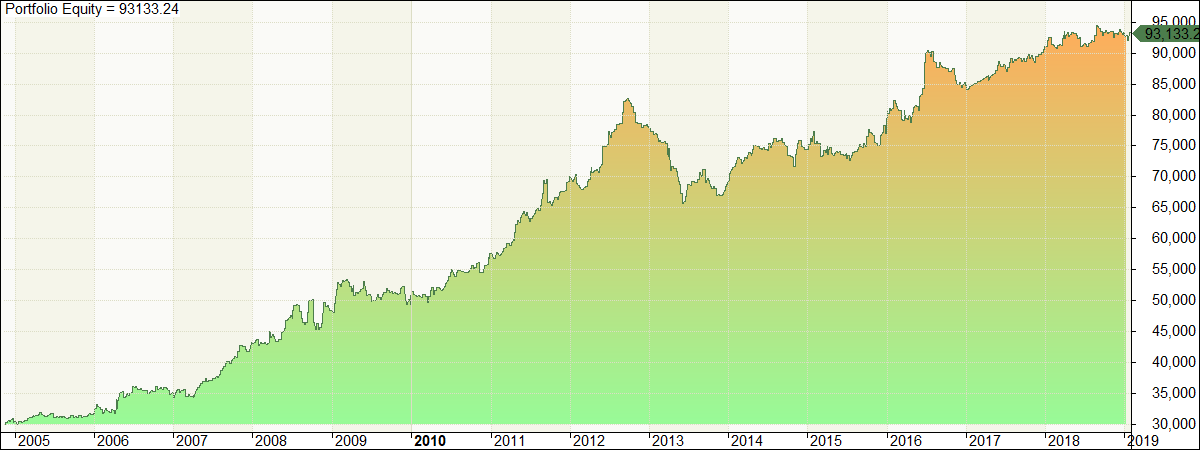

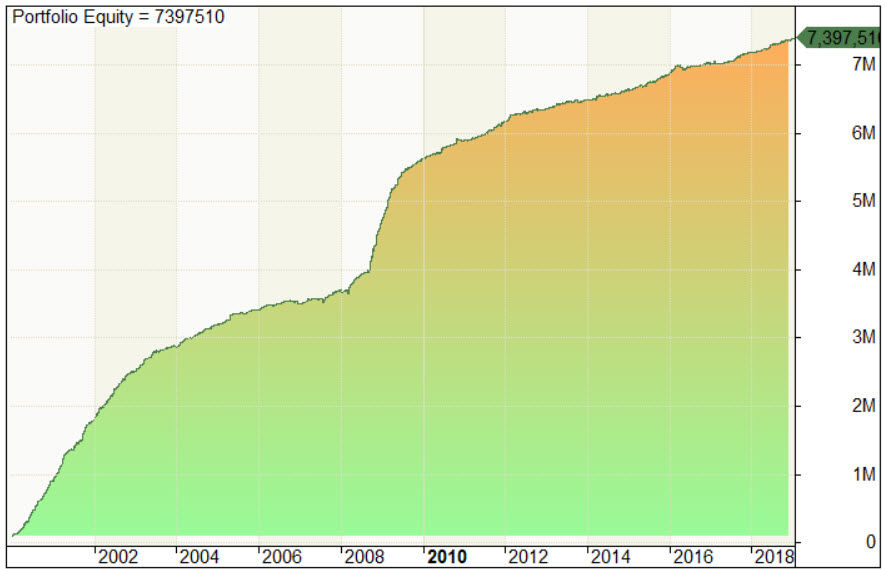

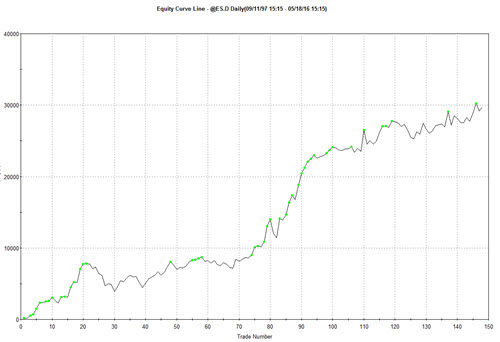

Jedním ze zásadních prvků robustního ziskového obchodování je bezesporu diverzifikace. V praxi nejsnadněji dosažitelná pomocí obchodování systémů na více trzích najednou. Pojďme si na konkrétním příkladu ukázat základní prvky diverzifikace tak, jak je sám používám při obchodování komoditních trhů....

-

Řada obchodníků hledá do nekonečna různé filtry, které by jim pomohly hledat období, kdy se strategiím nedaří. Většinou sahají po různě optimalizovaných nástrojích technické analýzy, což jsou řešení často dost přeoptimalizovaná a nerobustní. V dnešním tipu se podíváme na jiný přístup využívající fun...

-

Profitabilní obchodování A-Z: obchodní systém ke stažení

článek: publikoval/-a petr v rubrice Profitabilní obchodování A-Z

-

Jednou z konzistentně profitabilních cest obchodování bývá sledování dlouhodobých tendencí reakcí trhu na různé fundamentální principy. Sám jsem dlouho obchodoval například sezónní tendence ve futures. Co ale další tendence? Dneska se podíváme na chování trhů v době, kdy je vyhlašován FOMC report –...

-

- edge

- sezonalita

-

a 1 další

Označen s:

-

Trhy nejsou náhodné, díky řadě faktorů se v nich neustále opakují situace, poskytující určité pravděpodobnosti, které využíváme coby výhodu (tzv. „edge“) pro své profity. Jakým způsobem se ale obchodníci ke svému „edge“ dostávají? V článku vám ukáži, jeden z příkladů, jak edge hledám ze svého pohled...

![Více informací o "Jak na první daytrading autotrader [včetně funkční strategie a kódu]"](https://www.financnik.cz/forum/uploads/monthly_2023_11/OR5minut_studie.jpg.782386cce20491c5db5b2bbc6d26b52b.jpg)