Prohledat Finančník.cz

Zobrazeny výsledky pro štítek 'daytrading'.

Nalezeno výsledků: 24

-

-

- 6

-

-

-

- daytrading

- day trading

-

a 2 další

Označen s:

-

-

- 4

-

-

- intradenní obchodování

- daytrading

-

a 1 další

Označen s:

-

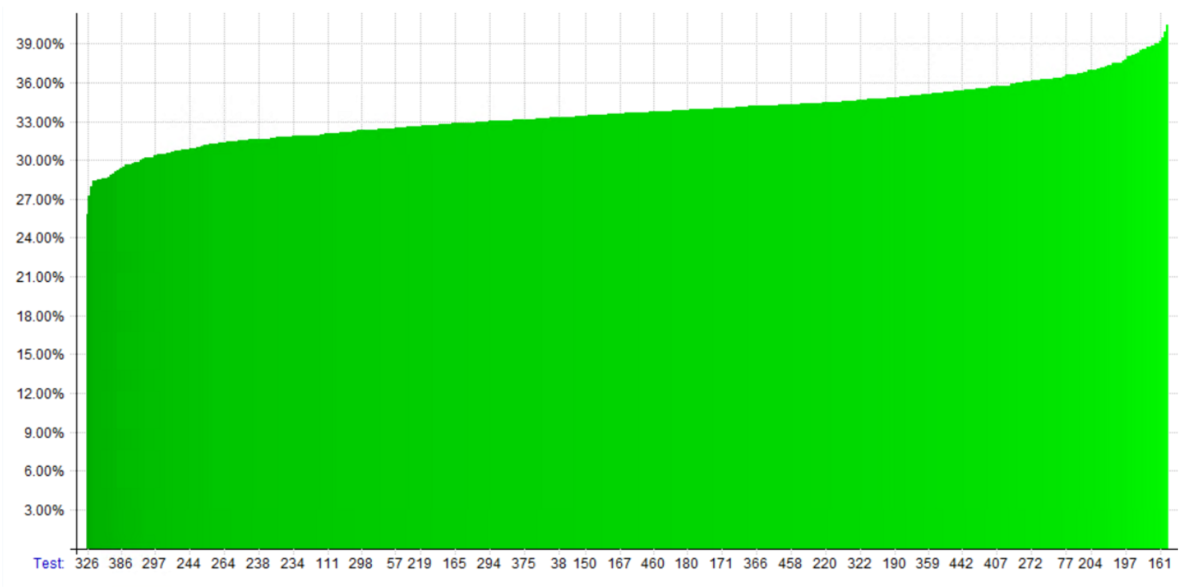

Jak na první daytrading autotrader [včetně funkční strategie a kódu]

článek: publikoval/-a petr v rubrice Jak na obchodní plán

-

- 6

-

-

-

- daytrading

- aos

-

a 3 další

Označen s:

-

Daytrading, neboli intradenní obchodování, je strategie obchodování na finančních trzích, při které trader otevírá a zavírá své pozice během jednoho obchodního dne s cílem vytěžit z krátkodobých pohybů cen. To znamená, že na konci obchodního dne nemá trader otevřenou žádnou pozici. Oproti jiným...

-

-

- 6

-

-

-

- finwin

- tradingroom

-

a 2 další

Označen s:

-

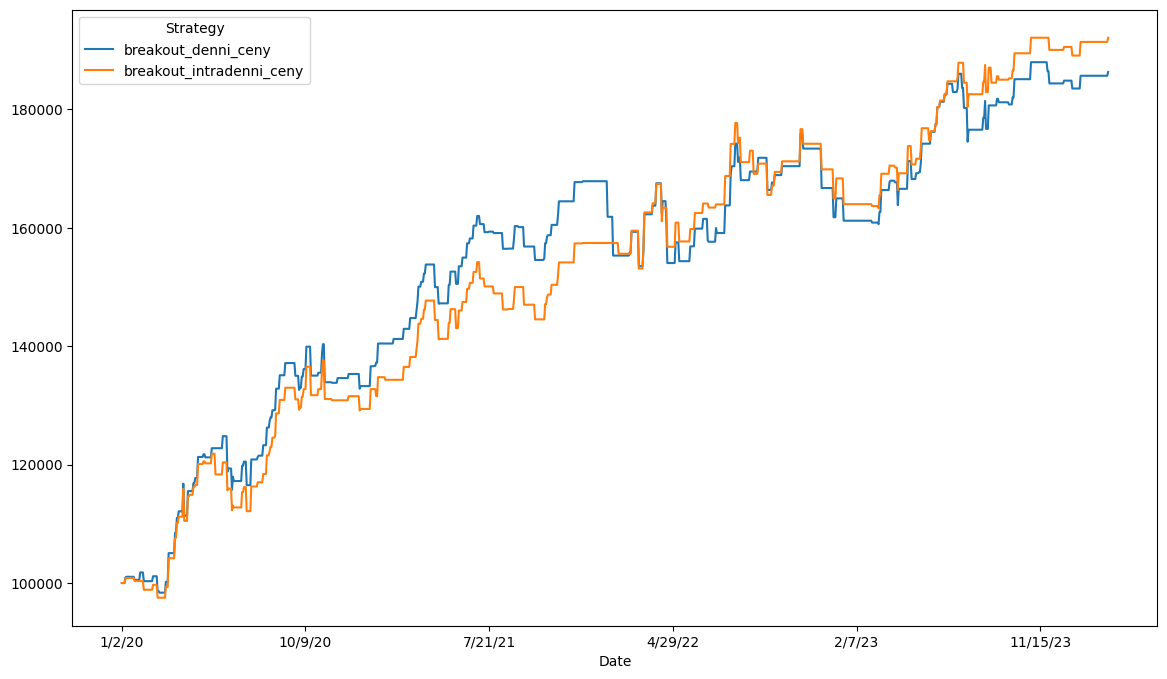

Intradenní systém Finwin – aktuální výsledky, analýzy a UPDATE [9/2021]

článek: publikoval/-a petr v rubrice Obchodní strategie: průvodce mými obchodními plány

-

- 1

-

-

- finwin

- tradingroom

-

a 2 další

Označen s:

-

Obchodní systém Finwin – aktuální vývoj a výsledky [7/2021]

článek: publikoval/-a petr v rubrice Obchodní strategie: průvodce mými obchodními plány

-

- 4

-

-

- finwin

- daytrading

-

a 1 další

Označen s:

-

Hodně začínajících obchodníků naráží na tvrdou realitu. I precizně otestované systémy vykazují po živém nasazení často dost odlišné parametry, než nám vyšly v backtestu. Můžeme například chytnout hned několik ztrát, které jsou výrazně větší, než průměrná ztráta vycházejí v backtestu. Jak podobné inf...

-

- finwin

- daytrading

-

a 1 další

Označen s:

-

Objemy obchodů pro mne představují nezanedbatelného pomocníka jak v intradenním, tak swingovém obchodování. V záznamu webináře ukazuji, co konkrétně sleduji a proč. Záznam včerejšího webináře publikuji na Finančnínkovi proto, že bohužel pronajatá webinářová platforma neměla svůj den a někteří o...

-

- 1

-

-

- daytrading

- volume

-

a 1 další

Označen s:

-

V minulých týdnech jsem dostal mnoho dotazů na téma automatizovaného daytradingu (AOS). S čím počítat? Pro koho skutečně tento směr je a pro koho určitě není? Jak je to vše náročné technicky? Jak se kapitalizovat? Pokusil jsem se sestavit bližší přehled v tomto článku, a odpovědět tak na většinu dot...

-

- automatizace

- aos

-

a 1 další

Označen s:

-

V dnešním článku bych rád představil zajímavost, se kterou jsem strávil několik posledních týdnů. Půjde o několik jednoduchých srovnání, která věřím, že zaujmou běžné daytradery. Naznačím totiž nové možnosti, kterými se dá daytrading uchopit. Takže, o co jde? Jak už jsem zmínil v posledních měs...

-

Rok 2014 je za námi. Jako začátkem každého roku, jsem i letos provedl důkladnou analýzu toho předchozího. Analyzoval jsem své chyby, co fungovalo dobře a co špatně a jaká si z toho vzít ponaučení pro rok letošní. V dnešním článku tedy udělám drobný souhrn několika důležitých bodů. Jak už jsem p...

-

Stabilita příjmů v nejistých prostředích trhů, kdy nikdy nevíme, co se bude dít příští den, je určitě nemalá výzva pro všechny tradery. Každý z nás si přeje, aby příjmy z tradingu byly co nejstabilnější, zároveň ale každý z nás zažívá období, která nejsou zrovna příjemná. Jak se pokusit příjmy v trz...

-

V pondělním článku Technická analýza pro nováčky 6: Jak plánovat výstupy? připravil Tomáš důležité informace o základním plánování výstupů v intradenním obchodování. V tomto článku téma rozvedu z pohledu mé praxe se systémem FIMS. Jednoznačně se mohu podepsat pod význam občasných větších profit...

-

Mnoho začínajících obchodníků neustále hledá ten nejlepší indikátor nebo setup, který by jim zaručil trvalé zisky. Přitom základ úspěšného obchodu není v „patternu“ (ať již cenovém, nebo na indikátoru), ale především ve vhodném trade managementu. Pod trade managementem mám na mysli všechny prak...

-

Často dostávám od nováčků dotazy na téma, co „dělají“ zkušenější obchodníci jinak, aby se odlišili od ztrácející masy. V dnešním článku se pokusím jednu důležitou oblastí popsat včetně konkrétních ukázek z trhů. Jednou ze zásadních výhod intradenního obchodníka je skutečnost, že si může vybrat,...

-

V návaznosti na pozitivní ohlasy na články týkající se různých taktik vstupů (viz Více, či méně potvrzení u vstupů – konkrétní příklady a Vstupovat přímo na S/R úrovni, nebo raději čekat na potvrzení?) bych rád tuto oblast rozvinul trochu dále. Různé trhy mají různé charakteristiky Každý tr...

-

Dnešním článkem se opět zaměřím na praxi zejména intradenního obchodování. Konkrétně na taktiky spojené se vstupy do obchodů. Je výhodnější vstupovat limitními příkazy na S/R úrovních, nebo až po potvrzení skrz price action či indikátory? Hledáte-li rychlou a jednoznačnou odpověď na danou otázk...

-

V minulosti jsem se v rámci daytradingu vždy soustředil výhradně na indexy, a to jak v diskrečním, tak AOS obchodování. Mojí doménou byl vždy trh e-mini Russell 2000. V posledních týdnech jsem se však pustil do široké práce na nových portfoliích a tento přístup jsem se rozhodnul obměnit. Nejprv...

-

Mám za sebou zhruba dva roky obchodování automatických intradenních strategií (AOS), které stále kombinuji se svým diskréčním obchodováním systému FinWin. Myslím, že tedy nyní mohu skutečně udělat velmi objektivní srovnání, jaký je mezi oběma přístupy rozdíl. Nejprve na úvod......

-

Kolik obchodů by měl intradenní obchodník udělat za den? Není na to snadná odpověď. Pokusím se však dnes popsat, jak danou situaci vidím já, ze své vlastní zkušenosti. Takže, v prvé řadě se množství obchodů za den v případě intradenního obchodníka odvíjí od toho, jaký trh obchoduje. Volatilita...

-

Je celkem bez debat, že naprostý nováček v daytradingu by se neměl pouštět ve svých začátcích do obchodování více jak jednoho trhu a jednoho timeframe (časového rámce) současně. Pokud však již trochu pokročíme - jaké možnosti a jaké výhody s nevýhodami nám nabízí současné obchodování více trhů nebo...

-

Pokusím se dnes shrnout 30 bodů intradenního obchodníka, které považuji za důležité. Chápejte všechny body jako inspiraci, vezměte si z nich to, co potřebujete. Rozhodně se však jedná o inspiraci k serióznímu zamyšlení - určitý sumář mých zkušeností a pozorování za řadu let. O jednotlivých bodech př...

-

Řada dotazů v našem diskuzním fóru směřuje k otázce, který trh si vybrat pro intradenní obchodování? Pojďme si proto téma rozebrat co nejpodrobněji a ukázat si, co se dnes pro intradenní obchodování nabízí a jakým způsobem postupovat při výběru. Základní požadavky na trh pro intradenní obchodov...

![Více informací o "Jak na první daytrading autotrader [včetně funkční strategie a kódu]"](https://www.financnik.cz/forum/uploads/monthly_2023_11/OR5minut_studie.jpg.782386cce20491c5db5b2bbc6d26b52b.jpg)

![Více informací o "Intradenní systém Finwin – aktuální výsledky, analýzy a UPDATE [9/2021]"](https://www.financnik.cz/forum/uploads/monthly_2021_09/finwin4_5.jpg.26f40fbd28b8a7685b88f608413456b7.jpg)

![Více informací o "Obchodní systém Finwin – aktuální vývoj a výsledky [7/2021]"](https://www.financnik.cz/forum/uploads/monthly_2021_07/finwin202107_04.jpg.f5b01e5202ceae14b9ddb0d1c0f72f29.jpg)