-

Počet příspěvků

7 257 -

Registrace

-

Vítězných dnů

1 049

Vše publikováno uživatelem petr

-

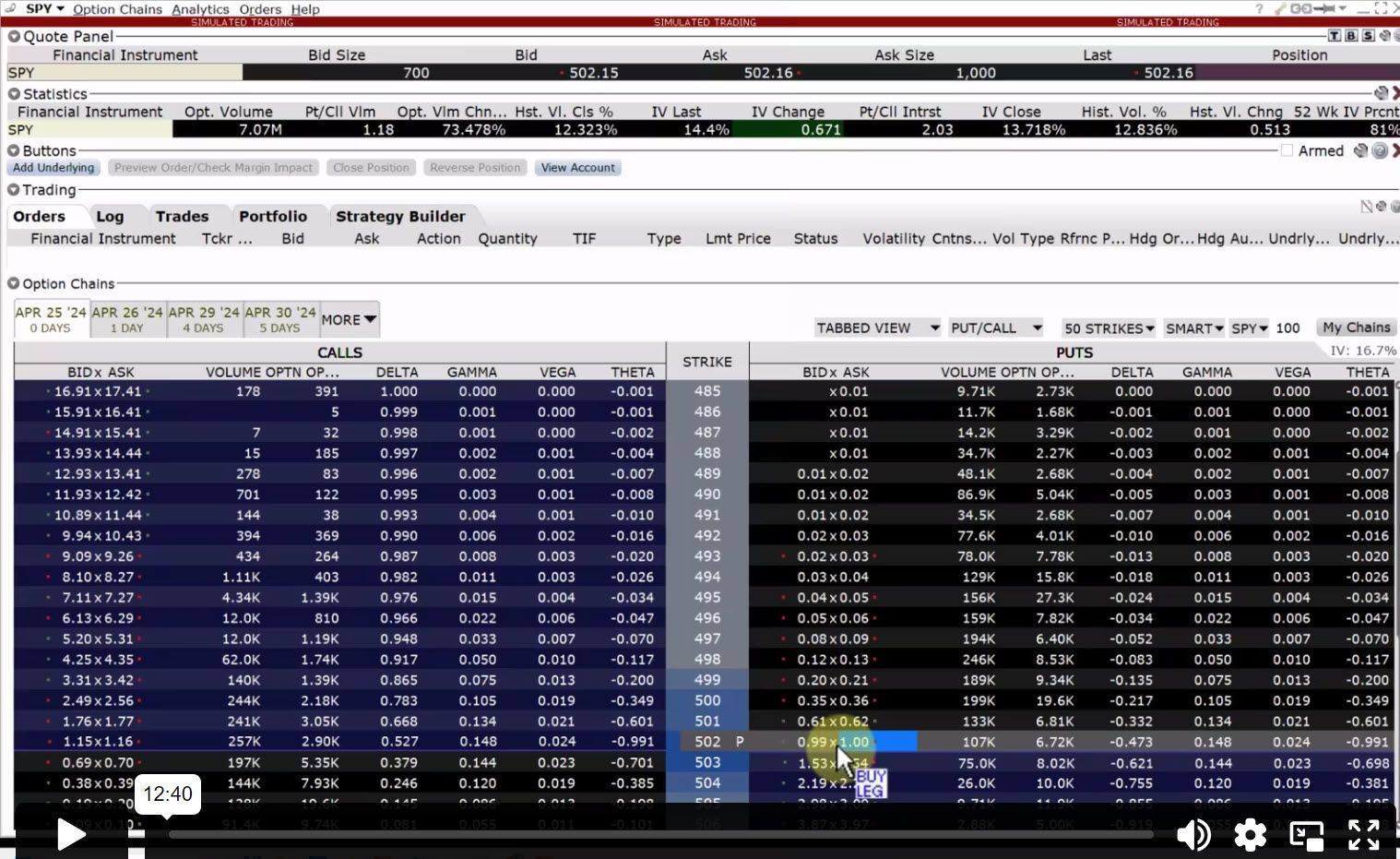

V článku Časování návratu k průměru pomocí implikované volatility popisuji svůj inovativní způsob stavby mean reversion strategie s využitím implikované volatility. Samotný systém je velmi jednoduchý, nejtěžší část je získávat samotná IV data. V tomto tutoriálu si ukážeme, jak na to. Tutoriál včetně python downloaderu naleznete v Techlabu zde.

-

Článek je publikován v kategorii Zákulisní orientace. Určen je tak především účastníkům Trading Room, kteří mají přístup ke všem sdíleným odkazům a slouží jako návod, jak se v Trading Room zorientovat v popisované problematice. Je nicméně publikován veřejně, aby si i zájemci o členství v Trading Room mohli udělat před uhrazením kurzovného dobrou představu, co v uzavřené skupině řešíme. Obsah přehledu V tomto článku naleznete základní orientaci pro využití sdíleného know-how a nástrojů pro systematickou strategii intradenního obchodování breakoutů. Obsah: Kontext strategie v portfoliu Vývoj intradenního edge Testování intradenního obchodního systému Obchodování intradenního systému Autotrading futures u Darwinex Zero Autotrading mikrofutures u TradeStation Autotrading 0TDE opcí u Interactive Brokers Autotrading ETF/futures u Interactive Brokers Výsledky intradenního obchodního systému Další vývoj strategie Kroky k implementaci strategie Shrnutí Kontext strategie v portfoliu Intradenní strategie vnímám jako nejnáročnější – na vývoj, exekuci i know-how. Na druhou stranu mohou přinášet do portfolia vysokou diverzifikaci a částečně i dobře fungující zajištění (hedging). Intradenním strategiím se dobře daří v době vysoké volatility, což může být problematické období pro pomalejší strategie (a zejména beta strategie). Nasazení intradenních strategií v portfoliu dává velký smysl, ale je potřeba se připravit na to, že práce s nimi vyžaduje vyšší nároky na testovací infrastrukturu a autotrading. V rámci svého tradingu vnímám intradenní strategie jako „nejvyšší a nejnáročnější“ úroveň celého portfolia. Pokud jste v Trading Room noví, jako rozumné se jeví začít se studiem chytrých beta strategií. To jsou strategie, jejichž cílem je stručně řečeno vydělávat, když trhy obecně rostou a neprodělávat, když trhy padají. Obecně jde o velmi jednoduché (a tudíž robustní) strategie, které není problém exekvovat ručně. V Trading Room naleznete výukový kurz stavby momentum strategie zde. K dispozici je i on-line backtester, ve kterém můžete zkoušet svá vlastní vylepšení strategie. Z publikovaných signálů jde o strategie SMO NDX a Monday Buyer. Chytré beta strategie jsou dobré jak pro seznamování s trhy, tak coby fundamentální kameny živého portfolia. Sám plánuji v roce 2025 zvyšovat své alokace v chytrých beta strategiích . Jakmile je položen v portfoliu základní fundament v podobě chytrých beta strategií, lze se vrhnout do agresivnějších stylů obchodování. Jako například intradenních alpha strategií, jejichž vývoji jsme zasvětili v Trading Room rok 2024. Vývoj intradenního edge V Trading Room jsme intradenní strategii vyvíjeli zcela od nuly, a můžete tak získat představu, jak v podobných krocích postupovat. Vývoj probíhal ve vláknu Hledání edge. Určitě je dobré prostudovat první příspěvky vlákna, kde se hledání edge věnujeme koncepčně. Podstatný je pak příspěvek definování principu obsahující i spustitelný analyzer pracující s intradenními daty a vyhodnocující základní principy, které nás mohou dovést k profitabilní strategii. Následně jsme způsob hledání edge předělali do Colabu, což je bezplatné prostředí, ve kterém nástroj můžete používat všichni bez toho, aniž byste museli cokoliv instalovat. Odkaz na nástroj včetně video tutoriálu naleznete v tomto příspěvku. Používání podobných nástrojů není pro spuštění vytvořeného intradenního systému nezbytné, ale může být výhodné pochopit, jak jsme se k systému dostali a jak si můžete vytvořit další systémy. Podrobný popis prvního rámce vytvářeného intradenního systému naleznete v tomto příspěvku. Sdílené jsou zde i první výsledky na trzích ropa, zlato, Russell 2000, S&P 500, Nasdaq 100 a Dow Jones, které můžete nahrát do portfolio analyzátoru dashboardu a sledovat korelace s jinými obchodovanými systémy. Portfolio analýza je v tomto ohledu klíčový krok. Naší obchodní filozofií je nevyvíjet přeoptimalizované systémy na jednotlivých trzích, ale pracovat s jednoduchými obchodními systémy, které sami o sobě nemusí mít extrémní výkonnost, ale dobře a robustně fungují jako celek. Testování intradenního obchodního systému Intradenní systémy jsou náročnější na backtestování. Potřebujeme minimálně pracovat s intradenními daty, která nejsou v případě burzovních trhů běžně bezplatně dostupná. Jako nástroj s nejvhodnějším poměrem cena/výkon se nám jeví TradeStation. Je to broker nabízející zdarma pokročilou analytickou platformu obsahující ohromné množství historických dat (intradenních, denních atd.). Řada Trading Room členů používá TradeStation jen pro backtestování. Pro tyto účely stačí 15 minut zpožděná data, která jsou zdarma. Cenově se pak TradeStation pohybuje v řádu 10-15 dolarů měsíčně bez toho, aniž by bylo třeba účet fundovat. První kódy k backtestování intradenního systému naleznete v tomto příspěvku. A to spolu s video tutoriálem, jak je v TradeStation spouštět. Finální sdílené TradeStation kódy jsou k dispozici v příspěvku Finální kód breakout edge 1. Chcete-li se reálně pustit do intradenního obchodování systematických strategií, měli byste si sami kódy v TradeStation zbacktestovat a pracovat na vlastním dalším rozvoji strategie v intencích diskutovaných informací. Hledáte cestu, jak se dostat ke konzistentním profitům? Rádi byste i v aktuálním kontextu obchodovali stabilně a bez emocí? Určitě si přečtěte novou knihu Od myšlenky k reálným obchodům Implementujte již od samotného začátku své praxe důležité systematické procesy a správné myšlení, které výrazně zvyšuje šance na stabilně profitabilní obchodování. Inspirujte se, jak trading dělat jinak a lépe. Backtesty z TradeStation je možné konvertovat v dashboardu a provádět na nich s využitím Trading Room analyzeru portfolio analýzu. Obchodování intradenního systému Vyvinutý obchodní systém je použitelný na akciové indexy, drahé kovy, energie, kryptoměny a další. Obchodovat jej lze s širokou škálou instrumentů – ETF, CFD, futures. Pravidla jsou plně diskutována a jsou mechanická, tedy 100% replikovatelná bez jakéhokoliv subjektivního posuzování. Systém lze obchodovat ručně, což by ale vyžadovalo každodenní sledování grafů po otevření trhů. To pravděpodobně není to, čemu bychom coby efektivní tradeři chtěli věnovat čas. Většina obchodníků v Trading Room tak systém obchoduje automatizovaně. V tomto směru se nabízí hned několik cest: Autotrading futures u Darwinex Zero Můžete využít sdílený autotrader (plně otevřený Python kód, který lze jak jednoduše spouštět, tak později i snadno modifikovat pro vlastní účely). Průběžně aktualizované verze si můžete stahovat zde. Vlákno obsahuje i návod, jak autotrader rozběhat. Darwinex zero je služba, kde se obchoduje bez vlastního kapitálu s možností získávat reálné podíly ze zisku. Podrobně viz článek Jak v tradingu vydělávat miliony a neriskovat své peníze. Do získání výplaty z podílu na zisku se za službu platí, ovšem i tak se služba jeví jako ideální start do automatizovaného daytradingu. Zejména pokud toho o intradenním obchodování zatím moc nevíte a chcete jen spustit hotové řešení a učit se průběžně s tím, jak budete od trhu získávat zpětnou vazbu (kterou pak můžete postupně zapracovat do vlastních vylepšovaných verzí systému). V Darwinex Zero budete zažívat podobné emoce jako u běžného live tradingu, ovšem s nulovým riskem – první živé zkušenosti vás nebudou stát více, než je předplatné Darwinex Zero. Autotrading mikrofutures u TradeStation Nejsnadnější cestou, jak intradenní obchodování rozběhat na vlastním účtu, je obchodovat u TradeStation se sdílenými kódy. Pro futures je naleznete v příspěvku Breakout edge a využití emini futures. Autotrading 0TDE opcí u Interactive Brokers Logiku breakout systému jsme v Trading Room aplikovali na obchodování 0TDE opcí. Jak to funguje popisujeme v minikurzu Systematické obchodování opcí. Výhoda 0TDE opcí je, že je lze obchodovat s malými účty (pár tisíc dolarů). V Trading Room je sdílen připravený hotový autotrader, který můžete využít (opět otevřený Python skript, který je případně snadno modifikovatelný). Aktuální verzi ke stažení naleznete v prvním příspěvku vlákna Opční breakout autotrader skript. Sám stejný autotrader používám k živému obchodování. Autotrading ETF/futures u Interactive Brokers Strategii lze samozřejmě obchodovat i na ETF a futures u Interactive Brokers. Pro exekuce lze použít software typu MultiCharts či vlastní Python skripty. Což je cesta, kterou jsem šel sám. Investice do zakoupení softwaru či vývoje vlastních Python skriptů se ale vyplatí v momentě, kdy si budete jisti, že daný směr obchodování vám sedí – a to si nejlépe odzkoušíte výše uvedenými hotovými řešeními, které nevyžadují pro spuštění žádné dodatečné časové ani finanční investice. Solidní automatizace u Interactive Brokers dosáhnout i sdíleným skriptem pro vytváření pokročilých bracket příkazů. Viz Ukázka obsloužení intradenní breakout strategie skrz časované příkazy. Výsledky intradenního obchodního systému Výsledky systému komentuji každý týden v přehledu výkonnosti publikovaném ve vláknu Aktuální trhy. Osobně obchoduji strategii na větším kapitálu s drobnou nuací u Interactive Brokers. Zde je strategie součástí mého širšího portfolia, proto výsledky reportuji skrz mé vlastní analytické nástroje. Equity křivka přesně odpovídá mým exekucím v Interactive Brokers. K 28.2.2025 vypadá následovně: Strategii jsem živě spustil v dubnu 2024. Aktuálně mám za sebou u Interactive Brokers 370 obchodů se sharpe ratio 1,20. Dosavadní anualizované zhodnocení cca 16,10 % při drawdownu -7,38 %. Průměrná anualizovaná volatilita cca 11 %. 0TDE opce obchoduji na samostatném účtu, proto naleznete v průběžných komentářích screenshoty přímo z Interactive Brokers. K 28. 2. 2025 vypadají výsledky také velmi solidně: Zhodnocení 40 % za devět měsíců obchodování. Opční breakout strategii lze obchodovat na malém účtu od cca 3 000 dolarů. Průběžně můžete také sledovat mé živé výsledky v rámci Darwinex portfolia (odkaz naleznete v tomto příspěvku). Další vývoj strategie Strategie je postupně rozvíjena: Říjen 2024: Aktuálně řešíme téma zapojení posouvaných stop-lossů. V příspěvku Posouvaný stop-loss u intradenního breakoutu naleznete TradeStation kódy, které aplikaci posouvaného stop-lossu obsahují. Listopad 2024. Posouvaný stop-loss jsme implementovali do autotraderu. Update včetně podrobných statistik dopadu implementace posouvaného stop-lossu na portfolio naleznete v příspěvku Update autotraderu na verzi 0.19 umožňující pracovat s trailing stop-lossem. Kroky k implementaci strategie Pokud nemáte s intradenním tradingem žádné zkušenosti, pak se jako nejvýhodnější jeví cesta spuštění sdílených skriptů u Darwinex Zero, kde nebudete riskovat žádný kapitál, ale velmi realisticky budete zažívat o čem intradenní obchodování je. Vytvořte si účet u Darwinex Zero (není vyžadován žádný kapitál), stáhněte autotrader a spusťte podle instrukcí. Sledujte vývoj systému 2-3 měsíce. Vyhodnocujte, jakou anualizovanou volatilitu jste schopni snést bez toho, aniž by pro vás byl trading příliš vysokou psychickou zátěží. Před obchodováním strategie na reálném účtu je potřeba strategii backtestovat a vytvořit si vlastní nuance, které vám dodají důvěru v živé obchodování. Nainstalujte si TradeStation, zbacktestujte poskytované kódy. V InSample zvažujte drobné modifikace strategie nejlépe na základě zkušeností získaných obchodováním u Darwinex Zero. Své myšlenky a taktiky je ideální diskutovat v uzavřené diskuzi, kde k nim budete získávat zpětnou vazbu vycházející z více než 20 let každodenního tradingu. Naučte se vyhodnocovat výsledky intradenní strategie v kontextu celého portfolia. Pro portfolio analýzu využijte export z TradeStation do portfolio analyzeru. Portfolio analyzer v tuto chvíli pracuje jen s ETF/akciemi, ale pro účely portfolio analýzy není problém použít výkonnost strategie na ETF, byť ji následně budete obchodovat na mikrofutures (výkonnost bude podobná). Zaměřte se zejména na adekvátní nastavení volatility portfolia. Viz lekce Portfolio risk metriky a následně Workshopu profitabilního obchodování A-Z, který máte v rámci Trading Room k dispozici. Jakmile získáte důvěru ve vlastní nuance obchodní strategie, je možné ji obchodovat živě. Bez dalších investic (časových a do softwaru) lze zvolit buď obchodování v TradeStation, nebo skrz 0TDE opcí u Interactive Brokers. Shrnutí Vytvořená a sdílená strategie nepředstavuje žádný svatý grál. Maximálně transparentně ale demonstruje cestu, jak můžete systematický intradenní trading do svého portfolia zařadit a jak ukazují i dosavadní výsledky živého obchodování, jde o způsob tradingu, který dokáže přinášet zajímavá zhodnocení. Před reálným nasazením na skutečný kapitál by měl každý obchodník provést podrobné backtestování strategie s využitím sdílených TradeStation kódů a především otestovat strategii v rámci svého uceleného portfolia (s využitím Trading Room portfolio analyzeru). V této oblasti bude patrně každý bojovat s trochu jinými výzvami. Neváhejte tak své dotazy publikovat do Trading Room, neboť právě o zdolávání podobných výzev skupina je.

-

Časování návratu k průměru pomocí implikované volatility

článek: publikoval/-a petr v rubrice Obchodní strategie: průvodce mými obchodními plány

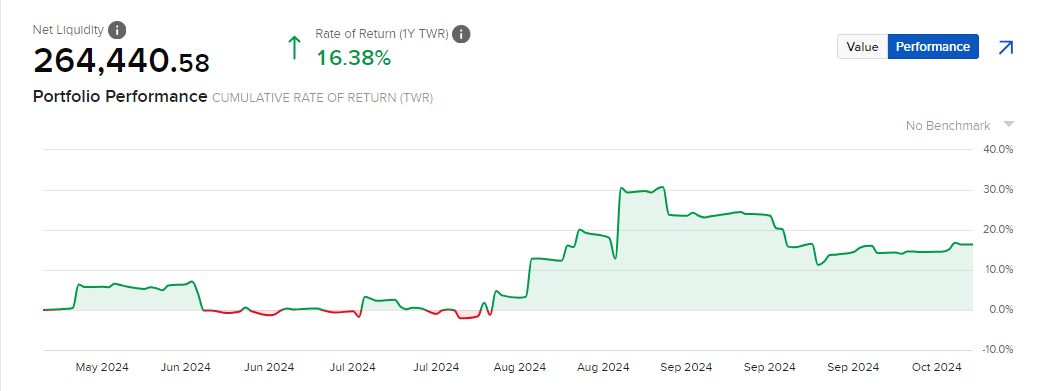

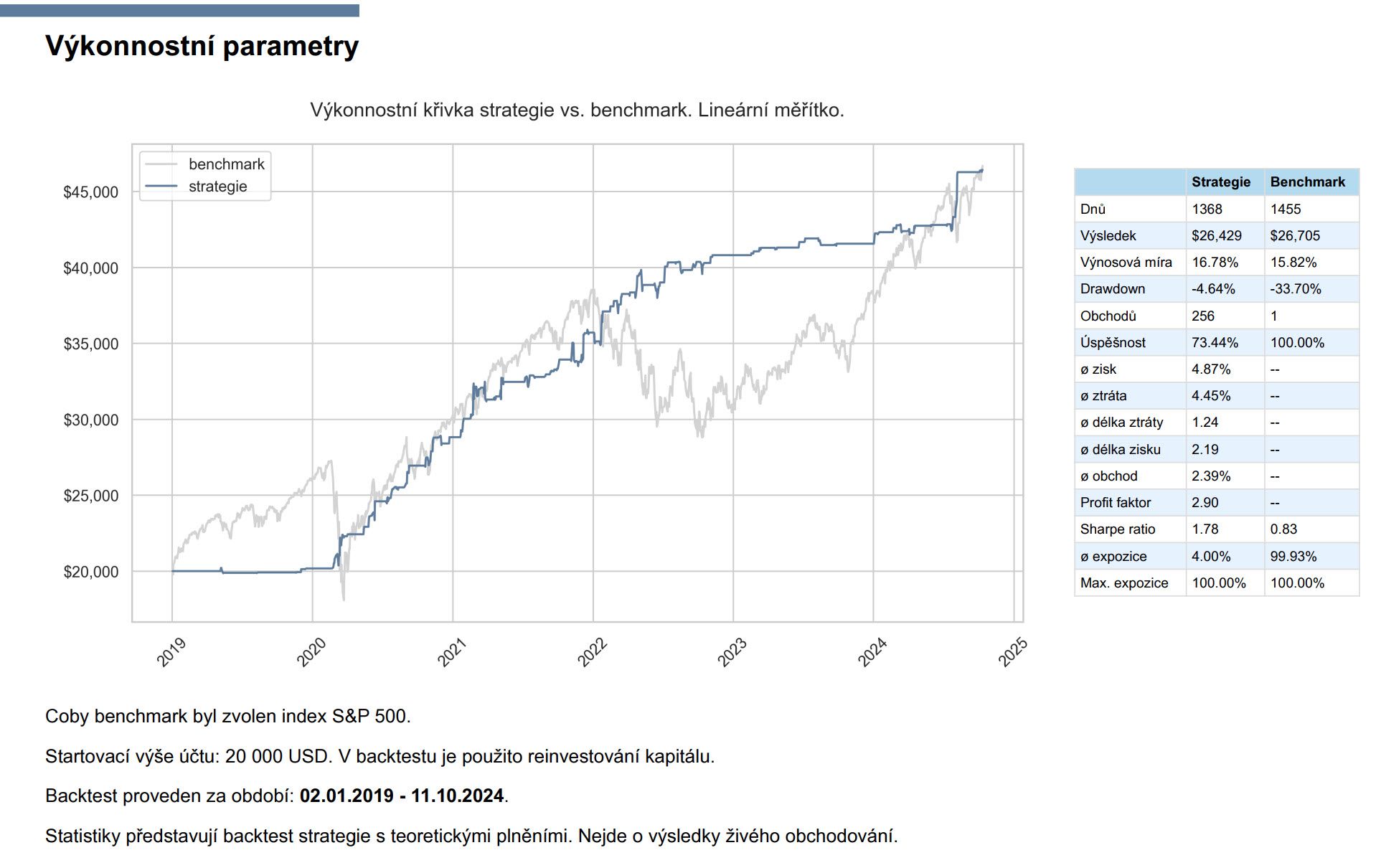

Jedním z tradičních přístupů v systematickém obchodování s akciemi je strategie návratu k průměru (mean reversion). Tato strategie se zaměřuje na situace, kdy cena akcie dočasně vybočuje od své průměrné hodnoty a očekává se, že se brzy vrátí k normálu. Tradičně se pro časování vstupů používají nástroje technické analýzy. V dnešním článku se s vámi podělím o svůj inovativní přístup k časování vstupů vycházejících z očekávání opčních obchodníků. Obsah: Co je implikovaná volatilita? Co je realizovaná volatilita? Využití implikované volatility ve strategii návratu k průměru Praktické zkušenosti s obchodováním systému Dlouhodobý backtest systému Kombinace mean reversion systémů založených na implikované a realizované volatilitě Shrnutí Co je implikovaná volatilita? Pro časování vstupů a výstupů v rámci dnes popisované strategie budeme pracovat s tzv. implikovanou volatilitou (IV). Hodnota vyjadřuje očekávání obchodníků ohledně budoucích pohybů cen akcií odvozenou z cen opčních kontraktů. Tato volatilita se obvykle počítá na základě opcí s expirací přibližně 30 dnů a poskytuje představu o tom, jaké cenové pohyby mohou investoři v dané akcii očekávat v následujícím období. Pro využití IV nepracujeme s opcemi. Jde jednoduše o jedinou hodnotu, kterou stahujeme od svého poskytovatele dat. Pokud je například implikovaná volatilita akcie 15 %, znamená to, že trh očekává, že se cena této akcie bude během následujícího roku pohybovat o ±15 % kolem své aktuální hodnoty s 68% pravděpodobností (v rámci jedné standardní odchylky). Implikovaná volatilita je prakticky takový VIX index, ale pro jednotlivé akcie. Co je realizovaná volatilita? Realizovaná volatilita (historická volatilita) naopak vyjadřuje skutečné pohyby ceny akcie v minulosti. Zatímco implikovaná volatilita předpovídá budoucí pohyby na základě cen opcí, realizovaná volatilita se počítá z historických dat cenových pohybů akcií. Pro výpočet se běžně používá například indikátor Average True Range. Realizovaná volatilita je retrospektivní měřítko toho, jak moc se cena trhu skutečně měnila v určitém časovém období. Mnoho mean reversion strategií tradičně využívá právě realizovanou volatilitu k identifikaci momentů, kdy došlo k neobvyklým cenovým výkyvům, které pravděpodobně neodpovídají průměrnému chování dané akcie. Využití implikované volatility ve strategii návratu k průměru Mean reversion systémy využívající implikovanou volatilitu mohou být extrémně jednoduché. Sám postupuji následovně: Stahuji hodnoty implikované volatility pro jednotlivé akcie z Interactive Brokers. Porovnávám denní cenový pohyb s hodnotou denní implikované volatility. Pokud pokles akcie za jediný den překročí hranici denní implikované volatility, může to signalizovat, že trh ovládla panika a akcie se po zklidnění situace vrátí k průměru. Takové trhy nakupuji. Je-li systém v dlouhé pozici, snaží se vystoupit na profit targetu odvozeném z hodnoty denní implikované volatility – ta nám napovídá, jaký může být přibližně denní rozkmit trhu. Praktické zkušenosti s obchodováním systému Long mean reversion systém založený na porovnání denního pohybu s implikovanou volatilitou obchoduji živě od března 2024. Systém, kterému říkám DEEPDIP, obchoduji v rámci portfolia na svém větším účtu u Interactive Brokers. Systém mám nastavený tak, že čeká na extrémnější situace a neobchoduje tak příliš často. Od spuštění jsem živě zobchodoval 17 obchodů s anualizovaným zhodnocením 10,19 % při drawdownu -2,52 %. Sharpe ratio mých živých obchodů je 1,89. Zhodnocení systém dosáhl při průměrném využití 3,84 % kapitálu. Což je z mého pohledu opravdu excelentní. Takto vypadal jeden z posledních obchodů: Jde o typický mean reversion obchod, ve kterém je pozice otevřena maximálně několik dnů. Dlouhodobý backtest systému Na základě svých pozitivních zkušeností se systémem jsem DEEPDIP zařadil do systémů sdílených v dashboardu Trading Room. K dispozici jsou zde nyní úplně stejné signály, které sám zadávám do trhu. Zde je kopie backtestu z dashboardu Trading Room: Od roku 2019 je hypotetická (backtest) výkonnost systému srovnatelná s výkonností S&P 500, ovšem při podstatně nižším drawdownu (DEEPDIP -4,68 %, S&P 500 -33,70 %) a zejména při výrazně nižší alokaci kapitálu. Pro dosažení výnosů využíval DEEPDIP kapitál jen ze 4 %! Systém tak lze efektivně kombinovat do systematických portfolií s dalšími systémy. Kombinace mean reversion systémů založených na implikované a realizované volatilitě Využití implikované volatility k časování krátkodobých akciových obchodů je zajímavé i z toho důvodu, že vstupy bývají v úplně jiných situacích než při časování skrz realizovanou volatilitu. Analýza mých živých výsledků z roku 2024 ukazuje, že výsledky z long mean reversion strategie založené na implikované volatilitě a výsledky z long mean revision strategie založené na realizované volatilitě mají velmi nízkou a navíc negativní korelaci. Konkrétně jde o hodnotu -0,28. Sám tak ve svém US portfoliu obchoduji 3 mean reversion systémy – MR3000L (long systém vstupující na základě realizované volatility), MR3000S (short systém vstupující na základě realizované volatility) a DEEPDIP (long systém vstupující na základě implikované volatility). Signály všech systémů tak, jak je obchoduji, sdílím v Trading Room. MR3000 Long/Short je navíc k dispozici jako hotový swingový systém (viz - Swingový simple mean reversion (SMR) systém – „hotové kódy“). A takto vypadají mé živé výsledky tohoto „mean reversion portfolia“. Jde o skutečná plnění z Interactive Brokers mých reálných obchodů, které jsem jen přepočítal na kapitál 10 000 USD a alokaci přidělenou pouze těmto systémům: Černá linka představuje výkonnost „mean reversion“ miniportfolia, oranžová benchmark v podobě držení SPY. Při takto volených váhách (kdy bych měl v portfoliu jen tři mean reversion systémy) by tedy mé portfolio obchodovalo po započtení skluzů a poplatků podobně jako S&P 500, podstatné ovšem je, že průměrně alokovaný kapitál byl jen 32 %. Cca 70 % kapitálu bych mohl dále využívat v jiných systémech! Což je to, co přesně v rámci svého obchodování dělám. Stejný kapitál sdílený s mean reversion strategiemi ještě využívám v rámci momentum strategií a také v rámci intradenních strategií. Shrnutí Použití implikované volatility v obchodování návratu k průměru představuje podle mého názoru zajímavou alternativu k tradičním přístupům založeným na technické analýze a realizované volatilitě. Na rozdíl od realizované volatility, která se zaměřuje na minulost, implikovaná volatilita poskytuje představu o budoucích očekáváních trhu, a může tak pomoci lépe načasovat vstupy do obchodů. Tato metoda je obzvláště zajímavá v obdobích zvýšené volatility, kdy jsou cenové pohyby trhem výrazně podhodnoceny nebo nadhodnoceny. Osobně jsem se zatím nikdy s podobným využitím implikované volatility nesetkal a rozhodně si myslím, že tato cesta stojí za využití. Cesta k systému navíc není složitá. To hlavní, co dělám, je porovnání aktuálního poklesu trhu s implikovanou volatilitou stahovanou k jednotlivým akciím z Interactive Brokers. Pokud chcete systém využívat bez jakýchkoliv časových investic, zvažte práci se stejnou strategií, se kterou sám pracuji. Kompletní backtesty a své signály sdílím v rámci dashboardu Trading Room (spolu s dalšími strategiemi, se kterými obchoduji). Registrovat se můžete do Trading Room zde. -

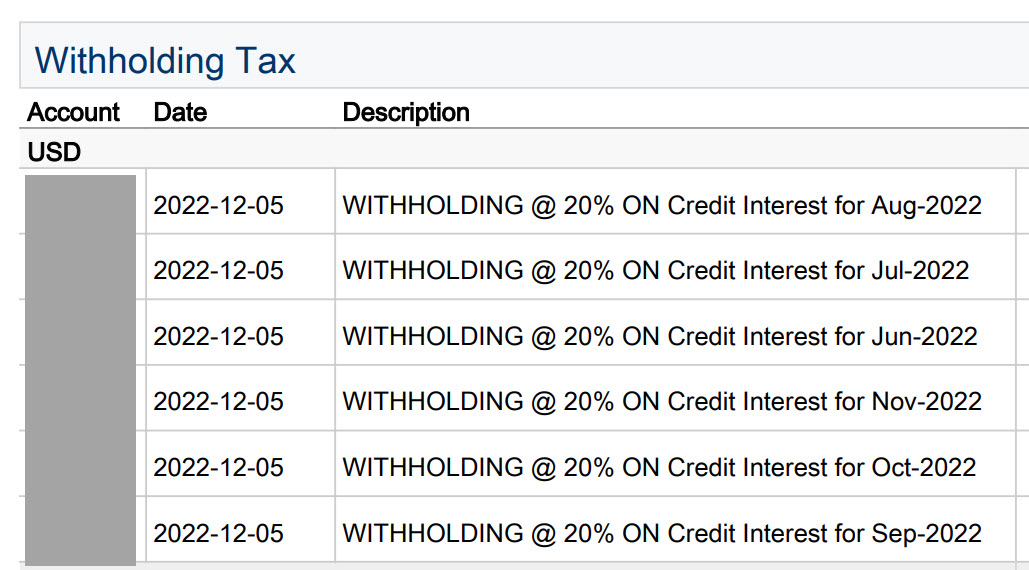

Aktualizováno 6. 10. 2024: V rámci Interactive Brokers lze mít dnes účty v několika evropských zemích, retailové účty jsou však vesměs dnes vedeny v Irsku. Do Irska byly převedeny také účty, které byly původně založeny v Maďarsku. Máte-li tedy účet u Interactive Brokers, s vysokou pravděpodobností jej budete mít vedený v Irsku. A k irskému účtu se váže jeden důležitý administrativní úkon, který byste neměli odkládat. Je třeba odeslat potvrzený formulář 8-3-6, jinak vám bude IB strhávat 20% daň z úroků. Jakmile formulář dodáte, je daň 0 % (protože ČR má s Irskem smlouvu o zamezení dvojího zdanění). To, že Interactive Brokers daň zadržuje a o jaké částky jde, je patrné z výpisu. Na něm hledejte část „Witholding Tax“: Daň je strhávána měsíčně. Stačí se tedy podívat do posledního měsíčního výpisu. Pokud vám IB peníze strhává, není nic ztraceno. Lze požádat o vrácení peněz. Zamezení strhávání 20% daně Aby IB daň nestrhávalo, je potřeba v nastavení účtu zvolit Tax > Irish Interest Income Witholding Status a inicializovat proces osvobození od daně: Následně přijde výzva k vyplnění a dodání formuláře 8-3-6. Ten naleznete na této adrese: https://ibkr.info/system/files/file/Form_8-3-6__Interest_-_Zero_Interest_Under_DTA_-_Czech_Republic.pdf Formulář je velmi jednoduchý. Vyplňuje se tam jen jméno, adresa, rodné číslo a pro koho je potvrzení vystaveno: Formulář je potřeba v části 2 nechat potvrdit od českého Finančního úřadu. Podle dostupných referencí ostatních traderů s tím není problém. Osobně jsem si ale sám nechal od FÚ vystavit potvrzení o daňovém domicilu, ten k žádosti přiložil a zafungovalo to také. Potvrzení za správní poplatek 100 Kč vystaví Finanční úřad. Určitě bude možné potvrzení získat po osobní návštěvě Finančního úřadu. Osobně podobné záležitosti nejraději vyřizuji datovou schránkou a pro žádost jsem použil tento tiskopis: https://www.financnisprava.cz/assets/cs/prilohy/ms-prime-dane/P4_Vzor_zadosti_FO.pdf Pokud jste občany ČR, není jistě nutné formulář příliš vyplňovat – v zásadě je určen pro cizince. Správní poplatek 100 Kč jsem poslal na pražský Finanční úřad, pod který spadám – účty FÚ naleznete na adrese https://www.financnisprava.cz/assets/cs/prilohy/d-placeni-dani/bankovni_ucty_2021_Priloha_1.pdf a pro správný poplatek je potřeba použít prefix 3711. Finanční úřad následně vydává „Potvrzení o daňovém domicilu“, které je vícejazyčné a můžeme jej použít jako přílohu k formuláři 8-3-6. Následně již jen stačí poslat vyplněné dokumenty (formulář 8-3-6 plus potvrzení FÚ) do Interactive Brokers. Vrácení již stržených peněz Poslání formuláře 8-3-6 zajistí, že Interactive Brokers již nebude daň strhávat. O již stržené peníze je ale třeba požádat irský daňový úřad. Osobně jsem posílal e-mail na adresu intclaims@revenue.ie ve znění: Formulář R185 poskytuje Interactive Brokers a obsahuje přesnou částku stržených peněz. Najdete jej v daňových formulářích. Potvrzení o daňové rezidenci jsem posílal stejné, co do IB - tedy dokument, který mi přišel datovou schránkou z českého FÚ. Formulář IC7 je k dispozici na adrese: https://www.revenue.ie/en/self-assessment-and-self-employment/documents/form-ic7.pdf. Kromě adresy banky a našich osobních údajů je třeba ještě odpovědět na několik otázek. Já vyplnil: Vy samozřejmě musíte vyplnit vlastní datum první platby (otázka 5). Poté, co jsem e-mail na intclaims@revenue.ie odeslal, jsem obratem dostal potvrzení, že dokumenty přijali. Pak se několik měsíců nic nedělo, aby následně peníze dorazily na můj eurový účet. Vrácení stržených peněz tak rozhodně není úplně nejrychlejší proces. Je proto lepší poslat dokument 8-3-6 do IB co nejdříve a zajistit, aby daň vůbec nebyla strhávána.

-

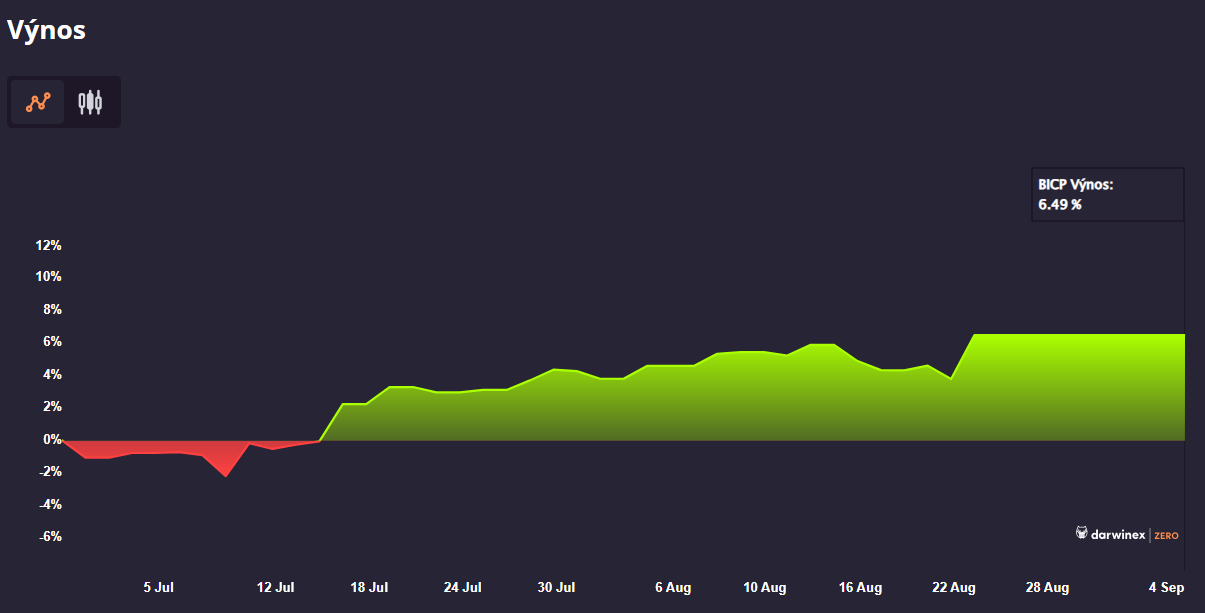

Koncem června jsme na Finančníkovi publikovali článek Jak v tradingu vydělávat miliony a neriskovat své peníze. A protože je naším cílem publikovat informace co nejvíce vycházející z praxe, pustili jsme se v rámci Finančníka stejnou cestou jako řada z vás. Po dvou měsících obchodování jsme získali první alokaci 30 000 euro. Zde je souhrn toho, co jsme se naučili a kolik reálných euro můžeme vydělat. Obsah: Co tedy děláme? Kolik mohu vydělat? Lekce ze získání první alokace Dostatečná frekvence obchodování Přiměřený risk Výběr trhů Systematičnost Přiměřené cíle Darwinex Zero - shrnutí Co tedy děláme? Pokud chcete v tradingu vydělat s malým kapitálem (například pár tisíc dolarů) výraznější peníze, máte prakticky dvě možnosti: a) Pokusit se o ohromné roční zhodnocení (stovky procent), nebo b) se spokojit s přiměřeným zhodnocením (nižší desítky procent ročně). A když dokážete, že obchodovat umíte, začít spravovat nějakou formou externí kapitál a brát si podíly ze zisku. Cesta a) může se štěstím fungovat krátkodobě, ale jako reálnou ji pro získání většího bohatství nevidím. Ohromná volatilita, kterou na účtu budete potřebovat, vede dříve nebo později vesměs k vymazání účtu. Cesta b) na druhou stranu z mé zkušenosti dokáže slušně vydělávat i traderům, kteří nemají nějaké zásadní know-how. Důležitá je spíše schopnost pracovat konzistentně, kontrolovat emoce a dělat věci podle plánu. Pokud nemáte solidně velký kapitál, pak b) je z mého pohledu cesta, která dává mnohem vyšší šanci na to, aby se z člověka stal fulltime trader. Možností, jak získat externí kapitál, je mnoho a průběžně je zde na Finančníkovi popisujeme. Můžete spravovat externí kapitál od rodiny či známých (viz Jak konkrétně jsem zakládal fond), zkusit nějakou výzvu typu FTMO nebo vytvářet s malým kapitálem (či úplně bez něj) historii obchodování a na tu pak získávat investice. Sám nejsem příznivec „výzev k získání účtů“, které svádí spíše ke krátkodobým cílům (a navíc se vesměs používají CFD produkty, které sami o sobě obchodování dělají těžší, než musí být). Líbí se mi ale cesta získávat možnost externích investic na dlouhodobou vlastní výkonnost a jak jsem popisoval v článku Jak v tradingu vydělávat miliony a neriskovat své peníze, lze to dělat bez jakéhokoliv vlastního kapitálu. A jelikož se mi tato cesta líbí, rozhodl jsem se ji také využít, diverzifikovat svůj trading business a ukazovat, jak vše funguje v praxi. Před dvěma měsíci jsem si tak otevřel účet u Darwinex Zero, začal obchodovat milionové intradenní portfolio sdílené v Trading Room a od září získal první alokaci 30 000 euro. Kolik mohu vydělat? Trading dělám pro peníze. Tedy určitě je dobré ptát se na konkrétní business plán. Pro účet v Darwinex Zero nepotřebuji žádný kapitál. Musím ale platit měsíční poplatek. Osobně obchoduji plnohodnotné futures a předplatné činí 43 euro (začít můžete výhodněji se slevovým kupónem, který jsme pro tradery na Finančníkovi dojednali – viz Darwinex Zero slevový kupón) V ceně mám vše – obchodní platformu i data. V platformě získávám virtuální kapitál milion euro. Ovšem ten je zde proto, abych na něm ukázal, zda a jak dokáži obchodovat. Jeho zhodnocení nepřináší žádné peníze. Peníze přináší až alokace, které jsou přidělovány na základě dosažené výkonnosti. Pro získání první alokace není potřeba nějaká extrémní výkonnost. Osobně jsem za dva měsíce vytvořil zhodnocení 6,49 %, což bohatě stačilo k získání první alokace 30 000 euro: Alokace se získává na tři měsíce a současně tak mohu mít až tři alokace současně. Z přidělené alokace již vzniká nárok na výplatu reálných peněz. Konkrétně 15 % ze zisku. Pokud by má výkonnost pokračovala podobným tempem jako dosud, tedy průměrně bych vydělal cca 3 % měsíčně, další měsíc bych z první alokace získal 15% podíl na zisku, tedy konkrétně 135 euro/měsíc. Nejsou to velké peníze, ale posouvá mě to k tomu, že účet bude zdarma (výplaty pokryjí předplatné). V ratingové kalkulačce, která je v aplikaci k dispozici, hned vidím, kolik bych s 3% ziskem další měsíc získal v podobě další alokace: S dalšími třemi procenty zisku bych dosáhl na očekávanou alokaci 60 000 euro, která se bude přičítat k předchozím 30 000 euro (každá alokace je na tři měsíce). Celkem bych tak obchodoval s 90 000 euro a získal 15 % ze zisku. Pokud bych další měsíc vytvořil opět 3 % zisku, tak můj podíl na zisku bude 405 euro/měsíc. Přičemž další měsíc by se alokace opět zvýšila. Pokud by se mému systému zadařilo hodně a dostal se na špičku žebříčku v Darwinex Zero, alokace povyroste výrazně. Takto vypadá například kalkulačka v momentě, kdy bych příští měsíc vydělal 6 %. Sice to není pravděpodobné, ale také ne úplně nereálné: Alokace 265 000 euro by se přičetla ke stávající alokaci 30 000 euro. A pokud by další měsíc vydělal systém dosud průměrná 3 % měsíčně, pak má výplata bude 1 327,50 euro/měsíc. Jen pro upřesnění dodávám, že výplaty jsou prováděny jednou za tři měsíce a zisk je počítán metodou „High water mark“, tedy z nových maxim účtu. Jakékoliv odhady jsou tak jen velmi orientační. A samozřejmě neočekávám, že budu obchodovat každý měsíc s tak vysokým zhodnocením jako dosud a bez drawdownů (ty určitě přijdou). Co jsem chtěl ukázat je, že je velmi reálné se během pár měsíců dostat do fáze, že účet nebude nic stát a bude trochu vydělávat (patrně v řádech stovek euro měsíčně). Ovšem toto je jen fáze 1. Jakmile bude na účtu delší historie dat, můžeme se přesunout do úrovně GOLD (do té potřebuji vygenerovat alespoň 20 % za poslední rok s poměrem výnos/drawdown dle následující tabulky. V té jsou zobrazeny mé aktuální výkonnosti): V Darwinex Gold se pak alokace přidělují na 6 měsíců a mohou být až 500 000 euro na každý měsíc (a samozřejmě za více měsíců se opět sčítají). Navíc bude možné na účtu po 8 měsících přijímat investice od externích investorů. Reálný business plán tak může být například posunout se během roku k alokacím např. kolem 1 milionu euro. A hodnotit účet výkonností cca 2,5 % měsíčně. V tom případě by odměna odpovídala průměrně 3 750 euro měsíčně. Což už nejsou zanedbatelné peníze. Navíc s tím, že jediným riskem je to, že v případě ztrát budu platit předplatné. Z pohledu risk/reward mi to přijde jako výborná propozice a je to i důvod, proč jsem se sám do vytváření track recordu na této platformě pustil. Přestože nedostatkem reálného kapitálu netrpím a samozřejmě dál svými systematickými strategiemi obchoduji například ve své společnosti spravující jak mé peníze, tak peníze investorů. Lekce ze získání první alokace Pokud se pustíte do stejného businessu, pak zde jsou tipy, které vám mohou pomoci získat alokace co nejdříve. Dostatečná frekvence obchodování Na začátku obchodování bude váš účet procházet tzv. kalibrací. Ta trvá minimálně 15 obchodních dnů. Je lepší obchodovat aktivněji, aby každý den byl na účtu nějaký pohyb a kalibrace proběhla co nejdříve. Přiměřený risk Jeden z nejdůležitějších parametrů pro dosažení alokace je konstantní risk. Dopředu si dobře promyslete, kolik budete riskovat na stop-loss, kolik trhů budete obchodovat a s jakou pákou. Alokace jsou přidělovány na tzv. Darwin – investovatelný index přepočítaný z vaší výkonosti. O přepočet se stará risk engine Darwinexu (viz How does the risk engine work?). Budete-li obchodovat s vysokou pákou a vysokými drawdowny, bude risk engine vaše pozice do Darwinu ponižovat (a opačně). To nejhorší, co můžete udělat, je obchodovat s nekonzistentním riskem – občasné náhodné obchody s vysokou pákou a vysokým ziskem Darwinům nepomohou, naopak jim škodí. Musíte být připraveni obchodovat s nastaveným riskem dlouhodobě – a to i v období drawdownů. Osobně bych volil risk tak, aby anualizovaná volatilita obchodování na účtu nepřekračovala 15-20 %. Výběr trhů V Darwinex Zero lze obchodovat CFD, pak burzovní akcie a ETF a plnohodnotné futures na CME. Je dobré zvážit, co a proč budete obchodovat. Kde jsou případně výhody už jen z výběru trhů. Sám obchoduji futures, byť se platí extra 5 euro za data. Zvažuji otevření druhého účtu, kde budu obchodovat burzovní akcie a ETF (lze obchodovat i ETF typu SPY a QQQ, které se na běžných retailových účtech v EU obchodovat nedají). Výběr trhů je dost klíčový. Systematičnost Darwinex Zero je běh na dlouhou trať. To, co dnes začnete budovat, bude v případě úspěchu přinášet ovoce za rok až dva. Je potřeba zvolit takový přístup, u kterého budete sami pracovat co nejméně a co nejméně budete muset sledovat monitory. Osobně trávím s obchody denně cca 5 minut, kdy kontroluji, že vše běží jak má. Dopad vynechání pár obchodů dobře zhodnotil v Trading Room Bogdan (nick 4fx), který také alokaci získal (spolu s řadou dalších účastníků Trading Room skupiny): Přiměřené cíle Střednědobým cílem by mělo být dosáhnout na GOLD úroveň Darwinex Zero. Tedy za rok vytvořit zhodnocení alespoň 20 % při poměru výnos/pokles max. 2,5. Tedy sharpe ratio takové strategie bude muset být v rozmezí 1,5 až 2. Výrazně vyšší šanci na úspěch tak nabízí spíše diverzifikované portfolio více strategií a spíše krátkodobější obchody. Darwinex Zero – shrnutí Darwinex Zero vnímám jako dobrý model pro diverzifikaci trading businessu pro zkušenější obchodníky a zejména pak jako ideální prostředí pro začínající tradery. Trading není jednoduchý. Obzvlášť pokud se do něj budete pouštět podkapitalizovaní a bez zkušeností. S podobnou službou je váš risk omezen na pár desítek euro měsíčně v podobě předplatného. Více člověk nemůže ztratit, ale reálně může začít vydělávat. Díky vyššímu přidělenému kapitálu (milion euro) je pak větší šance, že se rovnou zaměříte na odpovídající řízení risku, řízení portfolia a očekávání přiměřených výdělků. Což je trading škola k nezaplacení. A pokud se vydáte na podobnou cestu s odbornou asistencí v podobě Trading Room, je zde reálná šance, že první alokace dokáží vzdělání zaplatit (shrnutí bodů jak na to najdete v článku Získání první alokace v bodech).

-

- 4

-

-

- darwinex

- prop firmy

-

a 1 další

Označen s:

-

Opční real time data zdarma

Otázka: petr odpověděl na příspěvek uživatele Bohuslav ve vláknu Poradna

Díky, to vypadá opravdu zajímavě. Jen na stránkách s API (https://developer.webull.com/api-doc/quote/quote-catalogue) bohužel píší, že pro nové uživatele nejsou data přes API k dispozici. Tak pokud by to někdo měl vyzkoušené a fungovalo, dejte vědět. -

-

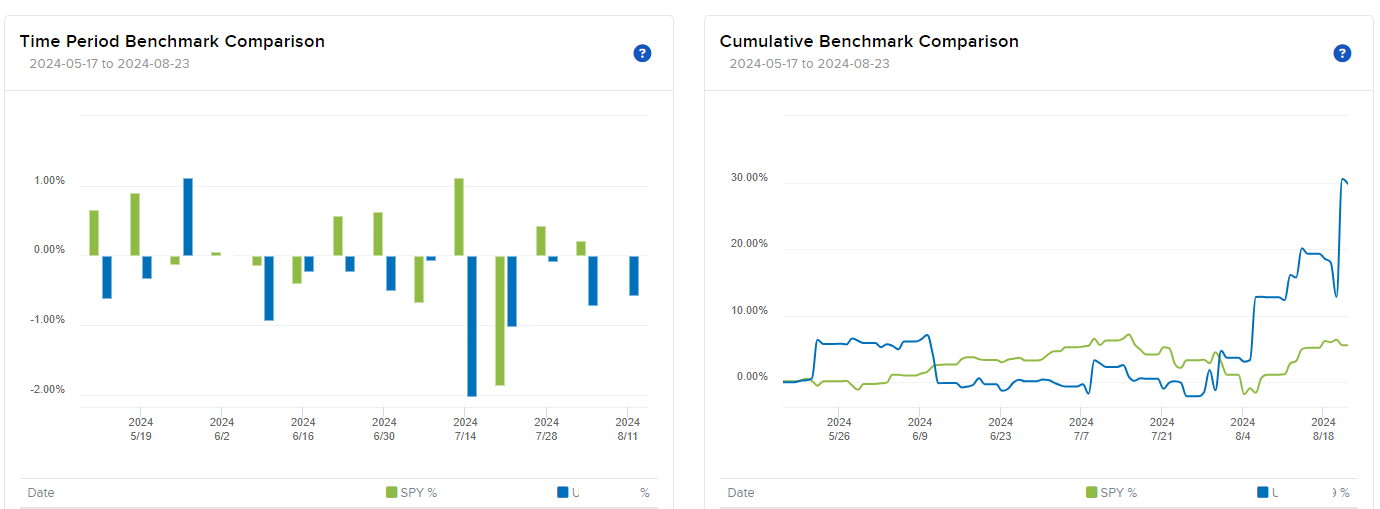

Od posledního shrnutí vývoje obchodování na Finančníkovi uplynuly již tři měsíce, proto je čas přinést aktuální update. Opět včetně zajímavých shrnutí výkonností vyučovaných strategií. Obsah: Způsob vzdělávání na Finančníkovi Signály swingových akciových strategií 0TDE opční obchodování pro malé účty Futures portfolio ETF a CFD portfolio Shrnutí obchodovaných přístupů Aktuální výuka v TechLabu Minikurz portfolio analýzy Minikurz práce s TradeStation Shrnutí Způsob vzdělávání na Finančníkovi Pokud jste na serveru noví, doporučujeme si nejprve přečíst krátké shrnutí, jak zde fungujeme. Kromě bezplatných článků publikovaných na homepage serveru Finančník.cz fungují na tomto serveru dvě uzavřené skupiny – Trading Room, zaměřená na rozvoj obchodování, a TechLab, zaměřená na podporu v technických otázkách. V posledních letech zde již nenabízíme jednorázové kurzy; místo toho se obchodníci učí obchodovat a získávat inspiraci k dalšímu rozvoji praxí v průběžně vedených skupinách. Ty by měly být přínosné jak pro začínající, tak pro pokročilé obchodníky. V Trading Room mají členové možnost získat jednak základní trading know-how prostřednictvím nahrávky workshopu, která je všem k dispozici. Následně se učí implementovat a rozvíjet to, co coby hlavní mentor skupiny používám a sdílím. Proces zahrnuje i vzájemné online diskuze a odpovědi na otázky v diskuzním fóru, kde se snažím sdílet maximum ze své 20leté trading praxe. Tímto způsobem každý člen získává přesně ty individuální informace, které potřebuje k tomu, aby se posunul dál. S tím, že si sám volí své preference obchodních strategií. Je z čeho vybírat, viz níže. TechLab vede zkušený IT kolega Bogdan, který je připraven pomáhat s technickými otázkami spojenými se skriptováním systémů a automatizací. Společně pak v TechLabu vytváříme minikurzy, abychom pokryli technické oblasti, které vnímáme jako klíčové. Jelikož je fungování skupin uzavřeno za paywallem, publikuji průběžně shrnutí, kde ukazuji, kam se ve skupinách posouváme. Každý si tak může udělat dobrý obrázek o tom, do jaké míry mu zapojení do té či oné skupiny v tradingu pomůže. Signály swingových akciových strategií Úspěšným traderem se člověk stane praxí. Většina začátečníků se ovšem k profesionální praxi (diverzifikace, portfolio, řízení volatility atd.) vůbec nedostane. Proto v Trading Room sdílíme signály strategií, které z větší části sám obchoduji na svém vlastním účtu společnosti rizikového kapitálu, kde algoritmicky spravuji jak své, tak cizí peníze. Signály nejsou v Trading Room publikovány proto, aby účastníci automatizovaně hodnotili svůj kapitál, ale proto, aby si osahali různé obchodní přístupy (sdílím signály strategií z kategorie mean reversion, trend following i momentum) a učili se strategie skládat do portfolií. Pro vytváření portfolií je k dispozici propracovaná aplikace umožňující analyzovat jak sdílená portfolia, tak uploadovaná data (podporován je upload akciových obchodů z TradeStation a Amibrokeru). U swingového obchodování průběžně diskutuji, jaké strategie sám obchoduji, s jakými váhami v portfoliu a jakými výsledky. Letošní hypotetické výsledky sdílených strategií vypadají takto: V přehledu nejde o živé obchody, protože ne všechny strategie sám obchoduji. Jde o tzv. kontinuální backtest (komise započítány), který se může lišit od živého obchodování (např. proto, že nemusí být u short signálu shortovatelnost dostupná). Řešení těchto a podobných otázek je ale přesně to, co by měly sdílené signály vyvolávat. Dashboard se sdílenými strategiemi a aplikací pro analýzu portfolií vypadá v Trading Room aktuálně takto: Jde již o poměrně propracovanou aplikaci, která by měla začínajícím traderům umožnit začít reálně s trhy pracovat na úrovni portfolií, získávat z trhů zkušenosti a postupně si doplňovat znalosti v těch oblastech, které se pro ně ukáží relevantní. 0TDE opční obchodování pro malé účty V únoru 2024 jsem na Finančníkovi poprvé sdílel mé plány začít systematicky obchodovat 0TDE opce. Současná má praxe je taková, že vše, co analyzuji pro své vlastní obchodování, sdílím v Trading Room. Postupně zde vznikl první konkrétní obchodní plán a nakonec i hotový automatizovaný opční python autotrader, který používám pro své vlastní obchodování. V plně otevřené podobě svůj autotrader v Trading Room sdílím. Obchodování 0TDE opcí na základě plánu vyvinutého v Trading Room jsem pro přehlednost oddělil do samostatného účtu u Interactive Brokers. Ten jsem založil v květnu 2024, kdy jsem strategii spouštěl na živo. Takto vypadají aktuální výsledky (modrá linka) ve srovnání s výkonností S&P 500 (zelená linka): Strategie otevírá každý obchod s pevně daným riskem (obchodujeme debetní pozice – náš risk je dopředu daný zaplacenými opcemi) a pozitivním RRR (využívá principu dlouhého chvostu). Strategie je plně automatizovaná a obchodovatelná u Interactive Brokers skrz poskytovaný autotrader. Ovšem jako vše v Trading Room – měla by sloužit především k praktickému osahání daného tématu a rozvíjení vlastní obchodní praxe. Strategii lze obchodovat s kapitálem cca 5 tisíc dolarů a výše. Hledáte cestu, jak se dostat ke konzistentním profitům? Rádi byste i v aktuálním kontextu obchodovali stabilně a bez emocí? Určitě si přečtěte novou knihu Od myšlenky k reálným obchodům Implementujte již od samotného začátku své praxe důležité systematické procesy a správné myšlení, které výrazně zvyšuje šance na stabilně profitabilní obchodování. Inspirujte se, jak trading dělat jinak a lépe. Výnos +30 % za tři měsíce je určitě inspirativní a 0TDE opčním strategiím se budeme v Trading Room věnovat i další měsíce, protože v nich vidím vysoký potenciál. V plánu mám testovat myšlenku intradenních výpisů 0TDE opcí proti podkladovému aktivu. Výsledkem by měl být další automatizovaný obchodní systém do našeho arzenálu strategií. Všechny potřebné informace k pochopení obchodovaného principu budu přidávat do dalších lekcí minikurzu obchodování opcí, který je v Trading Room k dispozici k pochopení celé opční problematiky. Futures portfolio Další část pozornosti v Trading Room jsme poslední měsíce věnovali zprovoznění intradenního futures portfolia. Portfolio jsme testovali s pomocí TradeStation, kde je také obchodovatelné (dají se použít futures mikrokontrakty, se kterým je portfolio obchodovatelné od několika tisíc dolarů). Osobně jsem futures portfolio začal obchodovat u Darwinex zero (důvody a „kolik mohu vydělat“ popisuji v článku Milionové intradenní portfolio ). Pro jeho obchodování na této platformě sdílím v Trading Room autotrader (opět v plně otevřené podoby coby Python skript). S ním řada traderů obchoduje své vlastní modifikace vyvinuté strategie a hlásí pozitivní výsledky. Mé osobní výsledky od spuštění futures portfolia vypadají na platformě Darwinex Zero následovně: V rámci bezplatných e-mailových lekcí z živých trhů sdílím se všemi odběrateli i přímý link do Darwinex Zero účtu, kde můžete průběžně obchodování sledovat včetně všech metrik a obchodovaných trhů. Dosavadní anualizovaný výnos 50,96 % je opět velmi povzbudivý a portfolio čeká u Darwinexu první alokace kapitálu (z jehož zhodnocení mi budou plynout reálné peníze). Povzbudivé je i to, že drobné úpravy strategií jednotlivých traderů v Trading Room vedou k odlišným equity křivkám a dostatečně nízké korelaci potřebné k tomu, aby si na alokace sáhli všichni, kterým se podobně daří. Obchodování futures portfolia na milionovém účtu Darwinex Zero umožňuje prožívat obchody, které by většina obchodníků s menším kapitálem nikdy neotevírala. Je to super zkušenost, ze které i sám těžím pro přidávání trhů do vlastního účtu u Interactive Brokers. ETF a CFD portfolio Jak konkrétně obchodovat určitou strategii v Trading Room vyučujeme i skrz sdílení průběžných výsledků obchodování vyvinutého breakout systému (jehož pravidla mají všichni v Trading Room k dispozici) na ETF (určeno pro větší účty) a CFD (určeno pro ultra malé účty). Na těchto účtech obchoduji jinou kombinaci trhů než na futures a minimálně to demonstruje dopad diverzifikace. TradingRoom breakout systém mám v rámci širšího portfolia strategií spuštěn na svém účtu u Interactive Brokers. Zde jsou pak mé výsledky samotné strategie od jejího spuštění (živé obchody se započítanými poplatky - jde o mou drobnou modifikaci sdíleného kódu): V tuto chvíli je equity křivka na svém vrcholu s čistými výdělky přes +16 000 dolarů. Strategie na ETF funguje zatím velmi dobře. Strategii obchoduji konzervativně – riskuji 400 dolarů na obchod, zatím risk nezvyšuji. Výborné je, že drtivá většina zisků je ze shortování akciových indexů, a přístup tak dobře doplňuje strategie, které akcie nakupují. Jelikož americké ETF se dají v EU obchodovat jen s větším kapitálem, testoval jsem poslední měsíce také rozchození portfolia s využitím CFD (Contract For Difference). Jde o specifické deriváty, které se často používají pro nejmenší účty u forexových brokerů. Jejich hlavní nevýhodou je, že jsou jednak výrazně dražší na obchodování než burzovní produkty a pak také to, že protistranou obchodu je market maker brokera. Což vede k tomu, že stop-lossy jsou zasahovány mnohem častěji, než na burzovních trzích. V Trading Room jsem posledních několik měsíců popisoval, jak jsem postupně ladil přístup, který by mi na CFD fungoval (protože zpočátku mi stejná strategie šla z právě popsaných důvodu do drawdownu, přestože na futures a ETF krásně vydělávala). CFD účet jsem si založil u Darwinexu (jde o plnohodnotný účet s vkladem 2,5 tisice euro, tj. nikoliv virtuální účet, kde se platí předplatné) s cílem ukázat, že i s malým kapitálem lze vytvořit účet, který bude vydělávat a na který bude možné získávat peníze investorů (a s malým kapitálem pak získávat podíly z velkých zisků). Investovatelný index vytvořený z CFD je v Darwinexu investorům k dispozici od 8.7.2024 a od té doby vydělal: Přes 2,35 % za měsíc a půl (před odečtením poplatků za správu, kdy většina kapitálu jde traderovi, tedy mně) jsou také určitě v pořádku a věřím, že postupně získané know-how pro obchodování na CFD budeme dál rozvíjet. Byť CFD obchodování má jednoznačně svá specifika a ze všech implementovaných trhů vnímám trhy jako nejtěžší na obchodování. Shrnutí obchodovaných přístupů Od posledního květnového reportu se tak v Trading Room podařil solidně dotáhnou plán výukou praxí. Podle svých preferencí může každý začít stylem, který vyhovuje jeho zkušenostem, kapitálu a náhledu na trhy. Pro začínající obchodníky se mi jeví jako výborná možnost začít s futures portfoliem na Darwinex Zero (tj. získávat praxí zkušenosti a neriskovat reálné peníze. Viz Jak v tradingu vydělávat miliony a neriskovat své peníze). Zprvu spustit autotrader s definovanými parametry, pak sledovat, jak se věci vyvíjejí, porovnávat výkonost s ostatními tradery ve skupině a získávat motivaci pracovat na vlastním vylepšování strategií. Kdy právě potřeba řešit určitý problém či výzvu je z mé zkušenosti nejlepší síla k tomu, aby se člověk posouval vpřed. Samozřejmě to, že se nyní strategiím solidně daří neznamená, že se jim stejně bude dařit do budoucna. Každý přístup má své drawdowny, což je i důvod, proč se v Trading Room věnuji vytváření nových strategií pro další diverzifikaci portfolií. A upřímně i procházení drawdowny je škola, která obchodníky posouvá kupředu. Zejména pokud mají dobře nastavenou volatilitu účtu a risk je přiměřený jejich psychice – což je základ, který se v Trading Room probírá stále dokola. Aktuální výuka v TechLabu Vše, co na Finančníkovi děláme, se točí kolem systematického obchodování. Tedy takového, kde jsou pravidla systémů nadefinována a otestována mechanicky a obchodování nedává prostor pro diskreční chyby a interpretace. Obchodování, které je automatizovatelné a obchodník získává nejen finanční, ale i časovou svobodu. Ovládnutí potřebných technologických znalostí vyžaduje čas a chuť učit se novým věcem. Dobrou zprávou je, že úroveň zapojení technologií je individuální – systematicky lze obchodovat i ručně nebo částečně automatizovaně. A posouvat se lze postupně. Jak na to, ukazují minikurzy pořádané v rámci TechLabu. Minikurz portfolio analýzy V TechLabu bude ještě měsíc k dispozici záznam právě ukončeného minikurzu portfolio analýzy. Ten diskutuje přístupy, které s využitím Pythonu používáme pro analýzu výkonnosti portfolia složeného z více systémů. Know-how využijete zejména v momentě, kdy máte za sebou základy Pythonu a chcete se více ponořit do zkoumání vlastních dat. Portfolio analýzu můžete na Finančníkovi dělat i bez technologických znalostí, a to s využitím hotové aplikace dashboardu Trading Room (kterou jsme vytvořili s použitím Pythonu – tedy podobných principů, které se naučíte v minikurzu). Minikurz práce s TradeStation 7. 9. 2024 v TechLabu začne sedmitýdenní minikurz práce s TradeStation. TradeStation je primárně broker, který ke svým službám poskytuje software vhodný pro testování nejrůznějších strategií. Nejdůležitější devizou jsou pak integrovaná data, kdy lze za minimální poplatky backtestovat strategie na desítkách let intradenních dat prakticky všech burzovních trhů, které člověka napadnou. Z mé zkušenosti jde o cestu, ve které se nejsnáze staví například jednoduché intradenní systémy. I proto jsme TradeStation využili v Trading Room k základnímu testování vyvinutého breakout systému a sdíleli pro tuto platformu hotové kódy (které lze v TradeStation jak testovat, tak obchodovat). Minikurz téma práce s TradeStation koncepčně shrne. Ukážeme si, jak v platformě pracovat a vytvářet jednoduchý obchodní systém. Shrnutí Zapojení do skupin TradingRoom a TechLab není bezplatné, na druhou stranu se poměrně rychle můžete dostat k know-how, s jehož pomocí budete mít vysokou šanci vydělávat v trzích peníze – viz shrnutí výše. Pokud zapojení do skupiny zvažujete, pak ale mějte prosím na paměti, že skupiny jsou určeny pro obchodníky, kteří jsou samostatní. Použijí sdílené informace a kódy jako základ pro vlastní práci. Vůbec nevadí, pokud jste absolutními začátečníky. Ale je třeba, abyste se sami aktivně ptali na vše, co potřebujete vědět a zvládnout. Profitabilní obchodování není možné bez vlastního úsilí. Na druhou je naším cílem ušetřit vám sdílenými informacemi opravdu hodně času a zbytečných ztrát v trzích. Což se nám, věřím, daří. Registrace do skupin naleznete zde: TradingRoom, TechLab.

-

Některé strategie mají vysokou úspěšnost, jiné profitují z tzv. dlouhých chvostů. Oba typy dokáží solidně vydělávat, ale nesmíme jim stát v cestě. Obsah: Co je to dlouhý chvost? Příklad strategie s dlouhým chvostem Jízda na dlouhém chvostu je výdělečná, ale psychicky náročná Odstřižení dlouhého chvostu Systematičnost je u obchodů na chvostu základem 100 % zhodnocení za rok z jízdy na chvostu? Co je to dlouhý chvost? Dlouhý chvost (někdy také dlouhý ocas z anglického termínu "long tail") se v kontextu tradingu vztahuje k situacím, kde méně běžné, ale potenciálně velmi ziskové obchodní příležitosti tvoří značný díl celkového zisku. Tento termín, odvozený z teorie pravděpodobnosti, odkazuje na "dlouhé chvosty" distribucí pravděpodobnosti, kde extrémní, i když málo pravděpodobné hodnoty, mohou mít významný dopad na celkové výsledky. Strategie využívající dlouhé chvosty vyžadují trpělivost a striktní risk management. Obchodníci musí být připraveni na delší období ztrátových obchodů s menšími ztrátami, které jsou kompenzovány občasnými výraznějšími zisky. Typickou strategií s takovýmto rizikovým profilem je trend following. Trendoví obchodníci se snaží zachytit mnoho potenciálních trendů, avšak většina z nich končí stop-lossem, aniž by se trh skutečně rozjel. Klíčové je v těchto situacích vytrvat v obchodu co nejdéle, pokud se trh skutečně rozjede. Psychická odolnost je zde nezbytná, protože po sérii ztrát mají méně zkušení obchodníci tendenci zisky vybírat předčasně, což může přeměnit ziskovou strategii na ztrátovou. Příklad strategie s dlouhým chvostem Konkrétním příkladem strategie s dlouhým chvostem, kterou obchodujeme na Finančníkovi, je intradenní breakout. Strategie je popsána například zde: Intradenní breakout model. Risk management strategie je poměrně jednoduchý. Základní model publikovaný v Trading Room (kód je zde) říká: při průrazu příslušné breakout úrovně vstup do směru průlomu. Riskuj 300 dolarů, drž pozici do konce obchodního dne. Při aplikaci sdíleného kódu na trhy QQQ a SPY (bez jakýchkoliv úprav ) vypadá výkonnostní křivka strategie následovně (komise jsou započítány): Strategie má historicky tendenci hezky vydělávat, co ale není patrné na první pohled, je způsob distribuce profitů a ztrát. Ta vypadá následovně: Vidíme, že velké množství obchodů končí na stop-lossu 300 dolarů. Některé obchody mají ještě nepatrně větší ztrátu (jde o otázku zaokrouhlení kontraktů a skluzu v plnění). Řada obchodů pak končí v rozmezí cca -250 dolarů až 500 dolarů. Pak je zde ale několik obchodů, které vytvořily výrazný profit. Právě to jsou ty tzv. „long tail“ obchody. Obchody na dlouhém chvostu. Jízda na dlouhém chvostu je výdělečná, ale psychicky náročná Jak si ukážeme dále, výjimečně ziskové obchody jsou pro strategii klíčové. Jejich zobchodování může být ale zejména pro začínající obchodníky psychicky náročné a frustrující. Pokud chceme, aby byl obchod výjimečně ziskový, musíme chytnout potřebný pohyb v trhu v jeho zárodku a do obchodu nezasahovat. To současně znamená, že budeme čelit mnoha situacím, kdy se obchod rozjede, my máme otevřený pěkný profit, abychom jej před finálním výstupem na konci dne např. celý odevzdali zpět do trhu. Toto se ale nedá obejít. Chceme-li obchody z oblasti dlouhého chvostu inkasovat, musíme dát obchodu prostor. Ziskové obchody skutečně potřebují čas. Takto vypadá distribuce zisků a ztrát z našeho intradenního systému v závislosti na čase v obchodu: Graf ukazuje, že nejziskovější obchody patří mezi ty, které byly otevřeny nejdéle. Odstřižení dlouhého chvostu Přirozenou tendencí obchodníků limitovat psychologickou nepohodu z příliš velkého otevřeného profitu může být aplikování různých pravidel vedoucích k předčasnému vybírání zisků. Například agresivnější posouvání stop-lossu nebo vybírání zisků na profit targetech. Velmi často ale mohou podobné úpravy strategii spíše výrazně uškodit, než ji vylepšit. Samozřejmě nelze hovořit univerzálně a konkrétní dopady je dobré vždy ověřit na vlastních backtestech. Zde je ukázka dopadu odstřižení dlouhého chvostu na diskutovaném intradenním breakoutu. Ten v Trading Room obchodujeme na různých trzích, protože trhy typu QQQ a SPY nejsou běžně dostupné na EU retailových účtech. Jedním ze způsobu konkrétní exekuce jsou 0TDE opce, které lze bez omezení obchodovat i na malých účtech – viz Day trading breakoutů s 0TDE opcemi – extra páka s limitovaným riskem. U 0TDE opcí pracujeme s debetními strategiemi a o to větší pohyb v breakoutu potřebujeme. Takto vypadá hrubý opční backtest se započítanými realistickými komisemi a skluzy v plnění v případě, že opce je otevírána na breakoutu a pozice držena až do finálního výstupu: Jde o portfolio složené z trhů QQQ a SPY. Backtest indikuje zhodnocení 120 % ročně při drawdownu -16,8 %. Risk 3 % účtu na opci. Jak hodně jsou opční výsledky závislé na několika málo výjimečných profitech? Můžeme udělat backtest, kdy ziskové pozice uzavíráme na 200 % profitu: Byť by se mohlo zdát, že takový přístup bude dávat smysl, backtest hovoří opačně. Naše průměrné zhodnocení kleslo na polovinu. Systematičnost je u obchodů na chvostu základem Strategie zachytávající v trzích momentum budou mít vždy charakteristiku popisovanou v dnešním článku. Budeme mít množství ztrát, které nám ale bohatě zaplatí občasné větší profity. Klíčovým faktorem pro profitabilitu v podobných strategií je tak systematičnost. To nejhorší, co se nám může stát je, že vynecháme jeden obchodní den, který by nám zrovna nadělil ten největší zisk za poslední měsíce. Osobně tak podobné strategie automatizuji. Obchodování skrz skripty výrazně snižuje šanci, že mi nějaký výrazný obchod uteče. A také se hodně snižuje psychická náročnost obchodování v období ztrát. 100% zhodnocení za rok z jízdy na chvostu? Mimochodem – je vlastně realistické zhodnocení přes 100 %, které v 0TDE opcích indikuje výše uvedený backtest? Upřímně zatím netuším, ale rozhodně mě výsledky testování v rámci Trading Room motivovaly na tolik, abych do podobné strategie vložil své peníze. Strategii jsem pustil v polovině května a zatím nebyla v trhu příležitost pro žádný skutečně mimořádný zisk. Inkasuji tak zisky v kategorii RRR (risk:reward) maximálně kolem cca 1:2.5. Přesto mám za cca 2,5 měsíce na účtu zhodnocení +12,5 %. Takto vypadá stav mého živého účtu, který mám pro strategii vyčleněný: Takže ano, zatím vnímám, že hodně nadstandardní zhodnocení je reálné. Risk je ve strategii naprosto jednoznačně definován (nemohu ztratit více, než za kolik debetní pozici otevřu) a zisk je neomezen. Je ale důležité neodstřihávat obchody na chvostu a číhat s autotraderem v trzích na příležitost každý den. Chcete získávat s automatizovaným 0TDE systémem také vlastní zkušenosti z jízdy na dlouhém chvostu? Zapojte se do Trading Room a využijte následující odkazy: Výuka systematické obchodování opcí Hotový opční autotrader (ve zcela otevřené podobě, určený pro Interactive Brokers) včetně výše backtestované strategie.

-

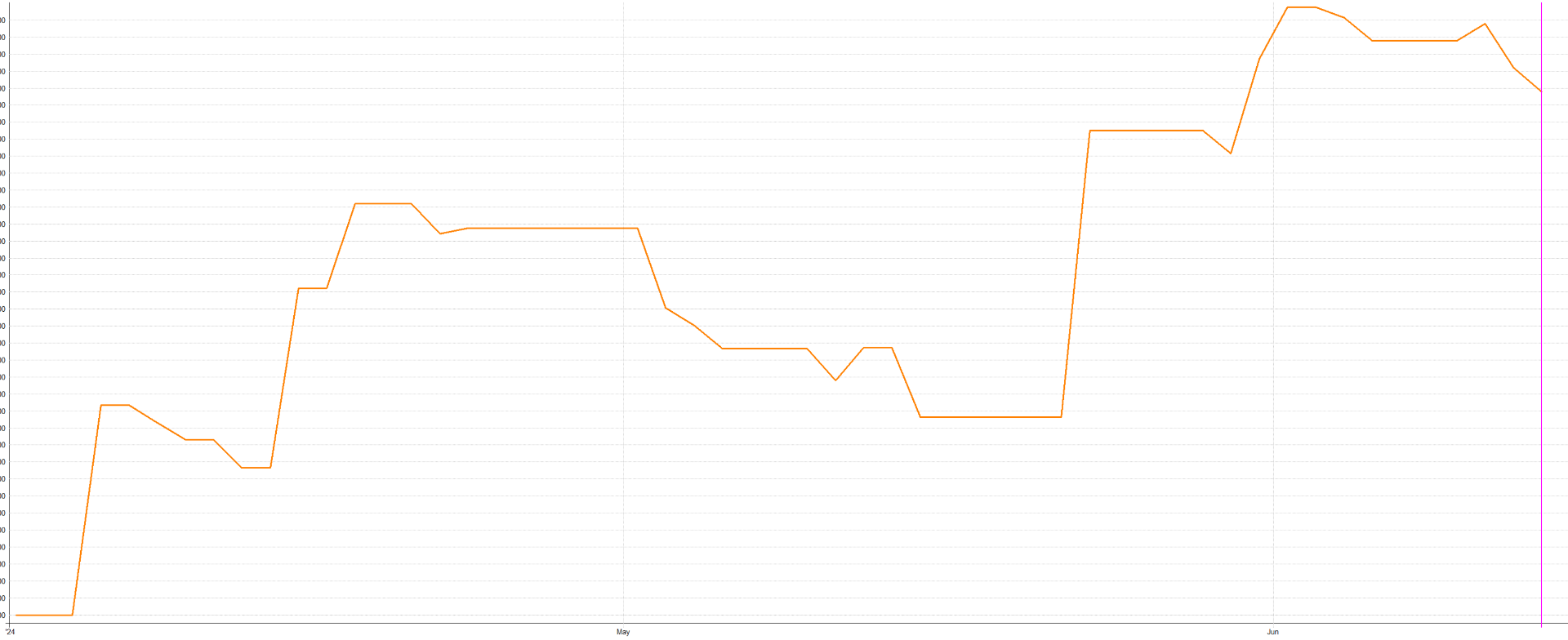

Coby především akciový a futures trader jsem se systematickými strategiemi v kryptoměnách zabýval spíše jen okrajově. S tím, jak lze postupně kryptoměny dnes obchodovat skrze regulované burzovní produkty, jsem je ale začal do svých systémů zařazovat. Zde jsou mé zkušenosti s použitím Bitcoinu pro intradenní breakout strategii. Obsah: Intradenní breakout model Regulované trhy vs. krypto burzy Intradenní breakout model a live trading výsledky Bitcoin obchodovaný pomocí ETF Praxe s živým intradenním obchodováním BITO Bitcoin futures Bitcoin futures vs. ETF BITO a money management Bitcoin futures a výkonost v intradenním breakout portfoliu Bitcoin futures a intradenní obchodování Intradenní breakout model Trading model použitý v tomto článku je 100% mechanický a jde o systém publikovaný v Trading Room v postu Finální kód breakout edge 1. Kód jsme vyvinuli v Trading Room v dubnu nejprve pro obchodování akciových indexů typu S&P 500 a Nasdaq 100. Kód je v Trading Room publikován pro TradeStation, pokud jej vezmete a pustíte na Nasdaq 100 (s využitím ETF tickeru QQQ), dostanete následující equity křivku (komise jsou započítány): Equity křivka obchoduje s fixním riskem 300 dolarů na obchod a při tomto risku vytvořil systém za poslední čtyři roky v testech zisk přes 12 000 dolarů (bez reinvestování, risk je pevný na úrovni 300 dolarů na obchod). Systém obchoduje maximálně jednou denně – long nebo short při splnění definovaného kontextu. Systém obchoduje typické breakouty. Po otevření trhů si systém na základě ATR indikátoru definuje pásma volatility a při proražení vstupuje long nebo short. Obchod skončí často na blízkém stop-lossu, občas se ale trh po průrazu rozjede a systém vydělá opravdu pěkný profit. Takto vypadá obchod končící ve ztrátě (první obchod) a v zisku (druhý obchod): Systém má pěkné historické výsledky na řadě trhů. Obchoduje volatilitu a měly by mu tak svědčit jakékoliv trhy, které se hýbou. Stejný kód (bez jakýchkoliv úprav) jsem proto vyzkoušel i na Bitcoin. Ovšem nikoliv na kryptoměnu, ale na ETF symbol BITO. A dostal jsem následující equity křivku (opět risk 300 dolarů na obchod, bez reinvestování, komise započítány): Takový výsledek mě samozřejmě velmi motivoval k tomu, abych tento trh zahrnul do portfolia. Regulované trhy vs. krypto burzy Systematické obchodování Bitcoinu není nic nového a i na Finančníkovi jsme první kódy pro breakout strategii publikovali například v TechLabu již v roce 2021 – viz Publikován kompletní crypto trader skript. Byly to první testy obchodování kryptoměn přímo přes kryptoburzy, ale upřímně jsem nikdy neměl ten správný pocit pustit se tímto směrem naplno. Vadí mi relativně vyšší šance, že se pokazí něco jiného než má strategie (např. že skončí stablecoin, skrz který musím obchodovat, že skončí kryptoburza atd.). Neříkám, že systematické obchodování na kryptoburzách nedává smysl, ale pro práci s větším kapitálem osobně preferuji regulované trhy na stabilních světových burzách. Velkou pozornost jsem tak kryptoměnám začal věnovat až poslední roky, kdy je lze obchodovat prostřednictvím tradičních regulovaných produktů jako jsou ETF a futures. Intradenní breakout model a live trading výsledky Osobně jsem na svém živém účtu u Interactive Brokers začal intradenní breakout model obchodovat hned, jak jsme jej v Trading Room vyvinuli – v dubnu 2024. Začal jsem na ETF s tickery SPY, QQQ, IWM, DIA a GLD a takto vypadají živé výsledky do dnešního dne: Při risku 300-400 dolarů na obchod (tedy má dolarová hodnota stop-lossu) mi systém vydělal od dubna 13 000 dolarů a z mého pohledu tak jednoznačně potvrdil validitu obchodované myšlenky a snahu nasadit do portfolia další trhy, mj. i Bitcoin, jehož výsledky v testech vypadají při intradenním breakoutu také velmi slibně. Bitcoin obchodovaný pomocí ETF První směr mého zkoumání systematického obchodování Bitcoinu skrz regulované burzovní instrumenty směřoval na ETF. A to z důvodu, že celý svůj hlavní autotrader mám postavený na obchodování akcií a implementace obchodování nové akcie nebo ETF je pro mě nejjednodušší. U ETF/akcií je také pro menší pozice výrazně přesnější risk management. ETF sledujících Bitcoin je dnes celá řada. Takto vypadá jejich aktuální přehled seřazený podle denních objemů: Zdroj: etfdb.com Pro intradenní obchodování je potřeba především co nejvyšší likvida, takže se nabízí obchodovat ticker IBIT. Ten má ale poměrně malou historii dat – začal se obchodovat v lednu 2024. Mohl bych si patrně pomoci historií samotného Bitcoinu, ale osobně jsem šel jednodušší cestou a začal obchodovat ticker BITO, který má historii od roku 2021. IBIT a BITO nejsou úplně totožné produkty (jeden sleduje Bitcoin spot, druhý Bitcoin futures), ale z pohledu krátkodobé expozice do Bitcoinu budou oba dělat podobnou službu. Navíc se mi u BITO líbil vztah s Bitcoin futures, kterým jsem plánoval také věnovat pozornost. Praxe s živým intradenním obchodování BITO BITO je klasické ETF, tj. obchoduje se jako akcie. V Evropské unii nelze ticker obchodovat na malých retailových účtech, se statusem profesionálního obchodníka ale jeho obchodování není problém. Zde jsou mé postřehy z živého obchodování: BITO jsem obchodoval long i short. Plnění byla přiměřená, neměl jsem výrazné skluzy v plnění. Obchody probíhaly podobně jako na Bitcoin futures. Takto vypadal například short 29. 7. 2024. Obchod v BITO na živém účtu Interactive Brokers: Stejný obchod v Bitcoin futures: BITO jsem na živém účtu nasadil výrazně později než ostatní zmíněné trhy. A pracoval jsem s menším riskem 250 dolarů obchod. Přesto trh dokázal udělat vůči risku občas velmi pěkný profit. Například na výše zmíněném obchodu jsem při risku 250 dolarů vydělal 622 dolarů: Vše tak s BITO vypadalo, že pojede podle plánu a že mohu pomalu zvyšovat risk na obchod. Bohužel v pátek 2. 8. se ukázala slabina ETF – přestože jsem předtím absolvoval několik shortů, v pátek mi Interactive Brokers ukázalo místo vstupu do shortu zlověstnou zelenou lupu s informací, že trh není v danou chvíli shortovatelný: A má short pozice, která by byla velmi pěkně výdělečná, zůstala nevyplněna. Závěr k intradennímu obchodování Bitcoinu skrz ETF – pro longy použitelné, pro shorty nikoliv – ticker sice většinou shortovatelný je, ale jsou situace, kdy shorty v IB k dispozici nejsou. A to bohužel není pro systematické obchodování akceptovatelná situace. Bitcoin futures Naštěstí jsem paralelně s živým obchodováním tickeru BITO začal testovat i práci s futures kontraktem. Ten se dá obchodovat v podobě velkého kontraktu BTC a malého kontraktu MBT – Micro Bitcoin Futures. Trh se obchoduje v objemu 1/10 bitcoinu a osobně testuji právě tento. Hodnota ticku tohoto trhu je 0,50 USD. Margin se u Interactive Brokers pohybuje kolem 3 500 dolarů/kontrakt. Tedy jde o futures, se kterým je možné pracovat i na malém retailovém účtu. Bitcoin futures vs. ETF BITO a money management Rozdíl mezi ETF a futures si můžeme ukázat na výše uvedeném příkladu obchodu 29. 7. 2024. Šlo o short v BITO, který jsem prováděl s riskem 250 dolarů. Obchod vydělal 622,07 dolarů a potřeboval jsem pro něj 950 shares tickeru BITO. Margin mi IB blokovalo 25 % z hodnoty kontraktu, tedy 5 562 dolarů. Stejný obchod jsem dělal na milionovém účtu skrz futures MBT. Vstup jsem měl na hodnotě 69 605, výstup na 67 825. Na jeden kontrakt byl výdělek 178 dolarů (mínus komise). Pro risk do 250 dolarů bych si mohl dovolit otevřít 3 kontrakty a můj zisk by v tomto případě byl 534 dolarů. Na účtu bych pro obchod potřeboval u Interactive Brokers cca 10 500 dolarů. Nebýt problému se shortovatelností, patrně bych zůstal u BITO – a to jak z důvodu příznivějšího marginu, tak pro možnost lépe škálovat pozice. Ovšem jak jsme si vysvětlili, pro shortování nejsou bitcoin ETF v tuto chvíli ještě dostatečně spolehlivé. Bitcoin futures jsou však také zajímavé a především obchodovatelné i na relativně malých účtech. Sám tak nahradím na svém účtu u Interactive Brokers BITO za MBT. Bitcoin futures a výkonnost v intradenním breakout portfoliu S bitcoin futures pracuji od počátku spuštění milionového intradenního portfolia. Jednoduše jsem použil kódy intradenní breakout strategie z Trading Room, nepatrně je upravil (abych neměl silnou korelaci s ostatními tradery v Trading Room a měl šanci na payouty – viz článek). Bitcoin futures zatím tedy obchoduji na virtuálním účtu, ale s velmi reálnými plněními (a reálnými výplatami z generovaného zhodnocení). Účet jsem spustil před měsícem, aktuálně jsou výsledky následující: Zhodnocení +4,59%, sharpe ratio 5,04 – to jsou myslím velmi slušné výsledky (mimochodem – pokud chcete na Darwinex Zero obchodovat vlastní odvozeninu systému, pak v Trading Room je zde publikován i hotový autotrader, kde lze podobné portfolio nastavit). Plus připomínám možnost využít slevového kuponu na Darwinex Zero ve výši 47% na první platbu, která vám může pomoci do začátku – viz Darwinex Zero slevový kupon. Equity křivka portfolia vypadá aktuálně takto: A samozřejmě hlavní otázka v kontextu článku zní, jakou výkonností přispěl v intradenní breakout strategii Bitcoin, tedy konkrétně futures kontrakt MBT? V Darwinex Zero lze podobné informace získat snadno a zde je výsledek: Přibližně 22 % z celkové výkonnosti vděčí ve sledovaném období strategie za přínos právě Bitcoin futures. Což není zanedbatelné. Všechna zhodnocení jsou samozřejmě po skluzech a poplatcích (pro MBT se v Darwinex Zero platí 10 USD/RT). Bitcoin futures a intradenní obchodování Pokud máte funkční intradenní breakout systém, pak mé zkušenosti ukazují, že stojí za to jej nasadit i na MBT futures. Ve futures není problém se shortováním a přestože margin a poplatky nejsou úplně nejnižší, díky vyšší volatilitě a tendenci k trendování dokáže kontrakt zajímavě přispět k výkonnosti. A pokud nemáte žádný intradenní breakout systém, pak doporučuji zapojení do Trading Room. K dispozici je zde, kromě všeho ostatního, nyní již solidně otestovaný intradenní breakout model, se kterým sám riskuji nemalý kapitál. Plus autotrader pro nasazení portfolia na Darwinex Zero, kde můžete podobné portfolio obchodovat bez risku ztráty peněz, ale s reálnou možností skutečných payoutů (viz Jak v tradingu vydělávat miliony a neriskovat své peníze). A samozřejmě má každodenní podpora, která vás může z naprosté nuly dostat brzy do pozice systematického portfolio obchodníka.

-

Může diskreční obchodování vylepšit systematickou strategii? Je možné tyto dva obchodní přístupy zkombinovat? Na toto téma přináší zajímavý pohled studie „The Power of Price Action Reading“ autorů Carla Zarattiniho a Mariose Stamatoudise. Studie, kterou v originále naleznete v databázi SSRN, zkoumá dopad začlenění diskrečního obchodování do systematické obchodní strategie. Konkrétně se zaměřuje na obchodování výrazných nočních gapů. Noční gap je definován jako výrazná mezera v ceně od jedné obchodní seance k druhé, často vyvolaná významnou fundamentální událostí. Velké gapy v akciích mohou vést k obchodním příležitostem, protože s sebou přinášejí volatilitu a nejistotu. Studie zkoumá nejprve výsledky plně automatizovaného backtestu a následně je porovnává s výsledky, které jsou dodatečně filtrovány diskrečními zásahy obchodníka. Úkolem obchodníka je omezit algoritmus na obchodování pouze těch akcií, jejichž denní grafy se jeví jako slibnější. Dále pak mikromanagementem řídit riziko (stop-lossy, výstupy) na základě diskrečního posouzení vývoje trhů. Metodika Aby při testu nedošlo ke zkreslení výsledků, využívá studie inovativní přístup, kdy jsou grafy anonymizovány odstraněním obchodních symbolů a datumů. Toto anonymizované nastavení izoluje vliv intuice obchodníka a zaměřuje se čistě na posouzení grafů z pohledu price action. Analyzovaná databáze zahrnovala přibližně 7 000 amerických akcií kótovaných na burzách NYSE a Nasdaq od 1. ledna 2016 do 31. prosince 2023, včetně delistovaných. Studie na sledovaných akciích identifikovala 9 794 gapů, které splnily sledovaná kritéria. Klíčová zjištění Výsledky studie jsou velmi zajímavé. Čistě mechanický přístup v obchodování gapů nepřinesl výrazný edge. Ovšem když diskreční obchodník vybíral obchody pouze na základě posouzení historického chování trhů před gapem, došlo ke znatelnému zlepšení obchodní výkonnosti. Obchodník schválil obchodování přibližně 18 % gapů, což vedlo k výrazně vyšší průměrné ziskovosti obchodu ve srovnání s čistě mechanickým přístupem. Dalším významným zjištěním byl vliv mikromanagementu na výsledky obchodování. Diskrečním řízením pozice se výrazně zlepšil poměr rizika a výnosu. Equity křivka dosažená na diskrečně vybraných a obchodovaných gapech vykazovala výraznou růstovou trajektorii. Hypotetické portfolio vytvořilo za osm let po odečtení komisí výnos 3 968 %. Takto vypadala equity křivka diskrečního obchodování systému v porovnání s výkonností S&P 500: Důsledky pro obchodníky Výsledky studie dokládají sílu intuice a zkušeností obchodníka při vylepšování systematických obchodních strategií. Rozpoznáním příznivých patternů, jako jsou různé S/R úrovně a trendové linky, mohou diskreční obchodníci identifikovat vysoce potenciální obchody, které se jen těžko definují do plně systematických pravidel. Studie v principu potvrzuje to, co radím na Finančníkovi již delší dobu (ovšem bez podobných statistických ověření): systematičnost je v tradingu klíčová, ovšem není nutné od počátku trvat na 100% mechanickém a automatizovaném obchodování. Mechanické obchodování (tj. bez jakýchkoliv diskrečních zásahů) je volba, která ve vás musí rezonovat. Osobně jsem se k tomuto stylu dobral po více než deseti letech diskrečního obchodování, kdy mi dnes vyhovuje hlavně to, že již nemusím trávit čas před počítači v průběhu obchodních hodin. A za časovou svobodu jsem ochoten akceptovat i potenciálně nižší zhodnocení, kdy na druhou stranu v absolutních číslech vydělávám více než dříve, neboť jsem mechanicky schopný pracovat s mnohem větším kapitálem. Na začátku může být snazší vyjít z mechanických modelů a ty obchodovat diskrečně. Například tak, že situace budete filtrovat na základě diskrečního posouzení navrhovaných obchodních příležitostí. Proto vznikl například i Trading Room, kde jsou k dispozici mechanické modely definující základní historické pravděpodobnosti obchodovaného edge a poskytující i určitý benchmark do budoucna. Modely každý den publikují aktuální obchody, které lze obchodovat nejen mechanicky, ale právě i diskrečně, kdy obchodník na základě širšího posouzení grafu obchoduje jen některé signály. Přesně tak, jak je to v případě gapů popisováno ve zmíněné studii. Jakékoliv diskreční obchodování s sebou přináší více práce, ovšem násobně vyšší může být i odměna a pro řadu obchodníků i uspokojení z aplikování vlastní analýzy. Na kombinaci „diskreční obchodování systematického modelu“ se mi líbí, že obchodník získává i průběžnou zpětnou vazbu, jestli jeho úsudek obchodování vylepšuje či nikoliv – kdykoliv může svou výkonnost porovnat se základním mechanickým modelem. Jak ukazuje citovaná studie – pokud máte chuť vylepšovat mechanické modely diskrečními filtry, nemusí být takový přístup od věci a může vést k velmi zajímavým výsledkům.

-