-

Počet příspěvků

7 240 -

Registrace

-

Vítězných dnů

1 040

Vše publikováno uživatelem petr

-

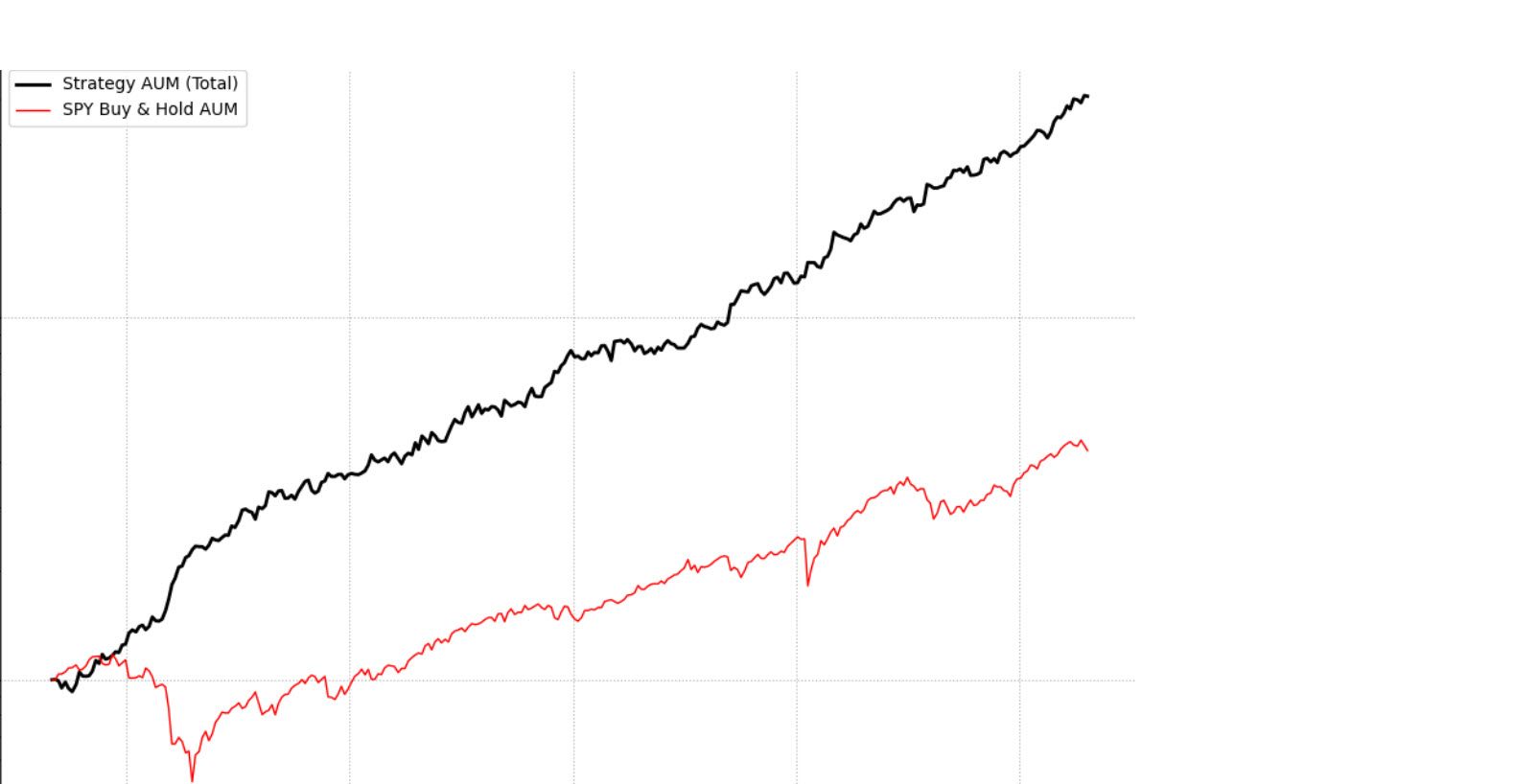

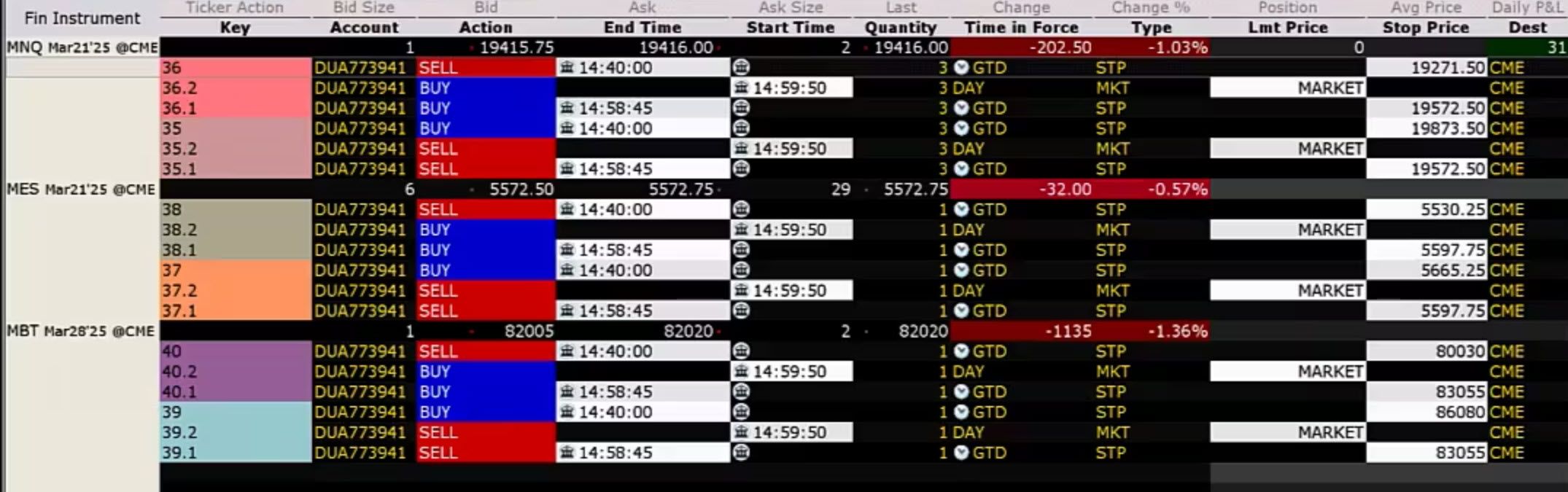

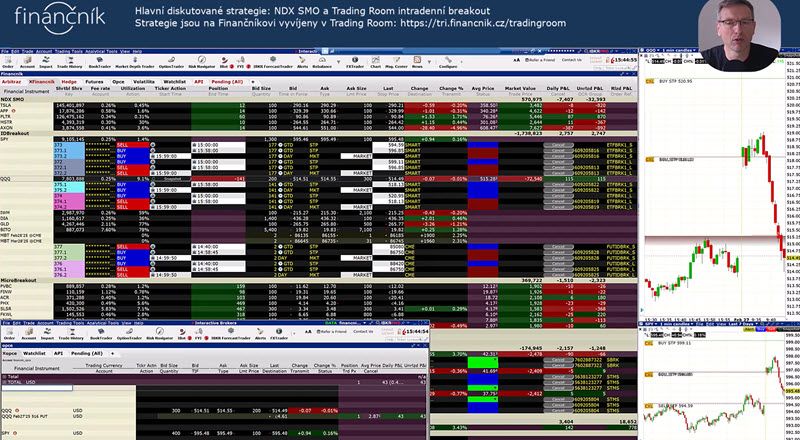

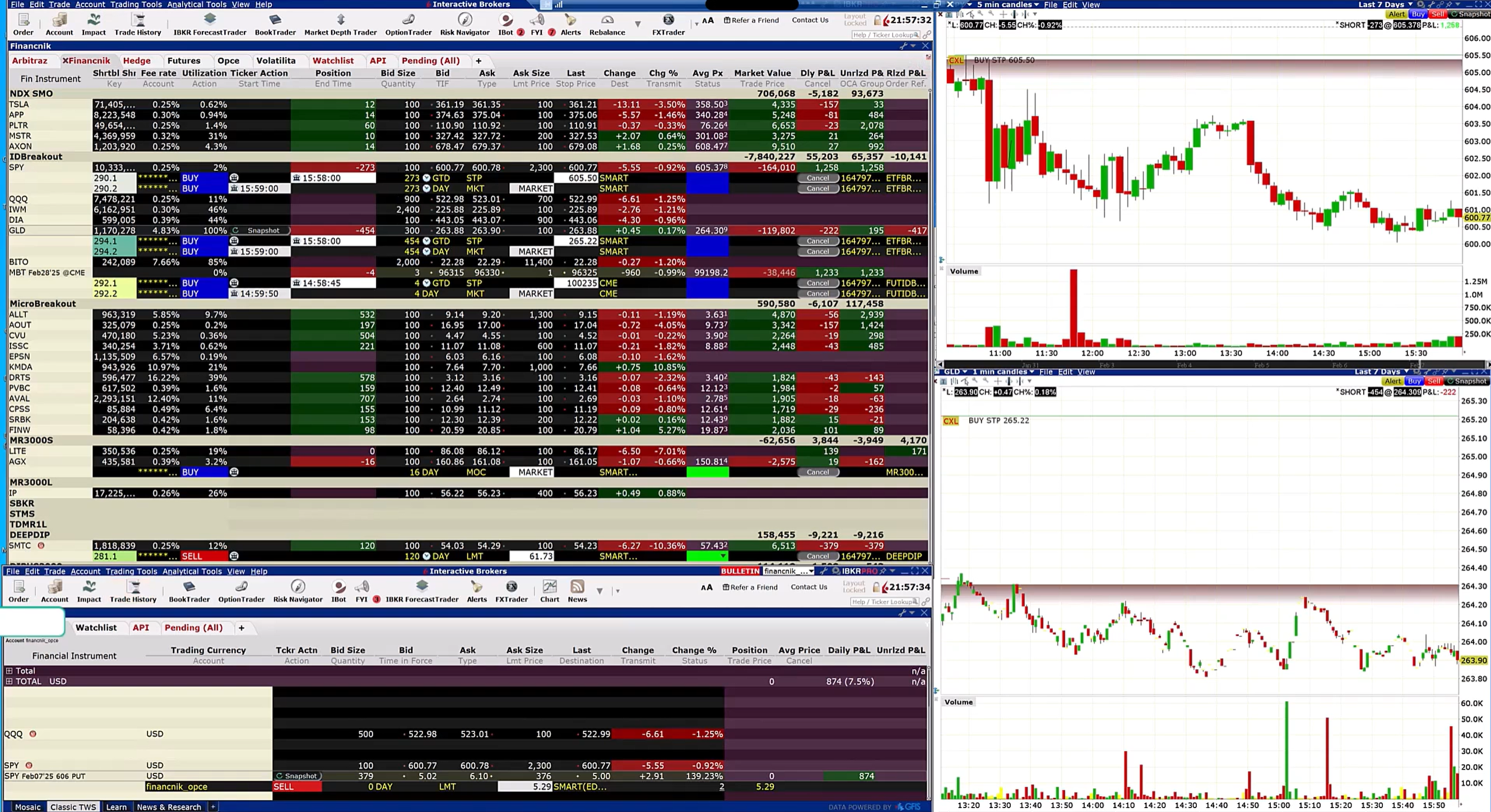

Trhy prochází obdobím mimořádné volatility, kde výrazné pohyby cen přicházejí rychle a často překvapivě. Jaké strategie mám nasazené a jak přesně fungují? Pojďme se podívat na jednotlivé přístupy, které v trzích využívám a které můžete také zapojit. Obsah: Intradenní breakout Intradenní momentum Long swingový mean reversion založený na implikované volatilitě Short mean reversion Následování trendu: Short swingové breakouty Long rotační momentum strategie Základ úspěchu: Diverzifikace, systematičnost a řízení rizika Intradenní breakout Jedním z nejvýraznějších rysů současného trhu je extrémní volatilita. Ta sice přináší rizika, ale pro určité typy obchodních strategií představuje hlavní zdroj příležitostí. V mém stávajícím arzenálu strategií by měly ze zvýšené volatility těžit zejména krátkodobé, intradenní breakout strategie. Strategie intradenních breakoutů se zaměřují na zobchodování výrazných cenových pohybů, ke kterým dochází typicky krátce po otevření trhů. Princip strategie spočívá v tom, že vstupuje do obchodu poté, co trh překoná určitou vzdálenost od stanovené ceny, nejčastěji otevírací daného dne. Vzdálenost můžeme měřit jako velikost denního otevíracího rozpětí například za prvních patnáct minut obchodování nebo třeba jako násobek průměrného denního rozsahu (ATR). Klíčovou součástí těchto strategií je řízení rizika. Typicky strategie pracují s velmi těsným počátečním stop-lossem – pozice buď skončí v malé ztrátě, pokud trhy nepokračují ve směru breakoutu, nebo naopak v poměrně vysokém zisku, pokud trhy trendují celý den. Tento přístup proto obecně vykazuje nižší procento úspěšnosti (typicky mezi 35–45 %), což je však plně kompenzováno vysokým RRR (poměr risku vůči zisku). V aktuálních podmínkách vysoké volatility a silně trendujících dnů je právě vysoké RRR klíčem k výraznému růstu equity křivky strategie – zachycení jednoho silně trendového dne může výrazně posunout náš obchodní účet. Popis možné podoby strategie intradenního breakoutu naleznete na Finančníkovi v článku Jak na první daytrading autotrader [včetně funkční strategie a kódu]. Obsažen je zde i kód strategie pro TradeStation. V aktuálním kontextu vyšší volatility je potřeba pracovat s promyšlenějším money managementem. Jak konkrétně na to vysvětluje článek Breakout trading a řízení rizik (komodity vs. ETF vs. CFD) Jak strategii obchoduji já: Intradenní breakouty obchoduji na amerických indexech (S&P 500, Nasdaq 100 a další, některých komoditách a micro futures Bitcoinu). Používám pro to systém a nástroje sdílené v otevřené podobě v rámci Trading Room intradenní breakout - Zákulisní orientace. Ten obchoduje průraz násobku ATR z otevírací ceny trhu. Takto vypadá aktuální equity křivka modelu s přesnými parametry sdílenými v Trading Room (strategie je zde sdílena v otevřené podobě se všemi podmínkami pro obchodování). Výsledky vychází z risku 1 % na obchod, max. jeden obchod denně v trzích S&P 500, Nasdaq 100 a Bitcoin. Vše v praxi obchodujeme pomocí micro futures a přednastavených bracket příkazů – viz Ukázka obsloužení intradenní breakout strategie skrz časované příkazy: Po započtení poplatků vychází průměrné zhodnocení +21,4 % ročně při maximálním drawdownu -11,43 %. Sharpe ratio 1,41, což je velmi slušné. Intradenní momentum Z aktuálních volatilních pohybů budou pro trading těžit i další typy intradenních strategií. Například strategie využívající intradenní momentum naskakující do tržních pohybů bez nutnosti prolomení předem definovaných cenových hladin. Podobné strategie vesměs sledují sílu cenového pohybu v průběhu obchodní seance a vstupují do trhu, jakmile je potvrzeno setrvalé nadstandardně silné momentum v určitém směru. Všeobecně se opět pracuje s malými stop-lossy a cílí na vyšší RRR. Jak strategii obchoduji já: Strategii v současné době vyvíjíme v Trading Room – viz Zapojte se: stavba nového intradenního momentum systému s plnou automatizací. Sám pracuji na autotraderu pro Interactive Brokers, ostatní tradeři testují další platformy. Trader Sydney22 sdílel v týdnu kód pro TradeStation, který přesně dokládá, proč jsou podobné strategie zajímavé pro období vyšší volatility. Takto vypadá backtest na e-mini NQ se započítanými poplatky 30 USD za vstup a výstup (běžně se platí cca 10 dolarů): Testovaná strategie pracuje s posouvanými stop-lossy, což je přesně ten risk management, který sedí na aktuální nejistou dobu. Long swingový mean reversion založený na implikované volatilitě Zcela opačnou filozofii pak představují strategie založené na předpokladu návratu ceny k jejímu historickému nebo statistickému průměru (mean reversion). Tyto systémy vycházejí z pozorování, že trhy, zejména ty ovlivněné emocemi jako strach (při propadech) nebo chamtivost (při euforických růstech), mají tendenci cenově přestřelovat racionální úrovně. Vstupují tedy proti aktuálnímu dominantnímu pohybu s očekáváním následné korekce. V kontextu prudkých výprodejů tak long mean reversion strategie hledají příležitosti k nákupu aktiv, která výrazně poklesla. Zásadní je zde správné načasování vstupní úrovně a posouzení, zda jde skutečně o přehnanou reakci, nebo o začátek nového, fundamentálně opodstatněného poklesu. Co jsem v kontextu prudkých změn trhů vypozoroval je, že tradiční indikátory jako ATR, které se v rámci mean reversion strategií běžně používají, mohou pro časování vstupů selhávat, protože reflektují pouze minulou realizovanou volatilitu. Ta může být paradoxně nízká a nereflektuje budoucí očekávatelné fundamentální změny. Hledáte cestu, jak se dostat ke konzistentním profitům? Rádi byste i v aktuálním kontextu obchodovali stabilně a bez emocí? Určitě si přečtěte novou knihu Od myšlenky k reálným obchodům Implementujte již od samotného začátku své praxe důležité systematické procesy a správné myšlení, které výrazně zvyšuje šance na stabilně profitabilní obchodování. Inspirujte se, jak trading dělat jinak a lépe. Pokročilejší způsob časování vstupů tak může být využití implikované volatility (IV) odvozené z cen opcí daného trhu. IV reprezentuje očekávání budoucí volatility samotnými účastníky trhu (zejména sofistikovanými institucionálními hráči), a zahrnuje tak i jejich vnímání aktuálních rizik, nejistot a blížících se událostí. Pokud cena aktiva klesne výrazně více, než implikovala opční volatilita, může to signalizovat panickou, přehnanou reakci a tedy potenciální příležitost pro mean reversion obchod. Jak strategii obchoduji já: Pro časování swingových long mean reversion obchodů používám právě zmíněnou implikovanou volatilitu. Pracuji se systémem, který jsem na Finančníkovi popsal v článku Časování návratu k průměru pomocí implikované volatility. Systém sdílím i v dashboardu Trading Room a jak dokazuje aktuální equity křivka, která je na nových maximech, zatím se potvrzuje, že časování mean reversion skrz implikovanou volatilitu je v aktuálním tržním kontextu dobrým nástrojem: Short mean reversion Princip návratu k průměru lze samozřejmě aplikovat i na shortování akcií v klesajících trzích. Short mean reversion strategie nespekulují na pokles ve chvíli, kdy trh láme nová minima, ale naopak vyhledávají krátkodobé růsty (technické korekce, "nadechnutí") v rámci celkového sestupného trendu. Short mean reversion strategie těží z krátkodobých růstů (tzv. pullbacků) během klesajícího trhu. Principem je vstoupit short v okamžiku, kdy dojde k dočasné korekci v sestupném trendu, s očekáváním, že se trh opět vrátí ke svému klesajícímu směru. Strategie typicky sledují krátkodobé indikátory přeprodanosti a překoupenosti, případně procentní odchylky od klouzavých průměrů. Jak konkrétně short mean reversion fungují, je na Finančníkovi popsáno v článku Mean reversion strategie (obchodování návratu ceny k běžné hodnotě) Jak strategii obchoduji já: Moje implementace short mean reversion je stále stejná a následuje šablonu, kterou sdílím i coby Swingový simple mean reversion (SMR) systém – „hotové kódy“. V rámci dashboardu Trading Room, kde signály také sdílím, vypadá equity křivka následovně. Na první pohled je patrné, že aktuální kontext strategii velmi svědčí: Pozn: Equity křivka zobrazuje kontinuální backtest. Při shortování nemusí být některé akcie dostupné pro shortování, a živé obchodování tak vždy bude mít trochu horší výkonnost než backtest. Následování trendu: Short swingové breakouty Vedle swingových short strategií jdoucích proti směru trhu existují i přístupy snažící se naopak identifikovat a svézt se na silném trendu, jakmile se etabluje. Příkladem mohou být short swingové breakouty. Tyto strategie spekulují na pokračování poklesu u akcií, které již jasně demonstrovaly slabost a následně prorazí důležitou support úroveň směrem dolů. Strategie fungují nejlépe v jasně definovaných, silných medvědích trzích, kdy je sentiment negativní a tlak na prodej přetrvává. Jak strategii obchoduji já: Ve svém portfoliu obchoduji dvě tyto strategie, které jsem nasadil po období pandemie Covid-19. Na Finančníkovi je ještě nesdílím, protože je stále spíše testuji. Ochody občas ukazuji na svém twitteru. Nevýhodou short swingových obchodů v akciích je skutečnost, že mnoho klesajících pohybů má tendenci silně reverzovat a končit na stop-lossech. Aktuální tržní podmínky tak vnímám jako dobrou příležitost tyto systémy podrobit reálnému „out of sample“ testu. Long rotační momentum strategie Long rotační momentum strategie se zaměřují na systematickou selekci nejsilnějších titulů podle relativního momenta, obvykle v pravidelných intervalech (měsíčně, týdně). Drží se tituly s nejlepším momentem, dokud jejich síla neklesne pod určitou mez, a poté jsou nahrazeny silnějšími tituly. Podrobně viz Co jsou zač rotační momentum strategie? Během medvědích trhů jsou strategie často mimo trh díky kontextovým filtrům, tedy přímo v poklesech se s nimi nevydělává. Nicméně jakmile se trhy stabilizují, velmi často akcie se silným momentem vystřelí vzhůru a rotační momentum strategie patří mezi nejprofitabilnější přístupy s ročními výnosy často přesahujícími desítky procent. Současná situace tak představuje ideální možnost si do portfolia momentum strategie připravit. Jak strategii obchoduji já: V portfoliu obchoduji strategii NDX SMO. Ta díky kontextovému filtru nemá žádnou alokaci, ale je připravena vystartovat v okamžiku, kdy trhy začnou růst. Do té doby bych rád zapojil další momentum strategii využívající i netechnologické akcie. NDX SMO sdílím v Trading Room a takto vypadá její equity křivka: Základ úspěchu: Diverzifikace, systematičnost a řízení rizika Výše uvedené jsou strategie, se kterými proplouvám aktuálními trhy. Avšak sebelepší strategie je k ničemu bez pevného rámce v podobě obchodního plánu a striktního, nekompromisního řízení rizika. Právě v dobách extrémní volatility a nejistoty se nejvíce projevuje rozdíl mezi disciplinovaným, systematickým přístupem a chaotickým, emocionálním reagováním. Zásadní je mít také jasno v tom, jaké maximální riziko je obchodník ochoten a schopen nést. To se týká nejen rizika na jednotlivý obchod (obvykle definované jako procento kapitálu nebo fixní částka), ale především celkového rizika portfolia obchodovaných strategií. Pokud si nejste jistí, je určitě dobré provést důkladný stres test používaného portfolia s využitím historických dat a simulací: jaký byl největší historický pokles (drawdown)? Jak dlouho trvalo, než se portfolio z tohoto poklesu zotavilo? Jaké byly maximální historické denní poklesy portfolia? Vizualizujte si, jak se budete cítit, pokud si podobnými (a trochu horšími) scénáři budete procházet s aktuálně využívaným kapitálem. A pokud už jen představa takového scénáře ve vás vyvolává nepříjemné pocity, je nezbytné upravit velikosti pozic (position sizing) – například skrz nižší alokace jednotlivým systémům. TIP V dashboardu Trading Room můžete nově v Analyzatoru používat pro portfolio simulace i náš intradenní breakout systém. Velmi snadno si tak můžete ověřit váhy, se kterými pracujete a případně je upravit. Intradenní systémy je možné přidávat mezi běžně používané swingové strategie: A pak zkoumat jejich výkonnost zahrnutou do celkového portfolia (kliknutím na název systému pod equity křivkou se zobrazí equity křivka příslušného sub systému): Mimochodem – toto nastavení se blíží tomu, jak k trhům přistupuji já. Backtest v tomto případě indikuje roční zhodnocení +26,64 % při drawdownu -7,41 %. Komise IB započítány. Samozřejmě v live obchodování lze očekávat horší výsledky, ale sám jsem přesvědčen, že podobně nastavené portfolio mě dokáže aktuálním tržním kontextem dobře provést. A pokud nevíte, co tedy na Finančníkovi vlastně děláme pro to, abychom se systematicky dokázali vypořádat i se situacemi, které jsou na trzích nyní, doporučuji shlédnout náš bezplatný kurz Jak reálně uspět v tradingu? (naše metody na Finančník.cz).

-

V Trading Room máme hotový nástroj pro obsloužení sdílené strategie intradenního breakoutu pro obchodování v Interactive Brokers. Obchodujeme skrz jednoduchý skript zadávající do trhu bracket příkazy na základě vyvinutého systému, jehož pravidla jsou stále v Trading Rooom k dispozici - viz Trading Room intradenní breakout. Video ukázku nástroje jsem sdílel zde. A že trhy aktuálně jedou. Takto vypadaly mé včerejší short pozice v Dow Jones, S&P 500 a micro Bitcoin futures (většina obchodníků na Finančníkovi obchoduje i indexy skrz microfutures): Chcete-li obchodovat v aktuálních trzích stejně, stačí se zapojit do Trading Room (pro využití nástrojů obchodujících u Interactive Brokers je třeba roční předplatné).

-

Finanční trhy nám poslední týdny v reakci na nová cla a další geopolitické turbulence opět po čase ukazují svou odvrácenou tvář. V trzích nelze přehlédnout zvýšenou volatilitu, nečekané obraty a nervozitu. V podobných dobách se často ukazuje zajímavý kontrast v chování účastníků trhu. Na jedné straně vidíme typický „investorský“ přístup – držet, doufat a možná i přikupovat v propadech s vírou v dlouhodobý růst. Na druhé straně jsou aktivnější obchodníci, kteří se snaží na pohyby reagovat. Nabízí se otázka: Je přístup založený na víře a „přečkání bouře“ skutečně ten nejlepší, zvláště když čelíme externím šokům? Na financnik.cz jsme přesvědčeni, že právě v těchto momentech vyniká síla systematického přístupu k obchodování na burze. Pro obchodníka s jasně definovaným a otestovaným plánem totiž nejsou turbulentní doby nutně jen hrozbou. Mohou představovat příležitost ukázat odolnost strategie, nebo dokonce profitovat z volatility, pokud je diverzifikované portfolio správně navrženo. Pro tradery tak aktuální tržní kontext představuje především zkoušku disciplíny a důvěry ve vlastní, předem připravený plán, který nahrazuje pasivní doufání chladnou, racionální exekucí. Nálepky stranou, rozhoduje přístup Pokusy definovat jasnou hranici mezi „tradingem“ a „investováním“ často selhávají a jsou v zásadě nepodstatné. Je to o délce držení pozice? Mnoho traderů drží obchody týdny či měsíce. Jde o obchodované trhy? Mnoho investorů se dnes diverzifikuje mimo klasické akcie společností. Je to tedy o myšlení? Možná. Ale i zde se hranice stírají, zvláště když trh začne prudce klesat. Tehdy se často ukáže, že i ten nejzarytější pasivní investor začne pochybovat a přemýšlet o prodeji, zatímco aktivní obchodník může naopak pasivně následovat stále stejné přístupy. Klíčový rozdíl v podobné době tedy není v nálepce, ale v tom, jak se chováme - zda se rozhodujeme na základě emocí a doufání, nebo podle předem stanovených, objektivních principů. Pro systematického obchodníka jsou debaty o nálepkách irelevantní. Naše strategie není založena na tom, jak se cítíme nebo co si myslíme o budoucnosti. Je založena na souboru předem definovaných, objektivních pravidel, která byla důkladně otestována na historických datech. Systém nám říká, kdy vstoupit, kdy vystoupit, jak řídit riziko a jak velkou pozici otevřít, a to bez ohledu na aktuální mediální titulky nebo všeobecnou náladu na trhu. A měli bychom jej následovat i v podobně bouřlivých vodách. Nebezpečí improvizace vs. síla plánu V dobách vysoké volatility a nejistoty vstupují do hry nejsilnější lidské emoce – strach a chamtivost. Přístup „držet a modlit se“, stejně jako impulzivní reakce na každý novinový titulek („měl bych teď přikoupit?“, „co když to bude dál padat, neprodat všechno?“), vede často k improvizaci. Výsledkem je pak série nekonzistentních rozhodnutí – prodej na dně, nákup na vrcholu – která vedou ke ztrátám a frustraci. Systematické obchodování je postavené tak, aby tyto emocionální reakce a potřebu improvizace eliminovalo. Pravidla byla vytvořena a otestována v době klidu, s chladnou hlavou a s využitím historických dat. Když pak přijde „bouře“, naším úkolem není vymýšlet nová pravidla za běhu nebo propadat panice, ale pouze exekvovat ta stávající. Je to racionální reakce založená na datech, nikoli na emocích. Systém jako nástroj pro zvládnutí chaosu Proč je tak důležité držet se v podobných dobách otestovaných přístupů? Protože právě v těch nejvypjatějších momentech se nejvíce ukáže jejich síla a robustnost. Dobře postavený systematický přístup má v sobě zabudované mechanismy řízení rizika a diverzifikace, které nejen chrání kapitál před fatálními ztrátami, ale mohou aktivně vyhledávat příležitosti i v klesajících trzích. Systém může například včas redukovat expozici v některých přístupech akcií (např. v momentum rotačních strategiích) nebo začít aktivněji shortovat. To je zásadní rozdíl oproti pasivnímu čekání a doufání, že se bouře přežene a ztráty se „nějak“ smažou. Prakticky si to můžeme ukázat na aktuálním vývoji systematického portfolia, jehož obchodování si vysvětlujeme a procvičujeme v rámci Workshopu profitabilního obchodování od A do Z: Modrá křivka představuje vývoj portfolia, červená vývoj benchmarku – indexu S&P 500. Portfolio funguje stále s podobnou výkonností, jako bylo historicky testováno (výnos cca 33 % ročně - poplatky jsou započítány, jde o tzv. kontinuální out of sample backtest). Stav equity k 8.4.2025. Graf dobře demonstruje, že zatímco pasivní držení indexu (červená křivka) může vést k bolestivým propadům a dlouhým obdobím stagnace během turbulencí, systematická strategie (modrá křivka) díky svým pravidlům dokáže tyto propady aktivně řídit, zmírnit, případně se jim i zcela vyhnout a často z nich profitovat. Klíčové ale je, že tento výsledek je podmíněn striktním dodržováním pravidel systému. Sebemenší odchylka, motivovaná strachem či chamtivostí, může vést k výsledkům, které se budou dramaticky lišit od těch backtestovaných a přiblíží nás spíše k nejistotě pasivního přístupu. Obchodované portfolio potvrzuje ještě jeden důležitý fakt. Abyste se v trzích dokázali pohybovat s jistotou a bez strachu, nemusíte vymýšlet svatý grál. Stačí poskládat několik často i jednodušších přístupů. V portfoliu workshopu kombinujeme momentum rotační strategii, mean reversion postavenou na implikované volatilitě, swingový simple mean reversion a systém Monday Buyer popisovaný v knize od Myšlenky k reálným obchodům. Disciplína: Most mezi plánem a výsledky Pokud se chcete i v aktuálních trzích pohybovat bez strachu a relativně komfortně, je základem pracovat s otestovaným diverzifikovaným portfoliem. Ale bez železné disciplíny jej dodržovat, zůstane celé systematické obchodování teoretickým cvičením. Právě v momentech, kdy se trh chová iracionálně, kdy média chrlí protichůdné zprávy a emoce cloumají i zkušenými obchodníky, je nejtěžší chovat se podle připraveného plánu. Přicházejí pochybnosti: „Funguje můj systém ještě? Není tentokrát opravdu všechno jinak?“. Je naprosto v pořádku systém pravidelně (např. jednou za rok) revidovat, kontrolovat jeho robustnost a případně jej na základě nových dat a poznatků plánovaně upravit. Co je však cestou ke zmaření potenciálu systému, jsou reaktivní změny a zásahy pod tlakem aktuálních událostí a emocí. Disciplína je most, který spojuje dobře navržený plán se skutečnými výsledky. Jednou ze zásadních dovedností tradera je kromě stavby obchodního plánu i jeho nastavení tak, aby jej zvládl obchodovat i v podobném období (což je právě to, čemu velkou pozornost věnuji ve workshopu) Závěr: Racionalita a plán vítězí nad doufáním Turbulentní období na trzích vyvolaná externími událostmi jako jsou cla nebo geopolitické krize, nejsou testem vaší identity jako „tradera“ či „investora“, ale spíše zkouškou vašeho přístupu. Ukazují totiž jasný rozdíl mezi spoléháním na naději a víru v návrat trhu k normálu – a mezi aktivním řízením pozic podle předem definovaného, otestovaného plánu. Pro systematické obchodníky je odpovědí na chaos a nejistotu návrat k základům: k pravidlům a disciplíně. Nenechte se strhnout davem ani vlastními emocemi. Vaše síla nespočívá v modlitbách za obrat trhu, ale v konzistentní exekuci prověřené strategie. Právě ta má potenciál nejen ochránit kapitál, ale i využít příležitostí, které volatilita přináší. Držte se svého plánu, řiďte riziko a nechte systém pracovat. I pokud váš plán není stoprocentně dokonalý a přinese dočasný drawdown, jeho disciplinované přijetí je pro váš budoucí úspěch lepší strategií. Snaha vyhnout se poklesu impulzivními kroky totiž často jen upevňuje špatné návyky, jejichž náprava vás později bude stát zbytečné úsilí a peníze. Důvěra v proces a dlouhodobá konzistence jsou klíčem. A pokud nevíte, co tedy na Finančníkovi vlastně děláme pro to, abychom se systematicky dokázali vypořádat i se situacemi, které jsou na trzích nyní, doporučuji shlédnout náš bezplatný kurz Jak reálně uspět v tradingu? (naše metody na Finančník.cz).

-

V rámci minikurzu Datová analýza pro tradery jsme publikovali první projekt shrnující dosavadní výuku: Analýzu akciových titulů obchodovaných u Darwinex Zero. Lekce je přístupná všem účastníkům TechLabu. Naleznete ji zde: https://www.financnik.cz/forum/topic/5307-minikurz-datova-analyzy-pro-tradery/ Pokud nejste členi skupiny, využijte formulář na stránce Registrace do TechLabu.

-

Technologická evoluce v oblasti finančních trhů akceleruje bezprecedentním tempem. Zatímco předchozí dekády byly charakterizovány postupným zaváděním algoritmického obchodování, současnost je definována nástupem umělé inteligence (AI). Ta má šanci trading výrazně změnit. Zejména velké jazykové modely (LLM) a na nich založené agentní systémy otevírají i malým retailovým obchodníkům nové možnosti nejen v automatizaci úkolů, ale i v samotném procesu výzkumu, vývoje a implementace obchodních strategií. Obsah Principy moderní AI v kontextu financí Velké jazykové modely (LLM): Architektura a schopnosti AI agenti a workflow: Více či méně autonomní systémy řízené LLM Synergie LLM a agentů (a integrovaných workflow): Nová úroveň automatizace a dostupnosti Praktická demonstrace: Deepsite a rapidní prototyping backtestovací aplikace Význam nástupu AI pro trading Dočasné snížení vstupních bariér Odklon od komoditních řešení Revoluce v objevování alternativní alfy Nové požadavky na dovednosti tradera Závěr Principy moderní AI v kontextu financí Pro pochopení dopadu AI na trading je nezbytné porozumět základním stavebním kamenům této technologie. Velké jazykové modely (LLM): Architektura a schopnosti Velké jazykové modely, jejichž nejznámějšími představiteli jsou modely rodiny GPT, Claude, Gemini či Llama, představují pokročilé neuronové sítě umožňující efektivně zpracovávat data a zachytávat mezi nimi závislosti. LLM jsou trénovány na masivních datasetech (řádově terabajty textu a kódu), během čehož se učí statistické vzorce a struktury jazyka. Výsledkem je schopnost modelu generovat smysluplný a kontextuálně relevantní text, překládat, sumarizovat a odpovídat na dotazy. Pro sektor financí a tradingu je u LLM klíčová jejich schopnost porozumět instrukcím v přirozeném jazyce a generovat funkční kód v různých programovacích jazycích. LLM dokáží analyzovat finanční výkazy, tiskové zprávy, extrahovat informace a generovat základní analytické skripty či části obchodních strategií. Jejich schopnost práce s kódem není magií, ale výsledkem tréninku na miliardách řádků veřejně dostupného kódu, což jim umožňuje "porozumět" syntaxi, běžným programátorským vzorům a strukturám. Podstatný je také fakt, že LLM jsou trénovány na extrémně širokém množství odborných textů, díky čemuž disponují rozsáhlými znalostmi o mnoha běžně dostupných přístupech k obchodování, taktikách řízení rizika (risk managementu) a podobně. AI agenti a workflow: Více či méně autonomní systémy řízené LLM Samotný LLM je sice výkonný v porozumění a generování, ale pro plné využití v komplexních úlohách často potřebuje schopnost aktivně pracovat s okolním světem. Velmi rychle se tak rodí architektury, které kombinují LLM (coby mozek) s různými nástroji. Tyto architektury mohou být dnes již dost pokročilé - například frameworky typu LangChain, AutoGen implementují logiku, se kterou LLM plánuje různé akce, vybírá nástroj, volá jej s potřebnými parametry, zpracovává výsledek a postupně postupuje k finálnímu cíli. Nebo jednodušší řešení, které si lze dobře představit jako workflow, kdy LLM model má k dispozici API pro přímou komunikaci s jiným programem. V tomto směru stojí za zmínku například Claude Desktop, který skrz tzv. mcp server (možný nastupující standard zpřístupňující LLM různý API) dokáže komunikovat s mnoha nejrůznějšími softwary (sám mám na notebooku takto například propojení Claude Desktop s Obsidianem, ve kterém si zpracovávám všechny své poznámky k tradingu). Jednoduššími či složitějšími cestami tak dnes již LLM umí pracovat s nástroji typu: Vyhledávače (Google, Bing, specializované vyhledávače) Interprety kódu (např. Python REPL) Přístup k API (např. pro získání tržních dat, exekuci obchodů, přístup k databázím) Schopnost číst a analyzovat soubory (PDF, CSV, HTML) A další Synergie LLM a agentů (a integrovaných workflow): Nová úroveň automatizace a dostupnosti Spojení schopností LLM porozumět komplexním zadáním a schopností agentů autonomně plánovat a vykonávat akce vytváří silná řešení. Běžní uživatelé tak získávají nástroje umožňující například vytvoření backtestingového frameworku na míru, provedení komplexní fundamentální analýzy z různých nestrukturovaných zdrojů, monitorování tržního sentimentu v reálném čase, nebo i "jen" efektivní generování a ladění kódu. Podstatné je, že nové technologie snižují nároky na expertní znalosti (např. v programování nebo datové vědě), i když základní porozumění a schopnost kontroly zůstávají klíčové. Praktická demonstrace: Deepsite a rapidní prototyping backtestovací aplikace Mnoho lidí si pokročilé taktiky integrací LLM neumí prakticky představit, protože jejich využití a spuštění vyžaduje typicky různé předplatné nebo použití kombinace sofistikovanějších nástrojů. Inspirativní může být v tomto ohledu nový nástroj Deepsite, který Hugging Face spustili minulý týden. Nástroj integruje typické LLM workflow, ve kterém lze s pomocí jednoduché specifikace (promptu) v přirozeném jazyce vytvořit kompletní aplikaci - například pro backtest. To není v kontextu již existujících nástrojů zas tak zásadní funkcionalita, ovšem zde (zatím) probíhá vše úplně zdarma a pro prvních několik pokusů bez registrace. Zadání textu typu "Vytvoř aplikaci pro backtesting momentum strategie akcií indexu Down Jones s možností volby periody parametrů, vizualizací equity křivky a klíčových metrik výkonnosti" může vést během minut k prakticky hotovému interaktivnímu nástroji. Takto pak může vše vypadat v praxi (video je zrychlené): Určitě je důležité zdůraznit, že současná generace těchto nástrojů má svá omezení. Vygenerovaný kód často vyžaduje manuální revize a úpravy. Ostatně je to vidět i na první verzi backtesteru vygenerovaném ve videu, kde je na ekvity křivce vidět, že logika backtestu bude mít chyby a bylo by třeba jej dotáhnout – to lze ale opět udělat prompty zadanými v přirozeném jazyce. Tedy nelze očekávat, že dnes zadáme pár slov a AI za nás odvede kompletní práci. Nicméně pro účely rapidního prototypingu, interního výzkumu a pro zkoumání nových myšlenek představují podobné cesty revoluční zkrácení vývojového cyklu. Umožňují rychle ověřit hypotézu nebo vizualizovat data způsobem, který by dříve vyžadoval dny či týdny programátorské práce. Význam nástupu AI pro trading Každému, kdo prakticky okusí výsledky práce s autonomními workflow, je zřejmé, že svět práce s informacemi se dramaticky mění. Samozřejmě, aktuálně jsme v určitém polostavu, ve kterém můžeme vnímat reálné obrysy změn, ale nástroje ještě nemusí být ve stavu, aby byly změny snadno implementovány. Ale to se mění doslova každým dnem. A dokáži si představit, že za rok bude práce s daty probíhat úplně jinak, než je tomu dnes. A trading přitom není nic jiného, než práce s daty. Pokud si dovolím trochu zauvažovat - v jakých směrech se trading promění? Dočasné snížení vstupních bariér pro profesionální trading Tradiční vývoj obchodních systémů je často zdlouhavý proces. Schopnost AI asistovat při generování kódu a návrhu obchodních strategií na základě slovního popisu snižuje bariéru pro tradery, kteří nejsou expertními programátory ani velmi zkušenými obchodníky. AI přitom dnes dokáže navrhnout řešení a systémy, které jsou často na úrovni profesionálních privátních obchodníků a fondů. Tedy subjektů, které dříve musely do osvojení podobných přístupů a znalostí investovat značné prostředky. Podobně jako v počátcích rozmachu internetu však toto okno příležitosti vnímám jako dočasné. Výkonné LLM modely jsou nyní často k dispozici za relativně nízké náklady, nebo dokonce zdarma, protože jejich poskytovatelé se intenzivně snaží získat dominantní tržní podíly a uživatelskou základnu. Jakmile se trh stabilizuje a "prach usedne", lze očekávat, že budou hledat návratnost svých obrovských investic. Dovedu si představit, že za využívání nejpokročilejších LLM modelů a specializovaných AI služeb pro finanční sektor se bude v budoucnu platit násobně více než dnes. Dočasná demokratizace nástrojů může také paradoxně vést ke zvýšení efektivity na některých trzích, čímž se hledání konzistentní alfy stane ještě náročnějším, a to i s pomocí AI. Předpokládám také, že obchodníci a firmy začnou hledat nové způsoby, jak chránit své proprietární know-how, aby je LLM modely snadno nezpracovávaly a neintegrovaly do svých tréninkových databází, čímž by se unikátní strategie rychleji šířily a ztrácely svou efektivitu. Aktuálně se ale domnívám, že AI může pomoci řadě retailových obchodníků profesně vyrůst a etablovat se na trzích mnohem rychleji, než to bylo možné kdykoliv předtím. Odklon od komoditních řešení Standardizované platformy a indikátory budou stále existovat, ale konkurenční výhoda se přesouvá k jedinečným, na míru vytvořeným řešením. AI usnadňuje tvorbu těchto personalizovaných nástrojů – ať už jde o specifické vizualizace, proprietární indikátory kombinující různé datové zdroje nebo backtestingové frameworky přizpůsobené konkrétnímu stylu obchodování. Obchodníci, kteří dokážou AI využít k vytvoření své unikátní "technologické výzbroje", budou mít výhodu oproti těm, kteří spoléhají pouze na standardní nástroje. Revoluce v objevování alternativní alfy Toto je pravděpodobně aktuálně nejvíce transformační aspekt AI v tradingu. Alfa, tedy výnos nad rámec tržního benchmarku, je stále obtížněji dosažitelná tradičními metodami. AI otevírá nové cesty k jejímu systematickému hledání. LLM například excelují v analýze obrovského množství textových dat (zprávy, sociální média, regulatorní podání, přepisy konferenčních hovorů). To umožňuje získávání signálů založených na sentimentu, detekci událostí, identifikaci klíčových témat nebo sledování vztahů mezi společnostmi v reálném čase. Podobně lze analyzovat i jiné nestrukturované zdroje, jako jsou satelitní snímky (monitorování továren, parkovišť u obchodních center, lodní dopravy) nebo geolokační data atd. Nové požadavky na dovednosti tradera Racionálně uvažujícím obchodníkům by mělo být zřejmé, že vynakládat čas na učení se obchodování založeného čistě na manuálním rozpoznávání běžných vizuálních patternů, trendových linek či profilů trhu, ztrácí na efektivitě. Podobné analýzy totiž dokáže AI provádět systematicky, objektivně a ve velkém měřítku, čímž překonává lidská omezení daná únavou či subjektivitou. Neznamená to, že tyto koncepty ztrácejí smysl, ale jejich manuální aplikace v diskrečním obchodování bude pravděpodobně stále méně výnosnější. Úspěšný retailový trader budoucnosti podle mého názoru nebude muset být nutně programátorem AI, ale bude muset disponovat novým souborem dovedností: Prompt engineering Schopnost efektivně komunikovat s AI, formulovat jasné, přesné a kontextově bohaté instrukce pro dosažení požadovaných výsledků. Systémové myšlení Hlavní úlohou tradera bude ve stále větší míře navrhovat, sestavovat a dohlížet na komplexní obchodní systémy integrující jednotlivé komponenty stavěné pomocí AI. Základní programátorská gramotnost Přestože AI může významně usnadnit či převzít část rutinní programátorské práce, minimálně v aktuálním transformačním období mají nespornou výhodu ti, kdo disponují programátorskou gramotností. Tedy schopností alespoň částečně rozumět generovanému kódu, upravovat jej a integrovat. Většina moderních AI workflow a knihoven intenzivně využívá Python, což je i důvod, proč se poslední roky na Finančníkovi tomuto jazyku tolik věnujeme (viz přehled minikurzů dostupných v Techlabu). Kritické myšlení a validace Jak je patrné již dnes, AI nástroje dokáží vygenerovat mnoho užitečného, ale nejsou neomylné. Klíčovou výhodu mají obchodníci, kteří výsledky slepě nenásledují, ale dokáží je na základě svých praktických zkušeností kriticky zhodnotit, ověřit a validovat v relevantním kontextu. Komplexní znalost souvislostí Potřeba hluboké expertízy v tradingu a na finančních trzích nevymizí, naopak její význam může vzrůst. Nebude však primárně spočívat v manuálním hledání jednoduchých patternů, ale spíše v hlubokém porozumění tržním mechanismům, aspektům chování jiných subjektů a identifikaci souvislostí, jejichž prozkoumání můžeme následně zadat či akcelerovat pomocí LLM. Závěr Vstupujeme do éry, kdy umělá inteligence přestává být pouhou futuristickou vizí a stává se nedílnou součástí technologického arzenálu moderního tradera. Jak jsme si v tomto článku ukázali, velké jazykové modely a AI agentní systémy přinášejí revoluci ve vývoji obchodních nástrojů, v analýze rozmanitých dat i v samotném hledání nových zdrojů zisku (alfy). Nástroje demonstrující rapidní prototyping a směřování k hyper-personalizaci jsou předzvěstí budoucnosti, kde budou tyto přístupy běžnou normou. Pro aktivní systematické obchodníky to představuje jedinečnou příležitost k inovacím a zefektivnění vlastní práce, ale zároveň i výzvu k adaptaci. Úspěch v tomto novém, dynamickém prostředí bude nevyhnutelně vyžadovat osvojení si nového souboru dovedností – od systémového myšlení při návrhu komplexních řešení a efektivní komunikace s AI (prompt engineering) přes neustálé uplatňování kritického myšlení a validace výstupů až po schopnost integrovat a přizpůsobovat tyto technologie pomocí základní technické a programátorské gramotnosti.

-

Strategii Monday Buyer najdete v základní podobě popsanou v knize Od myšlenky k reálným profitům. A právě v době, kdy americké akciové indexy oslabují, ukazuje tato jednoduchá strategie svou sílu. Níže je aktuální ekvity křivka strategie, kterou sledujeme a živě obchodujeme v rámci Trading Roomu: Od začátku roku strategie zatím dosáhla zhodnocení +10,2 % při maximálním drawdownu -2,8 %. To je velmi solidní výsledek, zvlášť vezmeme-li v úvahu, že strategie nakupuje americké akcie – tedy trh, který letos zatím vesměs ztrácí.

-

V tradingu často uslyšíte, že k dlouhodobým ziskům potřebujete nejen dostatečný kapitál a rozumně nastavený money management, ale také funkční strategii a důslednou systematičnost. Jakmile ale přijde na to, jak strategii vytvořit, začátečníci obvykle nemají jednoduchou cestu. Ať už si strategii staví sami ručně, nebo použijí některý „generátor strategií“, většinou rychle sklouznou k přeoptimalizovaným modelům, které v reálném obchodování brzy přestanou fungovat. Na Finančníkovi proto otevíráme nový projekt v rámci Trading Room, kde se do tvorby intradenní momentum strategie pustíme společně. Vycházíme z akademické studie Beat the Market – An Effective Intraday Momentum Strategy for S&P500 ETF (SPY) (autoři Carlo Zarattini, Andrew Aziz a Andrea Barbon), kterou si výrazně přizpůsobíme, abychom ji mohli reálně nasadit na mikro futures – a to plně automatizovaně. Obsah Proč se vyplatí vyvíjet strategii spolu se zkušeným obchodníkem Backtest strategie ze studie Track record – navazujeme na minulý intradenní projekt Proč přidat do portfolia další strategii Jak projekt probíhá a proč se zapojit hned teď Projekt i pro úplné začátečníky Žádná potřeba dalšího software Cena zapojení do skupiny a proč se členství vyplatí Shrnutí: Kam se s projektem posunete Proč se vyplatí vyvíjet strategii spolu se zkušeným obchodníkem Samozřejmě, postavit si systém od nuly je možné i individuálně. Praxe mi ale mnohokrát potvrdila, že pokud se do vytváření systémů vrhne obchodník, jenž nemá s tradingem větší reálné zkušenosti, velice často narazí na skrytá úskalí a vytvoří něco, co funguje jen na historických datech, ale v praxi vyhoří. V rámci skupiny Trading Room při tvorbě intradenní momentum strategie získáte: Ověřený koncept vycházející z publikované studie. Diskuzi a zpětnou vazbu ke klíčovým rozhodnutím, kterými budeme strategii upravovat a posouvat pro reálný trading. Hotové nástroje potřebné k backtestu a automatizaci tradingu (psané v Pythonu – vše ve skupině sdílíme ve formě otevřených kódů). Ukázky z mých účtů, kde budu strategii nasazovat do živého obchodování a diskutovat výsledky. Zasazení strategie do portfolia našich dalších strategií. I když se nebudete chtít nebo moci zapojit do diskuze aktivně, získáte formou reportů kompletní přehled o tom, jak strategii stavíme, testujeme a nasazujeme. Backtest strategie ze studie Takto vypadá ekvity křivka systému tak, jak jej prezentuje studie (od poloviny roku 2024 jde čistě o out of sample obchody). Backtest vznikl již v backtesteru, který můžete sami používat a naleznete jej v Trading Room. Komise dle Interactive Brokers aplikovány. Backtest zobrazuje zhodnocení cca 22 % ročně při drawdownu -10,8 %. Sharpe ratio 1,39. Backtest je dle studie na trhu SPY. Naším cílem bude obchodovat strategii s micro futures a to na širším portfoliu trhů. Samozřejmě, záruky v tradingu neexistují a v tuto chvíli nemohu garantovat, že ze studie opravdu vznikne obchodovatelný systém s podobnými parametry. Ale dosavadní zkoumání přístupu nasvědčuje tomu, že bychom měli projekt dotáhnout do reálného tradingu. Stejně jako se nám to povedlo loni s podobnou myšlenkou intradenního breakoutu. Track record – navazujeme na minulý intradenní projekt V Trading Room jsme už loni vyvíjeli intradenní strategii zaměřenou na breakouty. Strategii jsme ve skupině začali vyvíjet v březnu 2024 (viz Jak se na Finančníkovi naučit obchodování na burze – update 2024), o dva měsíce později jsem začal ve skupině ukazovat první živé obchody a postupně jsme vyvinuli celou paletu nástrojů pro její automatizované obchodování. Za rok živého obchodování u Interactive Brokers (po všech skluzech a poplatcích) se mi podařilo dosáhnout následující ekvity křivky: Podle zvolených finančních nástrojů jde o cca 28% roční zhodnocení při 20% anualizované volatilitě a drawdownu cca -13 %. Tedy Sharpe ratio 1,17. Úspěšnost systému byla 40,78 %, s RRR kolem 1:2. Uvedený graf obsahuje obchody, jak jsem je sám realizoval na živém účtu u Interactive Brokers. Obchodování strategie je podloženo rozsáhlými backtesty, ale pochopitelně žádné historické výsledky negarantují, že strategie bude fungovat stejným způsobem i do budoucna. Všechny detaily o vyvinutém systému intradenního breakoutu najdete v článku Trading Room intradenní breakout – Zákulisní orientace. Strategie, včetně všech nástrojů pro její automatizované obchodování, je v Trading Room stále dostupná všem členům (nástroje pro automatizaci v Interactive Brokers pak jen těm s ročním předplatným). Na rozdíl od mnoha jiných, na Finančníkovi vytváříme strategie, které reálně obchodujeme a profitujeme s nimi. Proč přidat do portfolia další strategii Momentálně máme tedy v plánu vedle intradenního breakoutu postavit ve skupině strategii využívající intradenního momenta, a zvýšit tak naši intradenní diverzifikaci: Momentum a breakout jsou dva různé přístupy, které se mohou navzájem dobře doplňovat. Bude se jednat o intradenní obchodování micro futures, které umožňuje pracovat i s menšími účty. Finální plán je vše propojit do jediného automatizovaného portfolia s několika nezávislými strategiemi. Jak projekt probíhá a proč se zapojit hned teď Zatím jsme na úplném začátku – většina práce teprve přijde. Proto je výhodné: Přidat se k nám už ve fázi nula, abyste si prošli celým procesem stavby strategie – od prvních kódů pro backtesting, přemýšlením nad nuancemi až po optimalizaci a ostré nasazení. Samozřejmě hned od startu přitom můžete využívat už existující nástroje, například hotovou breakout strategii, kterou jsme v Trading Room s úspěchem vyvinuli minulý rok (k dispozici i s autotraderem). Podrobnosti o tom, co v Trading Room naleznete, popisujeme na stránce informace o Trading Room. Vstřebávat informace tak, jak budou prezentovány. Proces vytváření strategie není hotový kurz. Nejde o typickou výuku. Jde o pracovní skupinu probíhající formou diskuze v uzavřeném diskuzním fóru, kterou vedu za cílem vytvořit si další nástroj pro vlastní obchodování. Účastníci skupiny pak benefitují tím, že se mohou z vývoje učit, ovlivňovat jej a využívat plody práce. Zkušenosti s vývojem předchozího systému intradenního breakoutu ukazují, že dotáhnout projekt do vlastního reálného obchodování a lépe vše pochopit mají ti obchodníci, kteří se účastnili celého procesu. Přestože lze očekávat, že za cca 3 měsíce budeme mít první verze kompletního systému a začneme pracovat na finalizaci automatizace, nejde jednoznačně odhadnout, jak dlouho budeme na tématu pracovat. V případě zájmu o zapojení doporučuji roční předplatné Trading Room, protože za tu dobu by měla být strategie plně vyvinutá i implementovaná a vy můžete postupně vstřebat a vyzkoušet všechny změny, které v projektu přijdou. Navíc jen v ročním předplatném sdílíme nástroje pro automatizaci obchodování u Interactive Brokers. Projekt i pro úplné začátečníky Pokud vás láká systematické obchodování, ale zatím tápete, pak vás zapojení do Trading Room může mílovými kroky posunout vpřed. Jednak v Trading Room získáte přístup k výukové části webináře Profitabilní obchodování A do Z, kde vám vysvětlím potřebné základy. Všechny skripty, které budeme používat, jsou v otevřené formě. Není nutné znát programování – stačí si kódy stáhnout a naučit se je spouštět. Každý krok a vychytávku rozebíráme na uzavřeném fóru, takže pokud vám není něco jasné, stačí se zeptat. Účast vám přinese konkrétní automatizované systémy, se kterými můžete začít pracovat. Plně hotový je intradenní breakout, postupně přibude aktuálně vyvíjený systém intradenního momenta (plus získáte přístup ke všem nástrojům běžně nabízených v Trading Room). Žádná potřeba dalšího softwaru Systém vyvíjíme v bezplatném jazyce Python a kódy jsou distribuovány v otevřené podobě. Pro samotný trading systému není znalost Pythonu potřeba (pokud se ale rozhodnete se i v této oblasti posouvat, můžete se na Finančníkovi Python naučit v TechLabu). V Pythonu bude vyvinut jak backtester, tak nástroje pro autotrading. S tímto bezplatným nástrojem si tak budeme moci otestovat vlastní nuance systému (případně si jej dále upravovat) a také obchodovat. Podporovat budeme dva brokery: Darwinex Zero – pro obchodování bez vlastního kapitálu Interactive Brokers – nástroje pro automatizaci s Interactive Brokers sdílíme jen v rámci ročního předplatného. Cena zapojení do skupiny a proč se členství vyplatí Trading Room je placená skupina, protože nabízí profesionální prostředí, ve kterém pracujeme s nástroji a přístupy reálně generujícími peníze. Typický retailový obchodník v trzích ztrácí, protože není schopen obchodovat systematicky. V Trading Room je vše postaveno na systematičnosti a opakovatelnosti. Už jen pokud vám sdílené know-how pomůže vygenerovat 15 % zisku ročně při účtu 10 000 dolarů, tak se vám vzdělání zaplatilo. Většina obchodníků ve skupině přitom obchoduje s násobně většími účty. Vyvíjené intradenní strategie (intradenní breakout a momentum) i kódy vám zůstanou i po ukončení členství. Nejde o žádný blackbox, který po odhlášení přestane fungovat. Shrnutí: Kam se s projektem posunete Naším cílem je začít obchodovat diverzifikované intradenní portfolio dvou strategií – intradenní breakout (již hotovo) a intradenní momentum (aktuálně startujeme vývoj). U obou strategií jsou ve skupině diskutována pravidla systémů a sdíleny nástroje pro automatizaci. Při zapojení do projektu můžete očekávat, že se stanete reálnými systematickými intradenními tradery. Prakticky okamžitě můžete začít obchodovat strategii intradenního breakoutu. S velkou pravděpodobností budete moci v průběhu roku do arzenálu přidat další strategii intradenního momenta. U té připomínáme, že jde o výzkumný projekt, nikoliv hotový kurz. V tuto chvíli tedy nikdo netuší, kam přesně nás projekt dovede. Ale i kdyby nebyla na konci projektu hotová nová konkrétní strategie (což se mi nejeví jako příliš pravděpodobné), tak se minimálně všichni hodně naučíme. Pokud tedy hledáte funkční cestu, jak systematicky intradenně obchodovat, anebo začínáte úplně od nuly a chcete se vše naučit v jednom uceleném balíku, přidejte se k nám do Trading Room. Věřím, že projekt intradenního momenta bude skvělým doplněním existujících systémů a pomůže vám posunout se v tradingu o velký kus kupředu. Do skupiny se registrujete na stránce Trading Room – zaměřeno na praxi portfolio obchodování.

-

- 3

-

-

- intradenní obchodování

- momentum

-

a 2 další

Označen s:

-

V rámci minikurzu Datová analýza pro tradery jsme publikovali třetí lekci: Specifika práce s finančními daty a převody dat Lekce je přístupná všem účastníkům TechLabu. Naleznete ji zde: https://www.financnik.cz/forum/topic/5307-minikurz-datova-analyzy-pro-tradery/ Pokud nejste členi skupiny, využijte formulář na stránce Registrace do TechLabu.

-

Časované příkazy v platformě Interactive Brokers (IB) představují velmi užitečný nástroj pro všechny, kteří chtějí provádět komplexnější systematické obchody, ale nechtějí, nebo nemohou mít neustále zapnutou obchodní platformu. Místo toho můžete příkazy zadat tak, aby byly spravovány přímo na serverech Interactive Brokers. Tím podstatně snižujete riziko technických výpadků a zároveň si můžete definovat přesné podmínky a časy, kdy se mají pozice otevřít nebo zavřít. V tomto článku si představíme několik nejběžnějších typů tzv. „časovaných příkazů“ (timed orders), které sami na Finančníkovi používáme a které vám pomohou např. vstoupit na trh přesně po otevření, uzavřít všechny pozice na konci seance nebo obsluhovat strategii, která pracuje pouze v určitém čase během dne. Společně se podíváme na to, jak tyto příkazy používat a jak je prakticky využít i v pokročilejších strategiích typu intradenní breakout. Obsah Ukázka obsloužení intradenní breakout strategie skrz časované příkazy Good After Time/Date (GAT) Good Til Canceled (GTC) Good Til Date/Time (GTD) OPG – Market-on-Open (MOO) a Limit-on-Open (LOO) MOC – Market on Close LOC – Limit on Close Bracket Orders a OCO/OCA Využití časovaných příkazů k automatizaci obchodování Ukázka obsloužení intradenní breakout strategie skrz časované příkazy Začněme netradičně od konce. Popis jednotlivých typů příkazů může znít nudně až do chvíle, než si člověk uvědomí možnosti praktické aplikace. Časované příkazy s příslušnými OCO a OCA vazbami lze reálně dobře použít pro obsloužení i kompletních intradenních strategií. Sám tuto funkcionalitu používám při obchodování Trading Room intradenního breakoutu. Takovou strategii lze obchodovat manuálně s tím, že po otevření trhů stačí vytvořit příslušný komplexní příkaz z níže popsaných příkazů a jsem pro daný den hotový. Ručně lze obchodovat jeden trh - v případě intradenního breakoutu můžete pozornost zaměřit na futures Bitcoinu, který není tak efektivní jako ostatní trhy. Viz MBT futures coby jeden z nejlepších intradenních trhů pro malé účty? Pokud začnete obchodovat více trhů najednou, jako to děláme v rámci tradingu na Finančníkovi, může ale takové zadávání být zbytečně časově náročné. A jako vždy, i zde si můžeme věci výrazně zjednodušit. V rámci ročního předplatného Trading Room jsem nyní pro všechny členy nasdílel svůj skript, který na začátku dne vytvoří komplexní časované breakout příkazy zcela sám. V praxi takový skript dobře demonstruje, jak je možné efektivně časované příkazy v Interactive Brokers skládat dohromady. Podívejte se, jak to vypadá v praxi: A nyní podrobně k samostatný použitým typům příkazů: Good After Time/Date (GAT) Co je GAT? Good After Time (nebo Good After Date) je příkaz, který se stane aktivním až po určitém nadefinovaném čase a datu. Dokud tento okamžik nenastane, příkaz na serverech Interactive Brokers existuje, ale je v neaktivním (čekajícím) stavu. Ve chvíli, kdy dojde k danému okamžiku, se příkaz přepne do aktivního režimu a začne se chovat standardně podle typu (Limit, Market, Stop, Stop-Limit atd.). Kdy GAT využít? Intraday logika: Pokud například chcete vstoupit do obchodu až v 15:00 místního času, můžete zadat příkaz v klidu ráno s parametrem GAT, nastavit ho třeba na 14:59:59 a veškerou odpovědnost už nechat na serveru IB. Výstup v určitý čas: GAT příkaz je také vhodný pro výstupy z pozic. Ty lze zadávat jako podmíněné příkazy (aktivní jen v momentě, kdy se vyplnil vstupní příkaz) s časováním například na konci dne. Můžeme nastavit GAT například pro příkaz typu MKT (market). Takový automaticky uzavře pozici v trhu v nastavený čas. Good Til Canceled (GTC) Co je GTC? Good Til Canceled označuje příkaz, který zůstává v platnosti do okamžiku, než ho sami aktivně zrušíte. Na rozdíl od běžného denního příkazu (DAY), který na konci obchodní seance expiruje, GTC příkaz přetrvá i přes noc a je aktivní teoreticky neomezeně dlouho. Obvykle má Interactive Brokers nastavenou maximální platnost GTC kolem 90 dnů (může se mírně lišit dle regulací a typu produktu), ale obecně se jedná o „dlouhodobý“ příkaz. Kdy GTC využít? Dlouhodobé pozice: Pokud například chcete umístit nákupní limitní příkaz na akcii a čekat na vyplnění ceny, která může přijít až za několik týdnů, GTC vám zaručí, že příkaz zůstane aktivní i po zavření trhu každý den. Stop-Lossy a Profit Targety: V systematickém obchodování je velmi běžné zadat GTC příkaz jako ochranný Stop-Loss nebo Profit Target. Nemusíte se starat o to, aby příkaz „přežil“ přes noc a bylo by třeba jej další den zadávat znovu. Good Til Date/Time (GTD) Co je GTD? Good Til Date/Time je příkaz velmi podobný GTC, ovšem s tím rozdílem, že příkaz je platný pouze do konkrétního data či času, který si sami určíte. Pokud do daného okamžiku nedojde k vyplnění příkazu, příkaz automaticky expiruje a stornuje se. Kdy GTD využít? Chcete mít kontrolu nad platností: Pokud víte, že máte strategii, která má smysl jen například během dvou dnů, a potom se trh posune jinam, je GTD ideální. Časování intradenních vstupů: GTD se dá dobře použít pro intradenní strategie. Pokud obchodujete například breakouty, patrně budete chtít vstupovat jen určitou dobu po otevření trhu. To přesně lze nastavit skrz GTD. Příkaz můžeme použít například tak, že se zruší, pokud ke vstupu nedojde do hodiny po otevření trhů. OPG – Market-on-Open (MOO) a Limit-on-Open (LOO) Co je OPG? OPG (z anglického „Open Price Guarantee“ či obecněji „At the Open“) je typ příkazu, který je určen výhradně k provedení na otevření trhu. S OPG příkazem IB sdělujete, že chcete vstoupit nebo vystoupit hned na začátku obchodní seance. MOO (Market-on-Open): Příkaz, který se exekvuje na tržní otevření za otevírací cenu. Jde de facto o časování MKT příkazu po otevření trhů. Jelikož ve většině trhů na americké burze neexistuje otevírací aukce, je jeho použití prakticky shodné s posláním MKT příkazu omezeného jen na hlavní seanci (takový příkaz bude také automaticky exekvován u Interactive Brokers až po otevření trhů). LOO (Limit-on-Open): Obdoba s Limitní cenou – příkaz se provede na otevření, ovšem pouze pokud lze dodržet zadanou limitní cenu (či lepší). Kdy OPG využít? Strategie založené na otevírací ceně: Pokud vaše strategie říká, že vstupujete přesně na open (např. proto, že backtest ukázal na nejlepší parametry vstupu), MOO/LOO je jasná volba. Pro nastavení v TWS zvolíte u typu příkazu „MKT“ (nebo „LMT“) a jako „Time in Force“ zvolíte OPG. Pokud chcete limitní cenu, zadáte ji do pole LMT Price a ponecháte Time in Force = OPG. MOC – Market on Close Co je MOC? MOC (Market on Close) je obdoba Market on Open, ale pro konec obchodní seance. Pomocí MOC příkazu IB ví, že chcete svou pozici uzavřít (nebo otevřít, ale standardně se MOC používá spíše k uzavírání) právě za závěrečnou cenu daného trhu. MOC příkazy dávají velký smysl při obchodování například akcií, kde existují uzavírací aukce. Reálně tak získáme plnění shodné s hodnotou, kterou vidíme jako uzavírací cenu na denních grafech. Kdy MOC využít? Zajištění uzavření pozic před koncem seance: Obchodníci, kteří přes noc nechtějí držet otevřené pozice, ale zároveň nemají kapacitu sledovat trh až do close, použijí MOC. LOC – Limit on Close Co je LOC? LOC (Limit on Close) funguje velmi podobně jako MOC, ale přidáváte limitní cenu. Znamená to, že pokud není možné při zavření trhu tuto limitní cenu (nebo lepší) dosáhnout, příkaz se exekvovat nebude. V praxi to často znamená, že pokud je limitní cena příliš mimo závěrečnou cenu, příkaz se neuskuteční. Kdy LOC využít? Přesněji definované výstupy: MOC se provede, i pokud závěrečná cena bude horší, než jste čekali. Pokud chcete mít kontrolu nad tím, že prodáte jenom nad určitou cenou (nebo nakoupíte jen pod určitou cenou), je LOC vhodnější. Bracket Orders a OCO/OCA Co jsou Bracket Orders? Všechny příkazy, i ty s časováním, lze u Interactive Brokers kombinovat do „sad příkazů“, kterým se říká bracket. V rámci bracket příkazu lze pak nastavovat závislosti – například že se Stop-Loss aktivuje až po vyplnění vstupního příkazu, že se Profit Target zruší po zasažení Stop-Lossu a podobně. Typicky bracket příkaz představuje sadu tří příkazů: Vstupní příkaz – může být typu Market, Limit, Stop atd. Profit Target – typicky Limit, který se aktivuje automaticky po vyplnění vstupního příkazu. Stop-Loss – ochranný příkaz, který se taktéž aktivuje po vyplnění vstupního příkazu. Aby bracket příkazy fungovaly jak mají, lze mezi příkazy definovat vazby: OCO (One Cancels the Other): Příkazy ve skupině OCO se vzájemně ruší. Typické využití je právě pro Profit Target a Stop-Loss – jakmile jeden z nich dojde k naplnění, druhý se ruší. OCA (One Cancels All): Podobný koncept, ale může se jednat o skupinu více příkazů najednou. Kdy tyto příkazy využít? Komplexní řízení pozice: Pokud máme přesně daný vstup, Profit Target a Stop-Loss, je užitečné mít vše nastavené dopředu a nečekat na manuální zadávání. Jde tedy o praktickou formu „poloviční automatizace“ – zadáme veškeré podmínky najednou a zbytek řeší Interactive Brokers samo (dokonce i přes noc a v době, kdy máme platformu vypnutou). Využití časovaných příkazů k automatizaci obchodování Všechny výše uvedené typy příkazů lze kombinovat a vytvářet tak opravdu sofistikované scénáře. Jelikož jsou všechny zmíněné příkazy a vazby uloženy přímo na serverech Interactive Brokers, není nutné, abychom po zadání příkazů měli zapnutý počítač nebo platformu Interactive Brokers. To přináší obrovské výhody: Eliminace technických problémů: Pokud během dne spadne internet, počítač či VPS server, příkazy zadané jako GAT, GTC, GTD, OCO, OCA, OPG, MOC nebo LOC zůstávají „v bezpečí“ na serverech IB. Možnost definovat časové strategie bez nutnosti běžících skriptů: Dopředu můžeme nastavit logiku typu „v 9:30 (open) vstoupím do pozice, v 10:15 chci aktivovat Stop-Loss, a pokud se do 15:00 pozice nedostane do zisku, vystupuji MOC“. Jednoduché obsloužení více trhů najednou: Při obchodování více trhů může být manuální sledování a zadávání příkazů náročné. S časovanými příkazy to lze zvládnout mnohem přehledněji a s menší chybovostí. Závěr Časované příkazy v Interactive Brokers (GAT, GTC, GTD, OCO, Bracket Orders, OPG, MOC, LOC a jejich různé kombinace) umožňují velmi efektivně a přitom poměrně jednoduše automatizovat i pokročilejší obchodní strategie. Jejich hlavní přínos je v tom, že jakmile příkaz jednou odešlete na server IB, není nutné udržovat stabilní připojení nebo mít neustále puštěnou obchodní platformu. To je klíčové pro každého, kdo si chce s klidnou hlavou nastavit své obchodní příkazy předem a poté se spolehnout, že obchod proběhne podle plánu.

-

V rámci minikurzu Datová analýza pro tradery jsme publikovali druhou lekci: Zpracování a stažení očištěných dat Lekce je přístupná všem účastníkům TechLabu. Naleznete ji zde: https://www.financnik.cz/forum/topic/5307-minikurz-datova-analyzy-pro-tradery/ Pokud nejste členi skupiny, využijte formulář na stránce Registrace do TechLabu.

-

Obsah: Proč jsou základy datové analýzy důležitější než kdy dřív Kurz postavený na Pythonu Proč absolvovat kurz Datová analýza pro tradery Osnova kurzu Jak kurz probíhá Zapojení do kurzu Obchodování na finančních trzích se obvykle spojuje s představou klikání do grafů a intuitivního vyhodnocování různých ukazatelů. Dnešní svět ale vyžaduje mnohem preciznější přístup: většina profesionálních traderů pracuje s daty – sbírají je, čistí, zpracovávají a analyzují. Následně na jejich základě dělají rozhodnutí, která stojí na pevných základech místo pouhých dojmů a emocí. Pokud chcete coby retailoví obchodníci posunout svůj trading na vyšší úroveň, je nezbytné osvojit si, jak s daty pracovat. A právě proto nyní v TechLabu spouštíme nový kurz Datová analýza pro tradery. Cílem kurzu je ukázat i naprostým začátečníkům ověřené taktiky zpracování tržních dat, které profesionální obchodníci využívají prakticky denně. Naučíte se data stahovat, třídit, čistit, interpretovat a využívat je k vytváření efektivnějších obchodních strategií. Proč jsou základy datové analýzy důležitější než kdy dřív I když se necítíte na to, abyste se pustili do klasického programování, dnešní doba nabízí stále víc „AI“ nástrojů, které umožňují pracovat s daty bez nutnosti psát vlastní kód. Přesto se podle našich dlouholetých zkušeností vyplatí rozumět základním principům, na kterých tyto nástroje fungují. Jen tak nad nimi získáte lepší kontrolu a jistotu, že reálně chápete, jak (a proč) vytvářejí určité výstupy. Kurz Datová analýza pro tradery vám proto přinese základní datovou gramotnost – takovou, abyste uměli data získat, zkontrolovat jejich správnost, očistit je či je zadat do AI nástroje a následně poznat, zda jsou jeho výstupy relevantní a použitelně interpretované. Kurz postavený na Pythonu Celý program je vystavěný na skriptovacím jazyce Python, který dnes tvoří jádro obrovského množství „AI“ i standardních datových nástrojů. Díky know-how, které v kurzu získáte, budete moct následně své dovednosti rozšířit do mnoha směrů. Proč absolvovat kurz Datová analýza pro tradery Praktické zaměření Kurz je navržen tak, aby každý krok ilustroval reálné obchodní situace. Nejde o akademické teorie. Na konci dvanáctitýdenního programu se budete umět postavit k reálným datům, provést jejich úpravu a vyvodit z nich užitečné závěry pro vlastní trading. Dva komplexní projekty V rámci kurzu nebudete jen pasivně naslouchat, ale rovnou si vyzkoušíte dva samostatné projekty. Díky tomu se učíte nejúčinněji – praxí. Vstřícný výklad Mnoho lidí odrazuje představa „datových tabulek“ a „programování“. Postupujeme proto pozvolna a názorně. Začneme definicí datových zdrojů a formátů, ukážeme si, jak data načíst a čistit a postupně se dostaneme k pokročilejším technikám. Vše probíhá ve vstřícném prostředí Jupyter Labu, kde můžete kód spouštět po malých částech a hned vyhodnocovat výsledky. Lektorská podpora Po celou dobu kurzu bude k dispozici Bogdan, kterého se můžete kdykoli ptát na cokoli nejasného. Pokud budete tápat, společně projdete daný problém tak, abyste se reálně posunuli z bodu A do bodu B. Bogdan stojí na Finančníkovi za vývojem autotraderu SignalTrader a má dlouholeté zkušenosti se systematickým tradingem. Skvělý start I když zatím o datové analýze nevíte vůbec nic, ukážeme vám, jak si vytvořit svůj první „datový pracovní postup“ (workflow). Ten pak můžete dále rozšiřovat a stavět na jeho základech. Osnova kurzu Kurz je rozdělen do deseti základních lekcí a dvou praktických projektů: Definice zdrojů a formátů Vysvětlení, kde data hledat, jak se k nim dostat a co všechno může být užitečným zdrojem pro trading. Budeme mluvit o různých formátech (CSV, Excel, databáze, online API) a jak s nimi pracovat. Zpracování a očištění dat Prakticky si ukážeme, jak data načíst do tabulek či specializovaných nástrojů, jak identifikovat chybějící hodnoty či duplicity a co to znamená pro naši analýzu. Naučíme se metody „čištění“ tak, aby nám v datech nezůstávaly nesmysly. Specifika práce s finančními daty a převody dat Ať už sbíráte data o akciích, futures nebo kryptoměnách, narazíte na rozdíly v časových pásmech, úpravy pro dividendy, případně splity. V této lekci se naučíte, na co si dát pozor, abyste měli data správně připravena pro obchodní rozhodnutí. Projekt A Po lekci 3 se pustíme do prvního praktického projektu. Ukážeme si kompletní workflow: od načtení surových dat a jejich očištění až po sjednocení formátů a prvotní vyhodnocení. Naučíte se vytvořit si vlastní „datový balík“, se kterým budete dále pracovat. Zkoumání trendů a sezónnosti Vysvětlíme si, co je trend, jak ho měřit a jak do analýz zahrnout sezónnost. Na reálných příkladech uvidíte, že sezónní vlivy se netýkají jen zemědělských komodit, ale mohou se vyskytovat i v indexech či akciích. Statistika pro datovou analýzu Představíme si základy statistiky: min/max, průměr, medián, směrodatnou odchylku. Ukážeme si histogramy, rozptylové grafy a naučíme se je číst v kontextu reálných tržních příkladů. Pokročilá agregace a transformace dat Zaměříme se na tvarování a přeskupování dat (pivoty), shrnutí denních dat do týdenních průměrů a podobně. Také se naučíte připravit pokročilejší funkce a vypočítat Sharpe ratio nebo drawdown. Korelace, porovnávání hodnot a heatmapy Různé instrumenty se mohou chovat podobně, nebo naopak zcela protichůdně. Naučíte se vyhodnocovat korelace, porovnávat volatilitu jednotlivých akcií a z heatmap hned vyčíst vzájemné vztahy na trhu. Volatilita a její vliv na cenové pohyby Ať už obchodujete opce nebo jen akcie, volatilita hraje klíčovou roli. Ukážeme si práci s indexem VIX a porovnání s ETF SPY. Zjistíte, jak využít VIX k filtraci obchodů nebo ke zkoumání vztahu mezi prudce rostoucí a následně klesající volatilitou. Modelování časových řad pomocí lineární regrese a predikce vývoje cen Zabrousíme do základů strojového učení v rámci retailového tradování a srozumitelného přístupu. Naučíte se stavět jednodušší modely lineární regrese, abyste získali přehled o možném budoucím vývoji cen. Reportování a automatizace analýzy Poslední lekce se zaměří na tvorbu a automatizaci reportů. Ukážeme, jak převést Jupyter Notebook do Python skriptu a spouštět jej plánovaně, abyste měli třeba každé ráno k dispozici vlastní shrnutí trhů. Projekt B Kurz zakončí druhý projekt, jehož konkrétní zaměření vzejde z průběžného zájmu účastníků. Může to být například vytvoření automatizovaného denního reportu sentimentu (vývoj SPY, VIX, RSI, tituly s největšími pohyby v S&P 500 atd.). Získáte tak hotovou šablonu, kterou si můžete kdykoliv rozšířit nebo upravit pro své vlastní potřeby. Jak kurz probíhá Kurz je rozdělen na výukové bloky, jež na sebe navazují. Každý týden získáte přístup k nové lekci, abyste měli dostatek času vše pochopit a samostatně vyzkoušet. Součástí výuky je: Video návod ke každé lekci, kde uvidíte krok za krokem, co a jak dělat. Z každé lekce vychází také jednoduchý domácí úkol. Ukázkové datasety a hotové skripty, se kterými můžete sami experimentovat a přizpůsobovat je svým potřebám. Uzavřené diskuzní fórum, kde budete v kontaktu s lektorem po celou dobu kurzu. Lektor vám pomůže vše zprovoznit, a pokud narazíte na zádrhel, vysvětlí, jak se posunout dál. Stačí hlavně chuť se něco nového naučit. Všechno ostatní společně doladíme. Zapojení do kurzu Kurz je zdarma dostupný všem účastníkům TechLabu. První lekci naleznete v členské sekci na této adrese. Pokud zatím do TechLabu přístup nemáte, zaregistrujte se zde: TechLab - zaměřeno na automatizaci a technickou podporu v obchodování. Nejvýhodnější je roční předplatné TechLab Automatizace, které kromě hotového autotraderu otevírá i kompletní archiv již publikovaných minikurzů: https://www.financnik.cz/forum/info/ostatni/minikurzy-prehled Pojďte s námi proniknout do světa datové analýzy a posuňte svůj trading na novou úroveň. Právě teď je ten správný čas začít – těšíme se na vás v kurzu Datová analýza pro tradery!

-

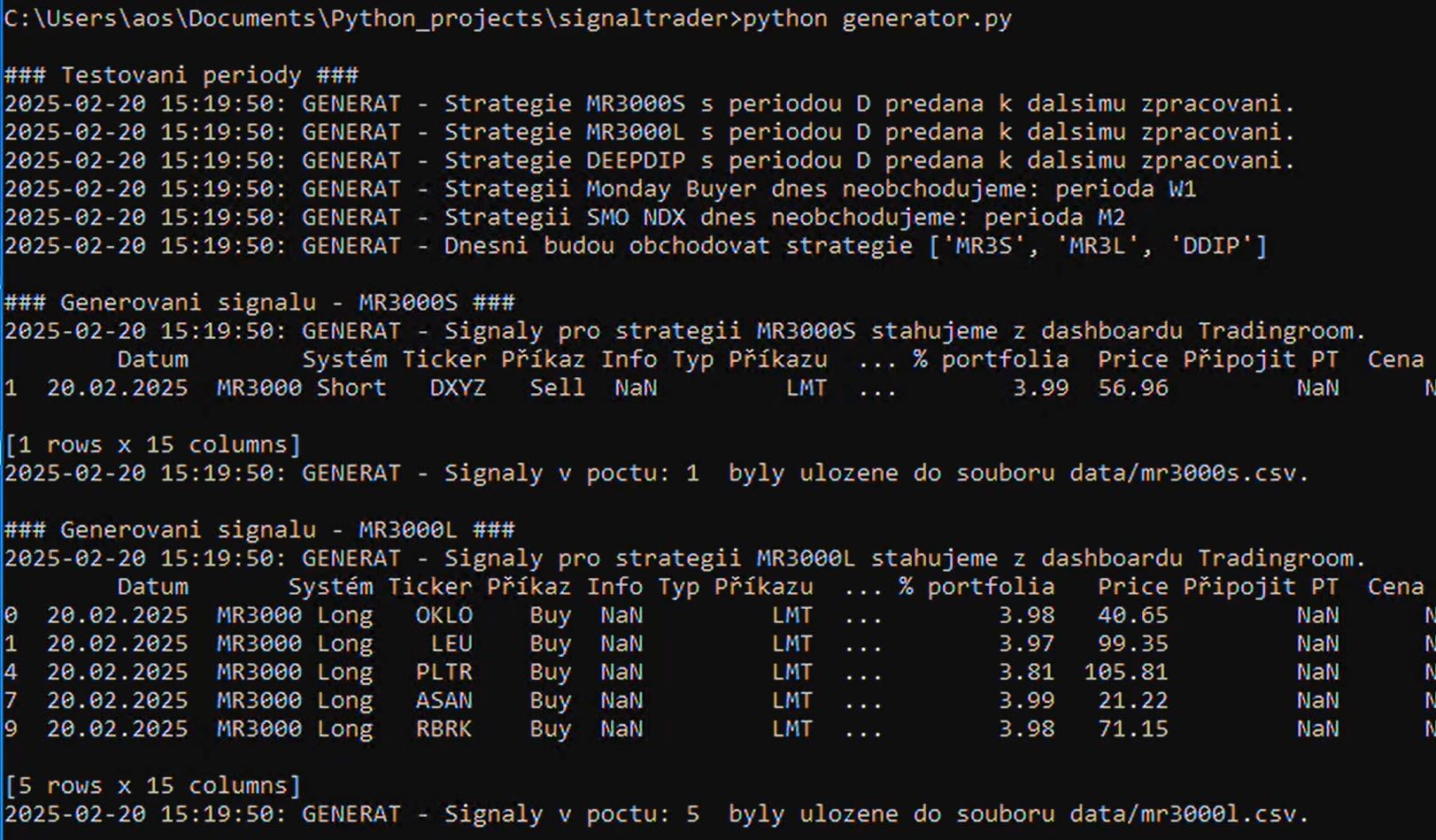

V dnešní době se stále více obchodníků setkává s potřebou zautomatizovat části svého tradingového procesu, nebo tradingu jako celku. Systematické obchodování, které na Finančník.cz používáme, vede k tvorbě jasných a konzistentních pravidel, podle kterých obchody uskutečňujeme. A protože je systematické obchodování založeno na předem definovaných mechanických pravidlech, je pro mnohé z nás posun k automatizaci rutinních činností logickým krokem. V následujícím textu bych rád ukázal, jak k takové automatizaci přistupujeme a co všechno to obnáší. Obsah: Automatické obchodování skrz skripty – jak to děláme na Finančník.cz Proč zvolit systematický přístup k obchodování Automatizace nemusí být komplikovaná Řešení autotraderu na Finančník.cz Nová verze autotraderu – SignalTrader Ukázka jak SignalTrader může pomoci v praxi Závěrečné myšlenky k automatizaci v tradingu Automatizované obchodování skrz skripty – jak to děláme na Finančník.cz Většina obchodníků, kteří obchodují spolu se mnou na Finančníkovi, přešla stejně jako já na systematický trading. To znamená, že vyhledáváme reálně ověřitelné výhody v trzích, vytváříme funkční logiky, které skládáme do diverzifikovaných portfolií, a následně při samotném obchodování jen následujeme signály vycházející z předem definovaných plánů. Tato cesta je nesmírně efektivní z hlediska času a také pomáhá udržet stabilitu psychiky obchodníka. Systematické přístupy lze obchodovat manuálně. Například tak, že se před otevřením obchodní seance zadají ručně příkazy do brokerské platformy a tím se na daný den vyřeší veškerá aktivita okolo samotných vstupů a výstupů. Nicméně jakmile se naučíte dodržovat striktní pravidla, nabízí se možnost automatizovat celý proces obchodování a v podstatě se zbavit denní rutiny. Tím uvolníme energii na to nejdůležitější – na další výzkum, studium a testování nových myšlenek. Je důležité zdůraznit, že pokud s tradingem teprve začínáte, není automatizace nezbytná a jsou mnohem důležitější principy, na které je v začátcích důležité soustředit pozornost. Mnoha obchodníkům pomůže projít si „ruční fází“ zadávání příkazů, aby důkladně porozuměli fungování trhů a rozvíjeli zkušenosti s reálným sledováním chování trhů. V momentě, kdy získáte větší zkušenost, se ovšem otevírá velký prostor pro úsporu času, a právě tehdy dává přechod k větší míře automatizace opravdu smysl. Proč zvolit systematický přístup k obchodování Než se pustíme do samotné automatizace, pojďme si stručně zrekapitulovat, proč vůbec obchodovat systematicky. Systematické obchodování přináší řadu výhod. Předně je to konzistentní realizace ověřených strategií. Mnozí obchodníci se potýkají s emočními tlaky, které často vedou k „překrucování“ plánů v průběhu samotného obchodního dne. Přidáme-li k tomu zbytečný stres a možné chyby při zadávání příkazů, není divu, že se mnoho dobrých obchodních nápadů v praxi zvrtne do ztráty. Systematický přístup sice není zárukou výdělků, ale dává vysokou míru jistoty, že vše bude probíhat tak, jak předem stanovíme. Když se systematický přístup navíc spojí s automatizací, získáme: Minimum potřeby se denně zabývat zadáváním obchodů. Větší možnost spravovat více strategií současně. Časovou flexibilitu – není nutné sedět u počítače v určité hodiny. Omezení chyb, které vznikají z rutinního kopírování příkazů. Automatizace nemusí být komplikovaná I když je možné systematicky obchodovat čistě ručně, pracná stránka přichází v okamžiku, kdy máte v portfoliu větší počet strategií. Obchody je potřeba kontrolovat, zadávat a neustále porovnávat se stavem otevřených pozic v brokerské platformě. Automatizace takových procesů může být v zásadě velmi jednoduchá a u pomalejších stylů (typicky swingové obchodování) skutečně stačí následovat podobný postup: Obchodní plán systematizujeme a převedeme do skriptovacího jazyka běžně dostupných programů (na Finančníkovi používáme hodně Amibroker nebo TradeStation). Každý den spustíme používaný software, který provede kontinuální backtest našeho obchodního systému a vytvoří sadu otevíracích a uzavírajících příkazů pro daný den. S využitím skriptů (například v Pythonu) se napojíme na brokera skrz API (na Finančníkovi používáme Interactive Brokers) a stáhneme si aktuální otevřené pozice, stav účtu atd. Skripty porovnáme otevřené pozice s pozicemi vygenerovanými v bodě 2, vyřešíme duplicity v obchodovaných trzích a možné rozdíly v otevřených pozicích vůči tomu, co bychom měli mít otevřené dle backtestu. Skripty převedeme platné signály na obchodní buy/sell příkazy a skrz API je předáme do brokerské platformy. Tím celá denní práce končí a můžete se věnovat dalším aktivitám. Řešení autotraderu na Finančník.cz Pro swingové obchodování sdílíme na Finančníkovi v TechLabu univerzální autotrader skript vytvořený v Pythonu, který popsanou automatizaci realizuje. Jde o otevřené řešení, které si každý může uzpůsobit podle svých potřeb. Traderů, co obchodují systematicky, přibývá, a proto považuji za důležité, aby podobné nástroje byly snadno dostupné. Obchodníci tak mají možnost rychle začít s vlastní automatizací, a to bez nutnosti tvořit vše od nuly. V TechLabu je autotrader navíc poskytován s průběžnou výukou – jak tvorby strategií, tak například práce s Pythonem a hodně obchodníků si tak postupně swingový autotrader rozšiřuje podle svých potřeb. Nová verze autotraderu – SignalTrader Protože se v TechLabu věnujeme automatizaci dlouhodobě, celé řešení postupně vylepšujeme. Aktuálně (březen 2025) jsme publikovali výrazně vylepšenou verzi, kterou nyní nazýváme SignalTrader – snadněji se tak řešení swingového autotraderu odliší od specializovaných řešení pro intradenní autotrader, která jsou k dispozici v TradingRoom. SignalTrader je primárně určen k tomu, abychom mohli odesílat příkazy do trhu i z běžného počítače, tedy bez nutnosti speciálního serveru nebo VPS. Ke zpracování vstupů a výstupů z pozic v rámci swingových přístupů skutečně stačí jediný denní start skriptu. Přehled novinek k březnu 2025: Změna názvu na SignalTrader. Nově jsme upravili strukturu kódu tak, aby byla každá strategie ošetřena proti chybám samostatně. Pokud se tedy vyskytne chyba v jedné strategii, ostatní proběhnou bez přerušení celého procesu. Změnili jsme princip připojení k IB, kdy držíme jedno připojení po celou dobu běhu skriptu. Při startu programu se vytvoří objekt IB, který zůstane aktivní, dokud neproběhnou všechny dotazy. Součástí řešení je skript Generátor, který slouží k přípravě obchodních signálů. Ten jsme rozšířili o možnost získání signálů z dashboardu TradingRoom a Techlabu. Nově tak může pracovat ve třech režimech Amibroker/TradingRoom/TechLab. Vytvořili jsme vlastní knihovnu ib_utils, která zjednodušuje komunikaci s IB a sdružuje funkce pro práci s daty. Také jsme připravili nový modul logování (zápisu informací o průběhu skriptu), nově se do jednoho logu zapisují informace o průběhu všech skriptů. Jedním z hlavních cílů upgradu bylo začlenění dalších typů příkazů. Úpravou logiky vytváření příkazů jsme získali možnost odesílat do trhu většinu typů příkazů podporovaných IB. Změnili jsme způsob vytváření výsledného reportu, nově se používá šablona, která umožňuje změny vzhledu reportu pomocí HTML kódu. Kompletní popis změn a link ke stažení SignalTraderu naleznete v TechLabu zde: https://www.financnik.cz/forum/topic/5282-signaltrader-popis-zmen-v-nove-verzi-autotraderu/#comment-322413 Ukázka, jak může SignalTrader pomoci v praxi Pokud s tradingem začínáte, snadno můžete mít představu, že celý úspěch v obchodování spočívá v tom, že budete čekat na určitý pattern v trhu, vyčkáte, až se objeví, a pak začnete vydělávat. Praxe je ovšem odlišná. V dnešním světě plném algoritmických systémů je třeba umět pracovat s různými přístupy a skládat je do portfolií. Ve Workshopu profitabilního obchodování od A do Z, se kterým na Finančníkovi většina traderů začíná, například pracujeme s pěti swingovými systémy – jedná se o long mean reversion, short mean reversion, momentum strategii a nákupy dipů do trendu. Každý z těchto systémů má v čase období, kdy generuje profit, ale také fáze, kdy si prochází drawdownem. Takto vypadají výkonnostní křivky jednotlivých systémů: Vzájemnou kombinací jednotlivých systémů ovšem dostáváme vyváženou portfolio-equity, která může vykazovat mnohem hladší růst bez extrémních propadů (portfolio equity křivku reprezentuje horní modrá linka ukazující, jak se mění stav účtu po jednotlivých obchodech individuálních strategií - poplatky dle Interactive Brokers jsou započítány): Konkrétně výukové portfolio Workshopu právě v březnu 2025 vytvořilo nová maxima, a to navzdory poklesu amerických akcií v uplynulých týdnech. Opět to ukazuje, že diverzifikace je velkou přidanou hodnotou systematického obchodování. Celé podobné portfolio můžeme sice obchodovat ručně, avšak v praxi to vyžaduje denní kontrolu a zadávání příkazů (byť to vše je operace na max. půl hodinu denně). S využitím SignalTraderu lze celý proces výrazně zjednodušit. Stačí jej spustit, nechat ho, aby zkontroloval generované signály, zrevidoval otevřené pozice a odeslal příkazy do trhu. Zde je ukázka, jak vše konkrétně funguje: SignalTrader načte signály z uvedeného zdroje – mohou to být vaše vlastní signály generované z Amibrokeru či jiného softwaru, nebo signály z Trading Room a postará se o jejich zadání do Interactive Brokers. A to včetně toho, že podle zadaných pravidel ošetří i uzavírání obchodních pozic. Závěrečné myšlenky k automatizaci v tradingu Automatizaci sám vnímám jako klíčovou činnost (nejen v tradingu). Snažím se automatizovat jakékoliv rutiny. Pokud obchodujete diskrečně, měli byste si sami odpovědět na to, jestli se vám skutečně vyplatí věnovat čas tomu, abyste třeba hodiny pozorovali trhy a pak ručně provedli nákup nebo prodej. Podle mě lze čas investovat lépe. A věřte mi, že drtivá většina činností spojených s tradingem lze efektivně automatizovat a ušetřit opravdu hodně času. Pro automatizaci je možné využít hotových komerčních řešení jako je například TradeStation či mnoho podobných programů. Pro práci s Python skripty jsme se rozhodli kvůli univerzálnosti. Dnešní doba je velmi dynamická a člověk snadno narazí na určitý vlastní způsob tradingu, který není v klasických retailových platformách běžně nebo snadno implementovatelný. V Python skriptech toto není problém, protože nabízejí naprostou svobodu v tom, jak si je připravíme. Navíc s dnešními možnostmi programů typu chatGPT dokáže Python skripty upravovat i naprostý neprogramátor (ostatně sám jsem ještě před pár roky neuměl naprogramovat ani makro v Excelu). Na Finančníkovi vycházíme z toho, že je ideální mít hotové a funkční řešení, které stačí jen nainstalovat a spustit a získávat praxi. Postupně pak zvažovat vlastní rozšiřování a úpravy. Proto je k dispozici SignalTrader, který se dá snadno implementovat podle podrobných návodů v TechLabu. Není nutné vědět, jak přesně Python skripty fungují. V ideálním případě vás ale nové možnosti motivují k dalšímu studiu a začnete Python využívat i v oblasti správy dat nebo k jiné automatizaci (viz přehled minikurzů dostupných v rámci TechLabu: https://www.financnik.cz/forum/info/ostatni/minikurzy-prehled). Postupem času tak sami zjistíte, jak si hotové řešení upravit podle svých představ, a stanete se skutečně plně automatizovanými tradery stejně jako my.

-