Swing trading – co to je a jak s ním vydělat peníze?

Obsah článku:

- Co je to swing trading

- Swing trading se zaměřuje na extrémní situace

- Síla swingového tradingu vyniká při kombinaci systémů

- Swing trading - jak začít?

- Swing trading - na co nezapomínat

- Konkrétní swingová strategie s online backtesterem

- Systematická pravidla strategie

Co je to swing trading

Swing trading, v češtině také jako swingové obchodování, je obchodní strategie, která se zaměřuje na využití krátkodobých cenových pohybů neboli "swingů" na trhu. Typická délka držení pozice v rámci swing tradingu jsou dny, maximálně několik málo týdnů.

Obchodníci využívají toho, že i trendující trhy se pohybují v určitých „vlnkách“, pohupují se (angl. swing) kolem určité průměrné ceny. Pokud se obchodník naučí využívat těchto vlnek ke vstupu, může vydělat více, než když drží pozici dlouhodobě.

Podívejme se například na trh S&P 500 a jeho postcovidový býčí trend v roce 2021:

Na denním grafu je zřejmé, že trh prakticky nepřetržitě trendoval vzhůru (rostl). Současně se ale „pohupoval“, swingoval, okolo modré linky. Konkrétně v šedě vyznačené pásmu. Modrá linka představuje klouzavý průměr počítaný z posledních 20 denních uzavíracích cen (tedy průměrnou dvacetidenní cenu), šedé oblasti jsou pak definovány indikátorem Bollinger Bands. Tento indikátor počítá horní a spodní část šedého pásma jako rozdíl dvou standardních odchylek cenového pohybu od středové průměrné ceny.

Na první pohled je patrné, že se jeví jako potenciálně výhodné nakupovat trh v momentě, kdy se cena pohybuje u spodní hrany pásma a prodávat např. u horní hrany pásma. A to je již potenciální dobrý základ swing trading strategie.

Podobné situace se pak dají dále rozvádět do konkrétních swingových obchodních plánů, které budou obchodované situace popisovat jednoznačně. Například se můžeme zaměřit na trh v momentě, kdy cena uzavírá pod spodním bollingerovým pásmem a zde nakupovat (vstoupit do dlouhé pozice). A prodávat, když trh uzavírá nad horním bollingerovým pásmem (pro ilustraci jsem jednu takovou situaci vyznačil v screenshotu šipkami). Takový swingový plán dává smysl i statisticky. Jak jsme si řekli, bolingerovo pásmo vyjadřuje druhou standardní odchylku cenového pohybu okolo průměrné ceny. Druhá standardní odchylka říká, že existuje 95% pravděpodobnost (v případě normálního rozložení dat), že ceny budou ležet v tomto pásmu. Ceny trhu sice většinu času normální rozložení nenásledují, nicméně indikátory využívající např. právě standardní odchylky stále poskytují užitečný rámec pro analýzu relativního umístění aktuální ceny vůči nedávným cenám a pomáhají nám definovat „extrémní“ situace. A pokud do podobně extrémního poklesu nakupujeme, existuje ohromně vysoká pravděpodobnost, že trh bude vyčerpán a cena začne korigovat výše ke svému cenovému průměru.

Swing trading se zaměřuje na extrémní situace

Swingový obchodník není tedy v trhu neustále jako například investor, ale zaměřuje svou obchodní aktivitu jen na pečlivě vybrané obchodní situace. Vesměs takové, které vycházejí z určitého extrémního typu chování ceny. Extrémní situace jsou vesměs ty, kdy se trhy stávají méně efektivní a nabízejí vyšší příležitosti k výdělkům.

To s sebou přináší další velké pozitivum swingového tradingu. Kapitál je využíván efektivněji než při investování.

A kapitál, který není ve swingové strategii využíván, lze využít v jiné strategii…

Síla swingového tradingu vyniká při kombinaci systémů

Budete-li hledat jediný swingový systém pracující na jednom trhu, se kterým dlouhodobě porazíte například výkonnost S&P 500, bude to dost náročné a určitě méně jisté, než držet samotný index.

Podívejme se ovšem na situaci z jiného úhlu pohledu.

Dlouhodobý průměrný výnos z držení indexu S&P 500 je cca 10 % ročně. Abychom tento výnos realizovali, musíme mít v trhu zainvestován veškerý náš kapitál.

Pokud ale postavíte 8 swingových systémů, kdy každý bude vydělávat průměrně například 6 % ročně, budou v trhu například jen 10 % času (tj. budou využívat kapitál jen na 10 %), přičemž tyto systémy budou obchodovat v různou dobu, a mohou tak sdílet stejný kapitál, lze výkonnost držení indexu swingovým tradingem pravidelně porážet.

To je přesně princip, se kterým na Finančníkovi obchodujeme.

Vytváříme jednoduché obchodní přístupy, které sami o sobě nemají ambice výnosy z držení indexů výrazně překonat. Ovšem tyto swingové systémy skládáme do portfolií tak, aby se systémy doplňovaly a vhodně využívaly stejný kapitál. Výkonnost celku pak má vysokou šanci samotný index překonat, a vydělat tak mnohem více (a to i s přihlédnutím na fakt, že výnosy z držení indexu jsou v ČR po určité době držení osvobozeny od 15% daně z příjmu).

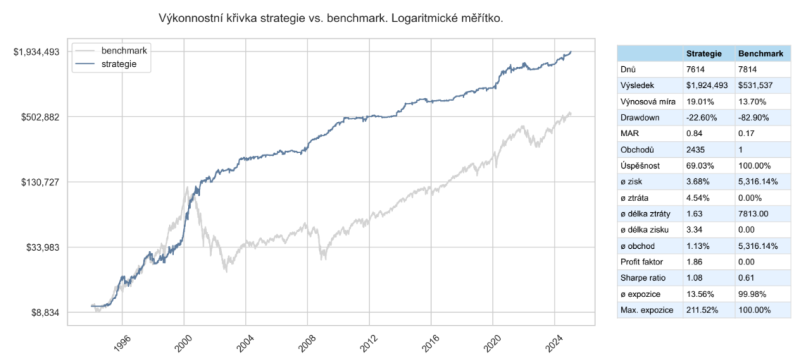

Zde je konkrétní ukázka síly swingového tradingu s využitím jediné swingové strategie, kterou obchodujeme long a short (jde o tzv. mean reversion strategii, kterou na Finančníkovi sdílíme jednak v Trading Roomu a současně i v podobě mean reversion otevřených kódů).

V grafu pocházejícím z dashboardu Trading Room, kde strategii následujeme den po dni, je vidět výkonnostní křivka swingové strategie SMR long (červená linka) a swingové strategie SMR short (zelená linka). Ani jedna z těchto samostatných strategií index v podobě S&P 500 (šedá linka) výrazně nepřekonává. Jinak je to u celkového portfolia složeného ze SMR long a SMR short (černá linka). Celkem index (S&P 500) překonává výrazně.

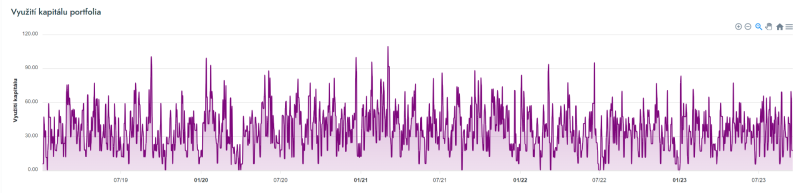

Další podstatný ukazatel je kapitál, který bylo potřeba pro obchodování strategie vynaložit. Takto to např. sledujeme v Trading Roomu:

Vidíme, že přestože nastavené „portfolio“ (long a short strategie SMR) překonává index, stačí mu pro to průměrně využívat stále jen cca 50 % kapitálu (v grafu je vidět, že hodnota využití kapitálu nejde přes 100 % a není tak využíván ani margin).

A je tedy prostor pro zapojení dalších swingových strategií. Což je přesně to, co v praxi dělám. Obchoduji různé swingové strategie, na různých trzích a třeba s různou délkou držení pozic.

Swing trading – jak začít?

Výhodou swingových strategií je jejich jednoduchost. Pro prvotní testování je možné využívat bezplatná data např. z finance Yahoo. Swingové strategie lze testovat ručně, i když myslím, že dobrou cestou je od začátku zkoušet pravidla definovat systematicky tak, aby bylo možné systémy efektivně testovat na počítači. Což nemusí být složité. Např. pro otestování principu zmíněného v úvodu článku (nakupujeme pod bolingerovým pásmem, prodáváme nad ním) stačí v Amibrokeru následující kód:

Buy = C < BBandBot(C,20,2); Sell =C > BBandTop(C,20,2);

Swing trading – na co nezapomínat

U swingového obchodování je třeba myslet na to, že jediným parametrem pro posuzování „dobré strategie“ by neměl být jen absolutní či průměrný roční profit strategie. Důležité je přihlížet jednak k risk metrikám, ale také sledovat míru využití kapitálu strategií a korelace využití kapitálu s dalšími strategiemi v portfoliu. Protože právě princip, kdy swingové strategie využívají kapitál jen občas (pro obchodování extrémních situací), ale v portfoliu kombinujeme nad stejným kapitálem více swingových strategií dohromady, je vzorec k úspěchu.

Konkrétní swingová strategie s on-line backtesterem

Hledáte-li konkrétní inspiraci, jak se swingovou strategií začít, pak jedna z nejsilnějších taktik může být nákup krátkodobých poklesů v trendujících akciích. Této strategii se často říká také „buy the dip“ – nákup korekce.

Systematická Pravidla stategie

Sledujeme akcie určitého indexu (například Nasdaq 100) a zaměříme se na ty, které jsou v růstovém trendu (obchodují se nad klouzavým průměrem s periodou 200). U těchto akcií počkáme na pokles ceny o více než 3 % během jednoho obchodního dne. Následující den po poklesu zadáme limitní nákupní příkaz pod uzavírací cenu z předchozího dne.

Podrobné vysvětlení strategie naleznete v článku Obchodní strategie: nákup krátkodobých poklesů v akciích.

Nepřehlédněte odstavec s bezplatným on-line backtesterem, ve které si můžete zdarma otestovat drobné variace strategie a podívat se, jak se strategii aktuálně daří.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

1

1