Mechanické obchodování IPO (Initial Public Offering)

Při obchodování na burze můžeme pracovat s různými statistickými výhodami. Jednou z nich může být i IPO, kdy se akcie poprvé dostávají na burzu.

Obsah článku:

- Co je IPO?

- Kolik je IPO za rok?

- Proč se o IPO z pohledu tradingu zajímat?

- Obchodování IPO

- Tendence pohybů akcií po IPO

- SPAC vs. tradiční IPO

- Identifikace SPAC v historických grafech

- Obchodní plán vycházející z IPO

- Backtest mechanické IPO strategie

- Mechanické obchodování IPO – shrnutí

Co je IPO?

"IPO" je zkratka pro "Initial Public Offering" a označuje první veřejnou nabídku akcií společnosti na burze. Tento proces je klíčovým momentem pro mnoho soukromých společností, protože znamená jejich vstup na veřejný akciový trh a nabídnutí svých akcií široké veřejnosti. Před IPO je společnost obvykle vlastněna zakladateli, ranými investory, jako jsou venture kapitalisté, a možná malým počtem privátních investorů. IPO umožňuje společnosti získat kapitál od široké veřejnosti prostřednictvím prodeje akcií a současně poskytuje raným investorům a zakladatelům možnost zhodnotit část své investice.

Kolik je IPO za rok?

O kolika potenciálních obchodech hovoříme?

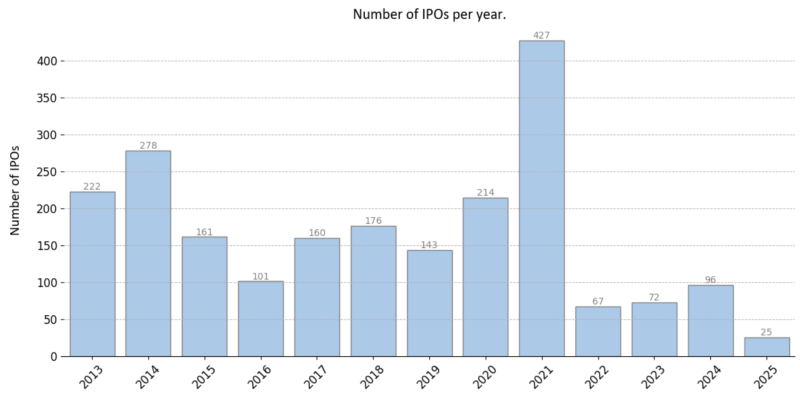

I když aplikujeme na první obchodní den akcie po IPO konzervativní filtr likvidity C*V > 10 milionů, abychom vyloučili různé penny stocks, jde stále o vyšší desítky, někdy i stovky obchodních příležitostí ročně:

Historická data ukazují, že poslední roky je IPO méně, zejména v roky, kdy akciové trhy klesaly. Ale stále jde o zajímavé množství signálů.

Proč se o IPO z pohledu tradingu zajímat?

Coby tradeři obecně vyděláváme především na neefektivitách trhů. Ty se často odehrávají v dobách, kdy v trzích panují emoce. Což uvedení nové společnosti na veřejně obchodovaný trh často představuje. O společnostech vstupujících na trh se hodně hovoří a především není známá jejich tržní cena. Ta se teprve bude tvořit.

RozbalitAkcie po IPO mají tendence pohybovat se výrazně jinak, než celkový akciový trh. To může představovat zajímavé příležitosti pro zisk.

Obchodování IPO

IPO lze obchodovat jednak tak, že se účastníme samotného úpisu. Při vstupu na burzu je na základě poradců a investičních bank stanovena cena, za kterou se akcie upisují. Za tuto cenu lze nakupovat akcie u brokerů, kteří IPO umožňují obchodovat. Řada obchodníků akcie nakupuje právě v IPO a vydělává na tzv. fenoménu IPO pop – rozdílu mezi první otevírací cenou akcie na burze a cenou, za kterou byla akcie upsaná. Řada akcií na základě zájmu investorů otevře výše, než za kterou byly primárně upsány. Nasdaq ve svých statistikách udává, že průměrný IPO pop v roce 2020 byl 38 % (viz Trends in IPO Pops).

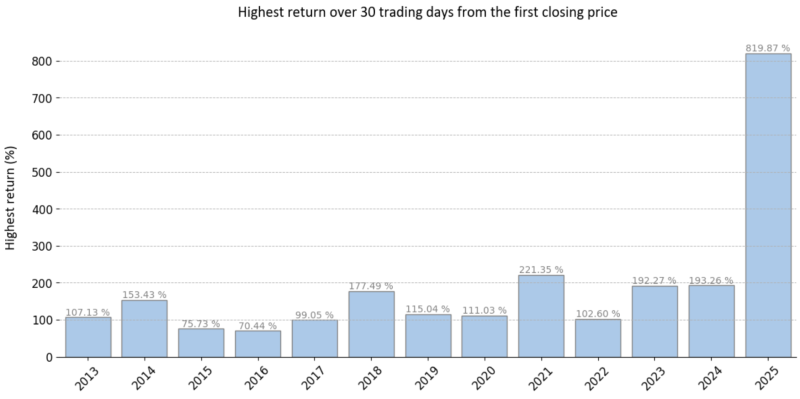

IPO lze obchodovat ale i tak, že akcie nakupujeme až poté, co se začnou obchodovat na burze. Což je cesta, která se dá dělat systematicky s běžnými nástroji, které máme všichni k dispozici. Oproti etablovaným akciím můžeme coby tradeři těžit ze zvýšené volatility a již zmíněného prostého faktu, že trh teprve hledá férovou tržní cenu dané společnosti. To se promítá do toho, že některé tituly mohou po svém IPO dosáhnout ohromného zhodnocení. Zde je graf nejvyšších zhodnocení akcií za 30 obchodních dnů od první uzavírací ceny:

Vidíme, že každý rok, včetně let 2022–2023, se našly tituly, které během 30 dnů po IPO uzavřely o několik desítek procent výše, než za jakou cenu skončilo na burze jejich obchodování první den. To jsou bezesporu zajímavé obchodní příležitosti.

Tendence pohybů akcií po IPO

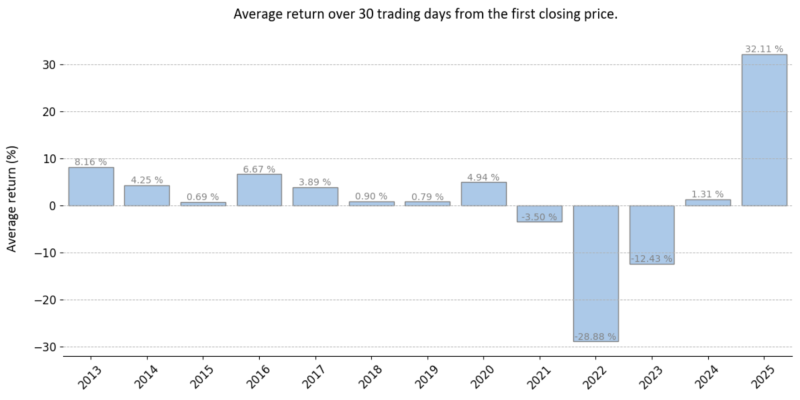

Výše uvedený graf by mohl naznačovat, že akcie mají po IPO tendenci růst. Obecně tomu ale tak nebývá (výše publikovaný graf ukazuje maxima). Takto vypadají průměrná zhodnocení za 30 obchodních dnů od první uzavírací ceny po IPO:

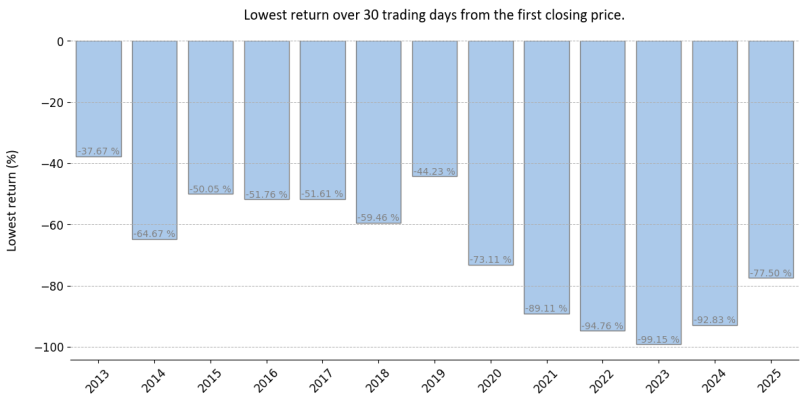

Zejména v době celkového klesajícího trhu akcie po IPO průměrně klesaly. A některé opravdu výrazně. Takto vypadá nejnižší zhodnocení akcií po IPO za 30 dnů od první uzavírací ceny:

Akcie tedy umí v relativně krátké době po IPO vytvořit jak ohromný zisk, tak ohromnou ztrátu. To je paradoxně přesně prostředí, které pro aktivní trading potřebujeme. Vesměs vyděláváme hlavně na volatilitě, kdy se obchodované trhy hýbou.

SPAC IPO vs. tradiční IPO

IPO v grafu poznáme tak, že v daný den začíná cenový denní graf daného tickeru. Budete-li grafy testovat a například na IPO stavět obchodní systém, je potřeba mít na paměti druhý možný způsob, jak se společnosti dostávají na burzu. Může jít o výše popsané tradiční IPO, ale i o tzv. SPAC (Special Purpose Acquisition Company). SPAC IPO a tradiční IPO jsou dva rozdílné přístupy, jak společnost může vstoupit na veřejný akciový trh. Zatímco oba procesy mají stejný konečný cíl – získat kapitál od veřejných investorů a obchodovat na burze – způsob, jakým k tomu dosáhnou, se značně liší.

SPAC, někdy označovaný jako „blank check company“, je entita vytvořená výhradně za účelem akvizice jedné nebo více nejmenovaných podniků. Společnost se na burzu dostane tak, že skupina investorů nebo sponzorů vytvoří novou společnost (SPAC) a uvede ji na burzu. Přičemž investoři kupují akcie bez znalosti, jaká konkrétní akvizice bude provedena. Jde skutečně o prázdnou společnost, kdy se teprve později hledá firma, u které SPAC provede akvizici. Jakmile je cílová společnost identifikována (často měsíce až několik let), akcionáři SPAC hlasují o schválení akvizice. Po schválení se cílová společnost stává veřejně obchodovanou společností prostřednictvím fúze se SPAC.

Rozlišovat mezi tradičním IPO a SPAC IPO je při analýze grafů velmi důležité. Cena SPAC IPO zpočátku nemá souvislost s akvizovanou společností.

Identifikace SPAC v historických grafech

SPAC můžeme v historických grafech identifikovat například pomocí Norgate Dat (je potřeba alespoň platinum tarif). Takto vypadá jednoduchý indikátor, kterým si do grafu vykresluji, jestli byla společnost SPAC:

#include_once "Formulas\Norgate Data\Norgate Data Functions.afl"

blankcheckcompany = NorgateBlankCheckCompanyTimeSeries();

Plot(blankcheckcompany,"SPAC",colorBlack,styleHistogram);

Screenshot z Amibrokeru zobrazuje cenový vývoj healthcare společnosti Clover Health Investments (CLOV):

Ta vstoupila na burzu v roce 2021 prostřednictvím SPAC IPO. Vývoj grafu v roce 2020 (kde na spodním indikátorů vidíme čárky) se netýkal společnosti CLOV, ale investičního nástroje (prázdné společnosti), která byla uvedena na burzu, ale ještě se nevědělo, se kterou společností se spojí.

Obchodní plán vycházející z IPO

V případě systematického obchodování IPO se tedy budeme chtít zaměřit na nové společnosti (existuje v grafu jen několik úseček), které nejsou SPAC. Patrně budeme chtít tyto společnosti nakupovat (shortování akcií se mi jeví v této fázi jako hodně riskantní, nehledě na to, že shorty nemusí být vůbec k dispozici).

Jeden z nejjednodušších způsobů obchodování, které se nabízí, je obchodovat momentum.

To dává smysl i s ohledem na výše publikované tendence. Některé společnosti mají po IPO tendence ke skutečně silnému trendování.

Může tak být výhodné nakoupit trh v okamžiku, kdy cena poprvé uzavírá výše, než byly předcházející maximální ceny.

Takto může vypadat konkrétní obchodní plán:

Vstupní podmínky:

- Společnost je obchodována na US burze a není SPAC.

- První obchodní den měl dostatečný objem. C*V>10000000

- Trh nakoupíme při otevření následující den poté, co poprvé uzavřel výše než kterákoliv předcházející cena.

- Na signál čekáme v prvních 100 dnech obchodování titulu.

Risk management:

- Stop-loss 20 % od vstupu.

- Profit target 30 % od vstupu.

- Obchodujeme současně maximálně 5 pozic, každé alokujeme 20 % kapitálu. Pokud je k dispozici více signálů než pozic, které si můžeme dovolit otevřít, řadíme signály podle aktuálního průměrného C*V.

To je vše.

Kromě podmínky likvidity nemá systém žádnou optimalizovatelnou vstupní podmínku. Což je velké pozitivum – čím méně proměnných, tím vyšší šance na robustní systém.

Optimalizovatelný je risk managment. Ten ale upřímně vnímám jako základní a pro živé obchodování bych volil místo fixního stop-lossu patrně nějakou formu posouvaného stop-lossu.

Backtest mechanické IPO strategie

Backtest podobného ukázkového přístupu rozhodně naznačuje, že v této oblasti bude zajímavý edge.

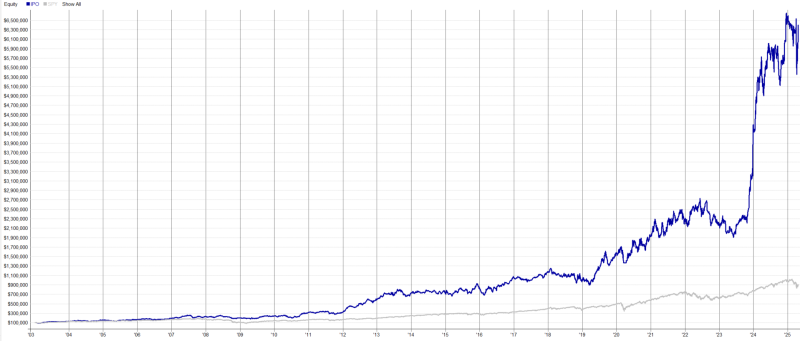

Historicky by strategie dosahovala zhodnocení 20,53 % p.a. při drawdownu -31,57 %. A to po započtení komisí dle Interactive Brokers. Testováno za období 1. 1. 2003 - 25. 4. 2025. Do testu byly zahrnuty i delistované akcie. Použita Norgate Data.

Průměrný obchod má velmi nadstandardní zhodnocení +6,72 % při průměrné délce obchodu 67 dnů. Sharpe ratio je 0,95.

Zde jsou graficky zobrazené výsledky backtestů.

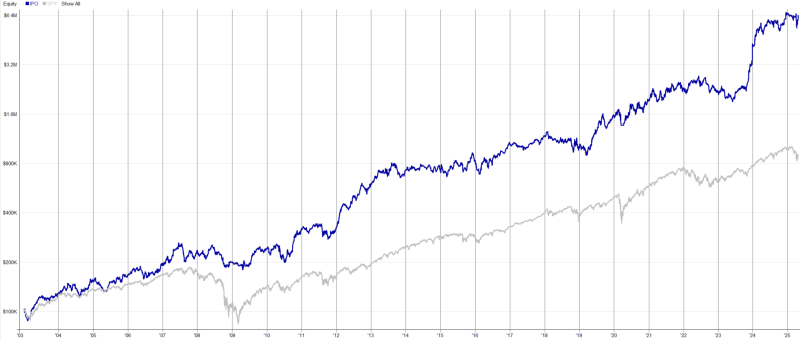

Graf vývoje stavu účtu strategie (modrá křivka) vs. benchmark S&P 500 (šedá linka). Logaritmické měřítko:

O tom, jak ohromný rozdíl v absolutních číslech je ve zhodnocení strategie vůči držení indexu S&P 500, dobře vypovídá graf v běžném měřítku:

Mechanické obchodování IPO – shrnutí

Jednoduchá ukázková strategie ukazuje, že v mechanickém trendovém obchodování IPO může být zajímavý edge. I velmi jednoduchá pravidla strategie vykazují stabilní růst equity křivky. Strategie má přitom velmi jednoduchá pravidla a implementovat ji do portfolia není složité.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

4

4

-

1

1