Intradenní obchodování Bitcoinu

Coby především akciový a futures trader jsem se systematickými strategiemi v kryptoměnách zabýval spíše jen okrajově. S tím, jak lze postupně kryptoměny dnes obchodovat skrze regulované burzovní produkty, jsem je ale začal do svých systémů zařazovat. Zde jsou mé zkušenosti s použitím Bitcoinu pro intradenní breakout strategii.

Obsah:

- Intradenní breakout model

- Regulované trhy vs. krypto burzy

- Intradenní breakout model a live trading výsledky

- Bitcoin obchodovaný pomocí ETF

- Praxe s živým intradenním obchodováním BITO

- Bitcoin futures

- Bitcoin futures vs. ETF BITO a money management

- Bitcoin futures a výkonost v intradenním breakout portfoliu

- Bitcoin futures a intradenní obchodování

Intradenní breakout model

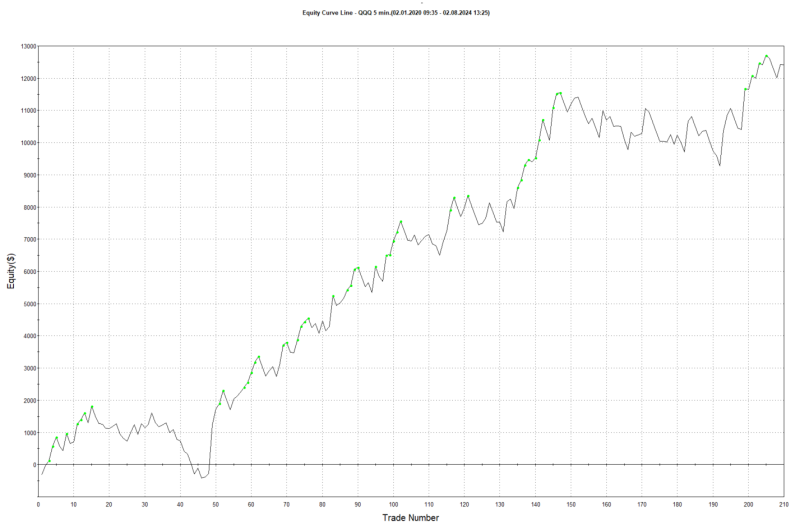

Trading model použitý v tomto článku je 100% mechanický a jde o systém publikovaný v Trading Room v postu Finální kód breakout edge 1. Kód jsme vyvinuli v Trading Room v dubnu nejprve pro obchodování akciových indexů typu S&P 500 a Nasdaq 100. Kód je v Trading Room publikován pro TradeStation, pokud jej vezmete a pustíte na Nasdaq 100 (s využitím ETF tickeru QQQ), dostanete následující equity křivku (komise jsou započítány):

Equity křivka obchoduje s fixním riskem 300 dolarů na obchod a při tomto risku vytvořil systém za poslední čtyři roky v testech zisk přes 12 000 dolarů (bez reinvestování, risk je pevný na úrovni 300 dolarů na obchod). Systém obchoduje maximálně jednou denně – long nebo short při splnění definovaného kontextu.

Systém obchoduje typické breakouty. Po otevření trhů si systém na základě ATR indikátoru definuje pásma volatility a při proražení vstupuje long nebo short. Obchod skončí často na blízkém stop-lossu, občas se ale trh po průrazu rozjede a systém vydělá opravdu pěkný profit. Takto vypadá obchod končící ve ztrátě (první obchod) a v zisku (druhý obchod):

Systém má pěkné historické výsledky na řadě trhů. Obchoduje volatilitu a měly by mu tak svědčit jakékoliv trhy, které se hýbou.

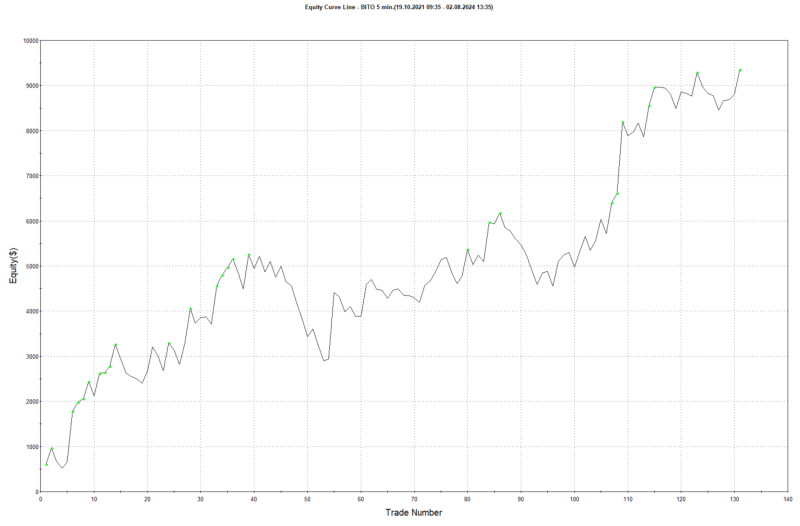

Stejný kód (bez jakýchkoliv úprav) jsem proto vyzkoušel i na Bitcoin. Ovšem nikoliv na kryptoměnu, ale na ETF symbol BITO. A dostal jsem následující equity křivku (opět risk 300 dolarů na obchod, bez reinvestování, komise započítány):

Takový výsledek mě samozřejmě velmi motivoval k tomu, abych tento trh zahrnul do portfolia.

Regulované trhy vs. krypto burzy

Systematické obchodování Bitcoinu není nic nového a i na Finančníkovi jsme první kódy pro breakout strategii publikovali například v TechLabu již v roce 2021 – viz Publikován kompletní crypto trader skript. Byly to první testy obchodování kryptoměn přímo přes kryptoburzy, ale upřímně jsem nikdy neměl ten správný pocit pustit se tímto směrem naplno. Vadí mi relativně vyšší šance, že se pokazí něco jiného než má strategie (např. že skončí stablecoin, skrz který musím obchodovat, že skončí kryptoburza atd.). Neříkám, že systematické obchodování na kryptoburzách nedává smysl, ale pro práci s větším kapitálem osobně preferuji regulované trhy na stabilních světových burzách.

Velkou pozornost jsem tak kryptoměnám začal věnovat až poslední roky, kdy je lze obchodovat prostřednictvím tradičních regulovaných produktů jako jsou ETF a futures.

Intradenní breakout model a live trading výsledky

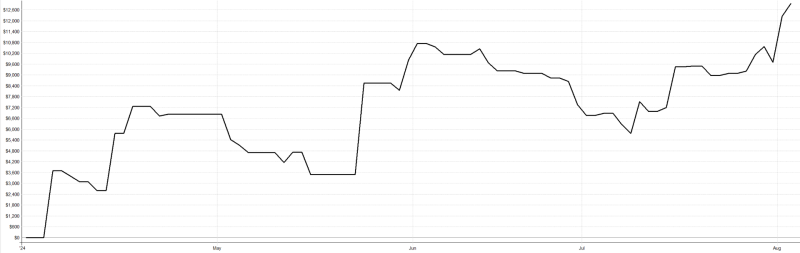

Osobně jsem na svém živém účtu u Interactive Brokers začal intradenní breakout model obchodovat hned, jak jsme jej v Trading Room vyvinuli – v dubnu 2024. Začal jsem na ETF s tickery SPY, QQQ, IWM, DIA a GLD a takto vypadají živé výsledky do dnešního dne:

Při risku 300-400 dolarů na obchod (tedy má dolarová hodnota stop-lossu) mi systém vydělal od dubna 13 000 dolarů a z mého pohledu tak jednoznačně potvrdil validitu obchodované myšlenky a snahu nasadit do portfolia další trhy, mj. i Bitcoin, jehož výsledky v testech vypadají při intradenním breakoutu také velmi slibně.

Bitcoin obchodovaný pomocí ETF

První směr mého zkoumání systematického obchodování Bitcoinu skrz regulované burzovní instrumenty směřoval na ETF. A to z důvodu, že celý svůj hlavní autotrader mám postavený na obchodování akcií a implementace obchodování nové akcie nebo ETF je pro mě nejjednodušší. U ETF/akcií je také pro menší pozice výrazně přesnější risk management.

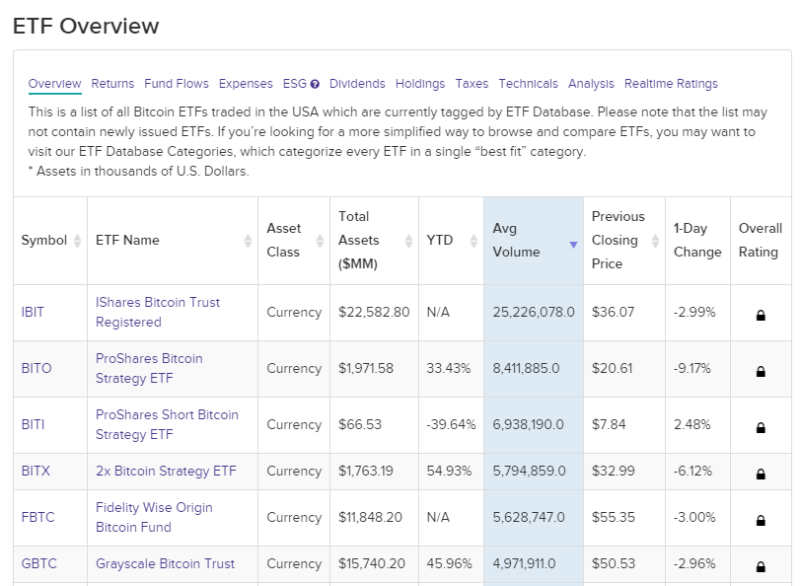

ETF sledujících Bitcoin je dnes celá řada. Takto vypadá jejich aktuální přehled seřazený podle denních objemů:

Zdroj: etfdb.com

Pro intradenní obchodování je potřeba především co nejvyšší likvida, takže se nabízí obchodovat ticker IBIT. Ten má ale poměrně malou historii dat – začal se obchodovat v lednu 2024. Mohl bych si patrně pomoci historií samotného Bitcoinu, ale osobně jsem šel jednodušší cestou a začal obchodovat ticker BITO, který má historii od roku 2021. IBIT a BITO nejsou úplně totožné produkty (jeden sleduje Bitcoin spot, druhý Bitcoin futures), ale z pohledu krátkodobé expozice do Bitcoinu budou oba dělat podobnou službu. Navíc se mi u BITO líbil vztah s Bitcoin futures, kterým jsem plánoval také věnovat pozornost.

Praxe s živým intradenním obchodování BITO

BITO je klasické ETF, tj. obchoduje se jako akcie. V Evropské unii nelze ticker obchodovat na malých retailových účtech, se statusem profesionálního obchodníka ale jeho obchodování není problém.

Zde jsou mé postřehy z živého obchodování:

BITO jsem obchodoval long i short. Plnění byla přiměřená, neměl jsem výrazné skluzy v plnění. Obchody probíhaly podobně jako na Bitcoin futures. Takto vypadal například short 29. 7. 2024.

Obchod v BITO na živém účtu Interactive Brokers:

Stejný obchod v Bitcoin futures:

BITO jsem na živém účtu nasadil výrazně později než ostatní zmíněné trhy. A pracoval jsem s menším riskem 250 dolarů obchod. Přesto trh dokázal udělat vůči risku občas velmi pěkný profit. Například na výše zmíněném obchodu jsem při risku 250 dolarů vydělal 622 dolarů:

Vše tak s BITO vypadalo, že pojede podle plánu a že mohu pomalu zvyšovat risk na obchod. Bohužel v pátek 2. 8. se ukázala slabina ETF – přestože jsem předtím absolvoval několik shortů, v pátek mi Interactive Brokers ukázalo místo vstupu do shortu zlověstnou zelenou lupu s informací, že trh není v danou chvíli shortovatelný:

A má short pozice, která by byla velmi pěkně výdělečná, zůstala nevyplněna.

Závěr k intradennímu obchodování Bitcoinu skrz ETF – pro longy použitelné, pro shorty nikoliv – ticker sice většinou shortovatelný je, ale jsou situace, kdy shorty v IB k dispozici nejsou. A to bohužel není pro systematické obchodování akceptovatelná situace.

Bitcoin futures

Naštěstí jsem paralelně s živým obchodováním tickeru BITO začal testovat i práci s futures kontraktem. Ten se dá obchodovat v podobě velkého kontraktu BTC a malého kontraktu MBT – Micro Bitcoin Futures. Trh se obchoduje v objemu 1/10 bitcoinu a osobně testuji právě tento. Hodnota ticku tohoto trhu je 0,50 USD. Margin se u Interactive Brokers pohybuje kolem 3 500 dolarů/kontrakt. Tedy jde o futures, se kterým je možné pracovat i na malém retailovém účtu.

Bitcoin futures vs. ETF BITO a money management

Rozdíl mezi ETF a futures si můžeme ukázat na výše uvedeném příkladu obchodu 29. 7. 2024. Šlo o short v BITO, který jsem prováděl s riskem 250 dolarů. Obchod vydělal 622,07 dolarů a potřeboval jsem pro něj 950 shares tickeru BITO. Margin mi IB blokovalo 25 % z hodnoty kontraktu, tedy 5 562 dolarů.

Stejný obchod jsem dělal na milionovém účtu skrz futures MBT. Vstup jsem měl na hodnotě 69 605, výstup na 67 825. Na jeden kontrakt byl výdělek 178 dolarů (mínus komise). Pro risk do 250 dolarů bych si mohl dovolit otevřít 3 kontrakty a můj zisk by v tomto případě byl 534 dolarů. Na účtu bych pro obchod potřeboval u Interactive Brokers cca 10 500 dolarů.

Nebýt problému se shortovatelností, patrně bych zůstal u BITO – a to jak z důvodu příznivějšího marginu, tak pro možnost lépe škálovat pozice. Ovšem jak jsme si vysvětlili, pro shortování nejsou bitcoin ETF v tuto chvíli ještě dostatečně spolehlivé. Bitcoin futures jsou však také zajímavé a především obchodovatelné i na relativně malých účtech. Sám tak nahradím na svém účtu u Interactive Brokers BITO za MBT.

Bitcoin futures a výkonnost v intradenním breakout portfoliu

S bitcoin futures pracuji od počátku spuštění milionového intradenního portfolia. Jednoduše jsem použil kódy intradenní breakout strategie z Trading Room, nepatrně je upravil (abych neměl silnou korelaci s ostatními tradery v Trading Room a měl šanci na payouty – viz článek).

Bitcoin futures zatím tedy obchoduji na virtuálním účtu, ale s velmi reálnými plněními (a reálnými výplatami z generovaného zhodnocení). Účet jsem spustil před měsícem, aktuálně jsou výsledky následující:

Zhodnocení +4,59%, sharpe ratio 5,04 – to jsou myslím velmi slušné výsledky (mimochodem – pokud chcete na Darwinex Zero obchodovat vlastní odvozeninu systému, pak v Trading Room je zde publikován i hotový autotrader, kde lze podobné portfolio nastavit). Plus připomínám možnost využít slevového kuponu na Darwinex Zero ve výši 47% na první platbu, která vám může pomoci do začátku – viz Darwinex Zero slevový kupon.

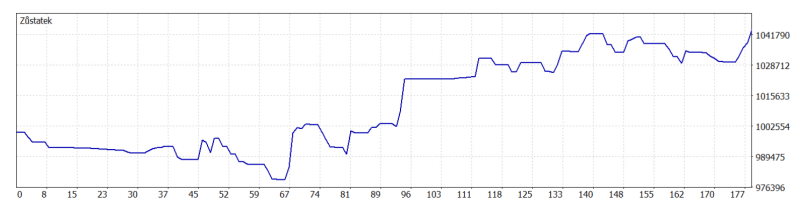

Equity křivka portfolia vypadá aktuálně takto:

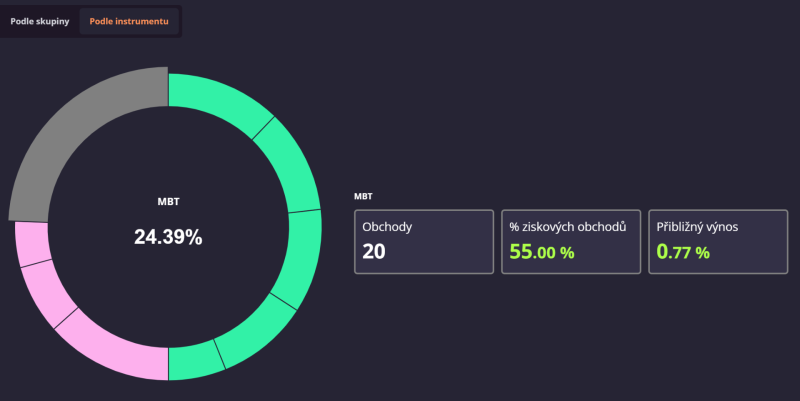

A samozřejmě hlavní otázka v kontextu článku zní, jakou výkonností přispěl v intradenní breakout strategii Bitcoin, tedy konkrétně futures kontrakt MBT? V Darwinex Zero lze podobné informace získat snadno a zde je výsledek:

Přibližně 22 % z celkové výkonnosti vděčí ve sledovaném období strategie za přínos právě Bitcoin futures. Což není zanedbatelné. Všechna zhodnocení jsou samozřejmě po skluzech a poplatcích (pro MBT se v Darwinex Zero platí 10 USD/RT).

Bitcoin futures a intradenní obchodování

Pokud máte funkční intradenní breakout systém, pak mé zkušenosti ukazují, že stojí za to jej nasadit i na MBT futures. Ve futures není problém se shortováním a přestože margin a poplatky nejsou úplně nejnižší, díky vyšší volatilitě a tendenci k trendování dokáže kontrakt zajímavě přispět k výkonnosti.

A pokud nemáte žádný intradenní breakout systém, pak doporučuji zapojení do Trading Room. K dispozici je zde, kromě všeho ostatního, nyní již solidně otestovaný intradenní breakout model, se kterým sám riskuji nemalý kapitál. Plus autotrader pro nasazení portfolia na Darwinex Zero, kde můžete podobné portfolio obchodovat bez risku ztráty peněz, ale s reálnou možností skutečných payoutů (viz Jak v tradingu vydělávat miliony a neriskovat své peníze). A samozřejmě má každodenní podpora, která vás může z naprosté nuly dostat brzy do pozice systematického portfolio obchodníka.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

7

7