15. Stop-loss

V minulé kapitole jsme poprvé odhalili existenci něčeho, co se nazývá stop-loss. O co že tedy jde? Jde o nejdůležitější věc ve vašem obchodování. Nikdy nebude pro vaše obchody nic tak důležité, jako naučit se zcela automaticky používat stop-loss!

Nikdy ani na vteřinu nepomýšlejte na to, že by jste kdy obchodovali bez předem definovaného stop-lossu!

Jesse Livermore, akciový spekulant považovaný většinou profesionálních obchodníků za největšího spekulanta-génia všech dob, opakovaně dokázal doslova během několika týdnů vydělat multi-miliónové jmění. Co je však daleko více zarážející je skutečnost, že stejné jmění dokázal prodělat doslova během pár hodin! A tak tento velikán - možná největší z největších - nakonec zemřel v chudobě a obrovských dluzích. Jak je to možné? Jesse Livermore ve svém obchodování prakticky nikdy nepoužíval stop-loss.

Stop-loss = základní ochrana proti finančnímu krachu.

Jesse Livermore obchodoval výhradně "na jistotu". O každém obchodě, do kterého se kdy pustil, byl natolik přesvědčený (a většinou se jeho přesvědčení potvrdila), že se velmi často ani v myšlenkách neobtěžoval přemýšlet o nějaké krajní hranici, při které by dobrovolně inkasoval ztrátu a smířil se tak s realitou, že v daný moment nejde trh tím "správným" směrem (velmi často trh takovýmto směrem šel až mnohem později, než Jesse Livermore předvídal - tzn. jeho problém téměř nikdy nebyl v přesvědčení směru trhu, ale spíše ve správném načasování).

A právě tím, že neměl Jesse Livermore nikdy žádnou krajní hranici, nebo-li stop-loss, jeho ztráty mohly narůst do rozměrů, kdy se pro něho staly osudovými.

Co to tedy stop-loss (SL) je?

STOP-LOSS je předem definovaná krajní hranice, při které dobrovolně inkasujeme malou ztrátu dříve, než se taková rozroste do ztráty obří.

Pojďme si nyní demonstrovat stop-loss a jeho použití na názorném příkladu:

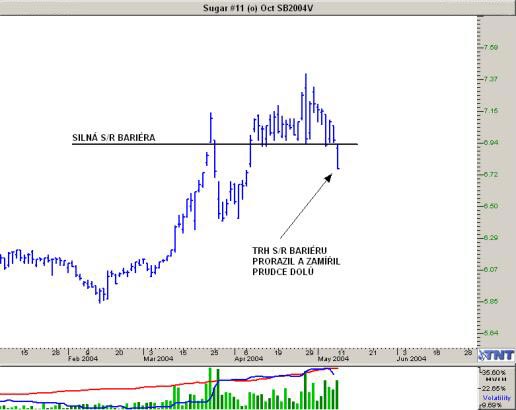

Řekněme, že jsme právě dostali skvělý vstupní signál v OCT SUGAR#11. Trh právě prolomil velmi silnou support-resistance (S/R) bariéru a zamířil směrem dolů (viz obr. 1)

Obr. 1. Ukázka obchodu se použitím strategie PRORAŽENÍ S/R BARIÉRY

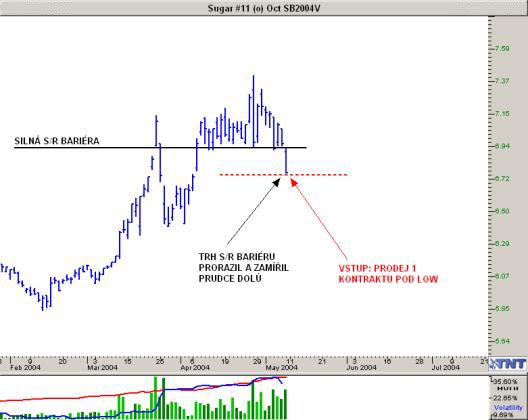

Jelikož se jedná o průlom skutečně velmi silné S/R bariéry, předpokládáme, že by mohl trh i nadále pokračovat směrem dolů a tak zadáme příkaz prodat 1 kontrakt (sell 1 contract) pod LOW (L) posledního obchodního dne (viz obr. 2)

Obr. 2. Na základě proražení S/R bariéry prodáváme 1 kontrakt OCT SUGAR.

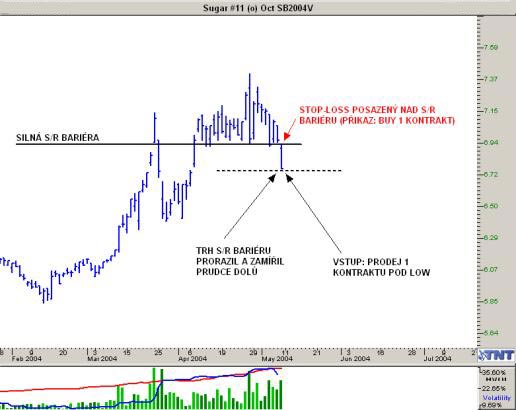

V tento moment bychom však měli být zároveň i maximálně obezřetní a položit si otázku: co budeme dělat, pokud trh bude pokračovat našim předpokládaným směrem, my budeme exekuováni, ale trh se záhy otočí proti nám a bude pokračovat směrem nahoru? V takovémto případě bychom čelili možnosti neomezených ztrát. Proto je třeba se již od samého začátku proti takovýmto možným ztrátám chránit, a to právě tím, že spolu s příkazem k prodeji 1 kontraktu pošleme našemu brokerovi zároveň i pokyn zadat do trhu v případě exekuce i stop-loss, nebo-li nákupní příkaz, který by nás včas dostal ven ze ztrátové pozice. Velikost stop-lossu bychom pak stanovili těsně nad S/R bariéru (viz obr. 3).

Obr. 3. Abychom se ochránili proti případu, kdy by se trh v momentě kdy budeme v krátké pozici otočil proti nám, spolu s prodejním příkazem pošleme našemu brokerovi i příkaz zadat do trhu STOP-LOSS. Ten v tomto případě umisťujeme těsně nad S/R bariéru.

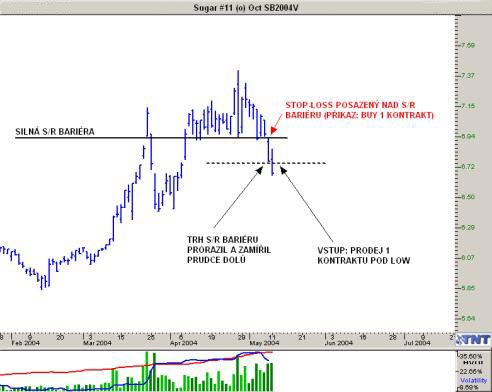

V tuto chvíli jsme tedy chránění proti možnosti, že se trh otočí proti nám a proti možnosti neomezených ztrát. Pojďme ale dál. Jak jsme předpokládali, tak se i stalo a my jsme tak byli exekuováni hned následující den do jedné krátké (short) pozice (viz obr. 4).

Obr. 4. Právě jsme byli exekuováni do krátké pozice. Broker tedy ihned po exekuci umístil do trhu i náš STP-LOSS, takže jsme již od začátku chráněni proti možnému nenadálému pohybu proti nám.

Hned následující den jsme tedy v mírném otevřeném profitu a vše se odvíjí jak má. Následující dny však již tak optimistické nejsou: trh se zdá být váhavý a nejistý o svém dalším směru (viz obr. 5).

Obr. 5. Trh se krátce po naší exekuci skutečně otočil a místo zisků nás začal dostávat do mírných ztrát

Dokonce to vypadá, jako by si trh svůj původní směr dolů rozmyslel a rozhodl se vyrazit směrem nahoru. Tato domněnka se záhy ukáže jako opodstatněná a trh skutečně - hnán býčími fundamentálními faktory - otočí na delší dobu svůj směr směrem vzhůru. My jsme tak tedy již za krátkou dobu vyřazeni z trhu. (viz obr. 6)

Obr. 6. Trh vyrazil prudce vzhůru. Naše domněnka, že trh půjde dolů a my vyděláme na krátké pozici nebyla potvrzena a tak jsme po pár dnech v pozici venku z trhu díky STOP-LOSSu, který nás ze ztrátového trhu automaticky vyřadil s PŘEDEM JASNĚ DEFINOVANOU ZTRÁTOU (v tomto případě je ztráto 201 USD)

Trh protnul náš stop- loss a zanechal nás napospas se ztrátou 201 USD (+brokerská komise). Jaké jsou nyní naše pocity? Vztek, zklamání, frustrace? Ani náhodou. Zapomeňte na něco takového a s chladnou hlavou přijměte tuto drobnou ztrátu. Hned následujících několik dnů se totiž ukáže, jak veliké mohli skutečně ztráty být (viz obr. 7).

Obr. 7. Kdybychom neměli v trhu již od začátku posazený STOP-LOSS a dobrovolně, s chladnou hlavou nepřijali MINIMÁLNÍ ztrátu 201 USD,, čelili bychom nyní ztrátě 1 736 dolarů, která by navíc mohla s postupem času přerůst ve ztrátu takřka neomezenou! Přesně takové ztráty pak finančně zruinují řadu začínajících, nezkušených obchodníků - přičemž vše co je třeba udělat, je zadat spolu s příkaze ke vstupu do trhu i předem definovaný STOP-LOSS.

Vidíte? 1736 dolarů (a možná i mnohem větší) ztráta v případě, že bychom nedokázali s chladnou hlavou předem posadit do trhu ochranu ve formě stop-lossu a s klidem inkasovat minimální ztrátu 201 USD v momentě, kdy se trh otočil proti nám. Co je taková ztráta proti 1 736 dolarům, o které jsme mohli přijít jen o pár dnů později díky naší tvrdohlavosti a neschopni použít stop-loss!

Už je vám jasné, že používání stop-lossu je v komoditních i akciových trzích absolutní nutnost? Proto si dobře zapamatujte:

Pokud budete obchodovat bez stop-lossu, vaše ztráty budou neomezené! Pokud naopak budete stop-loss vždy používat, budete sice tu a tam inkasovat drobné ztráty, nikdy však takové, aby vám mohly finančně zruinovat.

Toto je pravda pravdoucí a zároveň i jedna ze skutečností, díky které celé zástupy lidí ztrácejí v trzích doslova celé jmění. Jakkoliv neuvěřitelně to může znít, obrovské množství obchodníků stop-loss v trzích nepoužívá, nebo o existenci něčeho takového nemá dokonce ani páru! Využijte tedy toho, že jsme vám zde úžasnou sílu stop-lossu představili a nikdy bez stop-lossu neobchodujte!

Finančník.cz