Obchodování cizích strategií. Proč většina začínajících obchodníků nakonec ztratí peníze?

Po prvních neúspěších s vlastním tradingem zkouší řada obchodníků na burze vydělat cestou pronájmu cizích strategií. Na co si dát ohromný pozor, abyste neprodělali i zde?

Základní myšlenka pronájmu cizích obchodních strategií zní lákavě. Využijeme know-how někoho zkušenějšího, jehož obchodování budeme za určitý poplatek následovat. Ceny za pronájem jedné strategie se pohybují v rámci desítek až stovek dolarů měsíčně, což je často částka, kterou jinak samostatní obchodníci platí za software a data. Z tohoto pohledu se tak pronájem strategie může jevit jako dobrá cesta.

Bohužel z mé zkušenosti většina obchodníků touto cestou nevydělá.

Proč tomu tak je?

Základní problém vidím ve faktu, že pro úspěšné obchodování cizích strategií bychom měli tradingu rozumět pomalu úplně stejně jako při obchodování vlastních strategií.

Pronájem strategií je tvrdý business a jako v celém tradingu se ani zde bohužel nehraje v bílých rukavičkách. Naopak. Nepoučený začátečník má vysoké šance, že narazí spíše na neseriózní nabídku než na dobrý deal. Stejně jako je tomu při výběru brokerů, edukátorů, softwarů atd.

Je třeba si uvědomit, že když někdo pronajímá strategie, tak to neznamená, že je zkušený. Velmi často jde o asertivní začátečníky, kteří prostě nemají zábrany nabídnout své výtvory ostatním. Ostatně velmi často mohou nabízet své strategie anonymně nebo pod vymyšleným nickem. Jakmile se strategie propadne do hlubokého drawdownu, svůj účet si zruší a obratem začnou nabízet jinou strategii pod jiným jménem. Bohužel toto se děje i pod hlavičkou velkých společností, které pronájem strategií za poplatek zprostředkovávají.

Možná si říkáte, že obranou je vybírat takové strategie, kterým se již delší dobu v trzích daří. Jenže potíž je v tom, že bez hluboké a detailní znalosti obchodovaných principů nikdy nebudeme vědět, jestli obchodník prostě jen neměl štěstí a zatím se mu nevyhýbala černá labuť. Některé obchodní principy fungují skutečně tak, že roky můžete obchodovat s vysokou úspěšností, aby trh následně vymazal nashromážděné profity během jediného dne. Podrobně jsem se tomuto věnovat v článku Krach účtu i přes 83% úspěšnost strategie. Jak to?

Určitě je tak dobré pronajímat si strategie od obchodníků, kteří nevystupují anonymně a můžeme snáze ověřit jejich odbornost a zkušenosti. Co nejvíce je potřeba se zajímat o risk management strategie. Jak je risk řízen? Je používán stop-loss? V historickém backtestu strategie je dobré sledovat výkonnost strategie v době výraznějších turbulencí trhů, které strategie obchoduje. Ale bohužel toto již začíná vyžadovat odborné znalosti, které jsem zmínil v úvodu článku.

Zdaleka největší úskalí, na které budete při hledání strategií k pronájmu narážet, je ovšem otázka přehnaně optimistického očekávání. Pronajímatelé/prodávající strategií se vždy budou snažit vykreslovat své produkty tak, aby byly komerčně lákavé pro nejtypičtější klienty – začínající tradery. Ti vesměs chtějí vydělat co nejvíce a příliš se nestarají o risk. Vždy sáhnou po strategiích s vyšší výkonností a pronajímatelé se tak předhánějí v tom, jak vysokou jim nabídnou. Samozřejmě za cenu zvyšování risku.

Na burze skutečně neexistuje způsob, jak vydělávat hodně bez toho, aniž bychom hodně riskovali. Pokud by šlo dlouhodobě vydělávat 100 % p.a. s riskem maximálně 10–15 % drawdownu, tak by nejlepší hedgové fondy světa nevydělávali v řádech nižších desítek procent ročně. V tomto ohledu je opravdu třeba odhodit růžové brýle a přemýšlet.

Podívejme se například na poměrně dobře vypadají strategii FUTURES CME-NYMEX nabízenou na collective2.com:

Strategie je obchodovaná devět měsíců a za tuto dobu vytvořil autor zhodnocení 138 %. Signály ze strategie je možné následovat za 400 dolarů měsíčně. 138 % za 9 měsíců zní fantasticky. Jenže je potřeba se dívat na risk. Jen za dobu obchodování prošla strategie drawdownem 36,4 %. Tedy účet pokles o třetinu. To pro řadu obchodníků může znít jako risk, který jsou ochotní akceptovat. Jenže takový pokles určitě nebude do budoucna maximální. Jak je možné vyčíst ze statistik publikovaných na stránce s popisem systému, autor používá různou páku – od průměrné pětinásobné až k 41:1 v době zvýšené volatility, kdy se v trzích hodně exponoval (a hodně vydělal, což se ale do budoucna nemusí vždy podařit). Bez podrobnějších znalostí dlouhodobější výkonnosti lze maximální drawdown jen těžko odhadovat. Z mé zkušenosti může mít ale podobně nastavený money management nejvyšší drawdown i 70 %. Protože právě podstupovaný vysoký risk umí generovat vysoké výnosy. Doporučený kapitál pro strategii je 120 000 dolarů. A teď si představte, že podobnou strategii začnete s podobným kapitálem obchodovat jako jedinou na svém účtu, budete očekávat zhodnocení 100 %, ale místo toho se dostaví 50% drawdown. Absolutní většina obchodníků v takový moment obchodování strategie ukončí, aby uchránila „alespoň zbytek kapitálu“. A vsadím se, že by tak učinil i autor strategie, pokud by ji obchodoval živě. Jenže on ji s největší pravděpodobností obchoduje jen na paper účtu. Konkrétně u collective2.com se to pozná tak, že nemá vyplněnou kolonku „Trade own-system certification“:

A samozřejmě paper účet snese jakýkoliv drawdown.

Strategie FUTURES CME-NYMEX ale nemusí být špatná. Problém je v nastaveném risk managementu. Pro drtivou většinu obchodníků by bylo výhodnější ji obchodovat s mnohem nižší pákou, tedy s mnohem vyšším účtem. Což by vedlo k nižšímu risku, ale také i k nižším výnosům.

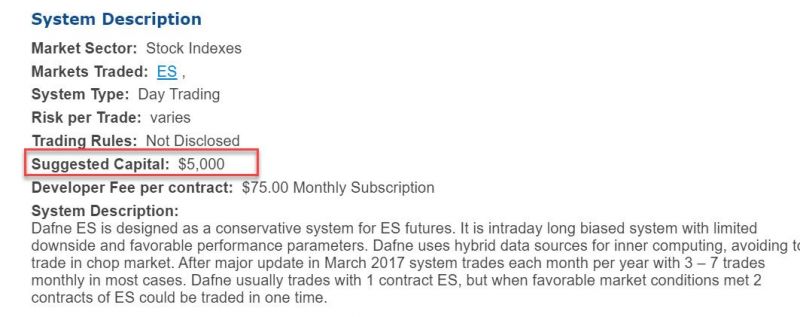

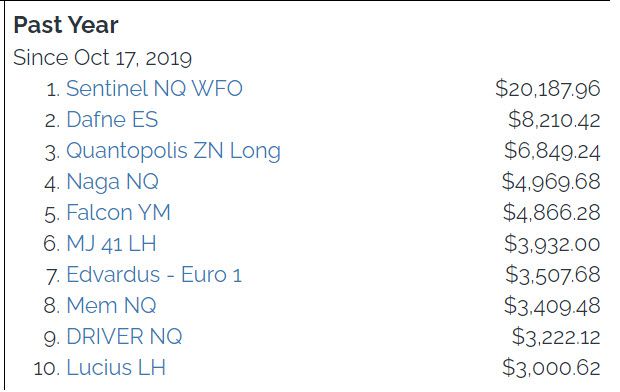

Bohužel na problém s neadekvátně vysokou pákou budete narážet snad u všech poskytovatelů signálů. Jednou z velmi známých společností zprostředkovávajících pronájem strategií je společnost Striker.com. Na jejich stránkách můžete získat seznam „nejlepších strategií“ např. za uplynulý rok, kde jsou strategie řazené podle zhodnocení. Tedy podle toho, kolik vydělaly vůči doporučenému kapitálu. Druhá nejlepší strategie (s nejvyšší výkonností za poslední rok) v kategorii do 10 000 dolarů je například nyní strategie se jménem Dafne ES:

Za rok 2020 vytvořila po odečtení všech poplatků zisk 6 648 dolarů, což je při doporučeném kapitálu 5 000 dolarů více než 100% zhodnocení, které strategii dostalo na první příčky v přehledech.

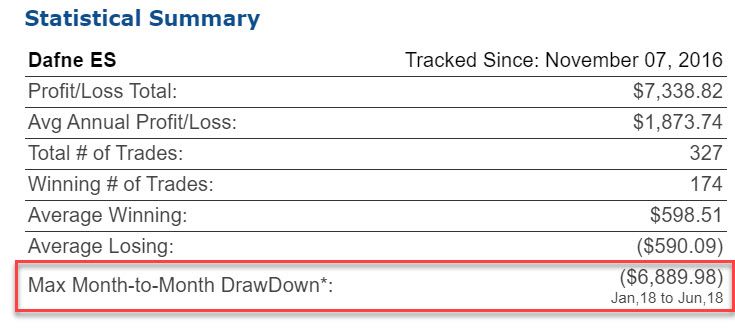

Co už nemusí být začínajícímu obchodníkovi tak zřejmé je, že risk při podobné kapitalizaci je enormní. Svědčí o tom i fakt, že strategie si jen letos prošla drawdownem 6 889 dolarů, a pokud by obchodník začal s doporučeným kapitálem v nesprávný čas, doslova by účet vymazal:

Opět to neznamená, že by strategie nebyla dobrá. Jen je pro její rozumné obchodování potřeba mnohem vyšší kapitál (tipl bych si blíže k 50 000 dolarům), který sníží procentuální zhodnocení na úroveň, která je v oboru běžná, ale často nezajímavá pro nepříliš zorientované začínající tradery.

Jak si tedy pronajímat strategie a neprodělat na tom peníze?

Klíčem je použitá páka. Z počátku je dobré obchodovat s minimální pákou a tedy neexponovat do obchodů příliš vysokou část kapitálu.

Je potřeba připravit se na skutečnost, že většina strategií funguje se sharpe ratio 1 až sharpe ratio 2. Velmi zjednodušeně to znamená, že očekávatelný nejvyšší drawdown je někde na úrovni 50–100 % ročních výnosů. Tedy že pokud strategie vydělá 10 000 dolarů za rok, můžeme nejvyšší drawdown očekávat zhruba na této úrovni (dobře je to vidět na screenshotu z výkonnosti strategie Dafne ES, kde to přesně vychází v daných mezích). Pokud se strategie obchoduje jen pár let, je možné, že strategie jsou zatím „vychýlené“ ve prospěch výnosů, je ale velmi pravděpodobné, že toto se časem „srovná“.

Očekávatelnému drawdownu je třeba přizpůsobit velikost kapitálu. Méně zkušeným obchodníkům bych doporučil nastavit kapitál tak, aby byl očekávatelný drawdown do cca 15 %. Zejména pokud obchodujete cizí strategie, bude důvěra v propady mnohem nižší, než když obchodujete sami a víte, co přesně děláte.

Jako vždy lze výsledky vylepšovat stavbou portfolií. Při použití futures se připravte na to, že budete potřebovat vyšší kapitál a je nutné pracovat velmi opatrně s korelacemi systémů. U řady historických backtestů můžeme narazit na nízkou korelaci, aby se tyto v reálném obchodování sblížily. Vesměs je tak potřeba přemýšlet o obchodovaných logikách a spojovat k sobě ty, které by z principu měly přinášet diverzifikované výsledky.

Bohužel to vše opět vede k tomu, že výhodu mají zkušenější obchodníci. Tradeři, kteří již více rozumí risku, dokážou pracovat s přiměřenými očekáváními a chápou principy, se kterými se v trzích vydělává. Začínajícím obchodníkům bych tak o to více doporučil nejdříve pracovat v trhu s relativně bezpečnějšími taktikami například pomocí obchodování akcií bez páky a teprve po získání praxe s živým obchodováním přemýšlet o diverzifikaci pronájmem strategií obchodujících např. agresivnější futures.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

10

10

-

2

2