Zhodnocení přes 100 % ročně? Zkuste momentum v levnějších akciích. Zde je návod.

Cílem Finančníka je především poskytovat inspiraci, jak se v tradingu posouvat dále. Pro malé účty a obchodníky s minimem času to může představovat obchodování momenta v levnějších akciích. Tato strategie od nasazení vytvořila zisk přes 100 % za rok. Zde jsou mé tipy, jak ji vytvořit a obchodovat.

Obchodování momenta v levnějších akciích jsem poprvé na Finančníkovi popisoval v květnu 2020 v článku Jak vydělávat na zvýšené volatilitě s malými účty?

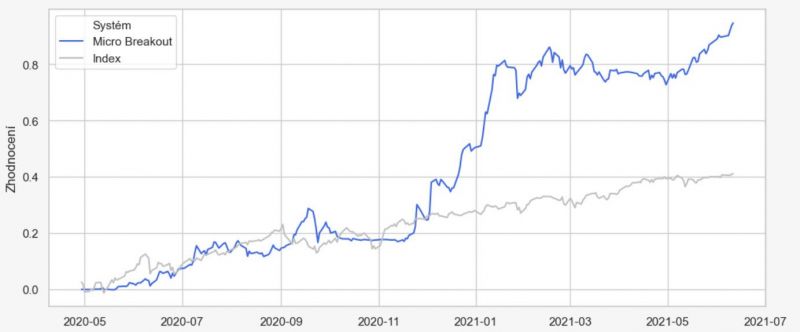

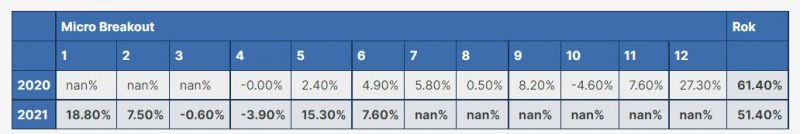

V článku jsem uvedl: „V případě malých účtů může být zajímavé se u swingových breakout přístupů zaměřit na levnější akcie s nižší likviditou. Ty nemohou obchodovat větší hráči, protože v nich reálně nelze otevírat větší pozice, a lze tak v této oblasti nalézt často velmi zajímavé příležitosti. A de facto je to jedna z mála oblastí tradingu, kde malý kapitál představuje konkurenční výhodu (takže je škoda ji nevyužít).“ A přestože se nakonec následné měsíce nesly vesměs v nižší volatilitě, popisovaný princip nadělil ještě více, než jsem doufal. Systém, který nakonec obchoduji pod názvem MicroBreakout, od svého spuštění vygeneroval výrazně přes 100 %:

Samozřejmě to neznamená, že růst equity křivky bude pokračovat ve stejném duchu i nadále, nicméně veškeré mé předchozí testy ukazují, že přístup reálně dává šanci na nadstandardní zhodnocení.

Co konkrétně dělám a jak si podobný systém postavit?

Poměrně podrobně už jsem to na Finančníkovi popisoval v článku Micro Breakout dva měsíce po spuštění.

Základem jsou cenová data amerických akcií. Ty čerpám do Amibrokeru od firmy Norgate (zde jsem je popisoval). Data jsou pro strategii poměrně klíčová, protože každý den Amibrokerem skenuji přibližně 20 000 akcií a nedokáži si představit, že bych je například stahoval z Yahoo.

Každý den skenuji prakticky všechny akcie, které se obchodují na americkém trhu. Hledám tituly, které mají menší volume (řádově stovky tisíc zobchodovaných akcií za den) a prorážejí výraznou cenovou hladinu typu roční maximum. Následně kapitál rozdělím do 25 dílků a otevírám až 25 dlouhých pozic najednou. Systém se snaží být v otevřené pozici co nejdéle a postupně uzavírá ty akcie, které se nerozjely (lze použít nějaký trailing stop-loss atd.). To je prakticky vše.

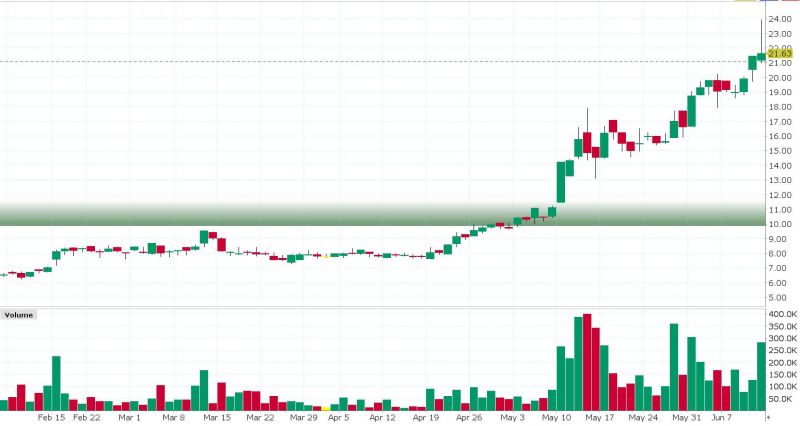

U strategie je potřeba se připravit na trochu nižší úspěšnost obchodů (historické testy indikují cca 42 %), ale o to příznivější poměr zisku k risku. V historickém backtestu vydělá ziskový obchod průměrně 2,5x tolik, kolik je průměrná ztráta. V praxi to znamená, že řada otevřených obchodů se nerozjede a zavřu je v menší ztrátě. Občas ale systém chytne parádní trend. Jako třeba v akcii SBOW, ve které má systém nyní otevřenou pozici. Trh jsem na základě signálu nakoupil začátkem května za cenu cca 10, aby se nyní, přibližně po měsíci, trh obchodoval za dvojnásobek:

K obchodování je tak potřeba trpělivost a především systematické zobchodování každého signálu. Protože vynechání některého ze signálů může způsobit, že se připravíme zrovna o pozici v akcii, která se rozjede.

Osobně systém obchoduji tak, že příkazy zadávám do trhu před jejich otevřením na základě skeneru, který signály generuje z Amibrokeru čistě mechanicky. Vesměs to zabere přibližně 15 minut práce (pokud příkazy zadávám ručně) s tím, že občas je potřeba některé příkazy zadat jako limitní a po otevření trhu zkontrolovat, jestli byly vyplněné (což je tak pár minut práce navíc). Systém jsem na začátku obchodoval ve zkušebním provozu s kapitálem 10 000 dolarů a ani u tak malého kapitálu nebyly komise nijak zásadní. Tedy určitě jde o směr, který mi dává smysl i u menších účtů.

Samozřejmě je ale vždy dobré přemýšlet o tom, že i takový systém budeme obchodovat v portfoliu. Velký potenciál vidím v kombinaci například s krátkodobými reverzními systémy. Hlavně takovými, které dokáží trhy i shortovat a měly by kompenzovat ztrátu trendfollowing systému v době celkových propadů trhů (kdy je potřeba připravit se na to, že budou klesat všechny akcie bez ohledu na fundamenty). Inspiraci tímto směrem můžete na Finančníkovi nabrat v článku Mean reversion strategie (obchodování návratu ceny k běžné hodnotě), kde popisuji detailní rámec systému, který sám obchoduji pod jménem MR3000.

Typickou charakteristikou „mean reversion“ systému je vyšší úspěšnost (u MR3000 vychází na dlouhou stranu úspěšnost přes 60 %), ovšem s negativním RRR poměrem.

Kombinací trendfollowing strategie typu MicroBreakout a mean reversion (typu MR3000) lze tak v portfoliu získat „trochu z obojího“ a historické testy takového portfolia ukazují na úspěšnost nad 50 % při pozitivním RRR.

Popsaná kombinace tak určitě může být dobrou inspirací, jak si základní portfolio stavět. Pokud se pustíte do vlastního vývoje, tak bych určitě začal strategií typu MicroBreakout, protože ta je z technického pohledu velmi jednoduchá. Připravit strategii typu MR3000 například v Amibrokeru už vyžaduje pokročilejší technické znalosti a není to tak jednoduché.

Každopádně já sám popisovanou kombinaci obchoduji zatím k vysoké spokojenosti. Dokonce takové, že jsem na Finančníkovi zprovoznil TradingRoom, kde má každý možnost mi nahlížet doslova pod ruce a sledovat moji přípravu před otevřením trhů (tedy sledovat naprosto konkrétní instrukce k tomu, kde budu vstupovat, vystupovat atd.). Službu popisuji zde a na stránce můžete najít další tipy a konkrétní čísla k obchodování zmíněných dvou směrů a spojování do portfolia.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.