Vyplatí se nakupovat akcie po výrazném gapu?

Poslední dobou nebyl problém nalézt i u drahých akcií situace, kdy ráno otevřely výrazným gapem (otevírací cena byla mnohem nižší než včerejší uzavírací cena). Vyplatí se podobné akcie nakupovat? Třeba jen na krátkodobou spekulaci?

Podobné myšlenky testuji dnes na co nejširším množství dat. Nejčastěji používám všechny (i delistované) akcie obchodované na amerických burzách.

Vesměs začnu tím, že zkusím popsat testovanou situaci v co nejjednodušší podobě a na in sample datech zkusit simulovaně zobchodovat všechny výskyty.

Pro odpověď na výše uvedenou otázku jsem konkrétně situaci specifikoval následovně:

- Akcie se obchodovala na americké burze.

- Její close cena je vyšší než průměrná close cena za 100 dnů, tj. C>MA(C,100).

- Akcie otevře níže, než bylo včerejší low, od kterého ještě odečtu průměrný denní range - ATR(5).

- Výstup na konci obchodního dne.

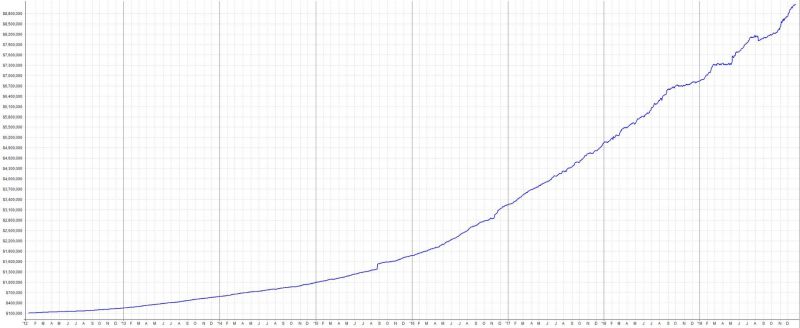

Při obchodování každého signálu, alokaci 1 % kapitálu do obchodu, ignorování marginové politiky brokera (tj. otevíral bych všechny signály) a ignorování komisí, bychom za období 2012–2020 dostali podobný obrázek:

Takový vůbec nevypadá špatně.

Nicméně základní otázkou u podobných testů vždy je, jestli by dané situace byly vůbec obchodovatelné. Hodně technických situací nabízí teoreticky edge právě proto, že jej nebylo možné zobchodovat (v trhu chybělo volume).

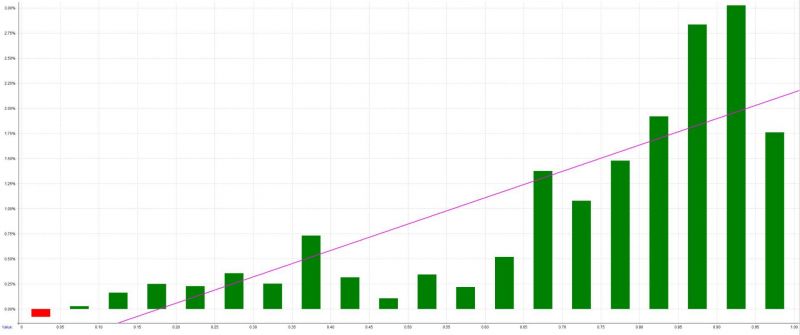

Pro porozumění dopadu likvidity na ziskovost si mohu jednotlivé obchody rozdělit do skupin podle toho, jak likviditní byla obchodovaná akcie v momentě vstupu:

Na svislé ose je průměrná velikost obchodu (stále bez komisí a bez skluzů). Jednotlivé sloupce pak představují skupiny akcií rozdělené do 20 dílků podle svého volume. Ve sloupci zcela vlevo je 5 % akcií s nejvyšším volume. Ve sloupci vpravo je 5 % akcií se zcela nejnižším volume.

A tendence je zde bohužel zcela jednoznačná – regresní linka strmě roste vpravo vzhůru a dokládá, že čím nižší volume, tím vyšší byl zisk. To bude v praxi znamenat, že největší profity by na širokém backtestu byly realizovány na akciích s velmi nízkou likviditou. A zde bychom patrně dostávaly tak vysoké skluzy v plnění, že by strategie nebyla vůbec obchodovatelná.

Mě pro testy zajímají hlavně likvidní akcie.

Takto vypadá backtest akcií, jejichž volume patřilo v den před vstupem mezi 10 % nejvyšších (na horním histogramu by šlo o první dva levé sloupce). Tento test již obsahuje komise (jako u Interactive Brokers) a realistický skluz v plnění o velikosti 0,01 % vstupní ceny:

A zde je pro ukázku stejný test na maximálním vzorku dat, který mám k dispozici. V rámci testu tedy sleduji všechny akcie, které byly obchodovány na US burzách. Každý den je srovnán podle volume (používám neupravené volume z daného obchodního dne), použiji jen akcie, jejichž volume spadá do 10 % nejlikvidnějších titulů daný den. Otevírám všechny signály, každému přiřazuji 1 % kapitálu (bez ohledu na marginovou politiku brokera – jde mi jen o tendence). Do výsledků jsou zahrnuty komise a skluzy v plnění:

Shrnutí

Akcie, které otevřou výrazným gapem podle předcházející low možná představují vizuálně lákavou nákupní obchodní příležitost, nicméně zejména u likvidních titulů nepředstavují jejich nákupy dlouhodobě ziskovou záležitost.

Současně test také ukazuje, jak významný dopad má na vyhodnocování obchodované situace volume. Vždy je třeba u sledovaných patternů zkoumat, zdali byly obchodované objemy tak vysoké, aby bylo možné daný obchod skutečně realizovat.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

6

6

-

4

4