Vizuální interpretace hloubky trhu

Trhy hýbe nerovnováha sil mezi nabídkou a poptávkou – to je princip, který musí znát každý obchodník. Síly jsou na jedné straně vytvářeny vyčkávajícími limitními příkazy, na druhé straně zájmem obchodníků exekuovat své market příkazy. Vztahy plynoucí z těchto principů sleduje snad každý intradenní obchodník. Řada traderů tak přivítala boom s nástroji pro vizualizaci hloubky trhu, který nyní zažíváme. Nově je nástroj k dispozici zdarma i v SierraChart.

Pokud nevíte, co je to hloubka trhu nebo jak funguje vyčkávající a realizované orderflow, doporučuji přečíst si ebooku Orderflow trader, kde jsem tyto pojmy poměrně podrobně vysvětlil.

Vyčkávající orderflow, zobrazené v DOMu, je z principu velmi důležité. Vytváří například přirozené mikro S/R úrovně, na kterých se trh může zasekávat. Je sice faktem, že v dnešní době je spousta vyčkávajícího orderflow manipulována, většině profitabilních traderů ale DOM přesto poskytuje řadu vodítek pro exekuce a řízení obchodů.

Jeden z faktorů, které je zajímavé v DOMu sledovat, jsou extrémní hodnoty objemů. Tedy ty, které nejsou úplně obvyklé. To lze pochopitelně dělat v klasické podobě DOMu, kde ale musí obchodník obrazovku sledovat prakticky neustále. Poslední roky se naštěstí objevují indikátory, které aktivitu DOMu zaznamenávají graficky do grafu. Zatím nebyly příliš používané a rozšířené, neboť šlo vesměs o různá udělátka jednotlivých programátorů s různými limity. Nicméně aktivita na tomto poli nabrala postupně na obrátkách (tento způsob vizualizace začala hodně propagovat firma VeloxPro svým produktem Bookmap) a dnes je již k dispozici řada solidních nástrojů pro různé software.

Nově podporuje ukládání a vizualizaci hloubky trhu i SierraChart, která tuto funkcionalitu nabízí zdarma ve svém balíčku 5. Sierra vždy do velké míry práci s hloubkou trhu podporovala. To, co je nyní nové, je především ukládání dat (na disku se tvoří soubory s příponou .depth) a jejich velmi snadná vizualizace. Současně je ale třeba zdůraznit, že tato funkcionalita je v programu velmi čerstvá, její podoba ještě není úplně ideální a mění se prakticky každým dnem.

O co tedy jde?

S pomocí indikátoru Market Depth Historial Graph (pokud jej nemáte v nabídce SierraChart, je třeba update na poslední verzi) si přidáte do grafu texturu graficky zobrazující množství vyčkávajících limitních příkazů v příslušném čase. Čím vyšší objem na úrovni čekal, tím světlejší místo v heatmapě je. Poznámka – hloubka trhu se nenačítá z historických dat, je tedy nutné ji sbírat v reálném čase.

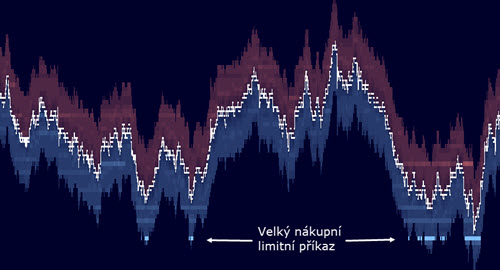

Takto například vypadala jedna situace v pátečním trhu NQ, kde je na první pohled vidět, jak na dané úrovní čekal větší limitní nákupní příkaz (nebo množství menších limitních příkazů):

Podobná informace bývá pro trhy důležitá a na screenshotu je vidět, jak trh na úroveň reagoval a byl k ní přitahován.

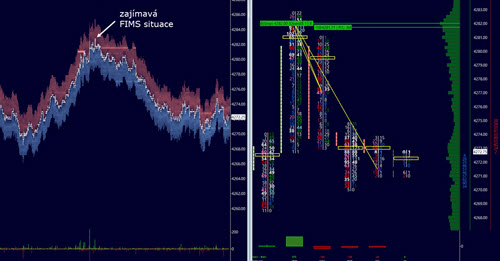

Pochopitelně, že indikátor vizualizace hloubky trhy nepřináší žádné nové informace. Nicméně může pomoci graficky lépe interpretovat data, která jinak coby tradeři rychle zapomeneme. Podívejte se například na tuto drobnou situaci z pátečního závěru obchodní seance:

Vstup byl přes orderflow ve volatilní úsečce, ale zpětně je pěkně vidět, jak v dané oblasti trh zápasil i se silnější bariérou ve vyčkávajícím orderflow.

Také druhý výstup, přesně časovaný do otočky trhu, byl podpořen sílící aktivitou limitních nakupujících v DOMu. Pochopitelně, že interpretace market domu bude záviset na konkrétní obchodní strategii. Můj pohled se točí kolem terminologie vysvětlované ve FIMS, a tam vizualizace síly a slabosti v orderflow může vždy pomoci.

Sám v tuto chvíli grafické zobrazení hloubky trhu nepoužívám, neboť se mi zdá, že zobrazení zabírá poměrně dost místa na monitoru a historicky jdu cestou spíše vlastních alertů. Nicméně s novou verzí SierraChart jsem tento indikátor testoval, a přestože ještě není úplně vychytaný (což se myslím změní v nejbližších dnech), začíná se mi hodně líbit.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.