Učíme se ze simulovaných equity křivek

Jedna z hlavních překážek v obchodování je, zejména pro začínající tradery, disciplína a s tím spojená potřeba vnímat výsledky obchodování v dlouhodobém horizontu. Většina traderů chce vidět pozitivní výsledky hned, případně v rámci nejbližších obchodů. Pravda je ale taková, že i ty nejziskovější strategie mají ztrátové obchody, které se musíme naučit přijímat. Jak? Třeba skrz následující přípravu a praktickou simulaci.

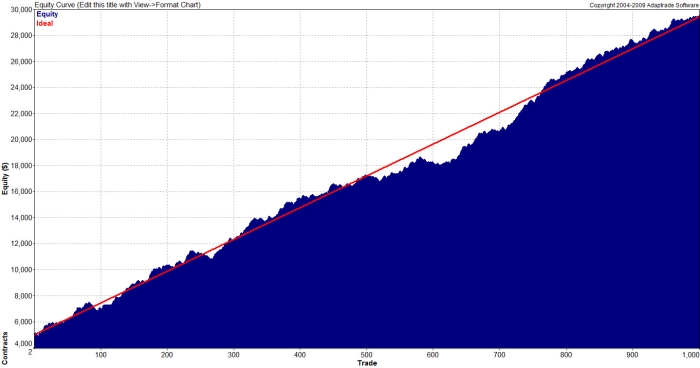

Začněme konkrétním příkladem. Většina začínajících intradenních obchodníků by myslím nic nenamítala proti podobné equity křivce:

Stačí letmý pohled a vidíme, že equity stále roste a prakticky nemá zásadní drawdowny.

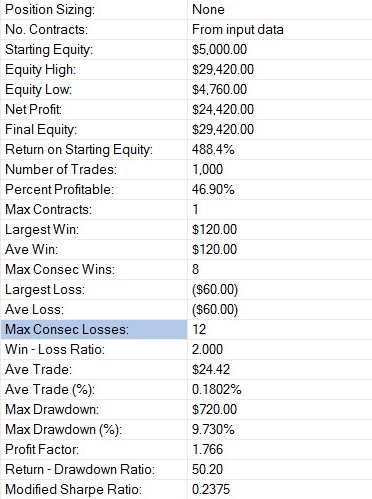

Paradox je, že například v diskréčním obchodování mnoho traderů má strategie schopné poskytovat podobné parametry, ovšem nedokáží si na výsledky „počkat“. Nemají svou mysl nastavenou tak, aby byli schopni přijímat i drobné ztráty, které jsou pro vytvoření podobné equity křivky nezbytné. A potíž je v tom, že ztrátových obchodů i v takové equity křivce není málo – je jich dokonce více, než ziskových obchodů! Úspěšnost simulovaného systému na ukázce je pouze 45 % s RRR 1:2. Konkrétně je nastaven stop-loss na úroveň 60 USD a profit target na hodnotu 120 USD.

„Dobrá,“ říkáte si, „občasnou ztrátou jsem určitě schopen ustát“. Potíž je v tom, že i v dané equity křivce jsou místa, kdy se „systému“ nedařilo i delší období. Neúprosná statistika udává, že maximální počet po sobě jdoucích ztrátových obchodů byl 12! Zde jsou kompletní informace k uvedené equity křivce:

Nyní si představte, že jste například intradenní obchodník obchodující 3 obchody denně – v takovém případě znamená podobná série například 4 po sobě ztrátové dny. Ze zkušenosti mohu říci, že právě v podobných situacích se láme chleba. Nezkušení a nevydělávající obchodníci začnou zmatkovat, snaží se „bojovat s trhem“ skrz čím dál agresivnější obchody. Nedokáží vypnout počítač s malou ztrátou, ale skrz stále větší chyby prohlubují malou ztrátou do velkého „záseku“. Výsledek pak většina z nás zná. Profesionální obchodník ví, že každá exekuce je jen součástí velké mozaiky výsledné equity křivky a podstatné je jít neustálé kupředu v intencích připraveného obchodního plánu s důrazem na neustálou kontrolu risku. Výsledek se pomalu skládá tak, jako to vidíme na ukázkové equity křivce.

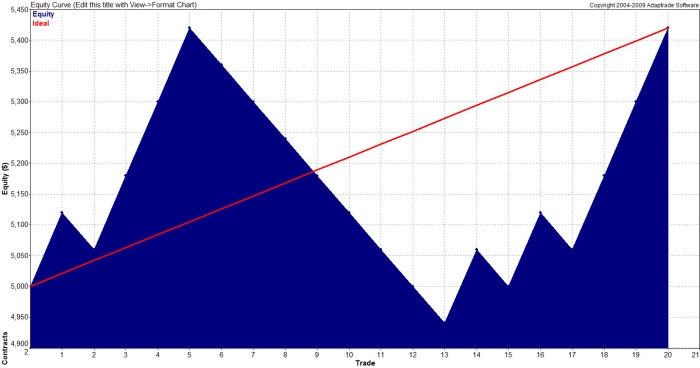

Pokud s tradingem začínáte, může být dobrý nápad zkoušet si vytvářet čistě simulované výsledky obchodování s použitím předpokládaných parametrů používaného obchodního stylu a cvičit náš mozek na vnímání dlouhodobých výsledků. Schválně si vyzkoušejte, jak může equity křivka s výše uvedenými parametry (45 % úspěšnost, RRR 1:2) vypadat z krátkodobého pohledu – například 20 obchodů. Můžeme dostat takovýto obrázek:

Rozskákanou equity křivku, kterou jistě zná většina začínajících obchodníků. Vytvoříme-li však vzorek s dostatečným počtem dat (alespoň 100), equity křivka bude mít již vždy jasně rostoucí charakteristiku.

Čím víc zkušeností se svým obchodováním máte, tím hodnotnější mohou poskytovat podobné simulace informace. Snadno můžete ze statistického pohledu zjistit, co přibližně znamená drobná úprava RRR při daném přístupu nebo naopak snížení úspěšnosti. Pochopitelně, že se stále pohybujeme ve světě matematických simulací a reálný trading bude výrazně odlišný. Ovšem skrz podobné simulace se můžeme připravit na určité základní charakteristiky vývoje našich výsledků, které i v ideálním případě vypadají z detailu podstatně hůře, než si začínající trader připouští.

A jak si podobné simulace vytvářet? Existuje bezpočet cest. Programátoři toto jistě zvládnou například v Excelu, neprogramátoři mohou využít například Market System Analyzer, který s oblibou používám (Pro účel vytváření podobných simulací stačí využít plně funkční demo programu - bylo by zbytečné kupovat jeho plnou licenci. Ta se vyplatí až v okamžiku, kdy s programem začne člověk pracovat naplno).

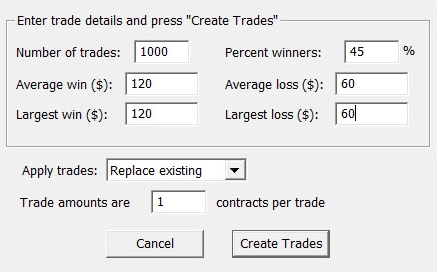

Zde se simulace vytvářejí následovně. Zvolíme Trade > Create Trades from Statistics … a do zobrazeného okna vyplníme základní parametry vytvářené simulace – počet obchodů, úspěšnosti, průměrný zisk, průměrnou ztrátu a případně maximální zisk a nejvyšší ztrátu. Tedy parametry, které lze do velké míry odhadnout i z různých backtestů nebo je získáme z našich obchodních deníků. Pro vytvoření equity křivky s parametry: úspěšnost 45 %, SL 60 USD, PT 120 USD a 1000 obchodů zadáme:

Aby výsledné statistiky dávaly co nejvyšší smysl, je dobré zadat do MSA i výši vstupního kapitálu, komise a očekávaný skluz v plnění. To provedeme skrz Analysis > Setup.

Jakmile máme základní statistiku hotovou, je zajímavé sledovat, jak se její výsledky budou lišit při zpřeházení obchodů. Pro to slouží v MSA funkce View > Randomize Trade Order. Jde o základ, který pak můžete dále rozvíjet skrz Monte Carlo simulaci. Té jsem se blíže věnoval v článku Pracujeme s MSA - Monte Carlo simulace.

Shrnutí

Dnešní tip tedy upozorňuje na určité „cvičení“, kterým můžeme jednoduše simulovat hypotetické výkonnosti obchodních systémů a sledovat, co konkrétně znamenají různé vstupní parametry obchodních systémů z pohledu větší série obchodů. Můžeme také zkoušet, jaký obecný dopad bude mít na danou výkonnost například zvýšení skluzu, nepatrné snížení úspěšnosti obchodování atd. To vše bychom si měli dávat do souvislosti s tím, zdali jsme schopni podobný systém dlouhodobě obchodovat. A pokud ano, je dobré snažit se vnímat reálie výsledků v kontextu reálného obchodování. Konkrétní ukázky z podobných cvičení přichystám na Finančníkovi ještě do některého dalšího článku.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.