Tipy z praxe intradenního obchodování – posouvání SL na B/E při protitrendových obchodech

Jelikož poslední dobou komunikuji poměrně aktivně s mnoha tradery o svém stylu intradenního obchodování, mám k dispozici skoro každý týden zajímavé obchodní situace, ze kterých je možné získat minimálně inspiraci a podnět pro další diskuzi. Často jde jen o určité aktuální momenty zasazené do konkrétního kontextu, ale přesto si myslím, že si podrobnější komentář najde na Finančníkovi čtenáře. Články na toto téma proto budu řadit do samostatného seriálu „tipy z praxe intradenního obchodování“.

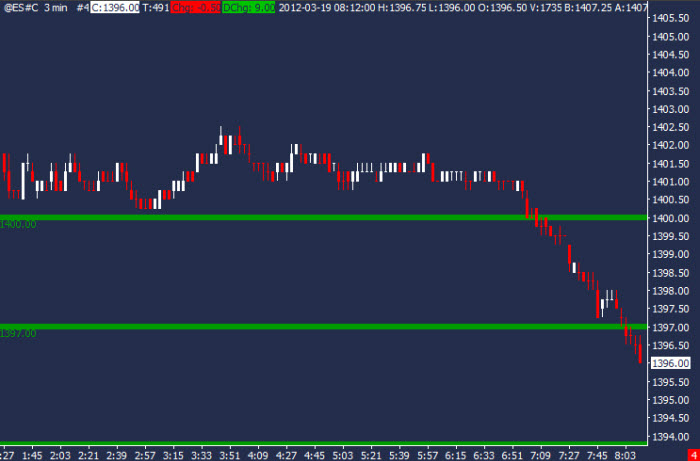

Dnešní tip vychází z trhů, které jsem dopoledne obchodoval 19.3.2012 (články si připravuji dopředu, protože bohužel na jejich přípravu mám jen určitý čas v týdnu). Jak víte, ve svém obchodním plánu kladu velký důraz na přípravu S/R úrovní. Nejvíce obchoduji akciové indexy v evropské dopoledne, s jejichž přípravou se pravidelně dělím každý den. Průběžně publikuji screenshoty a plán pro ES a FESX. V pondělí 19.3.2012 jsem nakonec obchodoval trh ES, kde jsem měl z víkendu naplánované tyto základní S/R úrovně:

Příprava S/R oblastí v ES pro 19.3.2012

Trhy za poslední týden rostly a ve svém plánu pro pondělní obchodování jsem uvedl, že budu vyhledávat především long obchody z vyznačených S/R oblastí. Neznamená to, že bych se uzavíral dalším scénářům, ale například jsem dopoledne určitě neplánoval shortovat dlouhodobá high trhu. Můj prvotní plán byl tedy vyhledávat longy v oblasti 1400 (pokud by se trh obchodoval nad touto oblastí), 1397 nebo 1393.75. Jde samozřejmě o hrubý plán, ve kterém si především ujasňuji základní kostru svého aktuálního přístupu k trhům s ohledem na jejich poslední vývoj a aktuální strukturu. Do tohoto hrubého plánu následně exekuuji své vstupní patterny.

V pondělí ráno (pro mě cca 7:30 UTC), kdy zapínám počítač k obchodování, jsem viděl, že ES poměrně jednoznačně klesá. Bylo pod S/R úrovní 1400 a v době zahájení hlavní obchodní evropské seance (8:00 UTC) atakovalo oblast 1397. Danou oblast jsem pozorně sledoval a byl bych podle svého základního plánu ochotný zde obchodovat long. Ovšem trh se v oblasti ani nezastavil, žádný vstup long se tak nekonal. Naopak trhy dál klesaly s jasnou převahou prodejních příkazů.

V tento okamžik jsem na twitteru psal „Ve FESX zatím samí prodávající. Vyznačené S/R budu používat i jako resistance pro short. Longy budu brát jen s IM potvrzením.“ (Tweet se vztahoval k FESX, které komentuji primárně, ovšem situace byla stejná na všech indexech).

Jednoduše řečeno – pokud vidím, že trhy mají sílu pohybovat se bez zaváhání jedním směrem, nesnažím se jim stát v cestě. Toto vnímám v intradenním obchodování jako velmi důležité – obchodník musí být schopný reagovat ve svém plánu na aktuální stav trhu.

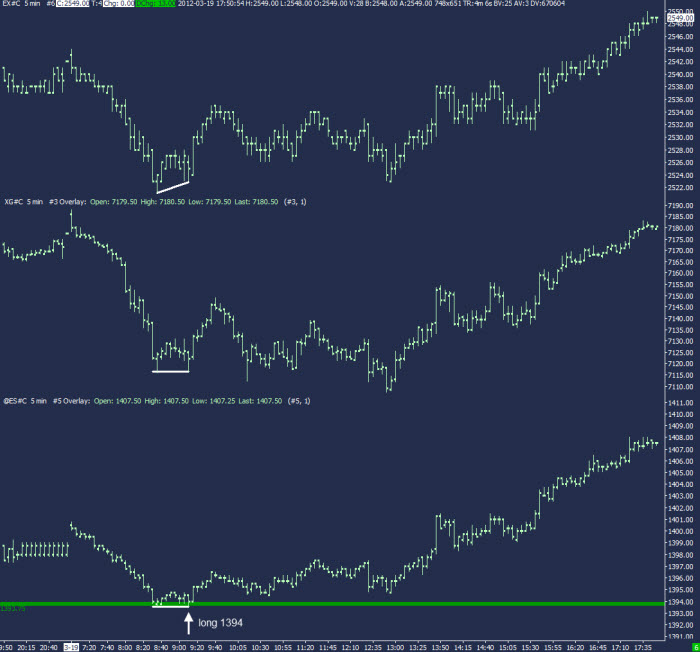

ES nicméně klesalo dál bez korekce (a tudíž jsem ani neměl možnost se k shortu připojit) a zastavilo se až v „naplánované“ oblasti 1393.75. Do obchodu často vstupuji agresivně na prvním náznaku otočení, ale ne v podobných situacích, kdy trh přesvědčivě „valí“ jedním směrem – ostatně viz můj tweet. Už v okolí oblasti 1397 jsem se přepnul do režimu „obchoduji s jasným potvrzením“, jednoduše proto, že trh v daném okamžiku nevypadal jako rostoucí.

Na toto téma už jsem na Finančníkovi také v minulosti psal příspěvky – pokud obchodujete protitrendové signály (resp. rotace v trhu) je dobré mít stanovená pravidla, co je pro vás běžná rotace a co už je „protitrend“. Ve svém tradingu používám pro obě situace trochu jiné vstupy, protože obě situace jsou jinak riskantní.

ES skutečně oblast ještě jednou otestovalo a trh mi nabídl vstupní signál s intermarket potvrzením přesně tam, kde jsem na něj byl připravený. Do longu jsem vstupoval na ceně 1394.

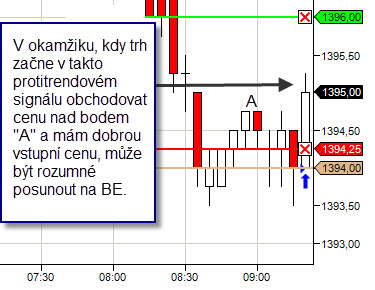

Co je určitě zajímavé téma k diskuzi, je řízení pozice v podobných situacích. Ve většině obchodech posouvám stop-loss na B/E až v okamžiku, kdy je trh opravdu hodně daleko od vstupní ceny a zinkasoval jsem nejméně první target. Ovšem v podobných agresivnějších situacích (a tento vstup vnímám jako agresivnější, protože byl proti poměrně rozjetému trhu, byť do směru dlouhodobého trendu) posouvám SL na B/E v okamžiku, kdy se trh přehoupne přes nejbližší mikro S/R úroveň a cena zde „zůstane“ – tj. nejde jen o nějaký volatilní výstřelek ceny. Ideálně mám nejraději v této situaci navíc zinkasovat první profit target.

Např. v pondělí jsem posunul na B/E v okamžiku, kdy se cena dostala přes bod „A“ a to i přesto, že jsem ještě první profit target neinkasoval. Vnímám situaci tak, že pokud trh překoná mikro S/R zpátky směrem k dennímu low, existuje velká šance, že cena bude dál klesat.

Mimochodem – bod „A“ je součástí klasické vstupní formace 1-2-3, kde breakout obchodníci spekulují na jeho proražení (viz Reverzní klasika: cenový pattern 1-2-3) a lze tak očekávat jeho budoucí otestování, neboť breakout obchodníci zde budou mít své stop-lossy posunuty na „BE“. Pokud svůj SL posouvám na B/E, vždy se snažím jej umístit do míst, která nebudou tak snadno „zasažena“ (tj. v tomto případě několik ticků pod bod "A").

Pokud tento obchodní den shrnu, je v něm pro mě osobně několik potvrzení mého obchodního plánu:

- Obchodování v souladu s hrubým plánem skrz připravené S/R zóny mi poskytuje komfort nedělat při samotném obchodování příliš hluboké analýzy a soustředit se jen na chování ceny v oblastech, které považuji za klíčové.

- Jsem ochoten přizpůsobovat agresivitu svých vstupů aktuální situaci v trhu. V případě, že trh proráží druhou S/R zónu bez výrazné korekce, vstupuji do obchodu jen konzervativně s jasným potvrzením vstupního patternu.

- Obchoduji-li více protitrendově, chráním si svoji pozici posunutí SL na B/E důrazněji, než pokud obchoduji do směru trendu nebo pohybuje-li se trh v jasném kanálu. Posunutí SL na B/E musí vycházet z dobré vstupní ceny. Pokud bych vstoupil výše, snížím risk pozice např. na B/E – 3 atd.

- Daná taktika mi umožňuje s přiměřeným riskem obchodovat pro rozumné profit-targety (první PT mám relativně blízko, ostatní targety mířím k S/R oblastem dle vyznačené struktury trhu). Pokud by trh zasáhl můj posunutý stop-loss, tak si počkám na příležitost na jiné úrovni.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.