Taktiky posouvání stop-lossu (trailing stop-loss)

Posouvaný stop-loss, nebo také trailing stop-loss, je oblíbený nástroj pro řízení rizika, který obchodníkům pomáhá chránit dosažené zisky a přizpůsobovat se pohybu trhu. V článku se podrobně podíváme na princip trailing stop-lossu, jeho fungování a způsoby využití – včetně jeho výhod i nevýhod.

Obsah:

- Co je to trailing stop-loss?

- Jak trailing stop-loss funguje?

- Výpočet vzdálenosti pro umístění posouvaného stop-lossu

- Výhody používání posouvaných stop-loss příkazů

- Nevýhody používání posouvaných stop-lossů

- Implementace posouvaného stop-lossu do obchodní strategie

- Technická implementace posouvaného stop-lossu

- Shrnutí

Co je to trailing stop-loss?

Trailing (posouvaný) stop-loss je typ příkazu, který se pohybuje s cenou trhu. Na rozdíl od běžného stop-loss příkazu, který zůstává pevně daný, následuje trailing stop-loss cenu trhu v momentě, když se trh pohybuje příznivým směrem. Pokud se směr trhu obrátí, trailing stop-loss zůstává na své poslední pozici, což pomáhá uzamknout zisky nebo omezit ztráty.

Jak trailing stop-loss funguje?

Při nastavení posouvaného stop-lossu se definuje vzdálenost, ve které je stop-loss zadán. Řekněme, že budeme obchodovat do longu – na intradenním breakoutu nakoupíme akcii DIA a náš stop-loss budeme mít definovaný ve vzdálenosti cca 1,88 dolaru/akcie. Při nákupu 100 kusů akcií bude náš risk omezen stop-lossem na ztrátu 188 dolarů. Trailing stop-loss bude posouván pokaždé, když trh vytvoří s naší dlouhou pozicí nové maximum. Bude-li trh na ceně 406, stop-loss bude na hodnotě 404,12. Posune-li se cena trhu na hodnotu 408, hodnota stop-lossu bude 406,12. Stop-loss se přitom posouvá vždy jen jedním směrem. Pokud trh po ceně 408 klesne na cenu 407, stop-loss bude stále na hodnotě 406,12.

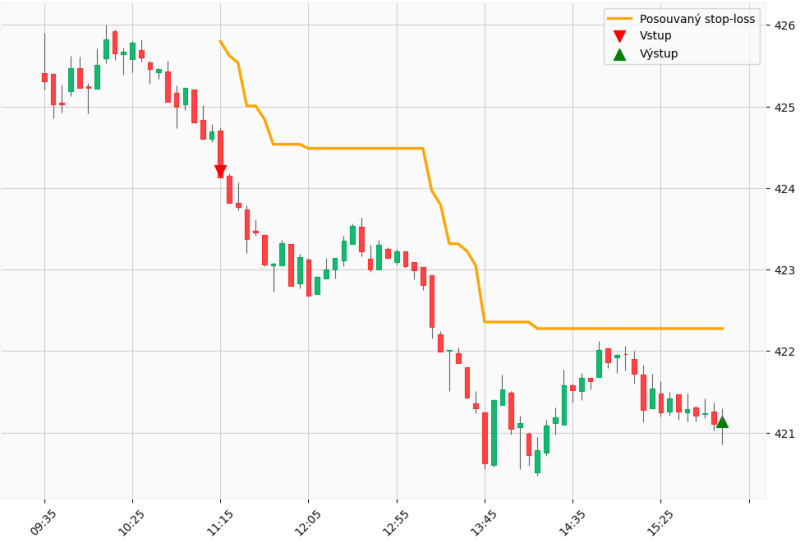

Trailing stop-loss si můžeme vizualizovat. Na následujícím screenshotu jde o oranžovou linku zobrazenou pod cenovými úsečkami. Je patrné, jak se úroveň stop-lossu zvedá s cenou a pokud cena neroste, nebo klesá, pak je stop-loss umístěn na stále stejné, poslední úrovni:

Pro short funguje vše stejně, jen zrcadlově obráceně.

Takto vypadá vizualizace posouvaného stop-lossu v případě krátké pozice:

Úroveň stop-lossu je posouvána s klesajícím trhem. Pokud trh roste, zůstává stop-loss na poslední vypočítané úrovni.

Výpočet vzdálenosti pro umístění posouvaného stop-lossu

Úroveň posouvaného stop-lossu se počítá různými způsoby.

Patně nejjednodušší je procentuální trailing stop-loss. Ten se posouvá o pevné procento ceny trhu.

Sofistikovanější stop-loss může být založený na price action. Obchodníci posouvají stop-loss pod poslední support nebo nad poslední resistanci.

Osobně nejčastěji pracuji s trailing stop-lossem založeným na volatilitě. K nastavení vzdálenosti posouvaného stop-lossu používám násobek indikátoru Average True Range (ATR). Z této metody vychází i ukázky publikované v tomto článku.

Výhody používání posouvaných stop-loss příkazů

Základní výhodou posouvaného stop-lossu je ochrana zisku - uzamčení profitů při příznivém vývoji trhu. Posouvané stop-lossy se nejčastěji používají při obchodování momenta. Obchod otevíráme s tím, že vsázíme na delší pohyb obchodovaným směrem. V obchodu chceme být co nejdéle dokud to půjde, ale současně chceme co nejméně ztratit v momentě, kdy v trhu momentum zmizí a přijde obrat.

Tak obchodujeme na Finančníkovi systém intradenních breakoutů, ze kterého pocházejí publikované ukázky. Obchodujeme long i short a posouvaný stop-loss může pomoci ochránit otevřený profit. Jako v tomto dalším příkladu short obchodu v QQQ 26. 9. 2024:

Systém vstoupil do short obchodu na začátku dne a na posouvaném stop-lossu pozici ukončil v cca 11:15 blízko denního low. V případě držení pozice až do konce dne (tj. obchodování s fixním stop-lossem, který neposouváme) by systém odezval podstatnou část profitu zpět poté, co se směr trhu obrátil.

Druhou podstatnou výhodou posouvaných stop-lossů je emocionální pohoda v obchodu. Zejména pro začínající obchodníky je velmi náročné vnímat výsledky obchodování v delším horizontu a posouvaný stop-loss většinou vede k tomu, že častěji inkasujeme profity a nenastávají situace, kdy z pěkného zisku je nakonec ztráta (pokud se trh otočí a skončíme na základním stop-lossu).

Nevýhody používání posouvaných stop-lossů

Posouvaný stop-loss představuje další parametr obchodního systému. A s implementací každého dalšího parametru zvyšujeme pravděpodobnost, že systém bude přeoptimalizovaný – tedy že bude fungovat na historických datech, ale nikoliv na budoucích.

Posouvaný stop-loss nám také zvyšuje šanci, že předčasně vystoupíme z pozic, které by jinak vedly k vysokým profitům. Příkladem může být tento obchod ve zlatě (GLD) 12. 8. 2024:

Základní stop-loss by nás v breakout obchodu podržel, nicméně díky posunutému stop-lossu byla pozice ukončena ve ztrátě. Podobným situacím přitom nejde zabránit. Jakékoliv utahování risku povede k tomu, že občas obchod, který by jinak skončil v zisku, uzavřeme v malém profitu či ve ztrátě.

Implementace posouvaného stop-lossu do obchodní strategie

Jestli posouvaný stop-loss do strategie implementovat či nikoliv záleží samozřejmě na konkrétních testech a způsobu obchodování.

A často i na preferencích obchodníka.

Většina robustních obchodních systémů bude dobře fungovat s různými způsoby řízení risku. Obchody ale budou vypadat trochu jinak a jiný může být risk profil strategie.

Pojďme se podívat na dopad implementace posouvaného stop-lossu do systému intradenního breakoutu, který jsme si na Finančníkovi vytvořili v Trading Room a dnes jej obchoduji i na svých účtech spravujících externí kapitál.

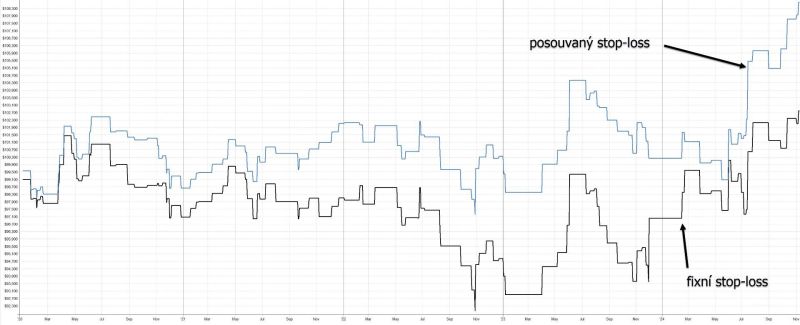

Takto vypadají výsledky systému (backtest + OOS vývoj od dubna 2024, kdy jsme systém nasadili live) při risku 1 % na obchod:

Černá linka představuje výkonnost systému s fixním stop-lossem, modrá linka s posouvaným (trailovaným stop-lossem). Výkonnost má započítané komise (a kapitál není reinvestován). A jak je vidět, oba grafy se tolik neliší. Výkonnost je velmi podobná – strategie dosahuje průměrného ročního zhodnocení cca 37 %.

Ovšem liší se risk profil. V případě trailing stop-lossu je obchodování méně volatilní, což vede k nižším drawdownům. Konkrétně je drawdown v zobrazeném období -17 % při aplikaci posouvaného stop-lossu a -19,6 % u varianty s fixním stop-lossem. Bez posouvaného stop-lossu je obchodování volatilnější, což vede i k nižšímu sharpe ratio. Strategie s fixním stop-lossem má sharpe ratio 1,46, strategie s posouvaným stop-lossem 1,79. Což je rozdíl přes 20 % a to není málo.

Výše zobrazená výkonnost reprezentuje obchodování na několika trzích – v diverzifikovaném portfoliu. Tak na Finančníkovi typicky obchodujeme – používáme více trhů proto, aby byl celkový charakter výnosů stabilnější (viz Portfolio – význam pro profitabilitu a diverzifikaci rizika).

Podíváme-li se na srovnání jednotlivých trhů, můžeme vidět, že někdy trailovaný stop-loss pomohl, jindy vedl k horší výkonnosti.

Například nákup zlata skrz intradenní breakout (long GLD) by si lépe vedl s fixním stop-lossem:

V nákupu indexu Nasdaq 100 (long QQQ) vychází posouvaný stop-loss vs. fixní z pohledu výnosů prakticky stejně:

Ovšem v indexu Down Jones (long DIA) si lépe vede varianta s posouvaným stop-lossem_

V konečném důsledku jsme tak při úvaze implementace trailing stop-lossu u toho, co kdo preferuje. Na konkrétním příkladu implementace posouvaného stop-lossu do strategie intradenního breakoutu jde o zvážení vyšší komplexnosti strategie (obchodování s posouvaným stop-lossem přináší do systému další parametr) vs. vyšší volatility výnosů (obchodování s fixním stop-lossem je psychicky náročnější).

Sám jsem například systém dosavadních několik měsíců obchodoval s fixním stop-lossem (viz výsledky intradenního obchodního systému). Po více než šesti měsících živého obchodování strategie se sám nicméně začínám přiklánět k variantě s posouvaným stop-lossem právě kvůli vyšší stabilitě výsledků.

Technická implementace posouvaného stop-lossu

Posouvané stop-lossy lze do některých platforem zadávat jako příkazy přímo podporované brokery. Například Interactive Brokes má Traling Stop Orders. V těchto případech jsme nicméně omezeni implementací příkazů brokerem.

Jako flexibilnější se jeví využívat pro řízení stop-lossů nástroje pro autotrading. Na Finančníkovi lze intradenní breakout portfolio nyní nově s trailing stop-lossem obchodovat s využitím sdíleného autotrading skriptu pro Darwinex Zero. Autotrader je sdílen ve zcela otevřené podobě a je nyní dostupný ve verzi 0.19. Mikrofutures breakouty s trailovanými stop-lossy lze na živém účtu obchodovat se sdílenými kódy pro TradeStation.

Shrnutí

Trailing stop-loss je účinným pomocníkem pro správu rizik, i když má svá specifika, která je dobré mít na paměti. Ať už se rozhodnete pro fixní, nebo posouvaný stop-loss, je běžné narazit na situace, kdy systém uzavře pozici v okamžiku, který se zpětně může zdát nevhodný. Klíčem je tedy vnímat vaše cíle v dlouhodobém horizontu a pečlivě zvážit, jaké další prvky do svého obchodního systému zahrnete.

Výběr té správné taktiky často ovlivňuje nejen logika systému, ale i osobní přístup obchodníka, jeho psychologické preference a cíle. Pokud si chcete vytvořit vlastní obchodní styl a získat reálné zkušenosti, doporučuji se zapojit do našeho Trading Room, kde můžete naskočit přímo do praxe bez ohledu na dosavadní úroveň dovedností. Trading Room nabízí prostor, kde se pod aktivním vedením zkušeného tradera můžete inspirovat fungujícími strategiemi, sledovat vývoj nových systémů a myšlenek, vše postupně upravovat tak, aby trading odpovídal vaší mentalitě a zapojovat sdílené systémy do praxe.

V kontextu diskutovaného trailing stop-lossu na vás v Trading Room čeká mj. právě diskutovaný portfolio intradenní breakout systém, který sdílíme v otevřené podobě, včetně reálných výsledků z živých účtů. Naučíte se jej obchodovat na trzích dle svých možností a preferencí (používáme vše od ETF, mikro futures, plné futures až po opce). Získáte také přístup k nástrojům, které jsou uzpůsobené pro snadnou implementaci přímo do trhů – například přes autotrader pro Darwinex Zero, který umožňuje řízení obchodu s trailing stop-lossem bez rizika vlastního kapitálu. Díky tomu můžete zkoušet nové strategie, učit se na reálných trzích a zároveň minimalizovat riziko.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

2

2

-

1

1