Robustnější systémy pomocí jednoduché diverzifikace

Za více než 15 let, co se tradingu věnuji na plný úvazek, jsem se mimo jiné naučil, že nelze za každých podmínek vydělávat jen jedním přístupem. Trhy jsou na to příliš nestálé a proměnlivé. Je potřeba přijmout fakt, že některá období strategiím svědčí a v těch by měly vydělávat. V těch ostatních je nutné kontrolovat risk a zajistit, aby strategie ideálně příliš neztrácela. Pro konzistentní profity je tak potřeba obchodovat více přístupů, které se navzájem doplňují.

Toto není samozřejmě nic extra nového. Vždyť i náš původní FinWin systém, se kterým jsme kdysi na Finančníkovi začínali v intradenních trzích, byl složen z několika patternů, které lze považovat za samostatné „sub systémy“ určené pro různé kontexty trhu.

Dnes ale na vyhodnocení kontextu trhu kladu mnohem širší důraz. De facto o něm přemýšlím úplně na startu vývoje každého obchodního přístupu a snažím se nejprve určit podmínky, ve kterých budu vůbec o obchodech uvažovat.

Co si představit pod kontextem trhu? Jde o nějaký širší popis struktury, ve které se trh aktuálně nachází. Vesměs pracuji s vyšším timeframe, než na kterém pak vyhledávám samotné obchody. V akciovém indexu to může být například definice, kdy jsou trhy na sledovaném timeframe v uptrendu a kdy nikoliv. Pro vyhodnocení používám různé nástroje technické analýzy, většinou ale sahám k těm nejjednodušším.

Jednoduchá práce s kontextem trhu pak může vypadat tak, že například u swingových obchodů v akciích budu otevírat dlouhé pozice jen v případě, že celkový tržní kontext indikuje uptrend. V opačném případě se spustí systém obchodující trhy na krátkou stranu. Podobná řešení se mi velmi osvědčila. Zejména v trzích, kde mají růst a propad úplně jinou dynamiku – což je právě v indexech a akciích.

Pointa dnešní poznámky je pak v tom, že při samostatných analýzách jednotlivých systémů nemusí být výsledky příliš atraktivní. Už jen proto, že výsledky systémů mohou jít dlouho „do strany“ (nevydělávají) v dobách, kdy není splněna podmínka kontextu. A řada obchodníků takové přístupy pak třeba při vývoji strategií rovnou zahazuje. Právě proto, že hledají jen takové obchodní systémy, kde equity křivka neustále roste. Což, jak jsem naznačil, je z mého pohledu vesměs honba za svatým grálem.

Přitom se často stačí podívat na výsledky z nepatrně komplexnějšího pohledu. Například sloučením několika přístupů do portfolia.

Zde je konkrétní příklad:

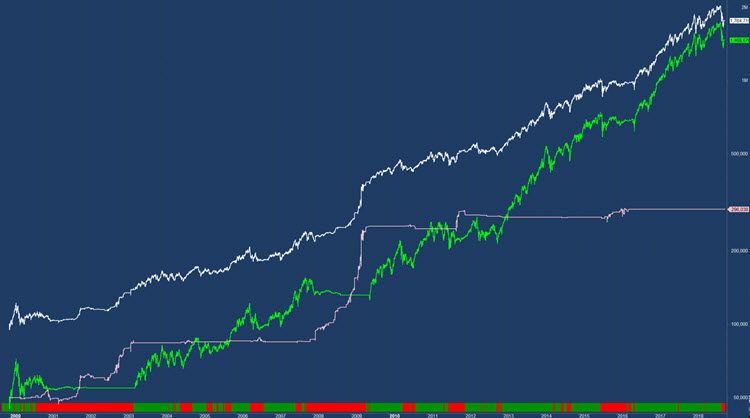

Na screenshotu jsou vidět výsledky dvou systémů (v logaritmickém měřítku). Zelený reprezentuje můj systém SMO PRO, který nakupuje swingově akcie v momentě, kdy celkový kontext trhu indikuje uptrend (kontext trhu mám zobrazený úplně dole nad časovou osou). Růžová linka pak odpovídá výsledkům systému FAST SHORT, který v trzích shortuje v době, kdy trh netrenduje. Bílá horní linka je výsledek portfolia – spojení obou systémů.

Přestože výkonnost systému FAST SHORT sama o sobě nevypadá nejlépe, ve skutečnosti výrazně pomáhá vyhladit celkové výsledky portfolia. Obchodování obou systémů dohromady poskytuje mnohem robustnější výkonnost, než kdybych zkoumal jednotlivé výsledky samostatně.

Tu lze navíc dál ještě posouvat:

- Lze kombinovat více obchodních systémů.

- Mezi strategie je možné sdílet kapitál (protože každá strategie obchoduje v jiném kontextu).

- Při využití více systémů je možné jim přiřazovat různé váhy vycházející z robustnosti obchodované metody.

Při stavbě obchodních přístupů proto maximálně doporučuji přemýšlet o obchodované logice a kontextu, ve kterém obchodování strategie dává smysl. Nedbejte na vzhled equity křivky jednotlivých backtestů, ale zkoumejte více celkové výsledky dosažené obchodováním dané logiky spolu s dalšími metodami, které se vzájemně doplňují.

Mimochodem – pokud vás téma oslovilo, tak doporučuji zaregistrovat se do bezplatného vysílání o stavbě swingových strategií, které začíná již zítra 20.11.2018 od 19:30. Půjde o sérii tří výukových webinářů (každý cca 60-90 minut), ve kterých se budu věnovat i výše popsané situaci. Tedy kromě toho, že si společně postavíme celý obchodní přístup, který můžete v trzích začít sledovat. Registrace probíhá na této adrese. Připomínám, že cílem webináře je ukázat, čemu se aktuálně věnuji (a proč) a jelikož jde o velmi časově náročnou záležitost, určitě v následujících měsících neplánuji vysílání opakovat. Doporučuji tak využít stávající termín.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.