Simple mean reversion – statistiky, různé akcie a portfolio kouzla

K nově publikovaným hotovým kódům strategie Simple mean reversion jsem dostal řadu dotazů na výkonnost a chování na dalších trzích. V článku přináším mnoho testů, které mohou poskytnout inspiraci i při obchodování jiných vašich systémů.

V prvé řadě ale malé upozornění. Historické backtesty jsou vždy jen orientační. Pokud vám v testech vyjde například nejvyšší historický drawdown 15 %, tak to neznamená, že v budoucnu nebudete mít vyšší. Naopak. S velkou pravděpodobností tomu tak bude. Osobně se tak více orientuji na metriky typu sharpe ratio, průměrná historická volatilita a na testech sleduji hlavně stabilitu výsledků na různých trzích a obdobích. Testy dokonce provádím na více platformách. Jednak proto, abych eliminoval možnost chyby v kódech (na každé platformě skriptuji strategii samostatně) a také proto, že různé platformy jsou různě pokročilé a umí třeba trochu něco jiného. A dnes už mě vůbec nepřekvapuje, že i po maximálním odladění skriptů mohou být v testech na různých platformách rozdíly – na jedné vidím např. průměrné roční zhodnocení 14 % na druhé 15,5 % a podobně. Důvodů může být celá řada, ať již drobné odchylky práce s historickými daty, nebo trochu jiné způsoby výpočtů indikátorů. Podstatné je, že výsledky různých testů se mohou trochu lišit. V dnešním článku publikuji testy z workflow, kde jsem více schopen používat portfolio simulace a maximálně přesně používám historická data akcií tak, jak byla obchodována v minulosti (samozřejmě zahrnuji delistované akcie, odděluji účtované dividendy atd.). Výsledky se tak v detailech mohou lišit od backtestů např. v Amibrokeru nebo MultiCharts. Ale jde skutečně o detaily, které osobně nepovažuji za podstatné.

Všechny níže uvedené testy jsou za období 1.1.2000 – 5.3.2023. Backtest startuje s účtem 20 000 dolarů (lze použít i menší). Jsou aplikovány komise účtované běžně Interactive Brokers. Co se páky týče – jednotlivé strategie obchoduji bez páky. Každé strategii vždy přiřadím celkový dostupný kapitál (tj. první obchody pracují s 20 000 atd.). Na úrovni portfolia (SMR Short + SMR Long) je tedy použitá maximálně dvojnásobná páka v momentě, kdy by byly obsazeny všechny pozice Short i Long strany strategie (což se prakticky nestává).

Níže uvedené testy pracují se zcela shodným nastavením, jako poskytuji v hotových kódech Simple mean reversion.

Test 1 – základní SMR long a SMR short (Russell 3000)

V doprovodné výuce k hotovým kódům Simple mean reversion aplikuji strategii na americké akcie obchodované v rámci indexu Russell 3000. Tato data jsou pro vytváření signálů poměrně dobře dostupná i bez toho, aniž by bylo potřeba používání dražších Norgate dat (můžete vyjít například z našeho Yahoo downloaderu poskytovaného v Techlabu, jehož součástí jsou i aktuální konstituenty právě indexu Russell 3000).

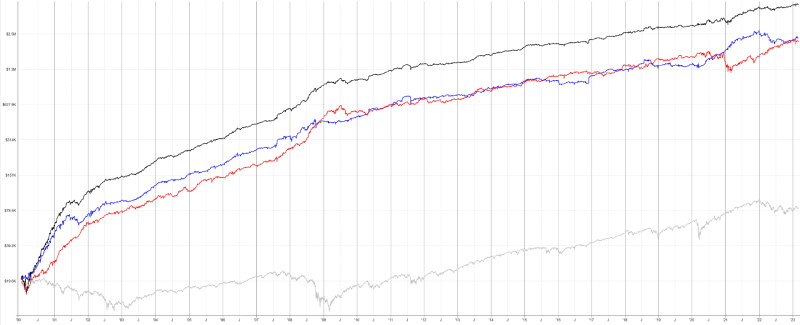

Backtest indikuje zhruba následující historický průběh:

Červená linka představuje SMR short, modrá SMR long, černá linka „portfolio“ SMR short + SMR long. Šedá výkonnost benchmarku – držení SPY (S&P 500 osobně používám jako univerzální benchmark ve svých portfoliích).

Upozornění – zejména u shortů je historická výkonnost jen orientační, protože v backtestu nelze ověřit, jestli byla akcie skutečně shortovatelná či nikoliv.

Strategie v tomto testu reinvestují kapitál, ale pouze „sami do sebe“ – tedy pozice SMR long se zvyšují tak, jak se zvyšuje equity křivka SMR long a stejně tak u SMR short.

Základní statistiky celého portfolia (long + short):

Počet obchodů: 12 930

Průměrné roční zhodnocení: 25,77 %

Maximální drawdown: -28,77 %

Průměrná historická volatilita: 9,62 %

Sharpe ratio: 1,85

Úspěšnost: 61,83 %

Průměrný zisk: 3,87 %

Průměrná ztráta: -4,27 %

Průměrné využití kapitálu: 59,15 %

Test 2 – základní SMR long a SMR short (všechny US akcie)

S poskytnutými hotovými kódy ale není nutné se omezovat na akcie konkrétních indexů. Sám například obchoduji všechny aktuálně obchodované US akcie.

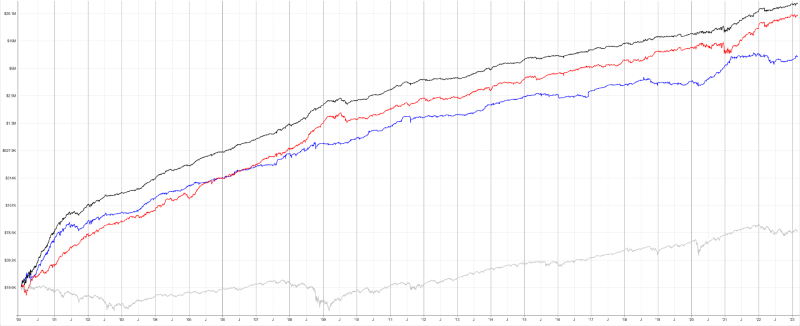

Pokud úplně stejný kód jako v testu 1 aplikuji místo na akcie Russell 3000 na všechny US akcie, dostanu následující výsledky:

Červená linka představuje SMR short, modrá SMR long, černá linka „portfolio“ SMR short + SMR long. Šedá výkonnost benchmarku – držení SPY (S&P 500 osobně používám jako univerzální benchmark ve svých portfoliích).

Strategie v tomto testu opět reinvestují kapitál pouze „sami do sebe“ – tedy pozice SMR long se zvyšují tak, jak se zvyšuje equity křivka SMR long a stejně tak u SMR short.

Základní statistiky celého portfolia (long + short):

Počet obchodů: 14 020

Průměrné roční zhodnocení: 35,50 %

Maximální drawdown: -15,53 %

Průměrná historická volatilita: 10,88 %

Sharpe ratio: 2,29

Úspěšnost: 62,45 %

Průměrný zisk: 4,23 %

Průměrná ztráta: -4,53 %

Průměrné využití kapitálu: 63,51 %

Stejná šablona, ovšem lepší výsledky díky tomu, že obchodujeme více akcií.

Test 3 – rebalancované portfolio (všechny US akcie)

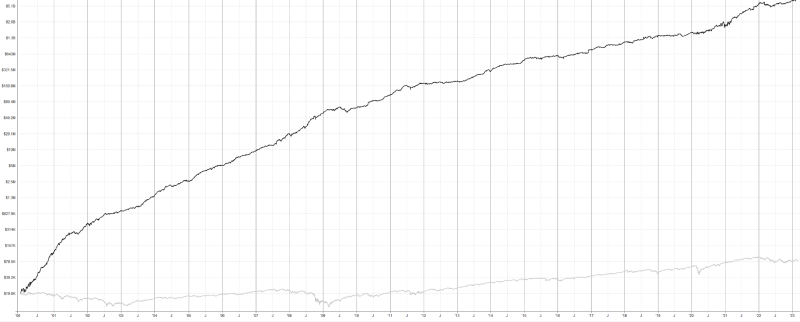

A nyní si pojďme ukázat malý trik, který má zásadní dopad na výsledky obchodování. Do obchodování zapojím rebalancování portfolia.

SMR long je přidělen každý den 100 % dostupného kapitálu na úrovni portfolia. A stejně tak SMR short – také pracuje každý den se 100% dostupným kapitálem. Oproti testu 1 a 2 se tedy portfolio každý den rebalancuje. Pokud jedna strategie začne hodně vydělávat, výdělky jsou před novým vstupem rovnoměrně rozděleny do obou strategií – výdělky jedné strategie jsou použity nejen pro tuto jednu strategii, ale i pro druhou (a stejně při prodělcích).

Stále pracuji se stejnou obchodní logikou a stejným nastavením kódů, které poskytujeme v rámci hotových kódů simple mean reversion strategie. Jen obchodovaná pozice je ovlivněna rebalancováním portfolia (tato simulace je dělána mimo Amibroker).

Černá linka je equity rebalancovaného portfolia (SMR long + SMR short), šedá pro porovnání držení S&P 500 (akcie SPY).

Základní statistiky celého portfolia (long + short):

Počet obchodů: 14 020

Průměrné roční zhodnocení: 71,83 %

Maximální drawdown: -22,83 %

Průměrná historická volatilita: 19,02 %

Sharpe ratio: 2,54

Úspěšnost: 62,50 %

Průměrný zisk: 4,23 %

Průměrná ztráta: -4,53 %

Průměrné využití kapitálu: 63,51 %

Rebalancování systematických portfolií je skutečně hodně mocná taktika, kterou sám u těchto strategií v rámci svého alternativního systematického fondu používám.

Pozn.: Rebalancování portfolií nelze s poskytnutými hotovými kódy historicky simulovat (Amibroker toto neumí), ale samozřejmě taktiku lze s hotovými kódy aplikovat na budoucí obchody.

Test 4 – rebalancované portfolio (všechny US akcie), výstup další den na OPEN

V rámci Simple mean reversion strategie vystupuji při uzavření trhů a má to jednu ohromnou výhodu. Jelikož používám „MOC“ (Market On Close) příkazy, vystupuji za cenu, která je prakticky skoro vždy shodná s tou, kterou vidím jako denní uzavírací cenu na historických grafech (a tudíž mám ve svém obchodování vůči backtestům vesměs jen minimální skluz v plnění – vstupuji limity a vystupuji právě pomocí „MOC“ příkazů).

Strategii lze ale určitě obchodovat i tak, že vystupujeme „další den za otevírací cenu“. Níže je uveden backtest, který se kromě času výstupu neliší s testem 3. V praxi ale bude třeba ještě u výstupu na otevírací ceně počítat se skluzem v plnění.

Černá linka je equity rebalancovaného portfolia (SMR long + SMR short), šedá pro porovnání držení S&P 500 (akcie SPY).

Počet obchodů: 14 094

Průměrné roční zhodnocení: 74,58 %

Maximální drawdown: -21,53 %

Průměrná historická volatilita: 20,09 %

Sharpe ratio: 2,47

Úspěšnost: 61,85 %

Průměrný zisk: 4,50 %

Průměrná ztráta: -4,74 %

Průměrné využití kapitálu: 63,28 %

Výsledky jsou při výstupu tedy teoreticky dlouhodobě ještě lepší než na close. V praxi je ale třeba započítat skluzy v plnění a osobně bych si tipl, že výsledky tak budou s variantou 3 hodně podobné.

Test 5 – rebalancované LONG portfolio (US a kanadské akcie)

Poskytnuté hotové kódy lze použít nejen na americké akcie. Osobně strategii obchoduji i na dalších trzích – v tuto chvíli hlavně na kanadských, ale postupně plánuji spustit i další.

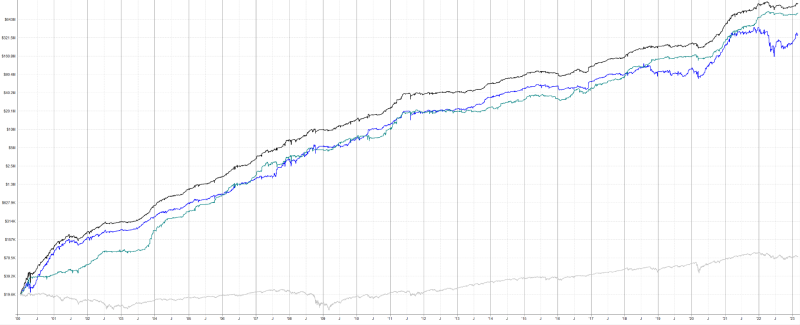

Zde je pro ilustraci ukázka, jak vypadá rebalancované portfolio long strany (tedy bez shortování akcií, které zatím mimo US nedělám) amerických a kanadských akcií.

Pro obchodování kanadských akcií je použit stále stejný kód, kde bylo jen nastaveno obchodování akcií od 1 USD (na kanadské burze jsou i velmi likvidní akcie obchodovány za nižší ceny). Jsou aplikovány komise tak, jak je účtuje Interactive Brokers (obchodování kanadských akcií je dražší než v US). POZOR: Pro zjednodušení není řešen kurzový rozdíl kanadský vs. americký dolar – akcie jsou obchodovány ve stejné měně (tedy backtest je v tomto směru orientační a neuvádím zde podrobné statistiky).

Modrá linka US akcie, zelená kanadské akcie, černá portfolio – SMR long na kanadských a amerických akciích, šedá pro porovnání držení S&P 500 (akcie SPY).

Test dobře ilustruje, jak je strategie robustní – lze ji bez modifikací pustit i na další trhy a lze se tak diverzifikovat (dlouhodobá korelace mezi oběma trhy na výše uvedeném grafu je jen 0,28).

Shrnutí

Swingové mean reversion strategie vnímám jako velmi robustní a tvořím s nimi jeden ze základních pilířů mého systematického portfolia. Samozřejmě strategie mají horší i lepší měsíce (a roky), ostatně o těch horších jsem psal nedávno v článku Co mi nyní funguje v obchodování? II. Ale dnes publikované testy ukazují, že základní princip swingového mean reversion je velmi silný. Za důležité považuji poměrně vyšší frekvenci obchodů, s jejíž pomocí lze podstatně zlepšovat výkonnost prostřednictvím rebalancování (viz výsledky testu 3 vůči testu 2). Strategie přitom obchodují se stále stejnou logikou. Jediné, co se mění, je position sizing.

Konkrétní sdílenou strategii dále v portfoliu kombinuji s dalšími přístupy. Ale jak je vidět na výše uvedených testech, i jen samotné obchodování Simple mean reversion strategie představuje silnou obchodní taktiku. Tu můžete v naprosto stejné podobě zapojit do svého tradingu skrz poskytnuté hotové kódy strategie Simple mean reversion.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

5

5

-

2

2