Shrnutí vývoje obchodování a výuky na Finančníkovi – update 2024/8

Od posledního shrnutí vývoje obchodování na Finančníkovi uplynuly již tři měsíce, proto je čas přinést aktuální update. Opět včetně zajímavých shrnutí výkonností vyučovaných strategií.

Obsah:

- Způsob vzdělávání na Finančníkovi

- Signály swingových akciových strategií

- 0TDE opční obchodování pro malé účty

- Futures portfolio

- ETF a CFD portfolio

- Shrnutí obchodovaných přístupů

- Aktuální výuka v TechLabu

- Minikurz portfolio analýzy

- Minikurz práce s TradeStation

- Shrnutí

Způsob vzdělávání na Finančníkovi

Pokud jste na serveru noví, doporučujeme si nejprve přečíst krátké shrnutí, jak zde fungujeme. Kromě bezplatných článků publikovaných na homepage serveru Finančník.cz fungují na tomto serveru dvě uzavřené skupiny – Trading Room, zaměřená na rozvoj obchodování, a TechLab, zaměřená na podporu v technických otázkách. V posledních letech zde již nenabízíme jednorázové kurzy; místo toho se obchodníci učí obchodovat a získávat inspiraci k dalšímu rozvoji praxí v průběžně vedených skupinách. Ty by měly být přínosné jak pro začínající, tak pro pokročilé obchodníky.

V Trading Room mají členové možnost získat jednak základní trading know-how prostřednictvím nahrávky workshopu, která je všem k dispozici. Následně se učí implementovat a rozvíjet to, co coby hlavní mentor skupiny používám a sdílím. Proces zahrnuje i vzájemné online diskuze a odpovědi na otázky v diskuzním fóru, kde se snažím sdílet maximum ze své 20leté trading praxe. Tímto způsobem každý člen získává přesně ty individuální informace, které potřebuje k tomu, aby se posunul dál. S tím, že si sám volí své preference obchodních strategií. Je z čeho vybírat, viz níže.

TechLab vede zkušený IT kolega Bogdan, který je připraven pomáhat s technickými otázkami spojenými se skriptováním systémů a automatizací. Společně pak v TechLabu vytváříme minikurzy, abychom pokryli technické oblasti, které vnímáme jako klíčové.

Jelikož je fungování skupin uzavřeno za paywallem, publikuji průběžně shrnutí, kde ukazuji, kam se ve skupinách posouváme. Každý si tak může udělat dobrý obrázek o tom, do jaké míry mu zapojení do té či oné skupiny v tradingu pomůže.

Signály swingových akciových strategií

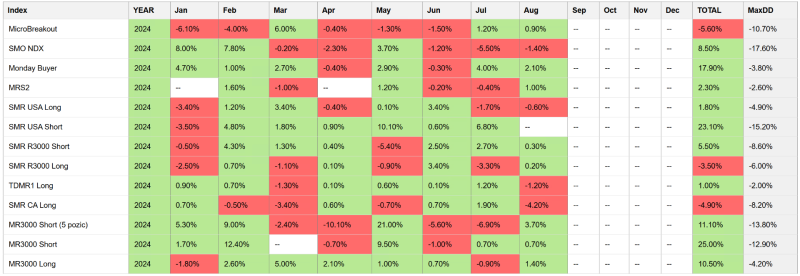

Úspěšným traderem se člověk stane praxí. Většina začátečníků se ovšem k profesionální praxi (diverzifikace, portfolio, řízení volatility atd.) vůbec nedostane. Proto v Trading Room sdílíme signály strategií, které z větší části sám obchoduji na svém vlastním účtu společnosti rizikového kapitálu, kde algoritmicky spravuji jak své, tak cizí peníze. Signály nejsou v Trading Room publikovány proto, aby účastníci automatizovaně hodnotili svůj kapitál, ale proto, aby si osahali různé obchodní přístupy (sdílím signály strategií z kategorie mean reversion, trend following i momentum) a učili se strategie skládat do portfolií. Pro vytváření portfolií je k dispozici propracovaná aplikace umožňující analyzovat jak sdílená portfolia, tak uploadovaná data (podporován je upload akciových obchodů z TradeStation a Amibrokeru). U swingového obchodování průběžně diskutuji, jaké strategie sám obchoduji, s jakými váhami v portfoliu a jakými výsledky. Letošní hypotetické výsledky sdílených strategií vypadají takto:

V přehledu nejde o živé obchody, protože ne všechny strategie sám obchoduji. Jde o tzv. kontinuální backtest (komise započítány), který se může lišit od živého obchodování (např. proto, že nemusí být u short signálu shortovatelnost dostupná). Řešení těchto a podobných otázek je ale přesně to, co by měly sdílené signály vyvolávat.

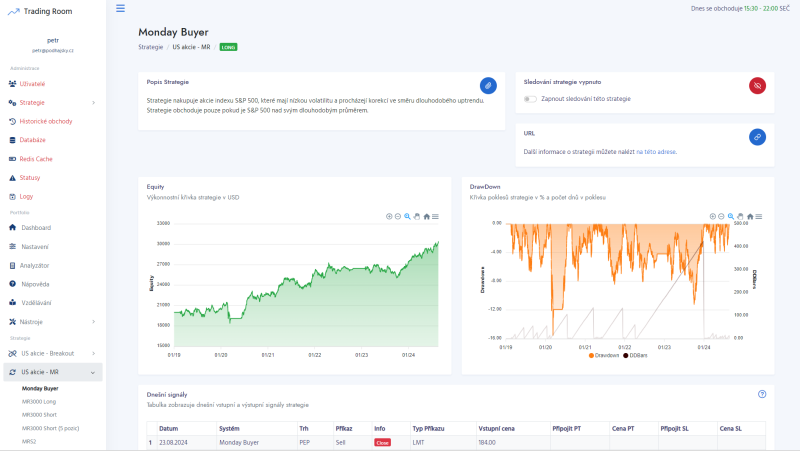

Dashboard se sdílenými strategiemi a aplikací pro analýzu portfolií vypadá v Trading Room aktuálně takto:

Jde již o poměrně propracovanou aplikaci, která by měla začínajícím traderům umožnit začít reálně s trhy pracovat na úrovni portfolií, získávat z trhů zkušenosti a postupně si doplňovat znalosti v těch oblastech, které se pro ně ukáží relevantní.

0TDE opční obchodování pro malé účty

V únoru 2024 jsem na Finančníkovi poprvé sdílel mé plány začít systematicky obchodovat 0TDE opce. Současná má praxe je taková, že vše, co analyzuji pro své vlastní obchodování, sdílím v Trading Room. Postupně zde vznikl první konkrétní obchodní plán a nakonec i hotový automatizovaný opční python autotrader, který používám pro své vlastní obchodování. V plně otevřené podobě svůj autotrader v Trading Room sdílím.

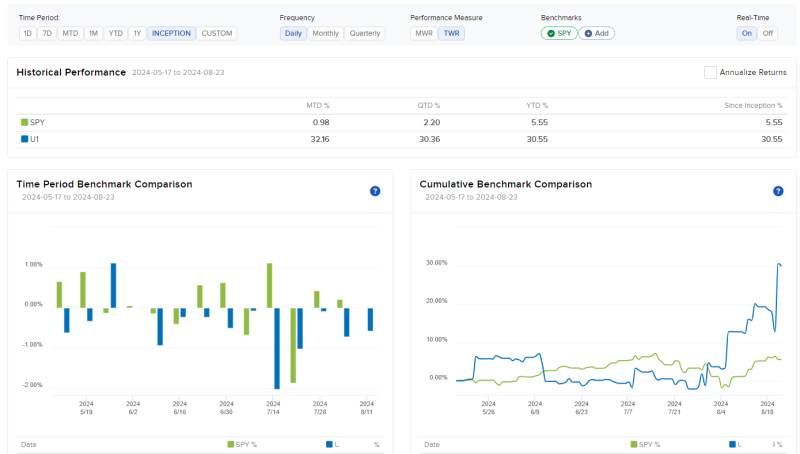

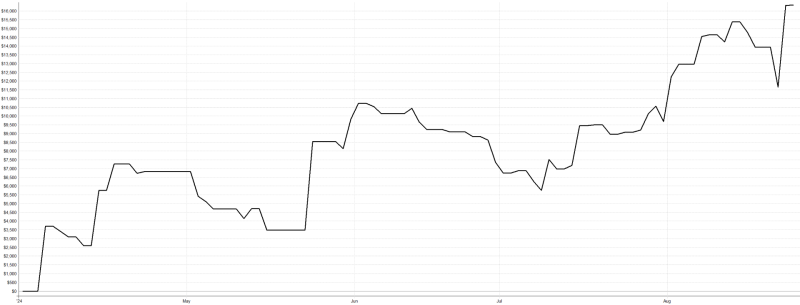

Obchodování 0TDE opcí na základě plánu vyvinutého v Trading Room jsem pro přehlednost oddělil do samostatného účtu u Interactive Brokers. Ten jsem založil v květnu 2024, kdy jsem strategii spouštěl na živo. Takto vypadají aktuální výsledky (modrá linka) ve srovnání s výkonností S&P 500 (zelená linka):

Strategie otevírá každý obchod s pevně daným riskem (obchodujeme debetní pozice – náš risk je dopředu daný zaplacenými opcemi) a pozitivním RRR (využívá principu dlouhého chvostu).

Strategie je plně automatizovaná a obchodovatelná u Interactive Brokers skrz poskytovaný autotrader. Ovšem jako vše v Trading Room – měla by sloužit především k praktickému osahání daného tématu a rozvíjení vlastní obchodní praxe. Strategii lze obchodovat s kapitálem cca 5 tisíc dolarů a výše.

Hledáte cestu, jak se dostat ke konzistentním profitům?

Hledáte cestu, jak se dostat ke konzistentním profitům?Rádi byste i v aktuálním kontextu obchodovali stabilně a bez emocí?

Určitě si přečtěte novou knihu Od myšlenky k reálným obchodům

Implementujte již od samotného začátku své praxe důležité systematické procesy a správné myšlení, které výrazně zvyšuje šance na stabilně profitabilní obchodování.

Inspirujte se, jak trading dělat jinak a lépe.

Výnos +30 % za tři měsíce je určitě inspirativní a 0TDE opčním strategiím se budeme v Trading Room věnovat i další měsíce, protože v nich vidím vysoký potenciál. V plánu mám testovat myšlenku intradenních výpisů 0TDE opcí proti podkladovému aktivu. Výsledkem by měl být další automatizovaný obchodní systém do našeho arzenálu strategií. Všechny potřebné informace k pochopení obchodovaného principu budu přidávat do dalších lekcí minikurzu obchodování opcí, který je v Trading Room k dispozici k pochopení celé opční problematiky.

Futures portfolio

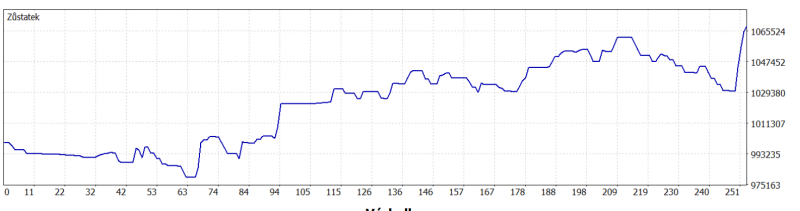

Další část pozornosti v Trading Room jsme poslední měsíce věnovali zprovoznění intradenního futures portfolia. Portfolio jsme testovali s pomocí TradeStation, kde je také obchodovatelné (dají se použít futures mikrokontrakty, se kterým je portfolio obchodovatelné od několika tisíc dolarů). Osobně jsem futures portfolio začal obchodovat u Darwinex zero (důvody a „kolik mohu vydělat“ popisuji v článku Milionové intradenní portfolio ). Pro jeho obchodování na této platformě sdílím v Trading Room autotrader (opět v plně otevřené podoby coby Python skript). S ním řada traderů obchoduje své vlastní modifikace vyvinuté strategie a hlásí pozitivní výsledky. Mé osobní výsledky od spuštění futures portfolia vypadají na platformě Darwinex Zero následovně:

V rámci bezplatných e-mailových lekcí z živých trhů sdílím se všemi odběrateli i přímý link do Darwinex Zero účtu, kde můžete průběžně obchodování sledovat včetně všech metrik a obchodovaných trhů.

Dosavadní anualizovaný výnos 50,96 % je opět velmi povzbudivý a portfolio čeká u Darwinexu první alokace kapitálu (z jehož zhodnocení mi budou plynout reálné peníze).

Povzbudivé je i to, že drobné úpravy strategií jednotlivých traderů v Trading Room vedou k odlišným equity křivkám a dostatečně nízké korelaci potřebné k tomu, aby si na alokace sáhli všichni, kterým se podobně daří.

Obchodování futures portfolia na milionovém účtu Darwinex Zero umožňuje prožívat obchody, které by většina obchodníků s menším kapitálem nikdy neotevírala. Je to super zkušenost, ze které i sám těžím pro přidávání trhů do vlastního účtu u Interactive Brokers.

ETF a CFD portfolio

Jak konkrétně obchodovat určitou strategii v Trading Room vyučujeme i skrz sdílení průběžných výsledků obchodování vyvinutého breakout systému (jehož pravidla mají všichni v Trading Room k dispozici) na ETF (určeno pro větší účty) a CFD (určeno pro ultra malé účty). Na těchto účtech obchoduji jinou kombinaci trhů než na futures a minimálně to demonstruje dopad diverzifikace.

TradingRoom breakout systém mám v rámci širšího portfolia strategií spuštěn na svém účtu u Interactive Brokers. Zde jsou pak mé výsledky samotné strategie od jejího spuštění (živé obchody se započítanými poplatky - jde o mou drobnou modifikaci sdíleného kódu):

V tuto chvíli je equity křivka na svém vrcholu s čistými výdělky přes +16 000 dolarů. Strategie na ETF funguje zatím velmi dobře. Strategii obchoduji konzervativně – riskuji 400 dolarů na obchod, zatím risk nezvyšuji. Výborné je, že drtivá většina zisků je ze shortování akciových indexů, a přístup tak dobře doplňuje strategie, které akcie nakupují.

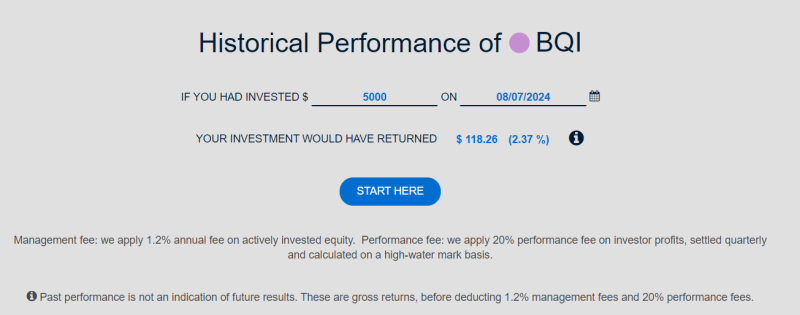

Jelikož americké ETF se dají v EU obchodovat jen s větším kapitálem, testoval jsem poslední měsíce také rozchození portfolia s využitím CFD (Contract For Difference). Jde o specifické deriváty, které se často používají pro nejmenší účty u forexových brokerů. Jejich hlavní nevýhodou je, že jsou jednak výrazně dražší na obchodování než burzovní produkty a pak také to, že protistranou obchodu je market maker brokera. Což vede k tomu, že stop-lossy jsou zasahovány mnohem častěji, než na burzovních trzích. V Trading Room jsem posledních několik měsíců popisoval, jak jsem postupně ladil přístup, který by mi na CFD fungoval (protože zpočátku mi stejná strategie šla z právě popsaných důvodu do drawdownu, přestože na futures a ETF krásně vydělávala). CFD účet jsem si založil u Darwinexu (jde o plnohodnotný účet s vkladem 2,5 tisice euro, tj. nikoliv virtuální účet, kde se platí předplatné) s cílem ukázat, že i s malým kapitálem lze vytvořit účet, který bude vydělávat a na který bude možné získávat peníze investorů (a s malým kapitálem pak získávat podíly z velkých zisků). Investovatelný index vytvořený z CFD je v Darwinexu investorům k dispozici od 8.7.2024 a od té doby vydělal:

Přes 2,35 % za měsíc a půl (před odečtením poplatků za správu, kdy většina kapitálu jde traderovi, tedy mně) jsou také určitě v pořádku a věřím, že postupně získané know-how pro obchodování na CFD budeme dál rozvíjet. Byť CFD obchodování má jednoznačně svá specifika a ze všech implementovaných trhů vnímám trhy jako nejtěžší na obchodování.

Shrnutí obchodovaných přístupů

Od posledního květnového reportu se tak v Trading Room podařil solidně dotáhnou plán výukou praxí. Podle svých preferencí může každý začít stylem, který vyhovuje jeho zkušenostem, kapitálu a náhledu na trhy. Pro začínající obchodníky se mi jeví jako výborná možnost začít s futures portfoliem na Darwinex Zero (tj. získávat praxí zkušenosti a neriskovat reálné peníze. Viz Jak v tradingu vydělávat miliony a neriskovat své peníze). Zprvu spustit autotrader s definovanými parametry, pak sledovat, jak se věci vyvíjejí, porovnávat výkonost s ostatními tradery ve skupině a získávat motivaci pracovat na vlastním vylepšování strategií. Kdy právě potřeba řešit určitý problém či výzvu je z mé zkušenosti nejlepší síla k tomu, aby se člověk posouval vpřed.

Samozřejmě to, že se nyní strategiím solidně daří neznamená, že se jim stejně bude dařit do budoucna. Každý přístup má své drawdowny, což je i důvod, proč se v Trading Room věnuji vytváření nových strategií pro další diverzifikaci portfolií.

A upřímně i procházení drawdowny je škola, která obchodníky posouvá kupředu. Zejména pokud mají dobře nastavenou volatilitu účtu a risk je přiměřený jejich psychice – což je základ, který se v Trading Room probírá stále dokola.

Aktuální výuka v TechLabu

Vše, co na Finančníkovi děláme, se točí kolem systematického obchodování. Tedy takového, kde jsou pravidla systémů nadefinována a otestována mechanicky a obchodování nedává prostor pro diskreční chyby a interpretace. Obchodování, které je automatizovatelné a obchodník získává nejen finanční, ale i časovou svobodu.

Ovládnutí potřebných technologických znalostí vyžaduje čas a chuť učit se novým věcem. Dobrou zprávou je, že úroveň zapojení technologií je individuální – systematicky lze obchodovat i ručně nebo částečně automatizovaně. A posouvat se lze postupně. Jak na to, ukazují minikurzy pořádané v rámci TechLabu.

Minikurz portfolio analýzy

V TechLabu bude ještě měsíc k dispozici záznam právě ukončeného minikurzu portfolio analýzy. Ten diskutuje přístupy, které s využitím Pythonu používáme pro analýzu výkonnosti portfolia složeného z více systémů. Know-how využijete zejména v momentě, kdy máte za sebou základy Pythonu a chcete se více ponořit do zkoumání vlastních dat.

Portfolio analýzu můžete na Finančníkovi dělat i bez technologických znalostí, a to s využitím hotové aplikace dashboardu Trading Room (kterou jsme vytvořili s použitím Pythonu – tedy podobných principů, které se naučíte v minikurzu).

Minikurz práce s TradeStation

7. 9. 2024 v TechLabu začne sedmitýdenní minikurz práce s TradeStation. TradeStation je primárně broker, který ke svým službám poskytuje software vhodný pro testování nejrůznějších strategií. Nejdůležitější devizou jsou pak integrovaná data, kdy lze za minimální poplatky backtestovat strategie na desítkách let intradenních dat prakticky všech burzovních trhů, které člověka napadnou.

Z mé zkušenosti jde o cestu, ve které se nejsnáze staví například jednoduché intradenní systémy. I proto jsme TradeStation využili v Trading Room k základnímu testování vyvinutého breakout systému a sdíleli pro tuto platformu hotové kódy (které lze v TradeStation jak testovat, tak obchodovat).

Minikurz téma práce s TradeStation koncepčně shrne. Ukážeme si, jak v platformě pracovat a vytvářet jednoduchý obchodní systém.

Shrnutí

Zapojení do skupin TradingRoom a TechLab není bezplatné, na druhou stranu se poměrně rychle můžete dostat k know-how, s jehož pomocí budete mít vysokou šanci vydělávat v trzích peníze – viz shrnutí výše.

Pokud zapojení do skupiny zvažujete, pak ale mějte prosím na paměti, že skupiny jsou určeny pro obchodníky, kteří jsou samostatní. Použijí sdílené informace a kódy jako základ pro vlastní práci. Vůbec nevadí, pokud jste absolutními začátečníky. Ale je třeba, abyste se sami aktivně ptali na vše, co potřebujete vědět a zvládnout. Profitabilní obchodování není možné bez vlastního úsilí. Na druhou je naším cílem ušetřit vám sdílenými informacemi opravdu hodně času a zbytečných ztrát v trzích. Což se nám, věřím, daří. Registrace do skupin naleznete zde: TradingRoom, TechLab.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.