Zapojte se: stavba nového intradenního momentum systému s plnou automatizací

V tradingu často uslyšíte, že k dlouhodobým ziskům potřebujete nejen dostatečný kapitál a rozumně nastavený money management, ale také funkční strategii a důslednou systematičnost. Jakmile ale přijde na to, jak strategii vytvořit, začátečníci obvykle nemají jednoduchou cestu. Ať už si strategii staví sami ručně, nebo použijí některý „generátor strategií“, většinou rychle sklouznou k přeoptimalizovaným modelům, které v reálném obchodování brzy přestanou fungovat.

Na Finančníkovi proto otevíráme nový projekt v rámci Trading Room, kde se do tvorby intradenní momentum strategie pustíme společně. Vycházíme z akademické studie Beat the Market – An Effective Intraday Momentum Strategy for S&P500 ETF (SPY) (autoři Carlo Zarattini, Andrew Aziz a Andrea Barbon), kterou si výrazně přizpůsobíme, abychom ji mohli reálně nasadit na mikro futures – a to plně automatizovaně.

Obsah

Proč se vyplatí vyvíjet strategii spolu se zkušeným obchodníkem

Backtest strategie ze studie

Track record – navazujeme na minulý intradenní projekt

Proč přidat do portfolia další strategii

Jak projekt probíhá a proč se zapojit hned teď

Projekt i pro úplné začátečníky

Žádná potřeba dalšího software

Cena zapojení do skupiny a proč se členství vyplatí

Shrnutí: Kam se s projektem posunete

Proč se vyplatí vyvíjet strategii spolu se zkušeným obchodníkem

Samozřejmě, postavit si systém od nuly je možné i individuálně. Praxe mi ale mnohokrát potvrdila, že pokud se do vytváření systémů vrhne obchodník, jenž nemá s tradingem větší reálné zkušenosti, velice často narazí na skrytá úskalí a vytvoří něco, co funguje jen na historických datech, ale v praxi vyhoří. V rámci skupiny Trading Room při tvorbě intradenní momentum strategie získáte:

Ověřený koncept vycházející z publikované studie.

Diskuzi a zpětnou vazbu ke klíčovým rozhodnutím, kterými budeme strategii upravovat a posouvat pro reálný trading.

Hotové nástroje potřebné k backtestu a automatizaci tradingu (psané v Pythonu – vše ve skupině sdílíme ve formě otevřených kódů).

Ukázky z mých účtů, kde budu strategii nasazovat do živého obchodování a diskutovat výsledky.

Zasazení strategie do portfolia našich dalších strategií.

I když se nebudete chtít nebo moci zapojit do diskuze aktivně, získáte formou reportů kompletní přehled o tom, jak strategii stavíme, testujeme a nasazujeme.

Backtest strategie ze studie

Takto vypadá ekvity křivka systému tak, jak jej prezentuje studie (od poloviny roku 2024 jde čistě o out of sample obchody). Backtest vznikl již v backtesteru, který můžete sami používat a naleznete jej v Trading Room. Komise dle Interactive Brokers aplikovány. Backtest zobrazuje zhodnocení cca 22 % ročně při drawdownu -10,8 %. Sharpe ratio 1,39. Backtest je dle studie na trhu SPY. Naším cílem bude obchodovat strategii s micro futures a to na širším portfoliu trhů.

Samozřejmě, záruky v tradingu neexistují a v tuto chvíli nemohu garantovat, že ze studie opravdu vznikne obchodovatelný systém s podobnými parametry. Ale dosavadní zkoumání přístupu nasvědčuje tomu, že bychom měli projekt dotáhnout do reálného tradingu.

Stejně jako se nám to povedlo loni s podobnou myšlenkou intradenního breakoutu.

Track record – navazujeme na minulý intradenní projekt

V Trading Room jsme už loni vyvíjeli intradenní strategii zaměřenou na breakouty.

Strategii jsme ve skupině začali vyvíjet v březnu 2024 (viz Jak se na Finančníkovi naučit obchodování na burze – update 2024), o dva měsíce později jsem začal ve skupině ukazovat první živé obchody a postupně jsme vyvinuli celou paletu nástrojů pro její automatizované obchodování.

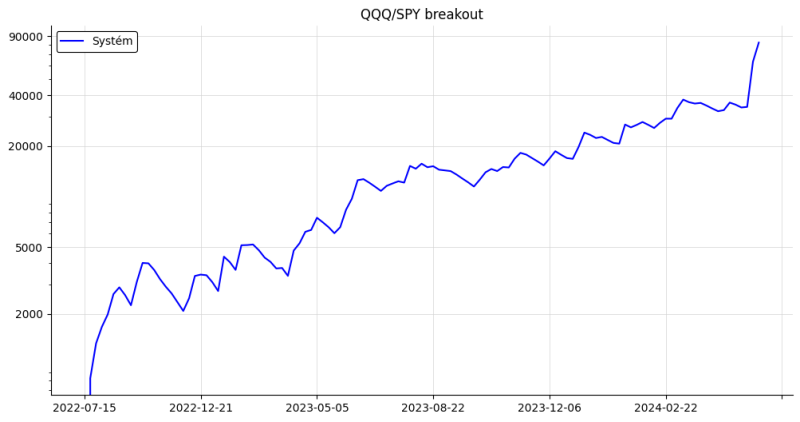

Za rok živého obchodování u Interactive Brokers (po všech skluzech a poplatcích) se mi podařilo dosáhnout následující ekvity křivky:

Podle zvolených finančních nástrojů jde o cca 28% roční zhodnocení při 20% anualizované volatilitě a drawdownu cca -13 %. Tedy Sharpe ratio 1,17. Úspěšnost systému byla 40,78 %, s RRR kolem 1:2. Uvedený graf obsahuje obchody, jak jsem je sám realizoval na živém účtu u Interactive Brokers. Obchodování strategie je podloženo rozsáhlými backtesty, ale pochopitelně žádné historické výsledky negarantují, že strategie bude fungovat stejným způsobem i do budoucna.

Všechny detaily o vyvinutém systému intradenního breakoutu najdete v článku Trading Room intradenní breakout – Zákulisní orientace. Strategie, včetně všech nástrojů pro její automatizované obchodování, je v Trading Room stále dostupná všem členům (nástroje pro automatizaci v Interactive Brokers pak jen těm s ročním předplatným).

Na rozdíl od mnoha jiných, na Finančníkovi vytváříme strategie, které reálně obchodujeme a profitujeme s nimi.

Proč přidat do portfolia další strategii

Momentálně máme tedy v plánu vedle intradenního breakoutu postavit ve skupině strategii využívající intradenního momenta, a zvýšit tak naši intradenní diverzifikaci:

Momentum a breakout jsou dva různé přístupy, které se mohou navzájem dobře doplňovat.

Bude se jednat o intradenní obchodování micro futures, které umožňuje pracovat i s menšími účty.

Finální plán je vše propojit do jediného automatizovaného portfolia s několika nezávislými strategiemi.

Jak projekt probíhá a proč se zapojit hned teď

Zatím jsme na úplném začátku – většina práce teprve přijde. Proto je výhodné:

Přidat se k nám už ve fázi nula, abyste si prošli celým procesem stavby strategie – od prvních kódů pro backtesting, přemýšlením nad nuancemi až po optimalizaci a ostré nasazení.

Samozřejmě hned od startu přitom můžete využívat už existující nástroje, například hotovou breakout strategii, kterou jsme v Trading Room s úspěchem vyvinuli minulý rok (k dispozici i s autotraderem). Podrobnosti o tom, co v Trading Room naleznete, popisujeme na stránce informace o Trading Room.

Vstřebávat informace tak, jak budou prezentovány. Proces vytváření strategie není hotový kurz. Nejde o typickou výuku. Jde o pracovní skupinu probíhající formou diskuze v uzavřeném diskuzním fóru, kterou vedu za cílem vytvořit si další nástroj pro vlastní obchodování. Účastníci skupiny pak benefitují tím, že se mohou z vývoje učit, ovlivňovat jej a využívat plody práce. Zkušenosti s vývojem předchozího systému intradenního breakoutu ukazují, že dotáhnout projekt do vlastního reálného obchodování a lépe vše pochopit mají ti obchodníci, kteří se účastnili celého procesu.

Přestože lze očekávat, že za cca 3 měsíce budeme mít první verze kompletního systému a začneme pracovat na finalizaci automatizace, nejde jednoznačně odhadnout, jak dlouho budeme na tématu pracovat.

V případě zájmu o zapojení doporučuji roční předplatné Trading Room, protože za tu dobu by měla být strategie plně vyvinutá i implementovaná a vy můžete postupně vstřebat a vyzkoušet všechny změny, které v projektu přijdou. Navíc jen v ročním předplatném sdílíme nástroje pro automatizaci obchodování u Interactive Brokers.

Projekt i pro úplné začátečníky

Pokud vás láká systematické obchodování, ale zatím tápete, pak vás zapojení do Trading Room může mílovými kroky posunout vpřed.

Jednak v Trading Room získáte přístup k výukové části webináře Profitabilní obchodování A do Z, kde vám vysvětlím potřebné základy.

Všechny skripty, které budeme používat, jsou v otevřené formě. Není nutné znát programování – stačí si kódy stáhnout a naučit se je spouštět.

Každý krok a vychytávku rozebíráme na uzavřeném fóru, takže pokud vám není něco jasné, stačí se zeptat.

Účast vám přinese konkrétní automatizované systémy, se kterými můžete začít pracovat. Plně hotový je intradenní breakout, postupně přibude aktuálně vyvíjený systém intradenního momenta (plus získáte přístup ke všem nástrojům běžně nabízených v Trading Room).

Žádná potřeba dalšího softwaru

Systém vyvíjíme v bezplatném jazyce Python a kódy jsou distribuovány v otevřené podobě. Pro samotný trading systému není znalost Pythonu potřeba (pokud se ale rozhodnete se i v této oblasti posouvat, můžete se na Finančníkovi Python naučit v TechLabu).

V Pythonu bude vyvinut jak backtester, tak nástroje pro autotrading. S tímto bezplatným nástrojem si tak budeme moci otestovat vlastní nuance systému (případně si jej dále upravovat) a také obchodovat. Podporovat budeme dva brokery:

Darwinex Zero – pro obchodování bez vlastního kapitálu

Interactive Brokers – nástroje pro automatizaci s Interactive Brokers sdílíme jen v rámci ročního předplatného.

Cena zapojení do skupiny a proč se členství vyplatí

Trading Room je placená skupina, protože nabízí profesionální prostředí, ve kterém pracujeme s nástroji a přístupy reálně generujícími peníze.

Typický retailový obchodník v trzích ztrácí, protože není schopen obchodovat systematicky. V Trading Room je vše postaveno na systematičnosti a opakovatelnosti. Už jen pokud vám sdílené know-how pomůže vygenerovat 15 % zisku ročně při účtu 10 000 dolarů, tak se vám vzdělání zaplatilo. Většina obchodníků ve skupině přitom obchoduje s násobně většími účty.

Vyvíjené intradenní strategie (intradenní breakout a momentum) i kódy vám zůstanou i po ukončení členství. Nejde o žádný blackbox, který po odhlášení přestane fungovat.

Shrnutí: Kam se s projektem posunete

Naším cílem je začít obchodovat diverzifikované intradenní portfolio dvou strategií – intradenní breakout (již hotovo) a intradenní momentum (aktuálně startujeme vývoj). U obou strategií jsou ve skupině diskutována pravidla systémů a sdíleny nástroje pro automatizaci.

Při zapojení do projektu můžete očekávat, že se stanete reálnými systematickými intradenními tradery.

Prakticky okamžitě můžete začít obchodovat strategii intradenního breakoutu.

S velkou pravděpodobností budete moci v průběhu roku do arzenálu přidat další strategii intradenního momenta. U té připomínáme, že jde o výzkumný projekt, nikoliv hotový kurz. V tuto chvíli tedy nikdo netuší, kam přesně nás projekt dovede. Ale i kdyby nebyla na konci projektu hotová nová konkrétní strategie (což se mi nejeví jako příliš pravděpodobné), tak se minimálně všichni hodně naučíme.

Pokud tedy hledáte funkční cestu, jak systematicky intradenně obchodovat, anebo začínáte úplně od nuly a chcete se vše naučit v jednom uceleném balíku, přidejte se k nám do Trading Room. Věřím, že projekt intradenního momenta bude skvělým doplněním existujících systémů a pomůže vám posunout se v tradingu o velký kus kupředu.

Do skupiny se registrujete na stránce Trading Room – zaměřeno na praxi portfolio obchodování.

Trading Room intradenní breakout

Článek je publikován v kategorii Zákulisní orientace. Určen je tak především účastníkům Trading Room, kteří mají přístup ke všem sdíleným odkazům a slouží jako návod, jak se v Trading Room zorientovat v popisované problematice. Je nicméně publikován veřejně, aby si i zájemci o členství v Trading Room mohli udělat před uhrazením kurzovného dobrou představu, co v uzavřené skupině řešíme.

Obsah přehledu

V tomto článku naleznete základní orientaci pro využití sdíleného know-how a nástrojů pro systematickou strategii intradenního obchodování breakoutů.

Obsah:

Kontext strategie v portfoliu

Vývoj intradenního edge

Testování intradenního obchodního systému

Obchodování intradenního systému

Autotrading futures u Darwinex Zero

Autotrading mikrofutures u TradeStation

Autotrading 0TDE opcí u Interactive Brokers

Autotrading ETF/futures u Interactive Brokers

Výsledky intradenního obchodního systému

Další vývoj strategie

Kroky k implementaci strategie

Shrnutí

Kontext strategie v portfoliu

Intradenní strategie vnímám jako nejnáročnější – na vývoj, exekuci i know-how. Na druhou stranu mohou přinášet do portfolia vysokou diverzifikaci a částečně i dobře fungující zajištění (hedging). Intradenním strategiím se dobře daří v době vysoké volatility, což může být problematické období pro pomalejší strategie (a zejména beta strategie).

Nasazení intradenních strategií v portfoliu dává velký smysl, ale je potřeba se připravit na to, že práce s nimi vyžaduje vyšší nároky na testovací infrastrukturu a autotrading.

V rámci svého tradingu vnímám intradenní strategie jako „nejvyšší a nejnáročnější“ úroveň celého portfolia.

Pokud jste v Trading Room noví, jako rozumné se jeví začít se studiem chytrých beta strategií. To jsou strategie, jejichž cílem je stručně řečeno vydělávat, když trhy obecně rostou a neprodělávat, když trhy padají. Obecně jde o velmi jednoduché (a tudíž robustní) strategie, které není problém exekvovat ručně. V Trading Room naleznete výukový kurz stavby momentum strategie zde. K dispozici je i on-line backtester, ve kterém můžete zkoušet svá vlastní vylepšení strategie. Z publikovaných signálů jde o strategie SMO NDX a Monday Buyer. Chytré beta strategie jsou dobré jak pro seznamování s trhy, tak coby fundamentální kameny živého portfolia. Sám plánuji v roce 2025 zvyšovat své alokace v chytrých beta strategiích .

Jakmile je položen v portfoliu základní fundament v podobě chytrých beta strategií, lze se vrhnout do agresivnějších stylů obchodování. Jako například intradenních alpha strategií, jejichž vývoji jsme zasvětili v Trading Room rok 2024.

Vývoj intradenního edge

V Trading Room jsme intradenní strategii vyvíjeli zcela od nuly, a můžete tak získat představu, jak v podobných krocích postupovat. Vývoj probíhal ve vláknu Hledání edge. Určitě je dobré prostudovat první příspěvky vlákna, kde se hledání edge věnujeme koncepčně. Podstatný je pak příspěvek definování principu obsahující i spustitelný analyzer pracující s intradenními daty a vyhodnocující základní principy, které nás mohou dovést k profitabilní strategii. Následně jsme způsob hledání edge předělali do Colabu, což je bezplatné prostředí, ve kterém nástroj můžete používat všichni bez toho, aniž byste museli cokoliv instalovat. Odkaz na nástroj včetně video tutoriálu naleznete v tomto příspěvku. Používání podobných nástrojů není pro spuštění vytvořeného intradenního systému nezbytné, ale může být výhodné pochopit, jak jsme se k systému dostali a jak si můžete vytvořit další systémy.

Podrobný popis prvního rámce vytvářeného intradenního systému naleznete v tomto příspěvku. Sdílené jsou zde i první výsledky na trzích ropa, zlato, Russell 2000, S&P 500, Nasdaq 100 a Dow Jones, které můžete nahrát do portfolio analyzátoru dashboardu a sledovat korelace s jinými obchodovanými systémy. Portfolio analýza je v tomto ohledu klíčový krok. Naší obchodní filozofií je nevyvíjet přeoptimalizované systémy na jednotlivých trzích, ale pracovat s jednoduchými obchodními systémy, které sami o sobě nemusí mít extrémní výkonnost, ale dobře a robustně fungují jako celek.

Testování intradenního obchodního systému

Intradenní systémy jsou náročnější na backtestování. Potřebujeme minimálně pracovat s intradenními daty, která nejsou v případě burzovních trhů běžně bezplatně dostupná. Jako nástroj s nejvhodnějším poměrem cena/výkon se nám jeví TradeStation. Je to broker nabízející zdarma pokročilou analytickou platformu obsahující ohromné množství historických dat (intradenních, denních atd.). Řada Trading Room členů používá TradeStation jen pro backtestování. Pro tyto účely stačí 15 minut zpožděná data, která jsou zdarma. Cenově se pak TradeStation pohybuje v řádu 10-15 dolarů měsíčně bez toho, aniž by bylo třeba účet fundovat.

První kódy k backtestování intradenního systému naleznete v tomto příspěvku. A to spolu s video tutoriálem, jak je v TradeStation spouštět. Finální sdílené TradeStation kódy jsou k dispozici v příspěvku Finální kód breakout edge 1. Chcete-li se reálně pustit do intradenního obchodování systematických strategií, měli byste si sami kódy v TradeStation zbacktestovat a pracovat na vlastním dalším rozvoji strategie v intencích diskutovaných informací.

Hledáte cestu, jak se dostat ke konzistentním profitům?

Rádi byste i v aktuálním kontextu obchodovali stabilně a bez emocí?

Určitě si přečtěte novou knihu Od myšlenky k reálným obchodům

Implementujte již od samotného začátku své praxe důležité systematické procesy a správné myšlení, které výrazně zvyšuje šance na stabilně profitabilní obchodování.

Inspirujte se, jak trading dělat jinak a lépe.

Backtesty z TradeStation je možné konvertovat v dashboardu a provádět na nich s využitím Trading Room analyzeru portfolio analýzu.

Obchodování intradenního systému

Vyvinutý obchodní systém je použitelný na akciové indexy, drahé kovy, energie, kryptoměny a další. Obchodovat jej lze s širokou škálou instrumentů – ETF, CFD, futures.

Pravidla jsou plně diskutována a jsou mechanická, tedy 100% replikovatelná bez jakéhokoliv subjektivního posuzování. Systém lze obchodovat ručně, což by ale vyžadovalo každodenní sledování grafů po otevření trhů. To pravděpodobně není to, čemu bychom coby efektivní tradeři chtěli věnovat čas.

Většina obchodníků v Trading Room tak systém obchoduje automatizovaně. V tomto směru se nabízí hned několik cest:

Autotrading futures u Darwinex Zero

Můžete využít sdílený autotrader (plně otevřený Python kód, který lze jak jednoduše spouštět, tak později i snadno modifikovat pro vlastní účely). Průběžně aktualizované verze si můžete stahovat zde. Vlákno obsahuje i návod, jak autotrader rozběhat. Darwinex zero je služba, kde se obchoduje bez vlastního kapitálu s možností získávat reálné podíly ze zisku. Podrobně viz článek Jak v tradingu vydělávat miliony a neriskovat své peníze. Do získání výplaty z podílu na zisku se za službu platí, ovšem i tak se služba jeví jako ideální start do automatizovaného daytradingu. Zejména pokud toho o intradenním obchodování zatím moc nevíte a chcete jen spustit hotové řešení a učit se průběžně s tím, jak budete od trhu získávat zpětnou vazbu (kterou pak můžete postupně zapracovat do vlastních vylepšovaných verzí systému). V Darwinex Zero budete zažívat podobné emoce jako u běžného live tradingu, ovšem s nulovým riskem – první živé zkušenosti vás nebudou stát více, než je předplatné Darwinex Zero.

Autotrading mikrofutures u TradeStation

Nejsnadnější cestou, jak intradenní obchodování rozběhat na vlastním účtu, je obchodovat u TradeStation se sdílenými kódy. Pro futures je naleznete v příspěvku Breakout edge a využití emini futures.

Autotrading 0TDE opcí u Interactive Brokers

Logiku breakout systému jsme v Trading Room aplikovali na obchodování 0TDE opcí. Jak to funguje popisujeme v minikurzu Systematické obchodování opcí. Výhoda 0TDE opcí je, že je lze obchodovat s malými účty (pár tisíc dolarů). V Trading Room je sdílen připravený hotový autotrader, který můžete využít (opět otevřený Python skript, který je případně snadno modifikovatelný). Aktuální verzi ke stažení naleznete v prvním příspěvku vlákna Opční breakout autotrader skript. Sám stejný autotrader používám k živému obchodování.

Autotrading ETF/futures u Interactive Brokers

Strategii lze samozřejmě obchodovat i na ETF a futures u Interactive Brokers. Pro exekuce lze použít software typu MultiCharts či vlastní Python skripty. Což je cesta, kterou jsem šel sám. Investice do zakoupení softwaru či vývoje vlastních Python skriptů se ale vyplatí v momentě, kdy si budete jisti, že daný směr obchodování vám sedí – a to si nejlépe odzkoušíte výše uvedenými hotovými řešeními, které nevyžadují pro spuštění žádné dodatečné časové ani finanční investice.

Solidní automatizace u Interactive Brokers dosáhnout i sdíleným skriptem pro vytváření pokročilých bracket příkazů. Viz Ukázka obsloužení intradenní breakout strategie skrz časované příkazy.

Výsledky intradenního obchodního systému

Výsledky systému komentuji každý týden v přehledu výkonnosti publikovaném ve vláknu Aktuální trhy.

Osobně obchoduji strategii na větším kapitálu s drobnou nuací u Interactive Brokers. Zde je strategie součástí mého širšího portfolia, proto výsledky reportuji skrz mé vlastní analytické nástroje. Equity křivka přesně odpovídá mým exekucím v Interactive Brokers. K 28.2.2025 vypadá následovně:

Strategii jsem živě spustil v dubnu 2024. Aktuálně mám za sebou u Interactive Brokers 370 obchodů se sharpe ratio 1,20. Dosavadní anualizované zhodnocení cca 16,10 % při drawdownu -7,38 %. Průměrná anualizovaná volatilita cca 11 %.

0TDE opce obchoduji na samostatném účtu, proto naleznete v průběžných komentářích screenshoty přímo z Interactive Brokers. K 28. 2. 2025 vypadají výsledky také velmi solidně:

Zhodnocení 40 % za devět měsíců obchodování. Opční breakout strategii lze obchodovat na malém účtu od cca 3 000 dolarů.

Průběžně můžete také sledovat mé živé výsledky v rámci Darwinex portfolia (odkaz naleznete v tomto příspěvku).

Další vývoj strategie

Strategie je postupně rozvíjena:

Říjen 2024: Aktuálně řešíme téma zapojení posouvaných stop-lossů. V příspěvku Posouvaný stop-loss u intradenního breakoutu naleznete TradeStation kódy, které aplikaci posouvaného stop-lossu obsahují.

Listopad 2024. Posouvaný stop-loss jsme implementovali do autotraderu. Update včetně podrobných statistik dopadu implementace posouvaného stop-lossu na portfolio naleznete v příspěvku Update autotraderu na verzi 0.19 umožňující pracovat s trailing stop-lossem.

Kroky k implementaci strategie

Pokud nemáte s intradenním tradingem žádné zkušenosti, pak se jako nejvýhodnější jeví cesta spuštění sdílených skriptů u Darwinex Zero, kde nebudete riskovat žádný kapitál, ale velmi realisticky budete zažívat o čem intradenní obchodování je. Vytvořte si účet u Darwinex Zero (není vyžadován žádný kapitál), stáhněte autotrader a spusťte podle instrukcí. Sledujte vývoj systému 2-3 měsíce. Vyhodnocujte, jakou anualizovanou volatilitu jste schopni snést bez toho, aniž by pro vás byl trading příliš vysokou psychickou zátěží.

Před obchodováním strategie na reálném účtu je potřeba strategii backtestovat a vytvořit si vlastní nuance, které vám dodají důvěru v živé obchodování. Nainstalujte si TradeStation, zbacktestujte poskytované kódy. V InSample zvažujte drobné modifikace strategie nejlépe na základě zkušeností získaných obchodováním u Darwinex Zero. Své myšlenky a taktiky je ideální diskutovat v uzavřené diskuzi, kde k nim budete získávat zpětnou vazbu vycházející z více než 20 let každodenního tradingu.

Naučte se vyhodnocovat výsledky intradenní strategie v kontextu celého portfolia. Pro portfolio analýzu využijte export z TradeStation do portfolio analyzeru. Portfolio analyzer v tuto chvíli pracuje jen s ETF/akciemi, ale pro účely portfolio analýzy není problém použít výkonnost strategie na ETF, byť ji následně budete obchodovat na mikrofutures (výkonnost bude podobná). Zaměřte se zejména na adekvátní nastavení volatility portfolia. Viz lekce Portfolio risk metriky a následně Workshopu profitabilního obchodování A-Z, který máte v rámci Trading Room k dispozici.

Jakmile získáte důvěru ve vlastní nuance obchodní strategie, je možné ji obchodovat živě. Bez dalších investic (časových a do softwaru) lze zvolit buď obchodování v TradeStation, nebo skrz 0TDE opcí u Interactive Brokers.

Shrnutí

Vytvořená a sdílená strategie nepředstavuje žádný svatý grál.

Maximálně transparentně ale demonstruje cestu, jak můžete systematický intradenní trading do svého portfolia zařadit a jak ukazují i dosavadní výsledky živého obchodování, jde o způsob tradingu, který dokáže přinášet zajímavá zhodnocení.

Před reálným nasazením na skutečný kapitál by měl každý obchodník provést podrobné backtestování strategie s využitím sdílených TradeStation kódů a především otestovat strategii v rámci svého uceleného portfolia (s využitím Trading Room portfolio analyzeru). V této oblasti bude patrně každý bojovat s trochu jinými výzvami. Neváhejte tak své dotazy publikovat do Trading Room, neboť právě o zdolávání podobných výzev skupina je.

MBT futures coby jeden z nejlepších intradenních trhů pro malé účty?

S jednoduchým mechanickým systémem, který lze obchodovat i ručně na malém účtu, jsem po půl roce obchodování na anualizovaném zisku 50 % při jednom obchodu týdně. Tento přístup je časově nenáročný a můžete s ním solidně začít svou cestu k ziskovému tradingu.

Co je MBT futures?

MBT je futures kontrakt Bitcoinu, který se obchoduje na klasické burze stejně jako ropné, zemědělské nebo akciové indexové kontrakty. Detaily o mém startu s obchodováním MBT jsem sdílel na podzim 2024 v článku Intradenní obchodování Bitcoinu.

Od té doby jsem na tomto trhu realizoval 38 obchodů a zde jsou mé živé výsledky (reálné obchody z Interactive Brokers):

Aktuální výsledky s využitím kontraktu MBT

Za posledních šest měsíců jsem dosáhl zhodnocení přibližně 27,7 % (anualizované cca 50 %) při drawdownu -9,75 %. Sharpe ratio v živém obchodování vychází na 1,80, což je velmi solidní hodnota.

Jak obchoduji MBT futures?

Používám intradenní breakout volatility, kde na začátku dne zadám do brokerské platformy tzv. bracket vstupní STOP příkaz. Tento příkaz obsahuje současně podmíněné výstupní příkazy, které automaticky uzavřou pozici na konci obchodního dne.

Díky tomu mohu obchodovat intradenně bez nutnosti neustálého sledování trhů. Vstupní bracket lze zadávat ručně, nebo jej plně automatizovat.

Výše uvedené výsledky jsem dosáhl tak, že jsem obchodoval přibližně jeden obchod týdně, a před otevřením trhů vím, zda daný den budu obchodovat nebo ne.

Jak velký účet je potřeba?

Minimální velikost účtu pro obchodování MBT futures u Interactive Brokers je přibližně 5 000 USD/kontrakt. Pro dosažení výše uvedených výsledků je ideální kapitál kolem 15 000 USD. Podrobnější informace sdílím ve videu, kde ukazuji včerejší pozici (3. 3. 2025) a automatizované výstupy v Interactive Brokers:

Proč je MBT futures jednou z nejlepších intradenních voleb?

MBT futures mají schopnost silně trendovat. Důvodem je, že tento trh zatím není tak saturovaný roboty jako akciové indexy. V trhu se proto projevují více emoce, což vytváří výborné příležitosti pro breakout strategie. Tento stav nebude trvat věčně, ale právě nyní je ideální čas ho využít.

Strategie dostupná v Trading Room

Strategii, kterou používám, najdete k dispozici v Trading Room na Finančníkovi pod názvem intraday breakout.

Můžete ji začít obchodovat manuálně.

Postupně automatizovat a rozšířit na více trhů.

Funguje i na hlavních akciových indexech, jako S&P 500 a Nasdaq 100, s microfutures kontrakty.

Takto vypadají reálné výsledky z brokerské platformy na mém živém účtu s využitím trhu S&P 500, Nasdaq 100 a micro Bitcoin od momentu, kdy jsme strategii v Trading Room vyvinuli:

V těchto trzích jsem dosáhl zhodnocení 45 % při drawdownu 14 % (vztaženo ke kapitálu 45 000 USD odpovídajícímu mému aktuálnímu position sizingu). Strategii lze s těmito třemi trhy obchodovat s menšími pozicemi s přibližně třetinovým účtem.

Možnost obchodování s opcemi

Diskutovanou breakout strategii lze použít i na opce, kde stačí ještě menší kapitál. Takto se strategii podařilo rozmnožit původní účet 10 000 USD na samostatném účtu u Interactive Brokers:

Za necelý rok jsem dosáhl zhodnocení 40 %.

Breakouty s opcemi je však vhodné obchodovat s automatizací, kterou ale v Trading Room poskytuji všem ve stejné podobě, jako sám používám na zobrazeném účtu. Kód je v plně otevřené podobě, takže si jej můžete upravit podle svých potřeb.

Shrnutí

Funkční obchodní systém lze použít na různé trhy a styly obchodování (manuálně i automatizovaně). Pokud dnes hledáte intradenní trh pro start, doporučil bych mimo jiné zvážit MBT futures. Trh má v současnosti dostatečnou likviditu a silné emoce, které vedou k výrazným breakoutům. A kde jsou emoce, jsou i zisky!

1

1