Práce s grafy: FinWin a bližší pohled na náročné dny

Pokusím se v rámci článků zaměřených na práci s grafy věnovat občas náročným dnům z pohledu obchodního systému FinWin a jak se k takovým dnům postavit. Dnes začnu obecně třemi nejtypičtějšími typy náročných dnů.

Hned na úvod mně však dovolte říci, že v tradingu nic jako "ideální den" neexistuje. Pro tradera je každý den novou výzvou. Pro tradera bude v 99 % času volatilita jeden den příliš nízká, druhý den příliš vysoká (co je vlastně ideální volatilita?), jeden den za málo trendující, další den za příliš trendující bez dostatečných korekcí. Trhy neustále mění, měnily a budou měnit svojí podobu a tak nejdůležitější je vždy vědět, co je naše hlavní myšlenka, kterou se snažíme v trhu obchodovat, co jsou obecně situace, které nám dávají výhodu v trhu (ověřeno na základě backtestu), a jaké situace máme vyzkoušené, že bychom se jim měli vyhýbat. Obecně však každý den v trhu bude těžký, protože každý den nebudeme dopředu vědět, co se stane, každý den budeme dělat jen to nejlepší, co jsme se doposud naučili a zároveň se snažit učit něčemu novému. Trading je profese neustálého vývoje a to dělá tuto profesi krásnou a zajímavou.

Pojďme tedy na typicky náročné dny.

Typ náročných trhů 1: Trh nedosahuje žádné pozitivní MFE

Asi jeden z nejvíce frustrujících dnů je ten, kdy trhy nabídnou vcelku zajímavé a férové signály, avšak následuje po nich pouze nepatrný pohyb, který dříve, či později vede ke stop-lossu.

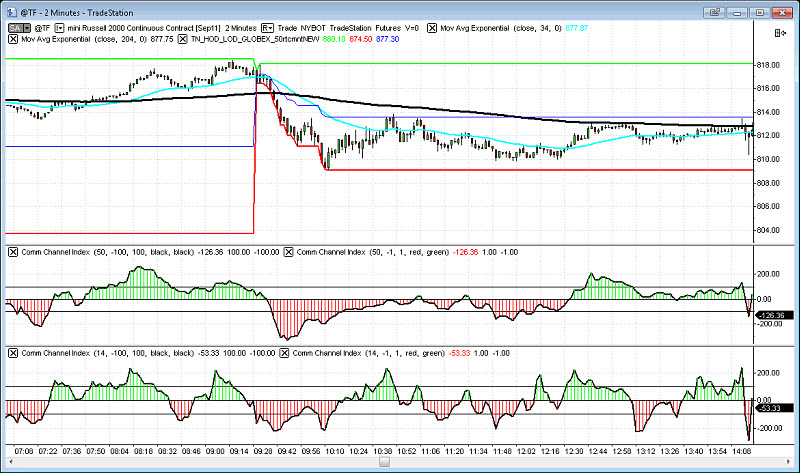

Typickým příkladem takového dne je graf níže. Všimněte si doby před 12. hodinou a chvilku po 12. Trh nám nabídnul potenciálně 3-4 zajímavé trendové signály, vykazoval jasný a čistý downtrend, přinesl korekce s nuancí TNG. Přesto situace nevykázaly žádné pozitivní MFE (respektive pouze minimální) a trh se otočil za pár desítek minut proti nám.

Co v takových situacích dělat?

Předně si pamatujte, že vystoupit z trhu, kde očekáváme pohyb, ale ten se neděje, není žádná ostuda. Pokud obchodujeme trendové patterny FinWin, očekáváme obecně momentum čili pohyb v našem směru. Pokud jsme po čtvrt hodině s otevřeným P/L maximálně pár drobných v plusu, znamená to, že momentum zkrátka a dobře nepřichází. Situace na obrázku je o to kritičtější, že trh je velmi blízko LOD, resp. má LOD doslova nadohled – a přesto má problém k němu dojít! LOD a HOD jsou jako magnety, které nám říkají, jak je právě silná jejich přitažlivost – a pokud je příliš slabá, trhy zjevně nejsou pokračování trendu příliš nakloněny. Pokud tedy vidíme, že trh nejede, neprohloupíme tím, že vystoupíme s pár ticky profitu, nebo kolem nuly (případně s minimální ztrátou).

Vše toto vede tedy k možnosti používání časového stop-lossu, který si při troše přemýšlení můžete také sami backtestovat. Časový stop-loss může být jednoduchá podmínka ve stylu "pokud po 15 minutách v pozici nebudu alespoň x ticků v plusu, pozici uzavřu". Tuto podmínku mimo jiné velmi úspěšně využívám ve svých AOS, takže vím, že tato podmínka funguje a může pomoci. Čas, kdy podmínku evaluovat, záleží na konkrétním trhu, timeframu i osobní preferenci. Obecně se však dá říci, že pokud máte trendový signál FinWin a po 15 minutách se vám stále "převaluje na místě", momentum v trhu spíše není.

A jak tedy takovou podmínku přidat do backtestu? Jednoduše si přidejte například 3 sloupečky a do každého si zapište, jaká je uzavírací cena CLOSE po 5, 10 a 15 minutách od momentu vašeho vstupu (nebo zvolte jiný časový interval). S pomocí těchto údajů už jednoduše vyhodnotíte, v jakém otevřeném zisku pozice po určité době byla a můžete zkoušet simulovat různá časová pravidla předčasných výstupů. Pokud jste pokročilejší v práci s programem Excel, můžete v daných intervalech zapisovat MFE a analyzovat právě tuto hodnotu.

Jiný styl samozřejmě může být namísto analýz trénovat takovouto podmínku v praxi a pracovat spíše ze zkušeností – což dělám já.

Pro mě osobně je pak důležitá ještě jedna věc: Pokud předčasně vystoupím z pozice, protože se příliš dlouho nikam nehýbe, znovu vstoupím pouze na signálu, který je níže (v případě downtrendu), nebo výše (v případě uptrendu) než signál, který se nikam nehýbal. Chci totiž opět vidět, že se trh někam alespoň snaží hýbat.

Typ náročných trhů 2: Trh je v chopu

Je mně jasné, že toto je příklad, který všem zřejmě nedává nejvíce spát. Chopové trhy jsou jednoznačně jedna z nejnáročnějších věcí v tradingu, mimo jiné také emocionálně a z pohledu potřeby udržet disciplínu.

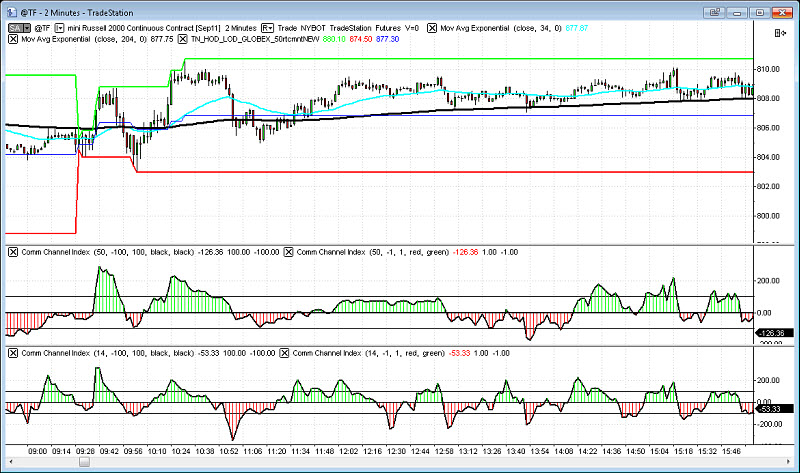

Asi nejnáročnější jsou pak celé série chopových dnů, které bohužel nejsou ničím neobvyklým. Typický prototyp chopového dne je vidět na obrázku.

Osobně mám zkušenost, že v chopových dnech bychom se měli výrazněji více vyhýbat trendovým patternům, které potřebují jasný trend a směr.

Na druhou stranu, obchodování v chopu není vždy bez příležitostí. Chce to sice už trochu praxe a zkušenosti, ale poměrně zajímavé bývá obchodování protitrendových divergencí. Je to dáno tím, že trhy nemají v chopu příliš sílu a tendence tvořit nová denní high a low a spíše po snahách nového LOD/HOD přicházejí prudké protireakce, které se dají zobchodovat právě s pomocí divergencí. Podmínkou je však potřeba být relativně rychlý, hlavně pak v oblasti výstupu – právě proto, že trhy v chopu mění příliš prudce své nálady. V podobných situacích plánuji výstupy většinou do oblasti kolem 50% retracementu.

Chopové trhy je potřeba studovat a naučit se je lépe rozpoznávat, proto našim studentům vždy říkáme, že nejdůležitější je vědět, kdy neobchodovat. Pamatuji si na jednoho našeho úspěšného studenta, který se stal stabilně profitabilním obchodníkem, až když do své praxe zavedl heslo "všechno je chop, pouze pokud se vší snahou nejsem schopen najít žádný příznak chopu, pak je to zřejmě trend – a v takovém chci obchodovat".

Pokud se pomalu začnete učit rozpoznávat a obchodovat příležitosti i v rámci chopu (například zmíněné divergence), pak pamatujte na potřebu rychlosti. Pokud nastane větší pohyb potřebným směrem, je v chopu pravděpodobné, že může přinést stejně rychlou protireakci. Pokud vstoupíte na divergenci nebo protitrendovém patternu FinWin s předpokladem korekce trhu k 50% retracementu, řiďte se opět pravidlem z předchozího bodu – pokud se nic takového po chvilce neděje, raději vystupte.

Dále v chopu snižte počet kontraktů a zdvojnásobte trpělivost.

Typ náročných trhů 3: Signály se vstupy na LOD/HOD nebo nenabízí korekce ke vstupu

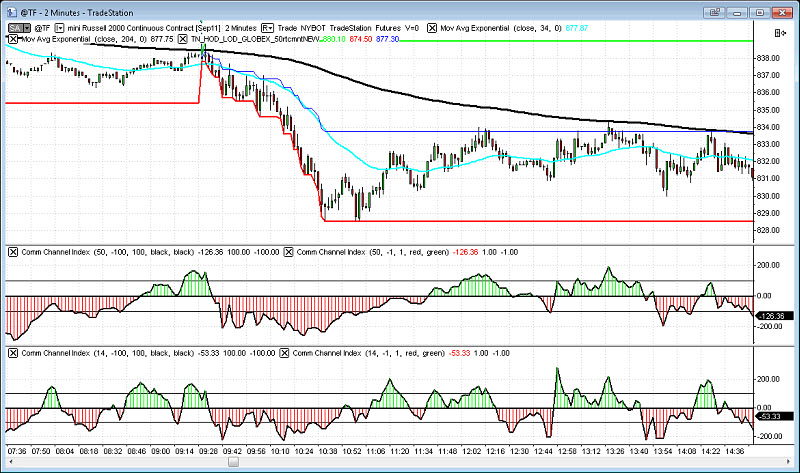

A konečně – stejnou frustraci může přinést i trend, který nenabízí žádné korekce ke vstupu nebo nabízí veškeré vstupy na HOD/LOD.

Nejprve k tomu prvnímu: Co dělám, pokud nenastane korekce a trh přitom strmě trenduje? NIC. Jsem bez signálu. Mým cílem není impulsivně klikat pokaždé, když se trh jenom trochu pohne. Mým úkolem je čekat na naplánované příležitosti, které mně dávají smysl a které jsem si ověřil backtestem a praxí. Takže takové situace berte jako naprosto úžasné procvičování trpělivosti – protože přesně tyto momenty vám nastaví zrcadlo a ukáží, jak na tom s trpělivostí jste. Až dokážete "nekliknout" v takovéto okamžiky, víte, že se v disciplíně velmi zlepšujete.

Druhá situace je trochu složitější. Všichni naši studenti moc dobře vědí, proč nevstupovat na HOD/LOD, co je hlavním důvodem. Nicméně také už z řady našich seminářů víte, že úvod dne nezřídka nabízí skvělé příležitost a že existuje moment, kdy plánovat obchody s možností vstupu na HOD/LOD: je to v moment, kdy mám úvod dne a v dohledné vzdálenosti je GLOD/GHOD (Globex high/low). Ty totiž v takové situaci suplují HOD/LOD a umožňují nám vstoupit do rozjetého trhu, který právě nadělil signál na HOD/LOD (procvičování této techniky připravuji ve zcela nové on-line podobě E-mini II).

Osobně pak mohu udělat ještě jednu velmi vzácnou výjimku a vstoupit na HOD/LOD pokud opravdu vidím, že síla je abnormálně vysoká. To je ale skutečně už otázka zkušeností a praxe a nováčkům bez zkušeností takto experimentovat nedoporučuji.

Závěrem

Těžké dny je něco, s čím se musíme naučit žít. Žádné podnikání, žádný obor na světě nemá pouze "ideální" dny. Spíše má takových minimum. Na druhou stranu, právě těžké dny z nás dělají lepší tradery. Učí nás totiž být připravenější a flexibilnější, což nám dává mnohem větší sebejistotu pro všechny budoucí obchody. Peníze bohužel nepadají z nebe samy, vše vyžaduje určité zapojení, práci, snahu a trénink. Ale u tradingu je ta výhoda, že až se to podaří, je člověk alespoň zcela svým pánem.

Tomáš Nesnídal