Očekávání vs. realita obchodování. Jak se připravit?

Každý trader chce v trzích vydělat peníze. Jakmile se ale do obchodování pustí, zjistí, že vše není tak jednoduché, jak to může vypadat z pohledu backtestu nebo papertradingu. Dostaví se nejistota z prvních ztrát a patrně i chuť strategie měnit nebo zahodit.

Trading je náročný už jen proto, že často uděláme vše dobře a stejně můžeme ztrácet peníze. Alespoň krátkodobě. Na ztráty přitom většina začínajících obchodníků není vůbec připravena. Jednak je přirozeně považují za určitou „prohru“ a samozřejmě klidu nepřidá, že jim většinou rychle ukrajují část těžce naspořených úspor.

Začínajícím traderům se jen těžko vysvětluje, že obchodování je o dlouhodobých pravděpodobnostech. Z krátkodobého pohledu může vše často vypadat doslova bláznivě. Úspěch v obchodování pak spočívá zejména v tom, dokázat přístupy obchodovat dlouhodobě.

Zde je jeden konkrétní příklad z poslední doby.

Do intradenního portfolia jsem nasadil mechanický obchodní systém, jehož výsledky jsou dlouhodobě stabilní. Systém obchoduje momentum na dlouhou i krátkou stranu v akciovém indexu e-mini S&P 500.

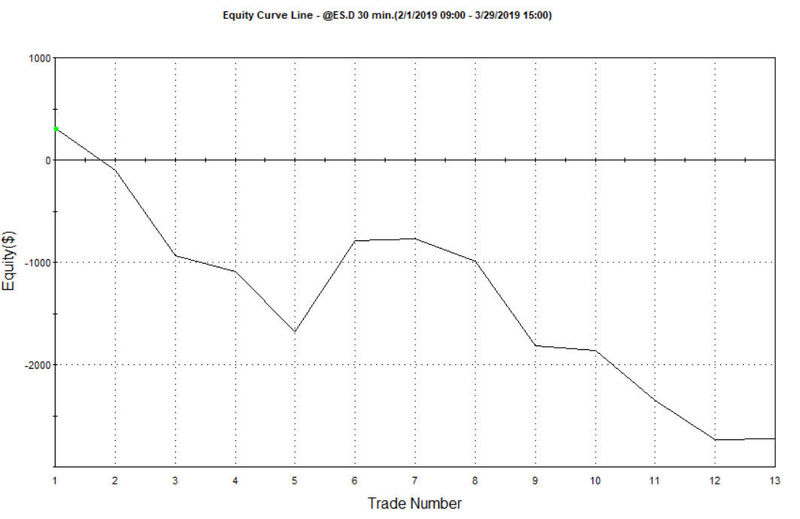

Krátce po nasazení vypadají obchody systému následovně:

Snad by se dalo říct, že hůř obchodovat ani nelze. Ať systém vstoupil long nebo short, vždy to bylo na prakticky nejhorším možném místě, těsně předtím, než se trh obrátil.

Tomu odpovídá i krátkodobá equity křivka:

Po spuštění se systém velmi rychle propadl ke ztrátě přibližně 3 000 USD na jediný kontrakt (výsledky jsou v živém obchodování ještě o trochu horší díky komisím a skluzům v plnění).

Představte si, že s obchodováním začínáte. Máte typický účet 5 000-10 000 USD a dostanete se do podobné situace. To je samozřejmě velmi psychicky náročné. Ještě jste nic nevydělali a už vám z účtu zmizela třeba polovina úspor. Přitom vůbec netušíte, jestli propad skončil nebo bude pokračovat. Jestli je obchodovaná výhoda v trhu ještě přítomná, případně jestli tam vůbec někdy byla (tj. jestli váš backtest nebyl od začátku například přeoptimalizovaný). Hodně obchodníků v podobné situaci hodí ručník do ringu a strategii přestane obchodovat. Buď trading zabalí, nebo se pokusí najít jiný přístup. U kterého se situace ale může kdykoliv opakovat.

Toto je bohužel realita tradingu.

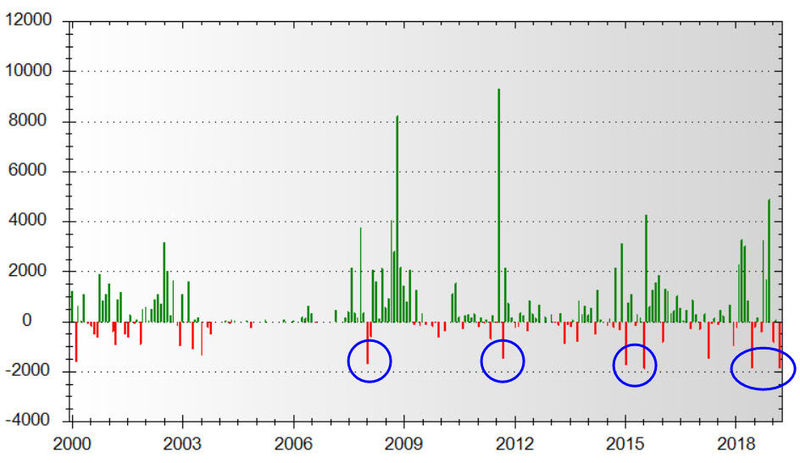

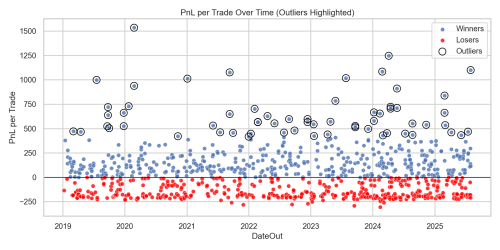

To, že strategie vykazuje nyní ztráty a dělá „divné obchody“, je prostě dané tím, že pár obchodů nic neznamená. Sám mám tento konkrétní přístup zbacktestovaný od roku 2000. V tomto období strategie zobchodovala 740 obchodů s průměrným ziskem 133 USD (včetně komisí a skluzu) na obchod. Strategie je založena na obchodování momenta. Aktuálně se ES obchoduje v pásmu, které neproráží. To znamená pro danou strategii ztráty. Pokud se podívám do historie backtestu na přehled zisků a ztrát po jednotlivých kalendářních měsících, vidím, že občasné podobné ztrátové měsíce nejsou výjimkou:

Oproti tomu jsou v historii ale také občasné silně ziskové měsíce, které přijdou v momentě, kdy se trhy dají do směrového pohybu. Abych takové inkasoval také v budoucnosti, je potřeba hlavně být se strategií v trhu. A tedy i přijímal ztráty, které k ní patří.

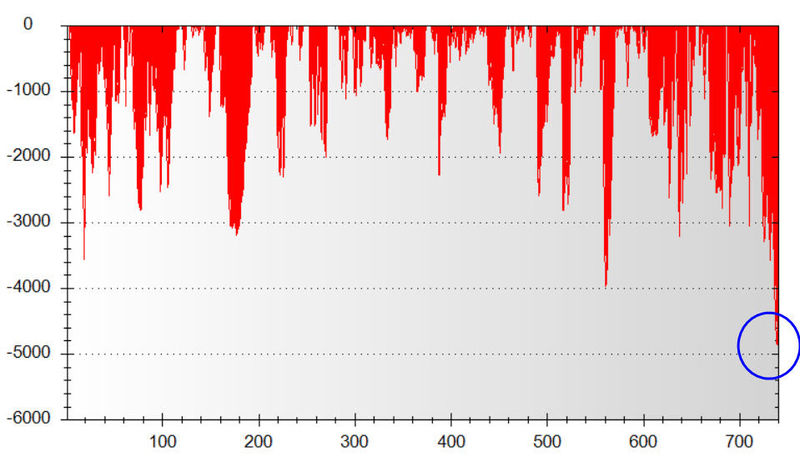

Podobnou řečí hovoří i celkový drawdown. Strategie si sice nyní prochází maximálním drawdownem, ale ten zatím nijak nevybočuje z čísel, která jsem získal z backtestu:

Co se dá tedy v podobné situaci dělat? Jak strategii vylepšit?

Pro úspěch v obchodování je opravdu potřeba rozumět tomu, že podobný průběh je naprostá realita obchodování. Po spuštění jakékoliv strategie přichází období, ve kterém může krátkodobě hrát roli určité štěstí/smůla. Někdy equity strategie vyrazí po spuštění prudce vzhůru a systém vydělá třeba desítky procent během velmi krátké doby. Jindy se nejprve dostaví hluboký drawdown. Toto se nedá ovlivnit.

Vše, co můžeme pro úspěch strategie udělat se odehrává již ve fázi její přípravy.

Je potřeba mít důvěru ve způsob, jakým strategii vytváříme a testujeme.

Je dobré mít dopředu nastavený rámec pro řízení rizika. Vědět, kdy strategii vypneme a do té doby do ní nezasahovat. Viz například Kdy vyřadit ztrácející intradenní strategii?

Je potřeba pracovat s adekvátním kapitálem. Samozřejmě je rozdíl, pokud podobný drawdown nastane na velmi malém účtu nebo pokud se odehrává na větším kapitálu.

Velmi pomáhá začít strategie obchodovat v portfoliích. Těžko toto více zdůraznit. Obchodování 3-4 méně korelujících strategií je paradoxně mnohem méně riskantní než obchodování jediného systému.

Pro dražší trhy typu futures je potřeba mít už zocelenou hlavu. Pokud vás ztráta pár tisíc dolarů může rozhodit, opravdu doporučuji začít se swingovým obchodováním akcií. Třeba tak, jak si to ukazujeme v základním kurzu. V obchodování musíte být relaxovaní a nestresovat se z každé ztráty. Tato schopnost přichází praxí. Je lepší naučit se obchodovat nejprve tak, že ztrácíte jednotky dolarů (což v akciích není problém, je možné je obchodovat od jednoho kusu) a postupně risk zvyšujete.

Nejhorší, co může začínající obchodník udělat, je vrhnout se do příliš dravých trhů/systémů jen proto, že vnímá možné zisky, ale podceňuje risk. Výsledkem takové psychické a finanční nepřipravenosti jsou pak jen zbytečné ztráty. Doufejte v to nejlepší, ale vždy se připravujte na to nejhorší.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

2

2

-

3

3