Obchodovatelné tendence: růst akciových trhů na začátku měsíce

Rád zkoumám v trhu různé dlouhodobé a stabilní tendence, na kterých lze stavět obchodní přístupy a vydělávat. Po delší době přináším na Finančník.cz popis další. Tentokrát se podíváme na růst akciových trhů na začátku kalendářního měsíce.

Konec/začátek určité časové periody představuje často dobrý okamžik pro výchozí bod analýzy trhu a hledání obchodovatelných tendencí. Už jen proto, že řada obchodníků a fondů k daným periodám provádí různé obchodní aktivity vyvolávající v trhu opakovatelné pohyby.

Dnes se chci podělit s tendencí, kterou je možné dlouhodobě sledovat v akciových trzích na konci/začátku měsíce.

Konkrétně: pokud akciové trhy na konci měsíce klesají, mají následně trhy tendenci na začátku měsíce růst.

Úplně základní test tendence může vypadat takto:

- Pokud akciové indexy (použiji trh SPY – ETFs sledující S&P 500) poslední den v měsíci klesají, tak na konci dne trh nakoupím.

- Vystoupím v okamžiku, kdy trh poprvé uzavře nad předcházejícím denním high.

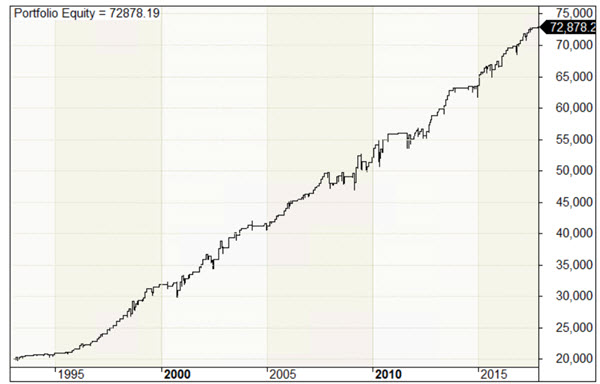

Výsledek – testovaný trh SPY, denní data, žádný stop-loss. Použitý kapitál 20 000 USD – je samozřejmě jen ilustrativní. Lze testovat s libovolným kapitálem, použít futures e-mini S&P atd.

Jak vidíte, výsledek tendence vůbec není zanedbatelný. Za zkoumané období se obchodovaná situace vyskytla celkem 172x. Ziskových situací bylo 78 % a průměrný obchod měl velikost 307,43 USD (po komisích).

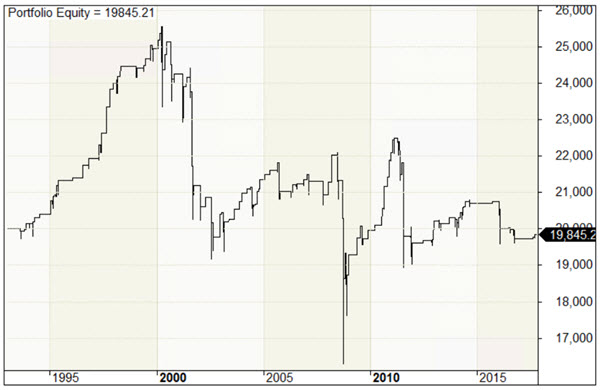

Samozřejmě je dobré se podívat na situaci, kdy SPY na konci měsíce roste. Nedopadnou výsledky podobně prostě proto, že akciové trhy mají dlouhodobou růstovou tendenci?

Není tomu tak. Tato situace se vyskytla celkem 115x a průměrný obchod má velikost -1.35 USD. Pokles na konci měsíce je tedy poměrně zásadním vodítkem.

Vraťme se k naší prvotní a ziskové hypotéze. Tedy nákupu trhu SPY na konci měsíce, pokud trh klesá. Test nebyl proveden se stop-lossem – jednoduše jsem testoval výstup z pozice v okamžiku, kdy trh poprvé uzavře nad high předcházejícího dne. To může znamenat i to, že si pozice projde slušným otevřeným drawdownem (například několika denní pokles, než trh poprvé uzavře nad předcházejícím high).

Určitě je tak možné:

- Testovat myšlenku dál s různými stop-lossy.

- Nebo použít časový stop-loss, který nám podobnou tendenci dobře připraví například pro obchodování skrze opce. U nich nám nemusí vadit situace, kdy trh udělá silný protipohyb proti naší pozici a pak se vrátí (podrobně o opcích viz například naše opční e-booka). Risk u opční pozice může být jasně daný po celou dobu platnosti opce.

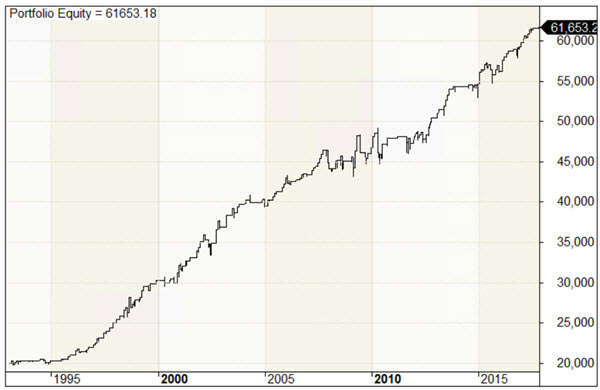

Zde je test na trhu SPY, kdy pozici otevírám poslední den měsíce (pokud klesal) a uzavírám buď pokud trh uzavřel nad high předcházející dne, nebo pokud uplynulo 5 dnů od vstupu (pracovní týden, fungují jednoznačně i další podobné hodnoty):

Úspěšnost se jen nepatrně snížila na 75,5 %. Průměrný obchod je stále pěkných 242,17 USD. RRR je přitom cca 1,1:1 – průměrný zisk 515 a průměrná ztráta 604. A délka obchodu je jasně ohraničena časovým stop-lossem 5 dnů. A to už jsou poměrně zajímavé parametry i pro jednodušší opční strategie.

Pochopitelně, že s myšlenkou lze dále sofistikovaněji pracovat. Vychází z toho, že zejména na konci měsíce mohou některé typy obchodníků likvidovat/rebalancovat pozice, a tlačit tak cenu dolu. Je tak možné zkoumat nejen poslední den, ale třeba i dny předcházející a podobně.

V každém případě sami vidíte, že podobné i velmi jednoduché myšlenky mohou produkovat zajímavé pravděpodobnosti. Stačí podobných pár spojit dohromady a základ úspěšného portfolia je na světě.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.