Obchodování v období nízké likvidity a volatility

Hodně obchodníků si stěžuje na své horší listopadové výsledky. Za nimi však nestojí změna trhů či ztráta edge, ale jednoduše stále nižší volatilita, které se mnoho obchodníků nedokáže včas přizpůsobit.

Trhy procházejí fázemi různě vysoké likvidity. Existují období, kdy trhy přitahují velký zájem obchodníků (jsou velmi likvidní), což s sebou většinou nese i zvýšenou volatilitu – tedy pohyby.

Cykly různě vysoké likvidity a volatility se v trzích střídají a je dobré jim věnovat pozornost. Intradenním obchodníkům pochopitelně svědčí vyšší volatilita (byť extrémně vysoká volatilita může být již druhý extrém), neboť pro své profity potřebují pohyb ceny. S měnící se volatilitou je proto nutné přizpůsobovat svůj styl obchodování a trade management.

Je-li likvidita i volatilita vysoká, můžeme si dovolit vstupovat více do rozjetého momenta a vsázet na pokračování pohybu. Z pohledu řízení pozice je přirozeně výdělečnější chodit pro vzdálenější targety, které bývají zasahovány.

Je-li likvidita i volatilita nízká, je obchodování obtížnější. Jednak se trhy více pohybují v chopu, současně však mohou mít tendence k různým obtížně předvídatelným pohybům. V takovém prostředí je lepší soustředit se více na reverzní vstupy blízko S/R úrovní a dobře vážit, kde vybírat profit. Sám mířím výstupy spíše na bližší, první profit targety.

Bohužel mnoho obchodníků analýzu volatility a likvidity ignoruje. Zbytečně si tak ale zhoršují své výsledky například příliš agresivním trendovým obchodováním v době s celkově nižší volatilitou.

Volatilitu a likviditu lze přitom sledovat snadno.

Začněme volatilitou. Tu sleduji přes VIX, což je index počítaný z implicitní volatility opcí obchodovaných u akcií zařazených do S&P 500. Existují i jiné indexy volatility, vybrat byste si měli pochopitelně takový, který se vztahuje k vám obchodovaným trhům.

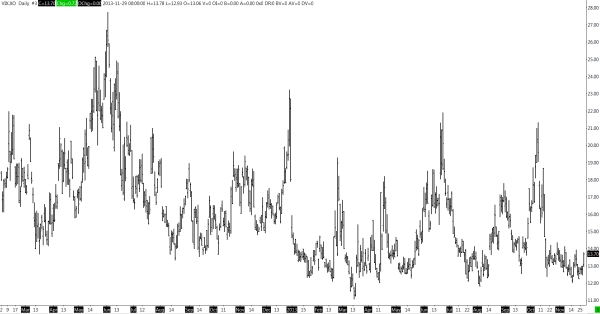

VIX si průběžně zobrazuji v Sierra Chart a sleduji, jak si aktuální volatilita vede ve srovnání s předcházejícím obdobím. Nyní (začátek prosince 2013) vidím následující obrázek:

Z obrázku je jasně patrné, že aktuální volatilita je skutečně nízká. A to je v grafu zobrazená jen situace od roku 2012, kdy jsme si již celkově procházeli obdobím spíše nižší volatility.

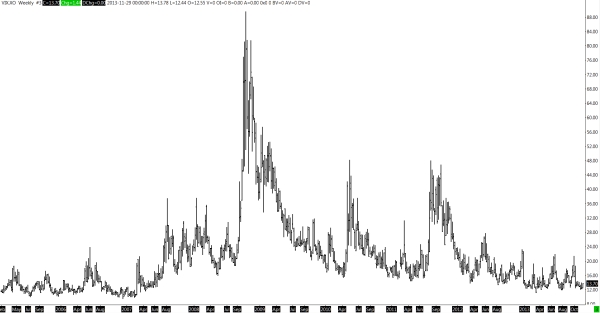

Pokud si stejnou volatilitu zobrazíme v podobě týdenního grafu, dostaneme následující obrázek:

Na něm je patrné, že celý letošní rok se volatilita držela velmi nízko, poslední měsíc navíc na dlouhodobě nejnižších hodnotách.

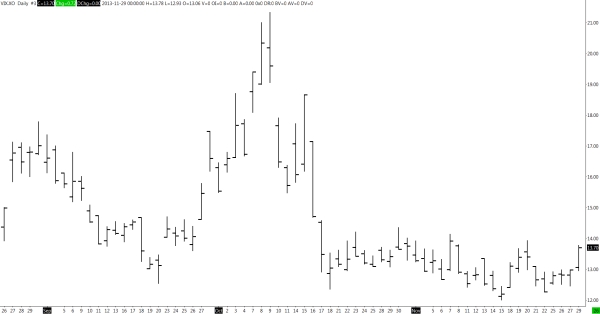

To je velmi silný kontext pro aktuální obchodování. Mnoho obchodníků si stěžuje, že má v listopadu u intradenního obchodování horší výsledky než v říjnu. Podívejme se na detail vývoje volatility v letošním říjnu a listopadu:

Do poloviny října 2013 byla volatilita na první pohled výrazně vyšší než v listopadu. Trhy se jednoznačně více hýbaly a bylo více příležitostí k profitům.

Podobná pozorování je třeba zohledňovat do každodenního tradingu.

Pochopitelně, že nižší volatilita celkově ovlivňuje i počet obchodů. Čím je volatilita nižší, tím bychom měli obchodovat méně agresivně. Ono je v trzích také celkově méně kvalitních příležitostí.

V době s nízkou volatilitou, jakou trhy předvádějí v listopadu 2013, se často vyskytnou v intradenním grafu jedna až dvě dobré příležitosti na začátku dne a pak často pohyby ustávají. Trhy se sice mohou hýbat, ale s velmi nízkým zapojením obchodníků (velmi nízké volume), což má za důsledek velkou nestabilitu cenových pohybů. Ceny jsou také mnohem více manipulovatelné – větším obchodníkům stačí málo, aby vychýlili cenu do oblastí, kde má většina menších obchodníků své stop-lossy.

Jelikož hodně obchoduji s využitím volume v intradenních grafech, mám v rámci FIMS vytvořené algoritmické indikátory, které mě upozorňují na zajímavé okamžiky v trzích. Nejde o AOS – signály neobchoduji mechanicky, ale pouze v souladu s dalšími prvky mého obchodního plánu.

A jen pro srovnání se podívejte, jak diametrálně odlišně vypadají příležitosti v trhu NQ v říjnu a listopadu::

Trojúhelníky mi v trhu indikují zajímavé reverzní situace vycházející z analýzy změny nabídky/poptávky v orderflow. Na screenshotu z října je patrné, že po změně nabídky/poptávky má trh tendenci vytvořit rozumně obchodovatelný pohyb.

Na screenshotu z listopadu vidíme, že šipečky se stále objevují na rozumných místech, ale trh vytváří minimální rotace. Mnoho obchodů tak končí na výrazně menších targetech než u stejných vstupních situací v říjnu.

Podobnou situaci nelze ignorovat, ale je třeba se jí průběžně přizpůsobovat. Diskréční intradenní obchodování není o tom, že si na začátku roku naplánujeme, jak přesně budeme daný rok obchodovat, ale o tom, že se dokážeme průběžně přizpůsobovat vývoji trhů.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.