Obchodování bez stop-lossu: Neprofitabilní záležitost

I přes naše časté upozorňování na skutečnost, že obchodník nikdy nesmí obchodovat bez ochranného stop-lossu v trhu, stále slýchám (naivní a nevyzrálé) argumenty o tom, jak ve skutečnosti obchodování bez stop-lossu zvyšuje úspěšnost a "zachraňuje" profity. Rád bych dnes jasně ukázal, proč je obchodování bez stop-lossu nejenom nezodpovědné hazardování, ale především proč obchodování bez stop-lossu zdaleka není tak profitabilní záležitost, jak se někteří mylně domnívají.

Nejprve bych úvodem rád shrnul základní důvody, proč je obchodování bez stop-lossu nesmyslné a hazardující:

1) Obchodník bez stop-lossu čelí neomezenému riziku; takovéto riziko není zdaleka jen hypotetické, ale čistě realistické. Není to tak dlouho, co mně někteří naivní obchodníci dělali kázání o tom, jak je zbytečné používat stop-loss u akcií firem jako ECM nebo ORCO, protože stop-loss údajně omezuje růst a snižuje profity. Jako hlavní argument těchto lidí bylo, že "reality nemohou dlouhodobě jinak, než růst, tudíž podobné akcie jsou velmi bezpečné a stop-loss je jen překážka v růstu". No, myslím, že už jsme viděli na toto téma dost. Tito obchodníci přišli o více jak 90% svého účtu během relativně krátké doby. Často však i nadále tvrdí, že obchodování bez stop-lossu je profitabilnější, než obchodování se stop-lossem. Ok.

2) Obchodník bez stop-lossu není schopen řídit své riziko. Pokud žádné riziko nestanovíme, nemůžeme ani žádné řídit. Tím pádem nemůžeme rozumně plánovat rozdělení kapitálu, nemůžeme rozumně rozmýšlet o řadě aspektů, jak mít riziko více pod kontrolou a na jaké situace se připravit. Riziko je jediné, co můžeme v našem obchodování řídit. Pokud si však žádné nestanovíme, nic neřídíme a stáváme se gamblery.

3) Obchodník bez stop-lossu často naivně spoléhá na to, že se nemůže stát nic hrozného. Opírá se v takových tvrzeních o minulost. Velmi naivní přístup. Obchodníkům bez stop-lossu doporučuji přečíst knihu Black Swan a lépe se s tímto konceptem seznámit.

Jako nejčastější argument pro nepoužívání stop-lossů obchodníci používají ten, že při obchodování bez stop-lossu neinkasujeme zbytečné ztráty a naší průměrnou úspěšnost (WIN%) tak výrazně zvyšujeme, čímž se v konečném důsledku stáváme mnohem profitabilnějšími obchodníky. Ok, pojďme se tedy na tento argument podívat blíže.

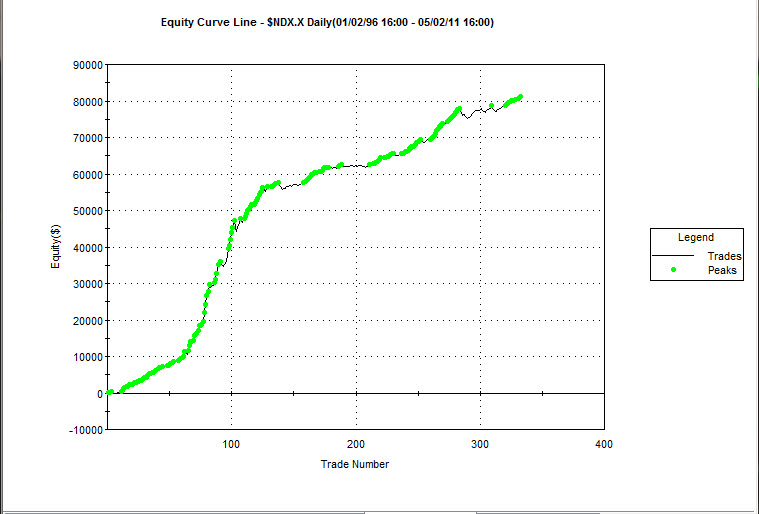

V nedávné době jsem při využívání genetických algoritmů narazil na velmi jednoduchý systém, který je založený na RSI, vykazuje poměrně robustní výsledky na celé řadě trhů, dlouhodobou profitabilitu, navíc funguje s různými parametry, takže se v žádném případě nejedná o nějaký přeoptimalizovaný nesmysl. Jediná "dobnost" byla ta, že systém nepoužívá stop-loss a přidání jakéhokoliv rozumného stop-lossu začalo systém drasticky zhoršovat. Nejlepší výsledky dával systém (bez stop-lossu) obecně na akciových indexech, zejména na indexu NDX (NASDAQ 100). Konkrétní equity vypadá takto:

V simulaci jsou započítané poplatky a obchodování s několika desítkami shares (systém postupně pozice přidává, takže se počet obchodovaných shares může lišit obchod od obchodu).

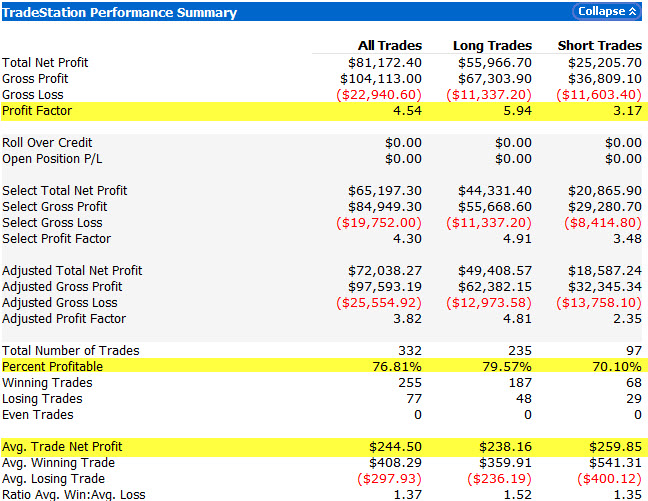

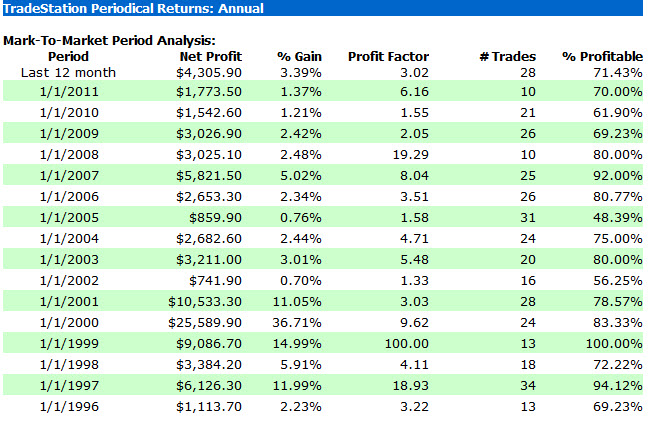

Pokud se koukneme na výsledky takovéhoto systému, jednoznačně se nám potvrdí, že obchodování bez stop-lossu může výrazně pomoci zvýšit úspěšnost:

Průměr téměř 77% při podobné funkčnosti na stranu long i short a profit faktoru 4.54 je určitě v mnoha ohledech nadstandardní výsledek, takže z tohoto pohledu se jedná skutečně o potenciálně velmi zajímavý systém. I bližší pohled na výsledky od roku 1996 (15 let na zpět - jedná se o poziční systém obchodovaný na denních datech) ukazuje rozumnou stabilitu i pozitivní fakt, že systém neměl v minulosti jediný ztrátový rok.

Jako další se můžeme podívat na close-to-close drawdown, tj. maximální pokles equity, který systém v minulosti zaznamenal v rámci konce dne:

I z tohoto pohledu vše vypadá skvěle - drawdown 3188 USD při profitu 81 172 USD je naprosto skvělé číslo, které nás ještě více navnadí takovýto systém obchodovat. Řekněme, že systém bychom mohli obchodovat s účtem od 10 000 USD a při průměrném ročním zhodnocení 5 500 USD bychom tak bez position-sizingu s jednoduchým, ryze automatickým systémem mohli docílit průměrné roční zhodnocení 55%. Až doposud vše tedy vypadá skvěle a zastánci obchodování bez stop-lossu už si mnou ruce, jak úžasně tato studie dokazuje jejich "pravdu" o tom, že obchodování bez stop-lossu je mnohem profitabilnější.

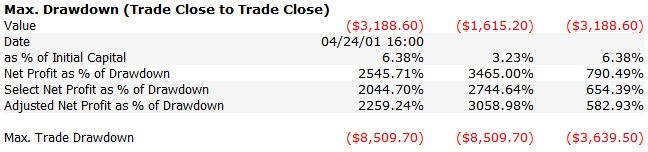

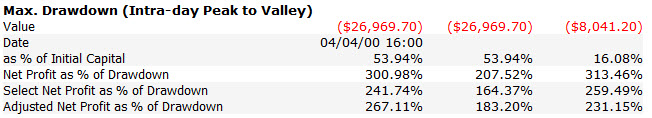

Ale jak už to tak bývá, každé pro má i své proti. A čím silnější je pro, tím silnější může být proti. Kde je tedy "háček"? Háček je v tom, že při posuzování drawdownu jsme až doposud zvažovali pouze hodnotu v rámci konce dne. Nikoliv však hodnotu v rámci samotné obchodní seance, která může být (a často bývá) drasticky jiná, než ta na konci dne. Takže, pojďme si nyní přidat screenshot s maximálním drawdownem v rámci obchodní seance (tj. v rámci otevřeného obchodu):

Dramaticky rozdílná hodnota 26 069 USD náhle staví celou ideu "úžasného" systému bez stop-lossu do zcela jiného světla. Pojďme si udělat jednoduchou matematiku:

1) Abychom mohli systém obchodovat, museli bychom reálně nasadit účet alespoň 1.5x větší (raději 2-3x), než je největší intradenní drawdown. V tomto případě tedy 40 000 USD.

2) Pokud nyní postavíme průměrné roční zhodnocení 5 500 USD do protisvětla s potřebným kapitálem 40 000 USD, náhle reálné průměrné roční zhodnocení činí 13.75%. A to je již naprosto nezajímavá hodnota, pro kterou se vůbec nevyplatí o systému ani okrajově uvažovat. Mnoho systémů se stop-lossem nabídne několikanásobně větší zhodnocení, navíc s kontrolovaným rizikem.

3) Obchodování bez stop-lossu tedy dalo vzniknout systému s na oko úžasnými parametry a velmi vysokou úspěšností, ale v konečném důsledku se minimálně u tohoto případu ukázalo, že obchodování bez stop-lossu je v podstatě neprofitabilní záležitost (pro 13.75% ročně trading určitě neděláme).

Podobných systémů mám ve své zásobě více - a prakticky vždy je příběh stejný. Ještě horší je, že podobné systémy se snaží za nemalé peníze prodávat mnoho prodejců, kteří nezkušené nováčky nalákají na hezky vypadající čísla - aby se nakonec ukázalo, že je systém v praxi zcela nepoužitelný (proto je vždy třeba důsledně se pídit po maximálním intradenním drawdownu v rámci co nejdelší historie).

Z mého pohledu je tedy obchodování bez stop-lossu zejména u pozičních strategií (u intradenních strategií může být v některých specifických případech situace trochu jiná) nerozumné, nevyzrálé hazardování. Dokazuje to řada mých vlastních studií (toto je jedna z nich), pokusů i simulací. Samozřejmě, i tak řada lidí stále bude tvrdit, jak je obchodování bez stop-lossu úžasné, že drawdown v tomto článku je jen výjimečná situace, která se již nebude opakovat (jistě, jak myslíte). To už je ale věc každého. Já se ke svým financím snažím chovat maximálně zodpovědně. Pár podobných systémů, které skvěle fungují bez stop-lossu, ve svém arzenálu strategií mám, ale uvažovat o nich budu maximálně v rámci použití opcí, které umožňují zcela jasně stanovit přesný risk už od samého začátku.

Tomáš Nesnídal