O závislosti budoucích zisků na předcházející výkonnosti

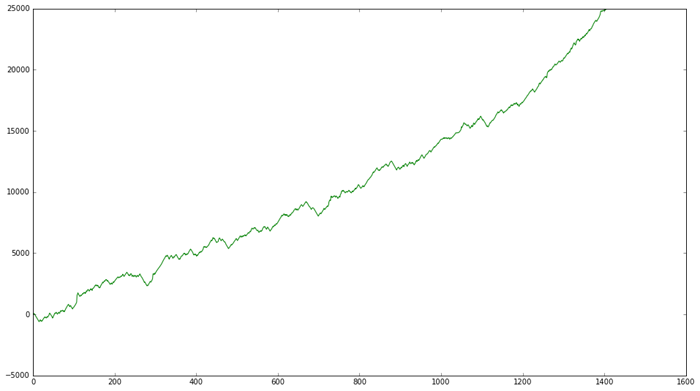

V minulém článku jsem ukazoval, že v rámci bezplatného mentoringu se s velkým počtem exekucí potvrzuje edge obchodované orderflow strategie, kdy hromadná equity křivka vypadá takto (stav k večeru 28.7.2017, kdy tento článek připravuji):

Pozn.: Equity se trochu liší od té publikované v minulém článku. Je to z toho důvodu, že jsme změnili řazení obchodů. Dříve byly obchody řazeny tak, jak je zadávali jednotliví tradeři do aplikace obchodního deníku. Nyní jsou obchody seřazeny podle času uskutečněných exekucí, což lépe reprezentuje realitu.

Jde tedy o mix všech sim a live obchodů, které obchodníci zapisují do aplikace obchodního deníku od 26.6.2017 (kdy byl mentoring spuštěn a postupně se do něj zapojuje více a více traderů).

Na equity křivce se mi líbí její stabilita. Ta je ukázková i přesto, že v mentoringu je nyní ze začátku pochopitelně mnoho obchodníků (většina), kterým se zatím nedaří a s obchodní metodou se teprve sžívají. A jak už jsem psal minule – z mého pohledu je podobný graf dobrým vodítkem, že v trhu s obchodovaným systémem pracujeme s jasnou výhodou.

Ovšem jak velký je daný edge a jak reálně je obchodovatelný? Z celkové equity se to těžko pozná, protože mix ziskových a ztrácejících obchodníků výrazně ovlivňuje celkové výsledné parametry.

A tak mě napadlo udělat malý test. Mentorovaná skupina nyní běží měsíc. Edge se nejlépe pozná na činnosti obchodníků, kteří již trochu „vědí, co dělat“. Tedy zkusil jsem vybrat z obchodního deníku ty tradery, kteří v období 26.6.2017 – 10.7.2017 (prvních 14 dnů skupiny) měli:

- Alespoň 10 obchodů. Což vychází průměrně na jeden obchod denně. Vypovídá to o aktivnějším zapojení do skupiny a generuje alespoň trochu relevantní vzorek dat (ziskový s jedním obchodem umí být každý).

- Průměrný zisk alespoň 5 dolarů na obchod před komisemi. Jistě, velmi benevolentní pravidlo. Ukazuje ale na obchodníky, kteří jsou po 10 obchodech alespoň na „B/E“ tedy na nule. Vzorek dat ještě není moc rozsáhlý a sám se těším, až projekt poběží delší dobu, kdy bude k dispozici více dat.

Tímto filtrem prošlo 24,5 % obchodníků. Konkrétně jde o těchto 12 traderů, jejichž deníky mohou všichni FIMS studenti sledovat v uzavřené skupině: dveprek, petronelo, van Heck, Anavi, freezy, Crai, stookie, tino1, beppe, potuch, cacao, buj014. Což není vůbec špatné na to, že šlo o prvních 14 dnů mentoringu, do kterého se z logiky věci zapojují zejména méně zkušení a ztrácející obchodníci. Mimochodem – za druhou polovinu mentoringu už prošlo stejným filtrem 40% obchodníků (navíc již z podstatně větší mentorované skupiny), a to jsou tendence, které chci vidět…

Ale zpět k 24,5 % obchodníků, kteří prošli filtrem „úplně základní profitability“ za první polovinu mentoringu. Zajímala mě otázka – jak se dařilo těmto obchodníkům v druhé polovině proběhlého mentoringu? Tedy defacto takový OOS test, který by mi pomohl vyfiltrovat statistiky už jen k obchodníkům, kteří mají strategii osahanou a patrně trochu zažitou.

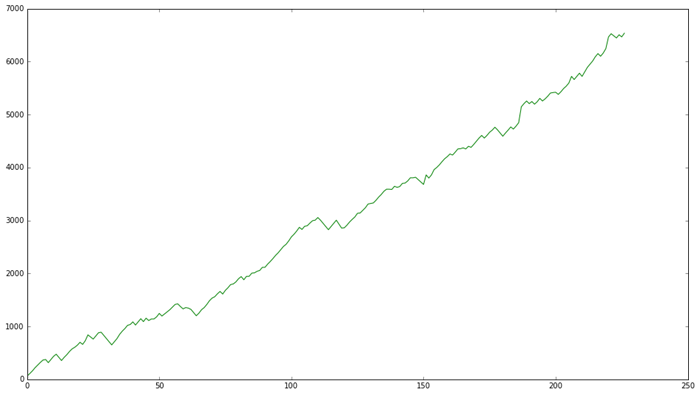

A zde je jejich výkonnost od 11.7.2017 do 28.7.2017 (druhá polovina proběhlého začátku mentoringu):

Tohle už začíná být velmi zajímavý obrázek. Je na něm především vidět, že alespoň základní výkonnost s obchodovanou metodou v minulosti, poskytuje vyšší pravděpodobnosti ziskovosti v budoucnosti.

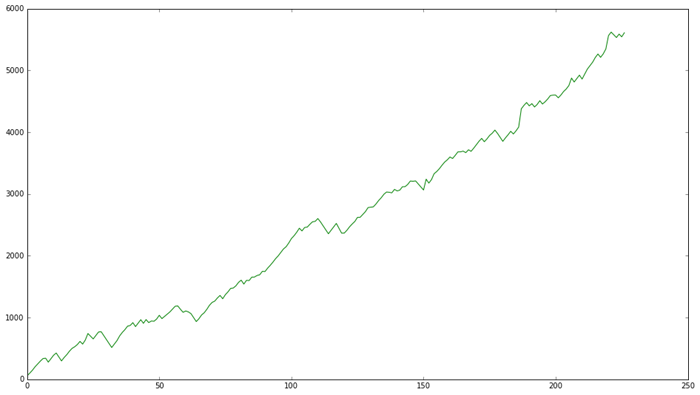

Výsledky se vztahují k obchodování za 14 dnů (konkrétně 11.7.2017 do 28.7.2017) a je zde patrná ještě vyšší stabilita získávaných profitů než na equity celé mentorované skupiny. Přitom v této podskupině je již navíc větší procento obchodů exekvováno živě. Velikost průměrného obchodu bude v budoucnu patrně ještě trochu vyšší, ale už teď je realistická pro živé obchodování. Takto vypadá equity křivka po započtení komisí, které se platí u InteractiveBrokers:

Jaké univerzální závěry bych vyzdvihl z dnešní lekce?

Za mě další ověření robustnosti orderflow obchodování. To poskytuje z mého pohledu jeden z hlavních směrů, se kterým lze v dnešních trzích profitabilně daytrading provozovat. Zejména s menšími účty a kontrolovaným riskem. Největší ztráta na výše uvedené equity křivce byla -79 USD s komisemi.

Je vidět, že i diskréční obchodování je naučitelné. Vaším cílem by pak měla být především opakovatelnost toho, co děláte. Je velká pravděpodobnost, že se následně budete postupně zlepšovat. Zmínění obchodníci obchodovali v „OOS“ s úspěšnosti 74,5 % s průměrným RRR 1:1. A to jsme ve skupině stále velmi na začátku.

V intradenním obchodování se stabilní zisky lépe skládají po menších dílcích. Největší profit na poslední uvedené equity křivce je 295 USD po komisích. Obchodníci, kteří míří na velké profity musí před počítačem trávit mnohem více času (pokud nemají vše automatizované) a budou mít výsledky výrazně méně stabilní. Nicméně preference výběru konkrétního stylu obchodování jsou skutečně velmi individuální a naprosto respektuji, že každému vyhovuje něco jiného.

Není třeba cílit na úplně vysoký zisk s prvním kontraktem (se kterým obchoduje drtivá většina účastníků mentoringu). Tento se dobře používá zejména pro řízení risku dalších kontraktů – to vám ukáži hned v příštím článku. Ale je důležité, aby i první kontrakt generoval profity (například tak jako na ukázce výsledků traderů z mentorované skupiny).

Podobné statistiky plánuji zveřejňovat i v budoucnosti, kdy snad budou ještě zajímavější. Už jen proto, že budu mít k dispozici větší analyzovatelnou historii dat. Navíc obchodníkům ve skupině průběžné posílám video reporty s rozborem svých obchodů a tipy na to, kam by se měli posouvat. Takže věřím, že zde postupně budu moci dokumentovat i různé rozsáhlejší statistiky s přechodem na live atd.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.