Mé plány se systematickým portfoliem pro rok 2025

Trading je pro mě cestou, jak přistupovat k finančním trhům strategičtějším a flexibilnějším způsobem než formou pasivního investování. Zde je shrnutí toho, kam plánuji v tradingu mířit příští rok 2025 a proč mi tato cesta dává větší smysl, než nakoupit například SPY.

Obsah:

- Posouvání mých systematických portfolií pro rok 2025

- Hlavní část portfolia – chytré beta strategie

- Dynamická část portfolia – alfa strategie

- Struktura plánovaného portfolia

- Cílové portfolio se stávajícími strategiemi Finančníka

- Simulace cílového portfolia

- Započtení daní ze zisku

- Krátkodobější out of sample backtest

- Mé portfolio pro rok 2025 – shrnutí

V posledních letech vykázaly akciové indexy (jako například S&P 500) pozoruhodné výnosy, často přesahující 20 % ročně. Otázka, proč se zabývat tradingem, když se zdá, že investice do indexů zaručují vysoké zhodnocení, je proto naprosto na místě. A odpověď na ni závisí na tom, čemu věříte a jak se stavíte k riziku.

Z dlouhodobého pohledu má S&P 500 průměrné roční zhodnocení kolem 10 %, ale cesta k tomuto číslu je plná významných propadů. Současné mimořádně dobré roky nemusí trvat věčně a pasivní držení čistě amerických akciových indexů se mi osobně jeví čím dál rizikovější. Geopolitická situace se ve světě pomalu posouvá a budoucí sázka na americké akcie tak nemusí automaticky vyjít. Hezký článek o tržních cyklech z poslední doby najdete například zde.

Pro mě osobně dává mnohem větší smysl investování skrze aktivní, systematické strategie, které mají schopnost se přizpůsobit měnícím se tržním podmínkám a profitovat i v obdobích, kdy trhy klesají. Tento článek se zaměřuje na mé plány se systematickým portfoliem pro rok 2025.

Posouvání mých systematických portfolií pro rok 2025

Na hlavním obchodním účtu, tedy v oblasti správy svých investic a investic rodiny a přátel, stále sázím na systematické strategie. Nicméně jako ve všem, i zde se posouvám. V systematickém tradingu je to posun směrem ke zjednodušování. Pro nezkušené tradery to může být paradox, protože je často přitahují komplexní přístupy. Ovšem jednoduché v tradingu rozhodně neznamená snadné. Obchodování jednodušších přístupů často znamená více práce na mentálním nastavení a přichází až s rostoucí praxí.

Zjednodušování se u mě týká hlavně samotných strategií. Ty nejnovější, které využívám, mají minimum parametrů. V důsledku toho jejich backtest nemusí vypadat na první pohled optimálně, ale při správné kombinaci v rámci portfolia přinášejí zajímavé výsledky.

Ze strategií, které jsem používal poslední roky, nebyla žádná, která by jednoznačně přestala fungovat a propadla se do hluboké ztráty. Přesto své systematické portfolio postupně pročisťuji a nechávám v něm strategie, které jsou jednak opravdu jednoduché, ale především zapadají do konceptu, jenž mi posledních několik tisíc živých obchodů pomohlo dotáhnout do podoby, které věřím natolik, že jsem v portfoliu ochoten zvyšovat alokace a otevírat se vyšší volatilitě (a tudíž i vyšším výnosům).

Hlavní část portfolia – chytré beta strategie

Ve svém portfoliu chci větší důraz klást na chytré beta strategie. Příkladem beta strategie jsou rotační momentum strategie. Zjednodušeně by se dalo říci, že jsou to strategie, které vydělávají, když akciové trhy rostou a nebudou tolik prodělávat, když akciové trhy padají.

Nyní jsem byl v portfoliu hodně v tomto směru koncentrován do Nasdaqu (skrz strategii SMO NDX), v roce 2025 své systematické portfolio plánuji diverzifikovat podobnými strategiemi do dalších regionů a měn (tedy obchodovat například i evropské, kanadské a další akcie).

Beta strategie samy o sobě mají šanci překonávat indexy (navíc s příznivějším risk profilem). Nicméně v období tržních propadů často kapitál nevyužívají (nemají otevřené pozice). Proto tyto strategie kombinuji s alfa strategiemi.

Dynamická část portfolia – alfa strategie

V rámci alfa strategie plánuji mít portfolio složené ze dvou typů strategií –swingový long mean reversion a intradenní long/short strategie na futures.

S největší pravděpodobností opustím shortování akcií. Nikoliv proto, že by to nebylo profitabilní. Swingové short mean reversion mi poslední roky vydělávaly. Ostatně takto vypadá přehled výkonností strategií dashboardu Trading Roomu:

Osobně na svém účtu obchoduji MR strategie MR3000 short/long a jak je vidět, tak modelová MR3000 Short měla i letos slušný rok.

Short akciové strategie jsou určitě fajn, zejména pro některé typy účtů. Sám už ale obchoduji větší účty (obchoduji hlavně v rámci svého systematického alternativního fondu), kde mi nabourává statistiky skutečnost, že ne všechny pozice jsou pro mě shortovatelné. A nezanedbatelný je i fakt, že short pozice v akciích prostě budou z principu vždy rizikovější, než long pozice.

Shortování tak v portfoliu pomalu předávám druhému typu alfa strategie. Intradennímu long/short breakoutu. Jde o breakout strategii vyvinutou v Trading Room, kterou nyní obchoduji pomocí ETF, ale v roce 2025 chci začít obchodovat s futures (mini a mikro kontrakty). Dnes tuto strategii na hlavním účtu již obchoduji intradenně bitcoin futures (a mimochodem od vydání článku s velmi pěknými výsledky).

Struktura plánovaného portfolia

Mé hlavní systematické portfolio by mělo získávat následující podobu:

Nastíněné portfolio představuje cílový plán pro 2025. Nemám tak ještě úplnou představu o použitých váhách (zatím ještě nemám chytré beta strategie pro akcie mimo US trhy. Této oblasti se chci věnovat právě začátkem roku 2025). Ale dokáži si představit, že chytrým beta strategiím budu v portfoliu alokovat 50-100 % kapitálu (bez páky). Krátkodobým alfa strategiím pak budu přiřazovat kapitál v rámci dostupného marginu.

Hledáte cestu, jak se dostat ke konzistentním profitům?

Hledáte cestu, jak se dostat ke konzistentním profitům?Rádi byste i v aktuálním kontextu obchodovali stabilně a bez emocí?

Určitě si přečtěte novou knihu Od myšlenky k reálným obchodům

Implementujte již od samotného začátku své praxe důležité systematické procesy a správné myšlení, které výrazně zvyšuje šance na stabilně profitabilní obchodování.

Inspirujte se, jak trading dělat jinak a lépe.

Cílové portfolio se stávajícími strategiemi Finančníka

Kam zhruba mířím si můžeme nasimulovat se stávajícími strategiemi, které jsou sdíleny v rámci Trading Room.

Coby chytré beta strategie můžeme použít SMO NDX a Monday Buyer. Každé přiřadíme 50 % kapitálu portfolia.

Jako typického zastánce long mean reversion vnímám DEEPDIP (jde o strategii popisovanou v nedávném článku Časování návratu k průměru pomocí implikované volatility). Té přiřadíme také 50 % kapitálu. Jde o ultra jednoduchou long mean reversion strategii, za kterou ale stojí netechnická logika časování, která mi dává smysl.

Zastánce intradenní alfy je Trading Room intradenní breakout, který do simulace použiji přesně v té podobě a s parametry, který je sdílen v Trading Room (tento systém jsme v Trading Room vyvinuli, jsou zde tak k dispozici kompletní pravidla). V rámci níže uvedené simulace pracuji s mikro kontrakty a marginy tak, jak jsou aktuálně dostupné u TradeStation.

Simulace cílového portfolia

U všech strategií jsou započítány komise + skluz 2 ticky na vstupu + skluz 2 ticky na výstupu.

Celé portfolio startuje s kapitálem 30 000 dolarů. Díky obchodování mikro jej lze takto reálně obchodovat i na malých účtech.

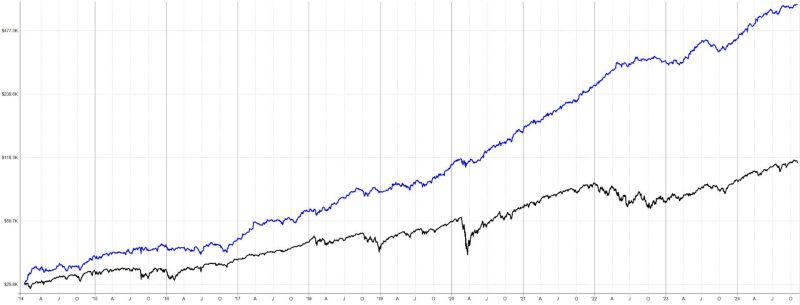

Výkonnost portfolia od roku 2014 (tedy více než 10 let) vypadá následovně:

Modrá linka představuje výkonnost portfolia, černá linka referenční benchmark v podobě držení ETF SPY (graf je v logaritmickém měřítku).

SPY vykazovalo roční zhodnocení +13 % při drawdownu -33,68 %, portfolio +32,52 % při drawdownu -12,54 %.

V případě SPY by byl profit 82 534 dolarů. V rámci portfolia 602 474 dolarů. Poplatky jsou v portfoliu započítány. Komise hodně naskakují zejména u intradenního long/short breakoutu. Celkem jsou ve výsledku započítány komise v hodnotě 37 375 dolarů. Realističnost testu pro mě zaručují započítané skluzy v plnění (celkem 4 ticky na obchod – 2x na otevření a 2x na uzavření), které se nasčítaly do 116 499 dolarů – tedy 3x více než komise, což je z mé praxe více, než je třeba. Všechny tyto částky jsou tedy do výpočtu zahrnuty, a přesto portfolio generovalo průměrně +32,52 % ročně.

Myslím, že při pohledu na simulaci není třeba podrobnějších vysvětlení, proč osobně sázím raději na systematická portfolia než pasivní držení indexů (či individuálních akcií).

Co se porovnání s indexem S&P 500 týče. Index je zde uveden jako srozumitelný benchmark, ale porovnávání má své limity. SPY je obchodováno bez páky. V simulovaném portfoliu jsou bez páky základní dvě beta strategie, které ale nevyužívají kapitál na 100 %. Páku využívá pro své obchody intradenně breakout strategie, která funguje s fixním stop-lossem, riskuje cca 0,4 % účtu na obchod a všechny pozice uzavírá nejpozději na konci dne. SPY by s využitím páky dosahoval pochopitelně lepších výsledků, nicméně v konečném důsledku je obchodování o výnosech při určité úrovni risku, což je to, co mě samotného zajímá (např. poměr průměrný výnos / maximální drawdown). A zde jsou výsledky jednoznačné.

Započtení daní ze zisku

Férovým argumentem při porovnání systematického tradingu s buy and hold je započtení daní. Výsledky při držení akcií jsou od daní osvobozeny (při držení více než 3 roky), u aktivního tradingu je potřeba zdanit každý rok zisky 15 %.

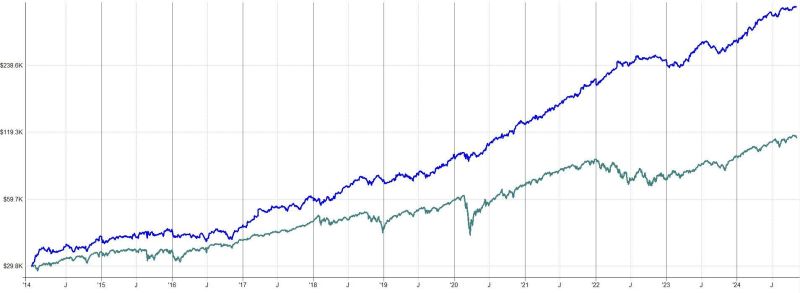

Pokud bychom každý rok odebrali z portfolia 15 % na zaplacení daní, sníží se zisk z 602 474 na 454 323. Takto vypadá equity křivka s ročním zdaněním 15 % vůči držení indexu SPY (logaritmické měřítko):

Krátkodobější out of sample backtest

Strategie NDX SMO a Monday Buyer jsou na Finančníkovi sdíleny v aktuální podobě od roku 2019. Pro tyto strategie je tak období od 2019 jednoznačně „out of sample“. Intradenní breakout je pak OOS od dubna 2024.

Takto vypadá výkonnostní křivka portfolia (s každoročným výběrem 15% zisku za předcházející rok pro zaplacení daní) v porovnání s držením SPY. Komise a slippage jsou započítány ve výše uvedené výši:

SPY dosáhlo průměrné výkonnosti 17,39 % při drawdownu -33,47 %, portfolio dosáhlo výkonosti +37,23 %, při drawdownu -12,07 %

Hlavní dva systémy (NDX SMO a Monday Buyer) přitom již byly plně „out of sample“.

Zajímavý je pohled na výkonnost jednotlivých strategií v portfoliu:

Na první pohled by se mohlo zdát, že long/short intradenní breakout portfoliu naprosto dominuje. Je to ale do velké míry iluze způsobená tím, že v roce 2022 smart beta strategie neobchodovaly, protože globální akciové trhy padaly. Na druhou stranu intradenní breakout byl ve zvýšené volatilitě aktivní a vydělával. Zapojení intradenní strategie do portfolia mi právě z tohoto pohledu dává smysl.

Pokud se podíváme na vývoj od roku 2023, kdy již opět byly všechny strategie plně aktivní, vypadal obrázek následně:

Vidíme, že všechny čtyři strategie přispívaly do portfolia dost rovnoměrně. Žádná nebyla jednoznačným vítězem. Všechny měly v rámci nastavených vah „OK poměr zhodnocení / drawdown“. Po komisích a skluzech v plnění byly výsledky konkrétně (roční zhodnocení / max drawdown):

Intradenní breakokut: +7,23 % / -5,33 %

NDX SMO: +6,08 % / -7,34 %

Monday Buyer: +5,55 % / -4,57 %

Deep Dip: +3,69 % / -0,80 %

A přesto jako celek dosáhly ročního zhodnocení +23,68 % při drawdownu -10,24 %. Výsledky obsahují výběr 15% zisků za rok 2023 pro zaplacení daní.

Mé portfolio pro rok 2025 – shrnutí

Výše uvedené portfolio představuje konkrétní ukázku toho, kam se chci ubírat. V ukázce jsem použil systémy, které splňují logiku toho, jak plánuji portfolio stavět, současně jsou systémy dostupné v Trading Room (a můžete tak s nimi sami pracovat) a mají většinou delší OOS historii.

V praxi chci do sekce chytrých beta strategií vyvinout cca 3-4 strategie podobné NDX SMO, ale zaměřené na jiné typy akcií/regiony (pokud se účastníte Trading Room, tak připomínám, že ve vláknu Momentum rotační strategie naleznete výuku rotačních strategií s interaktivním backtesterem.) . V rámci swingových alfa strategií budu obchodovat Deep dip + patrně nějakou další long mean reversion. V intradenní strategii použiji Trading Room intradenní breakout tak, jak jej obchoduji nyní.

Mé finální portfolio tak patrně bude trochu jiné než vaše. Ale na druhou stranu, pokud o trzích přemýšlíte podobně, tak jak je vidět výše, zejména do začátku můžete velmi podobný přístup simulovat s dostupnými strategiemi v Trading Room.

Jednou z hlavních lekcí posledních let pro mě bylo získávání důvěry právě v chytré beta strategie. Použít je jako základ portfolia se mi líbí ještě o to více, když je zkombinuji s aktivnějšími strategiemi typu intradenního breakoutu.

Jak si být jistý, že strategie nebudou přeoptimalizované? Riziko zde vždy bude, ale klíčová je jednoduchost systémů. Nespoléhají na složité indikátory nebo komplikované vstupní podmínky – pouze následují základní tržní momenta. Tato přímá a transparentní logika je tím, co se mi v tradingu líbí stále více. A věřím, že právě tato jednoduchost je základem udržitelného úspěchu.

Poznámka: Výše uvedené výsledky jsou publikovány jako orientační s cílem ukázat princip, jakým se ubírám a demonstrovat tendence vytvořeného portfolia. Neprováděl jsem úplně detailní analýzy využití marginů v nejexponovanější dny celého portfolia (navíc marginy na futures pozice u breakout strategie se liší i v čase podle volatility instrumentů). Je možné, že v některé silně volatilní dny by nebylo možné otevřít všechny intradenní pozice najednou. Na podstatě to ale nic nemění.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

4

4

-

3

3