Interactive Brokers – jak na nižší komise

Aktivní trading má mnoho výhod, současně je ale třeba si hlídat náklady – nejrůznější poplatky, které jsou s obchodováním spojené. Zejména jde o komise. Poplatek, který platíme za každé otevření a uzavření obchodu. Pojďme si ukázat, jak lze na obchodu občas dosáhnout až 50% úspory.

Mnoho aktivních obchodníků obchoduje u Interactive Brokers, velké globální brokerské společnosti patřící k těm nejlevnějším na trhu. Přesto i zde je dobré si hlídat, jak obchodujete a jak máte účet nastaven, protože lze komise snižovat a výrazně ušetřit.

Mimochodem – Interactive Brokers oznámili na začátku října 2023, že středoevropské účty již nebudou otevírány v maďarské pobočce, ale vše se převádí do Irska (včetně stávajících účtů). To je dobrá zpráva pro všechny, pro které maďarská pobočka nebyla důvěryhodnou destinací. Jak s ohledem na nepříznivý politický výhled v této zemi, tak i proto, že v maďarské jurisdikci nebylo možné vést účty v mnoha zahraničních měnách a libovolně převádět například koruny na dolary nebo koruny na eura (a zpět pochopitelně) tak, jak to je právě možné v Irsku.

Ale zpět k nákladům – komisím.

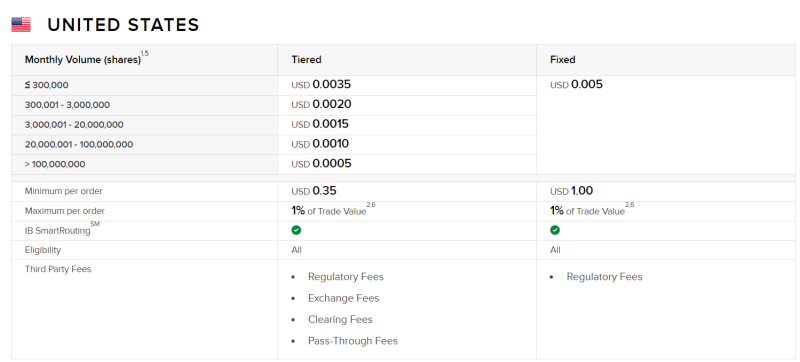

Interactive Brokers účtuje komise ve dvou režimech – Tiered a Fixed.

Takto vypadá aktuální ceník pro americké akcie:

Na nově otevřeném účtu jsou komise nastaveny na „Fixed“. Tyto komise zahrnují všechny náklady, které s transakcí souvisí. Platí se zejména samotnému brokerovi, ale ke každému obchodu se vztahují také drobné poplatky pro burzu, regulatorní orgány, clearingové společnosti a podobně. U Fixed není potřeba se o strukturu poplatků starat, protože Interactive Brokers účtuje vždy jednotnou sazbu 0,005 USD/akcie s minimální částkou 1 USD.

Pokud se například rozhodnete nakoupit 10 akcií americké společnosti Tesla (TSLA), která se aktuálně obchoduje za 260,53 USD/akcie, pak by Fixed komise byla 10 * 0,005 = 0,05 USD, což je méně než 1 dolar, takže Interactive Brokers naúčtuje 1 dolar – ten se platí za otevření pozice a pak znovu za uzavření pozice.

Pokud obchodujete aktivněji, rozhodně se podívejte na tarif „Tiered“. Ten na první pohled vypadá, že je výhodný pro velké obchodníky, protože obsahuje ceny podle objemů zobchodovaných akcií. A ty jsou na první pohled tak vysoké, že objemové slevy pro běžné tradery ani nepřicházejí v úvahu. To je pravda. Ale Tiered je zajímavý i v případě, že budete obchodovat malé objemy s malým účtem. Váže se k němu totiž nižší minimální výše komise (0,35 vs. 1 dolar u „Fixed“) a především jsou přesně rozpočítávány další poplatky, které se s obchodem váží (tj. zmíněné drobné poplatky pro burzu, regulatorní orgány, clearingové společnosti a podobně). A tady nastává pro začátečníky možná největší překvapení – poplatek totiž může být negativní, ale i pozitivní (rabat). Záleží, s jakým typem příkazu budete operovat. Market příkazy jsou dražší – čerpají likviditu, Limitní příkazy jsou levnější – poskytují likviditu.

Pokud tak budete častěji obchodovat s limitními příkazy (jako to dělám já u svých mean reversion systémů), pak budou komise v režimu „Tiered“ výrazně nižší, než v režimu „Fixed“.

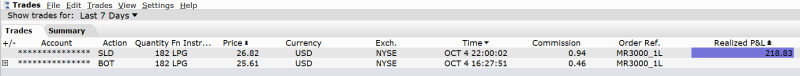

Zde je konkrétní ukázka jednoho z mých obchodů z minulého týdne. Jde o účet, kde neobchoduji extrémní objemy akcií, a tudíž „Tiered“ netěží z objemových slev. Stejné komise budete mít i na velmi malém účtu.

4.10.2023 jsem limitním příkazem nakoupil 182 akcií LPG. Mám nastaveno účtování komisí „Tiered“ a komise byla účtovaná 0,46 USD. Pokud bych měl „Fixed“, byla by komise 1 USD. Tedy komise je méně než poloviční! Pozici jsem ukončoval stejný den. Pro výstupy používám běžně market příkazy, které jsou dražší. A je také vidět, že komise mi byla účtovaná 0,94 USD. Je to stále méně, než „Fixed“ komise, která by byla 1 USD, ale rozdíl již není tak markantní.

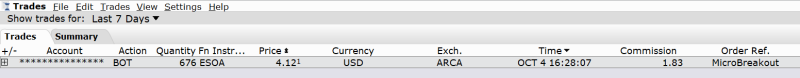

Velkých úspor se pak dosahuje u levnějších akcií. Ty obchoduji v amerických akciích například prostřednictvím systému MicroBreakout.

Zde jsem také otevíral pozici 4.10.2023. Konkrétně jsem nakupoval 676 shares akcie ESOA. Na svém živém účtu u Interactive Brokers vidím komisi 1,83 USD. Pokud bych pracoval v režimu „Fixed“, Interactive Brokers by mi účtovalo 676 * 0,005 = 3,38 USD. Tedy opět jsem platil výrazně méně.

Záleží na „pár centech“?

Pokud děláte pár obchodů ročně, tak patrně ne. Pokud jste také aktivní obchodníci, tak ano. Sám dělám ročně vyšší stovky, někdy tisíce obchodů (automatizovaně) a každý ušetřený dolar je na účtu znát. Dopad komisí se o to více projeví na malých účtech, kde vám v režimu „Fixed“ bude účtován prakticky pořád 1 USD, i když vaše pozice bude malá a s „Tiered“ byste mohli mít poplatky poloviční.

Osobně dnes nejvíce systematicky obchoduji akcie, proto se uvedené příklady vztahují k americkým akciím. Fixed a Tiered lze využívat i u futures, kde ale rozdíly nebudou tak markantní.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

3

3

-

1

1