Do jaké míry se můžeme spolehnout na úroveň historického drawdownu?

Historické backtesty jsou pro profitabilní obchodování klíčové. Nezaručují sice, že obchodní strategie bude v budoucnu vydělávat tak jako v minulosti, ale dokážou otestovat, jak si obchodovaná myšlenka vede na statisticky relevantním vzorku dat. A také poskytnout představu o výkonnosti a risk profilu strategie.

Pod risk profilem strategie se skrývá vše, co ohrožuje náš kapitál a co musíme překonat, abychom se dostali k profitům. Vesměs platí, že risk viditelný na historických backtestech nás minimálně v podobné (ale pravděpodobně vyšší) formě čeká i v budoucím živém obchodování.

Nejběžněji se coby zástupce risku strategie posuzuje například historický maximální drawdown. Nejvyšší historický procentuální pokles kapitálu na výkonnostní křivce strategie.

Osobně používám raději jiné metriky, například anualizovanou volatilitu, protože drawdown je přeci jen jediné číslo, a tudíž vždy jde z pohledu testů o určitou „náhodu“. Ale z pohledu dnešního článku na tom příliš nesejde.

Chci ukázat, že informace o risku, které vycházejí z backtestů, je vždy potřeba brát s rezervou. A reálně v praxi očekávat, že drawdown může být třeba dvakrát vyšší, než ukazují historické backtesty.

Konkrétní hodnota drawdownu totiž bude záležet na mnoha faktorech.

V průběhu týdne jsem například dělal porovnání výkonnosti mean reversion strategie (jde o strategii SMR, jejíž otevřené kódy jsem poskytl na Finančníkovi k dispozici zde: Swingový simple mean reversion (SMR) systém – „hotové kódy“). Strategii obchoduji živě jak na svém účtu systematického fondu, tak ji sdílím v Trading Room.

Strategie jak ji obchoduji živě drží obchody jen dva dny (pozice je otevřena maximálně přes jednu noc). Zkusil jsem tak porovnat, jak se liší grafy výkonnosti a risku, když:

- Výkonnost posuzuji jen na základě zisků/ztrát uzavřených obchodů.

- Výkonnost posuzuji na základě denních výkyvů stavu účtu. Tedy jsou zohledněny výkyvy stavu účtu i po dobu otevření obchodů (s použitím denních dat).

Následující porovnání pracuje s klidným obdobím strategie v letech 2020–2022, kde jsem neočekával příliš velké rozdíly mezi jednotlivými testy. A přesto mě srovnání docela překvapilo.

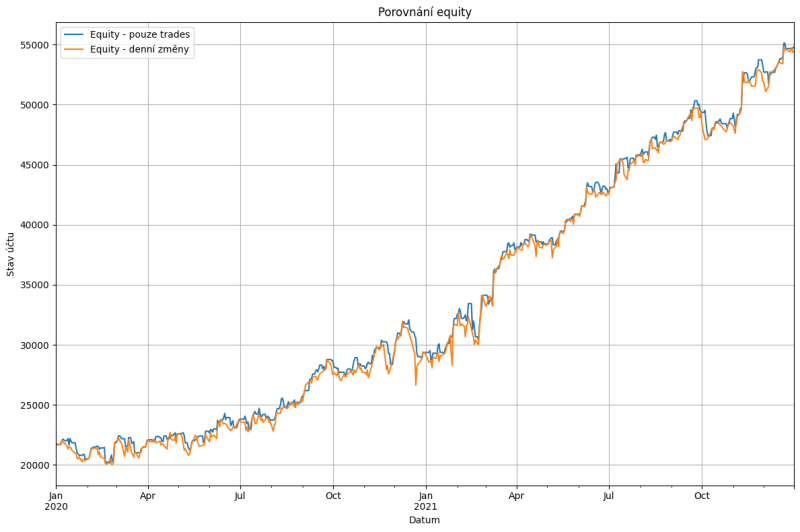

Takto vypadá porovnání obou výkonností:

Oranžová linka představuje „variantu 2“ - denní výkyvy stavu účtu. A podle očekávání je trochu volatilnější. Rozdíly oproti modré lince jsou dané tím, že první den může obchod skončit ve ztrátě, ale nakonec je druhý den uzavřen v zisku nebo menší ztrátě.

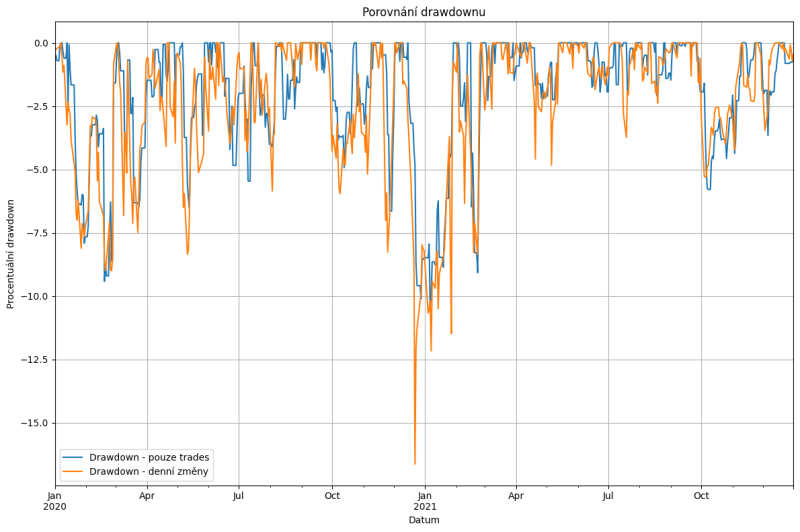

Při pohledu na procentuální drawdown je rozdíl mnohem patrnější:

Maximální drawdown při sledování statistik vycházejících z uzavřených obchodů je cca -10 %, maximální drawdown při každodenním sledování stavu účtu je přes -16 %. To už je podstatný rozdíl.

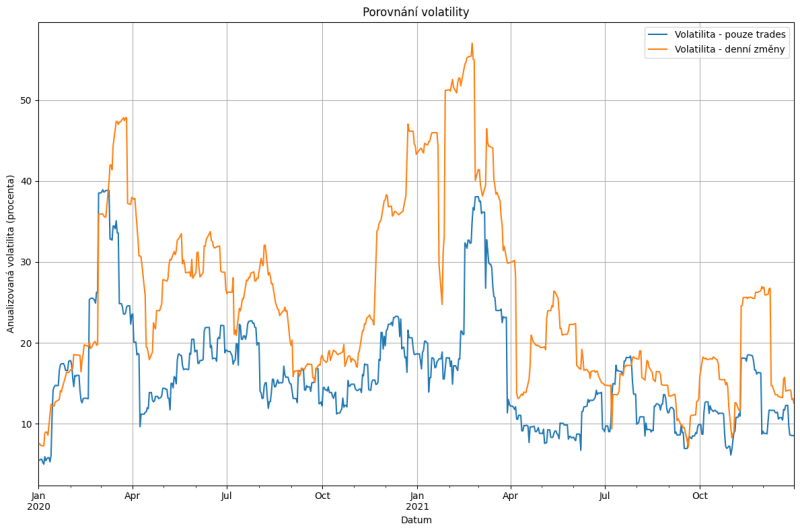

Podobný pohled nabízí i srovnání průměrné anualizované volatility:

Závěr?

Při posuzování risku z backtestu je dobré chápat, že čísla, která máme k dispozici, jsou jen orientační a z pohledu risku bychom neměli obchodovat na hraně.

Na výše uvedených grafech je zobrazeno srovnání risku z pohledu vyhodnocování uzavřených obchodů vs. denní výkyvy účtu. A vidíme, že už jen zde máme poměrně vysoký rozdíl v maximálním drawdownu. Pokud bychom brali dále v potaz i intradenní fluktuaci (tj. změny stavu účtu v průběhu dne), bude volatilita a drawdown ještě vyšší.

Možná si říkáte, že na tom nezáleží. Že hlavní statistiky jsou ty, které zahrnují uzavřené obchody. S tím do velké míry souhlasím, ale současně to znamená, že obchodník skutečně nesmí ztrácet nervy v průběhu otevřených obchodů, protože jej přeci zajímají jen uzavřené obchody.

Z praxe ale vím, že intradenní průběhy obchodů dokáží pořádně zamíchat s psychikou. A to i při automatizovaném obchodování. Sám se proto snažím brát veškeré informace o drawdownech z backtestů s velkou rezervou a vesměs chci být v praxi připraven i na to, že drawdown může být dvakrát vyšší, než mi ukazují backtesty.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

4

4

-

1

1