Co může přinést přecházení ze systému do systému

Začátek letošního roku jsem strávil cestováním po pro mě inspirativních oblastech, abych získal trochu odstupu od svého tradingu a mohl přijít s novými nápady a myšlenkami, které by byly co nejvíce "out-of-the-box". Obzvláště silný dopad má v tomto ohledu na mě Singapur, kde vždy přijdu s celým tuctem nových nápadů. S jednou zajímavou věcí, která mě napadla právě v tomto inspirativním městě, se podělím dnes.

V Singapuru jsem letošní rok udělal nevídaný kus práce, mimo jiné vytvořil svůj první breakout systém, který funguje rámcově na 27 trzích. To však není podstatou dnešního článku, tím je nápad zcela jiný. V podstatě to začalo, když jsem se snažil vytvořit systém na japonský NIKKEI, abych se mohl začít pomalu diversifikovat i mimo USA a Evropu.

Na vývoji systému pro Nikkei jsem strávil po cestách hodně času, nicméně nutno říci, že se mně ze začátku moc nedařilo. V prvé řadě bylo nutné přejít od intradenních systémů ke swingovým, protože intradenní systémy generovaly příliš malé průměrné profity – a tak po započtení komise a skluzu nebyly výsledky zrovna valné.

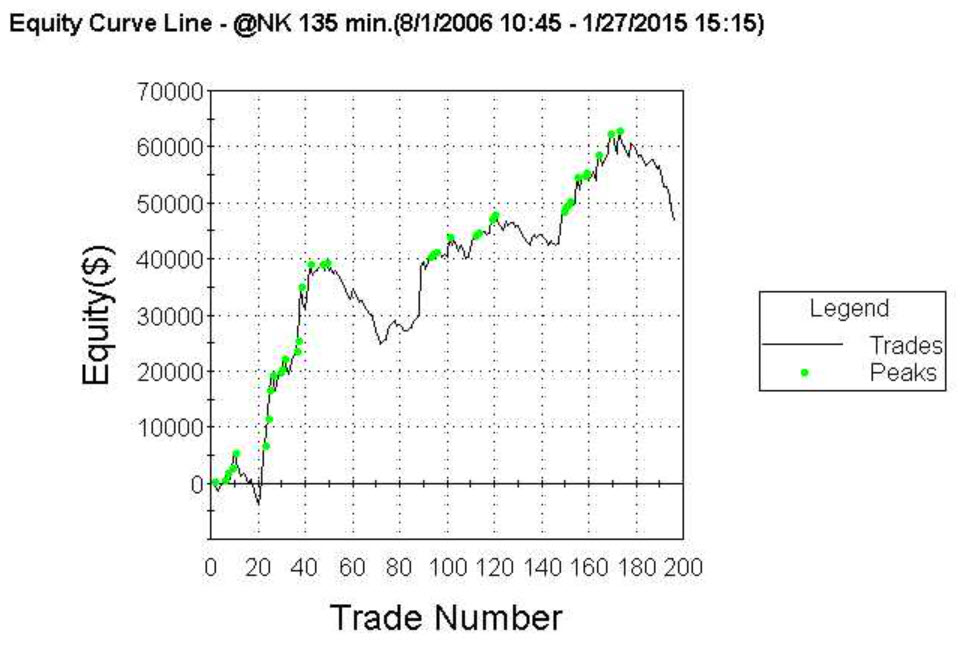

Jak se ale následně ukázalo, se swingovými systémy to bylo ještě horší! Ať jsem dělal, co jsem dělal, equity mých kandidátů vypadaly vždy zhruba následovně:

Neustále jsem tedy přemýšel, s jakým novým nápadem se pokusit ještě přijít, abych dosáhl zlepšení. Podobné situace mě vždy "hecují" k maximálnímu zapojení mé kreativní části mozku, a i když přinášení nových nápadů je občas bolestivé, později často stojí za to.

Problém všech podob mých Nikkei systémů byl v tom, že equity vypadaly podobně i po pravidelné reoptimalizaci a to v případě všech 10 systémů, které jsem zkušebně vytvořil.

Nakonec jsem ale dostal onen nápad: Co kdybych namísto pravidelné roční reoptimalizace parametrů (což je nedílná součást mého úspěšného workflow stavby breakout strategií) zkusil raději přímo přecházet ze systému do systému? Jinými slovy: Vezmu všech 10 systémů, které mám na Nikkei již vytvořené (byť všechny equity vypadají jako ta výše), a vytvořím kritérium, dle kterého budu v pravidelných intervalech přecházet z jednoho systému do druhého. Je to jako pravidelná roční reoptimalizace systému, akorát zde je to spojení 10 systémů do jednoho a na roční bázi přecházení z jednoho vstupního pravidla na jiné.

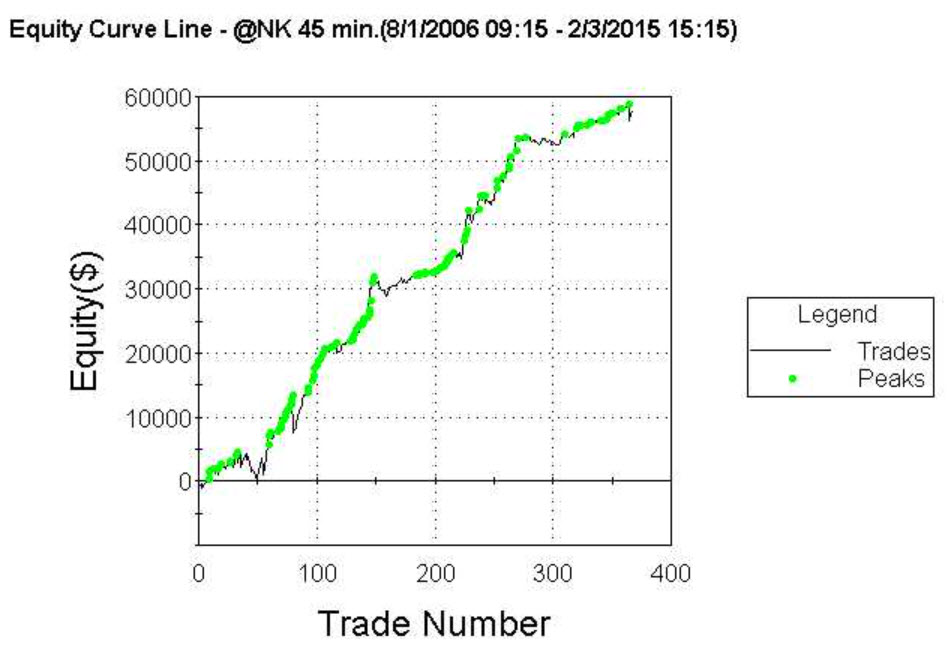

Dopracovat tento nápad do reálné podoby trvalo nějaký čas, ale výsledek mně doslova vyrazil dech. Celá idea přinesla v rámci již zcela prvního testu takovýto výsledek:

To je nepopsatelné zlepšení a i další testy začaly ukazovat, že tato myšlenka je vcelku nosná. Má sice řadu praktických úskalí, jedním z nich je například vytvořit robustní pravidla pro výběr systému, na který budeme v dané periodě chtít přecházet (to své pravidlo z pochopitelných důvodů prozrazovat nebudu). Ale jako už to bývá, s každým novým nápadem je vždy spojena řada praktických aspektů, které je třeba vyřešit – což je mimo jiné schopnost, která později odděluje úspěšné od neúspěšných.

Tento zajímavý březnový "objev" v Singapuru navíc přinesl další věc – upevnil ještě více mé přesvědčení, že v dnešní době dynamických trhů je naprostou nutností přinášet řešení, která se neustále přizpůsobují (adaptují) na ony změny trhů. Jinými slovy, pokud jsem o pravidelné reoptimalizaci ještě minulý rok váhal, zda je to skutečně to nejlepší, co lze v mém způsobu a workflow obchodování dělat, dnes už jsem o tom skálopevně přesvědčený. Konec konců, hned po návratu jsem udělal bezpočet dalších potvrzovacích testů, přitom některé z nich byly skutečně šokující (například zjištění, že využití 3D optimalizačních grafů při optimalizaci je jedna z nejrychlejších cest do pekel).

Pravidelná reoptimalizace je pak dle mého názoru často nezbytná i u řady intradenních diskréčních strategií, kdy musí být trader schopen reagovat na neustálé změny volatility a dle toho měnit například velikosti stop-lossů, profit targetů atd. V tomto případě to není až tak mechanicky specifikovaná oblast, ale každý diskréční trader už ví, jak hodně může změna volatility potrápit – a dle toho by měl mít i nějaký plán na adaptaci při takových změnách. Z mého pohledu už je to krok, který opět nazývám reoptimalizací.

Tomáš Nesnídal