Co mi nyní funguje v obchodování?

Poslední rok v trzích je pro tradera výzvou. Na svět působí mnoho nových fundamentů a spousta principů v trzích funguje jinak než dříve. Některé dříve perfektně fungující strategie tak aktuálně stagnují, jiným se daří nadmíru dobře. Pojďme se podívat na to, které to jsou.

Patrně nejprofitabilnější jsou za poslední měsíce různé short breakout strategie, které ale ve větší míře v portfoliu nemám. Shorty obchoduji zatím hlavně přes mean reversion – tedy prodávám trhy, které krátkodobě rostou. Ovšem i tak jsou to právě short mean reversion strategie, kterým se poslední měsíce daří opravdu dobře.

Short mean reversion strategie obchoduji na amerických akciových trzích. Princip je velmi jednoduchý – shortuji akcie, které se příliš vzdálily od určité „férové hodnoty“. Pozice držím maximálně několik dnů. Naprosto konkrétně, tj. včetně všech pravidel, popisuji mean reversion strategie v bonusové video lekci dostupné ke knize Od myšlenky k reálným obchodům, kterou vnímám jako stále velmi aktuální a doporučuji k prostudování. Vše, co nyní dělám, jsem se snažil předat právě této knize.

Mé obchodování je 100% mechanické, a tudíž replikovatelné. O to větší hodnotu vnímám ve sdílení zkušeností, jak se strategiím daří.

Swingové short mean reversion strategie mám ve svém živém portfoliu dvě.

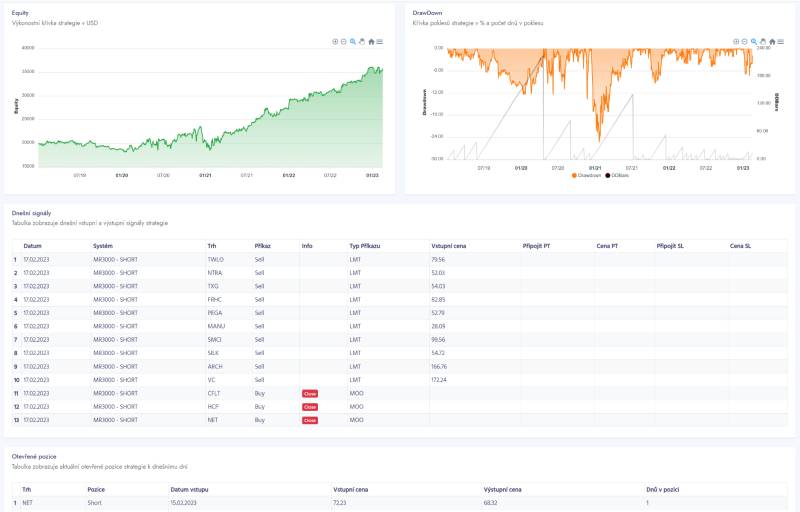

Zde je náhled na výsledky swingové strategie MR3000S skrz nový dashboard, který již brzy spustím pro účastníky TradingRoomu. Jde o skupinu, ve které sdílím strategie, které sám obchoduji na svých účtech (včetně svého alternativního systematického fondu):

Strategie má za sebou poslední rok výjimečně stabilní období. Začátkem roku 2021 překonala poslední drawdown a od té doby vytváří prakticky stále nová maxima.

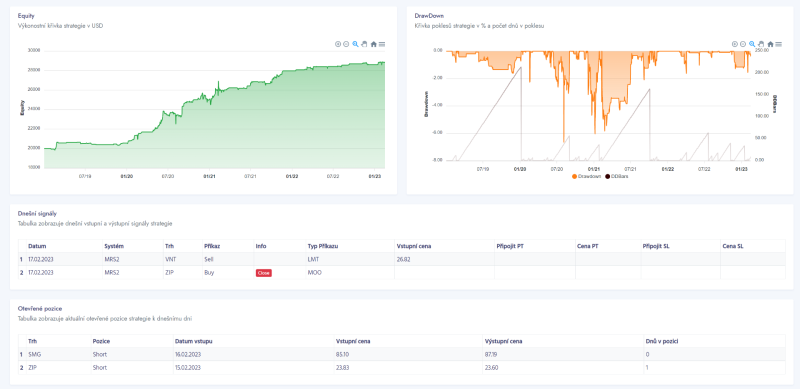

Podobně je na tom druhá short swingová strategie MRS2, kterou živě obchoduji a kterou také budu v novém dashboardu TradingRoom sdílet. Tato strategie obchoduje podobný princip jako MR3000S, jen čeká na větší cenové extrémy, proti kterým vstupuje short.

I zde je vývoj posledních měsíců velmi pozitivní.

Short mean reversion strategie tedy vítězí v bitvě o profity v rámci mnou obchodovaných portfolií za poslední měsíce na plné čáře. To, že fungují i ostatním, dokládají výsledky publikované ukázky tradera Illka, které jsme sdíleli zde. V jeho portfoliu ubyla nejvýnosnější strategie FastShort, kterou jsem vyučoval na Swingovém workshopu (a která byla v mém portfoliu předchůdcem právě MR3000).

Jaké jsou mé pohledy na další vývoj short swingových strategií?

Výkonnost strategií se v čase mění podle makroekonomického kontextu. Proto obchoduji portfolio strategií, které se vzájemně doplňují a sdílejí mezi sebou kapitál. Například v aktuálním kontextu trhů řada dlouhodobých strategií nakupujících akcie stojí „stranou“ a jejich kapitál ideálně zužitkovávají například právě short strategie.

Short akciové strategie vnímám jako vhodnou součást portfolia. Nicméně to, že dobře fungují nyní, by nemělo vést k příliš vysokým alokacím. Přeci jen dlouhodobě mají výrazně lepší risk profil long strategie. Osobně alokuji do jedné short swingové pozice dnes maximálně 2,2 % kapitálu portfolia (do longu i více) a zvažuji, že alokaci budu ještě trochu snižovat. Větší alokaci dávám do swingových long strategií, které jsem začal obchodovat i na trzích mimo USA (podrobněji se chci tématu věnovat v dalším článku) a zvyšoval jsem také alokace do intradenních long i short mean reversion strategií. Jejich obchody stále v reálném čase publikuji na finwin.cz. Výhodu short intradenní pozice vnímám jednoznačně v lépe kontrolovatelném risku, protože pozice není držena přes noc, kdy v akciích nelze používat stop-lossy.

Každopádně na výše uvedených screenshotech je patrné, že i mean reversion akciové strategie mohou ve své short podobě hodně portfoliu pomoci v době, kdy trhy padají a strategiím nakupujícím akcie se nemusí dařit tak dobře jako v době celkového růstu trhů.

Jak zvládnout obchodování swingových mean reversion strategií?

Začít doporučuji zmíněnou knihou Od myšlenky k reálným obchodům poskytující nezbytný psychologický základ k tomu, aby byl člověk vůbec schopen profitabilní obchodování správně uchopit. A následně v knize (resp. její on-line příloze) naleznete i konkrétní principy swingových mean reversion strategií. Pro pomoc při uvádění strategií do praxe živého obchodování doporučuji Swingový workshop, který budeme letos pořádat v přepracované podobě a budu v něm sdílet mj. právě i swingovou strategii MR3000 long/short. Tip: V případě zájmu se přihlaste pomocí formuláře na spodu stránky s popisem swingového workshopu k odběru avíza na nový termín, většinou před spuštěním posíláme na zadané e-maily speciální nabídku.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

6

6