Indikátory: BollingerBands (1)

Bollinger Bands, nebo-li tak zvané Bollingerovy čáry, jsou velmi pozoruhodný indikátor, který rozhodně stojí za bližší prozkoumání. Jeho využití může být pestré a velmi prospěšné, pokud obchodník chápe základní podstatu a dokáže indikátor správně používat.

Indikátor Bollinger Bands (dále jen BB) byl vynalezený obchodníkem Johnem Bollingerem v roce 1980. Vzniku indikátoru předcházela hluboká znalost statistických principů a teorií, na jejichž základě indikátor BB stojí. Základní myšlenkou je teorie tak zvané statistické distribuce dat, která říká, že 95% všech dat v daném časovém intervalu se nachází v rozpětí tak zvaných dvou standardních odchylek. Co si za tím představit?

Teorie standardní distribuce dat a standardních odchylek

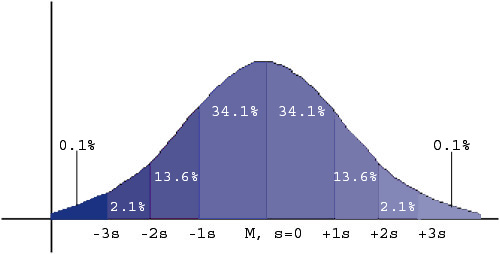

Před mnoha lety bylo jistým vědcem dokázáno, že pokud máme náhodně generovaná data, pak všechna tato data bude možné poskládat do grafické podoby tak zvané „bell curve“, nebo-li křivky v podobě zvonu. Jinými slovy, pokud bychom všechna data interpretovali v grafické podobě a například nanášeli na k tomu uzpůsobený kostičkovaný papír, distribuce všech těchto dat by se pak dala jednou zvýrazněnou čárou popsat jako podoba "zvonu" - viz níže. Tuto křivku (bell curve) pak můžeme následně rozdělit na několik částí: střed, nebo-li mean, který reprezentuje průměr ze všech dat v dané časové periodě a dále na dalších několik částí, kterým se říká standardní odchylky od průměru, neboli standard deviation from mean. Přičemž dále platí, že 68% všech dat v daném časovém úseku se bude nacházet v rozmezí -1s až +1s (viz obrázek) - tomuto rozmezí se říká 1 standardní odchylka, 95% všech dat ve stejném časovém úseku v rozmezí -2s až +2s - tomuto se říká 2 standardní odchylky a 99,7% všech dat ve stejném časovém úseku v rozmezí -3s až +3s, neboli v rozmezí 3 standardních odchylek.

Ukázka statistické distribuce náhodně generovaných dat do podoby "bell-curve". Prostředek (špička) zobrazuje průměr všech dat (mean), jednotlivé úseky pak standardní odchylky od průměru.

V tuto chvíli stále ještě rozhodně nic, z čeho by většina z nás byla schopna vydedukovat jak takovéhoto fenoménu využít pro trading - ale nebojte, hned se k tomu dostaneme.

Tak tedy, pokud známe určitou charakteristiku distribuce náhodně generovaných dat, a grafy trhů nejsou nic více a nic méně než náhodně generovaná data (nedělejte si iluzi o tom, že grafy jsou racionálním zobrazením aktuální poptávky a nabídky dané komodity - grafy jsou ve skutečnosti emocionálním zobrazením chování tržního davu a takové se dá defacto nazvat jako náhodně generovaná data), pak víme-li, že 95% všech dat v časovém okamžiku bude vždy náležet mezi 2 standardní odchylky, co se asi stane, jestliže graf určitého trhu vygeneruje hodnotu mimo tyto 2 standardní odchylky? Dříve či později nastane s relativně vysokou pravdepodobností něco, čemu se říká návrat k průměru (revert to mean), což je další statistický fenomén. Jinými slovy víme, že dříve či později zaručeně dojde k otočení trhu, aby se trh mohl vrátit zpět k průměrné ceně. Pojďme si vše zkusit demonstrovat přímo na grafu.

BollingerBands a návrat ceny k průměru

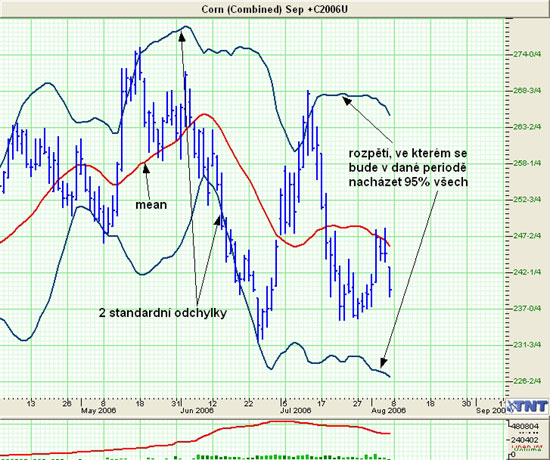

Řekněme například, že chceme pozorovat z pohledu statistického fenoménu standardních odchylek a návratu k průměru časový okamžik za 20 posledních úseček. V tom případě bychom tedy potřebovali zkonstruovat v první řadě průměrnou cenu za těchto 20 úseček (mean) a následně rozmezí 2 standardních odchylek od tohoto průměru. Jak něčeho takového docílíme? Buďto si zobrazíme jednoduchý klouzavý průměr s periodou 20, čímž si zobrazíme mean a následně klouzavé průměry, k jejichž výpočtu použijeme dvě standardní odchylky, nebo zkrátka a dobře zapneme v našem software (např. Gecko Track´n´Trade) indikátor BollingerBands, který přesně toto za nás udělá - nakreslí nám v daném intervalu (20) mean a dvě standardní odchylky od něj. Takový indikátor pak bude mít v grafu následující podobu:

Ukázka grafu s indikátorem BollingerBands a popisem jednotlivých částí a funkcí indikátoru.

Nyní tedy máme graf s indikátorem BB a můžeme si demonstrovat již zmíněný fenomém zvaný návrat k průměru, nebo-li revert to mean. Jeho význam je naprosto jednochý: kdykoliv se cena trhu dostane nad nebo pod křivku BB, dříve či později se cena zase vrátí k meanu! Bollingerovy čáry nám tedy mohou dát skvělý signál k přicházejícímu otočení trhu a navíc můžeme zrhuba předpokládat, kam minimálně trh půjde!

Kdykoliv dojde k proražení Bollingerovy čáry, pak se trh dříve či později otočí a vrátí zpět k průměrné ceně, nebo-li meanu.

Na obrázku jsem z důvodů snazší orientace načrtnul pouze proražení horní Bollingerovy čáry a následný návrat ceny k meanu. Pokud si však zkusíte prohlédnout spodní Bollingerovu čáru, uvidíte stejný fenomén - cena se po proražení spodní Bollingerovy čáry následně vždy vrací dříve či později ke svému průměru (meanu)!

Toto je tedy základní princip Bollingerových čar. Pan Bollinger v podstatě vzal prokázaný statistický fenomén a rozhodnul se pro jeho aplikaci v trzích. Vytvořil indikátor, který interpretuje statistická fakta náhodně generovaných dat a nyní je na nás, abychom tato statistická fakta dokázali proměnit ve výhodu a tu začít konzistentně obchodovat v náš prospěch.

Samozřejmě však není nic zaručené, a to platí i o Bollingerových čarách. Nejedná se o žádný svatý grál, jehož signály předznamenávající pravděpdobné přicházející otočení trhu by byly vždy stoprocentní a který by se dal obchodovat beze ztrát. I u indikátoru BB platí, že se jedná pouze a jen o koncept, který je třeba dále rozvíjet a vypilovat do podoby funkčního obchodního systému.

Příště si tedy o indikátoru BollingerBands řekneme zase trochu více a snad někteří z vás po úplném představení tohoto nástroje již najdou cesty, jak indikátor úspěšně obchodovat.

Tomáš Nesnídal