Jak na Trend Following (trendové obchodování)

V dnešním světě tradingu existuje mnoho strategií, ale jedna z nich stojí nad ostatními svou efektivitou a jednoduchostí – trendové obchodování. V tomto článku si vysvětlíme, proč jsou trendy tak zásadní pro úspěch na trhu a proč by trendové obchodování nemělo chybět ve vašem portfoliu strategií.

Obsah článku:

- Úvod do trend followingu

- Základní pravidla trend followingu

- Proč jsou trendové pohyby důležité?

- Historie trendového obchodování

- Malé stop-lossy a otevření se profitům

- Indikátory pro trendové obchodování

- Obchodování trend following strategií

- Trhy pro trend following

- Praktický příklad trend following strategie na akciích

- Vylepšení trend following strategie

- Shrnutí strategií obchodujících s trendem

Úvod do trend followingu

Trend following obchodování je, zjednodušeně řečeno, obchodní přístup využívající historické ceny pro rozhodování o nákupu a prodeji do směru pohybu trhu. Příznivci trend followingu nakupují na trzích, které rostou a prodávají (shortují) na trzích, které klesají. „Trend“ určuje směr obchodu.

Klíčem obchodování s trendem je definování trendu. V tomto směru existují dva základní styly:

Obchodování podle trendu založeného na momentu. Vstupy jsou založeny na porovnání aktuální ceny trhu s jeho historickými cenami.

Obchodování podle trendu založeného na relativní síle. Vstupy jsou založeny na porovnání ceny trhu s jinými trhy.

Základní pravidla trend followingu

Každý styl obchodování trendu má své nuance a specifika, opírá se ale o stejná fundamentální pravidla:

1) Následovat trend.

2) Rychle ukončovat ztrátové obchody na relativně malých stop-lossech.

3) Zisky nechat růst do doby, dokud trend neskončí.

Tyto tři principy jsou základním stavebním kamenem všech úspěšných trend following strategií. Nejde o to předvídat, kam se trh vydá, ale spíše reagovat na jeho změny. Cílem je využít v náš prospěch velkých a výrazných pohybů trhů. Pochopitelně nevíme, kdy takové přijdou, a je tak třeba otevírat se mnoha příležitostem, a pokud se trend nedostaví, tak obchod ukončit s malou ztrátou.

Proč jsou trendové pohyby důležité?

Trendy jsou klíčové, protože tvoří základ všech zisků na trhu. Označují dominantní směr, kterým se trh v určitém časovém rámci pohybuje. Jakmile začínající obchodník přežije počáteční experimentování v trzích, mělo by být jeho základním cílem vydělávat peníze. A nejprimitivnějším způsobem, jak toho dosáhnout, je obchodovat v souladu se směrem, kterým se trh ubírá. Tedy podle trendu.

Historie trendového obchodování

Trend following není v tradingu žádnou novinkou. O to zajímavější tento princip je, protože jde o obchodní strategii ověřenou časem a mnoha různými fázemi trhů.

První zmínka o trendovém obchodování se patrně vztahuje k anglickému ekonomovi a politikovi Davidu Ricardovi (1772 – 1823), který formuloval tři zlatá pravidla pro úspěšné trendové obchodování: nikdy neodmítejte obchodní příležitost, kterou dostanete, omezujte ztráty a nechte zisky růst. Pravidla, která definují trend following i dnes – po 200 letech.

V 19. století se objevili další klíčoví hráči jako Pat Hearne, známý americký gambler a burzovní spekulant, který pravděpodobně vytvořil první systematickou strategii trendového obchodování. Významným příspěvkem k rozvoji trendového obchodování byla také práce Charlese Dowa, spoluzakladatele a prvního editora The Wall Street Journal, který je považován za otce technické analýzy. Dowova teorie zaměřující se na identifikaci trendů a definující býčí a medvědí trhy na základě vyšších maxim a nižších minim, se stala základním kamenem technické analýzy.

Jesse Livermore, jeden z nejslavnějších burzovních spekulantů své doby, se proslavil vytvořením a ztrátou několika milionových majetků, z nichž některé získal během krachu v roce 1929. Jeho přístup k trendovému obchodování, který zahrnoval prodej ztrátových pozic a držení ziskových, je dodnes považován za klíčový pro úspěšné obchodování.

Další důležitou postavou byl Nicholas Darvas, profesionální tanečník a akciový obchodník, který ve 50. letech 20. století vytvořil strategii Darvas Box, jednoduchou breakout strategii sledující trend. Richard Wyckoff, broker a newsletterový spisovatel na Wall Street, se zaměřoval na obchodování silných akcií v rámci býčích trendů a slabých akcií v medvědích trendech, což bylo v souladu s myšlenkou relativní síly.

V 20. století se trendové obchodování dále rozvíjelo a získávalo na popularitě. Robert Edwards a John Magee ve své knize "Technical Analysis of Stock Trends" popularizovali tradiční technické patterny pro definici trendu a cenových obratů (kniha se prodává dodnes). Harold Gartley v knize "Profits in the Stock Market" představil 'mechanické' obchodování na základě Dowovy toerie, zatímco Richard Donchian, obchodník s komoditami a futures, založil v roce 1949 první veřejný fond zaměřený na systematické obchodování futures.

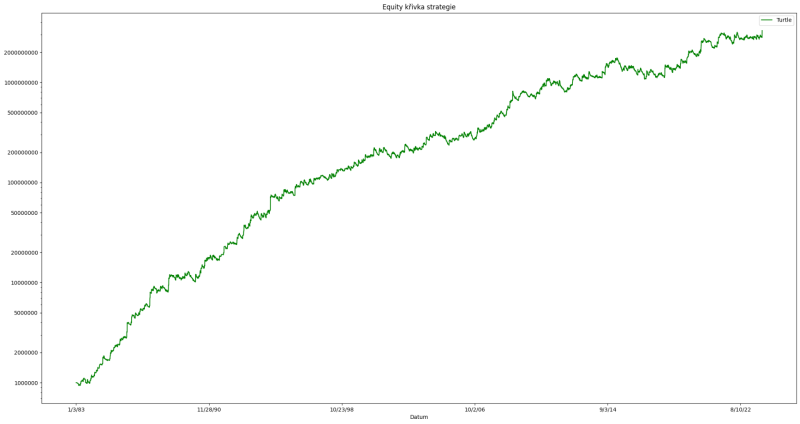

Trendové obchodování bylo dále popularizováno v 80. letech 20. století díky jednomu z nejzajímavějších experimentů v historii obchodování, známého jako "Turtles". Tento experiment popsaný v knize Way of the Turtle byl výtvorem slavného dua obchodníků Richarda Dennise a Williama Eckhardta, kteří chtěli dokázat, že úspěšní obchodníci mohou být "vycvičeni" stejně, jako želvy v Singapuru jsou vycvičeny k závodění. Dennis a Eckhardt vybrali skupinu lidí různých profesí a vzdělání, většinou bez předchozích zkušeností s obchodováním, a naučili je jednoduchým, ale efektivním trendovým obchodním strategiím. Tyto strategie zahrnovaly sledování dlouhodobých trendů na komoditních a finančních trzích, správné řízení rizika a disciplínu v obchodování podle stanovených pravidel. Experiment "Turtles" skončil úspěchem, když tato skupina nováčků v průběhu několika let vydělala miliony dolarů, čímž potvrdila tezi Dennise a Eckhardta, že obchodování lze naučit a že systematické sledování trendů může být vysoce ziskové.

Historie tradingu je na první pohled plná mnoha inspirativních příkladů, kdy následování trendů přineslo obchodníkům ohromné bohatství. Trend following přitom funguje dnes podobně jako dříve a nabízí stále zajímavé příležitosti ke zhodnocování peněz.

Malé stop-lossy a otevření se profitům

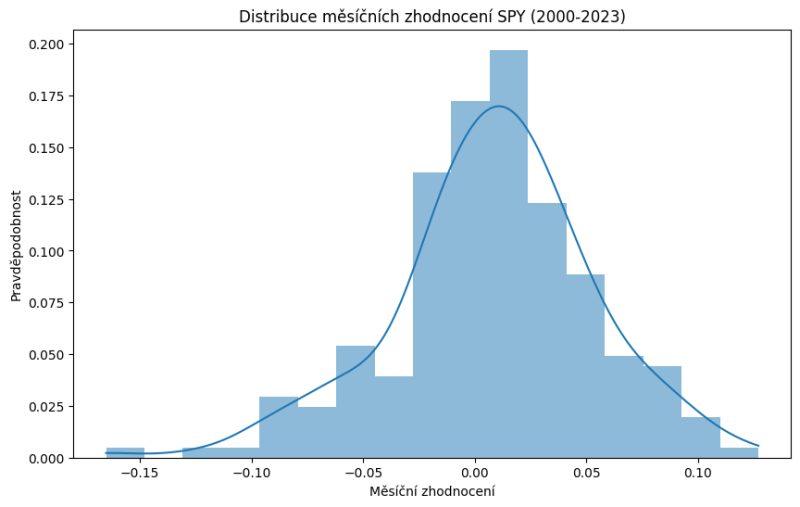

Tradiční ekonomické modely často vycházejí z předpokladu, že ceny aktiv jsou normálně distribuovány, což znamená, že většina cenových pohybů se soustřeďuje kolem střední hodnoty s méně častými extrémními výchylkami. Tento jev bývá znázorněn pomocí grafu zvaného bell curve nebo Gaussova křivka.

Avšak realita finančních trhů často odhaluje, že ceny se neřídí striktně normální distribucí. Místo toho pozorujeme jev známý jako "fat tails" (česky těžké chvosty), který ukazuje, že extrémní cenové výchylky jsou pravděpodobnější, než by naznačovala normální distribuce. Tento fakt zvyšuje riziko nečekaných tržních událostí, jako jsou finanční krize, války, pandemie a podobně.

Těžké chvosty mohou v tradingu pracovat v náš prospěch i neprospěch. Záleží, jakým směrem je otevřena naše pozice a jakým se vydá trh.

Ukázka distribuce měsíčních zhodnocení v trhu S&P 500 (skrz ETF SPY). Tvar distribuce naznačuje, že nejčastěji se měsíční zhodnocení pohybuje v lehce pozitivních hodnotách. Distribuce má ale jasný levý těžký chvost – výrazně ztrátové měsíce.

Obchodování s trendem díky taktice malých stop-lossů „ořezává“ ztráty vycházející z těžkých chvostů. Strategie neinkasují velké ztráty. Otevírají se však inkasování běžným profitům a také možným pozitivním pohybům z oblasti těžkých chvostů – tedy extrémním profitabilním pohybům, které mohou v některých pozicích nastat.

Indikátory pro trendové obchodování

Obchodní systémy pro trend following bývají jednoduché. Nejčastěji se pracuje s cenovým momentem a systémy vstupují buď na základě křížení klouzavým průměrů s různou periodou, nebo po průrazu cenového maxima (pro long pozici) či minima (pro short pozici).

Ukázka kompletního nastavení grafu pro trend following systém Turtles. Na grafu jsou zobrazeny maximální ceny za posledních 20 dnů (modrá linka), minimální ceny za posledních 20 dnů (červená linka) a systém vstupuje po jejich průrazu. Tečkované linky představují úrovně pro posouvané stop-losssy – minimální cenu za posledních 10 dnů pro stop-loss v dlouhé pozici, maximální cenu za posledních 10 dnů pro stop-loss v krátké pozici. Graf je zobrazen v programu Amibroker, data pocházejí od Norgate Data.

Obchodování trend following strategií

Strategie lze obchodovat ručně či automatizovaně. Klíčová je systematičnost. Obchodník nesmí vynechávat žádné obchodní příležitosti, protože nikdy neví, který obchod bude ten, co chytí výrazný zisk.

Trendové obchody mají nižší úspěšnost – nejčastěji v rozmezí 30-40 %, ale výrazně pozitivní RRR. Inkasujeme malé ztráty a občas velký zisk.

Z krátkodobého pohledu (třeba i několika let) se může občas zdát, že trend following nefunguje. Protože všechny trhy obchodované v portfoliu jdou spíše do strany. Ale v drtivé většině trhů čas od času výrazný trend přijde a jako celek mají strategie obchodování s trendem navrch nad dalšími typy obchodování a investování.

Takto vypadají historické výsledky jednoduché Turtles strategie, jejíž pravidla jsou známy již desítky let, aplikované na 24 futures trhů:

Trend following strategie jsou náročné nikoliv z pohledu know-how, ale psychiky a money managementu. Je potřeba si vše nastavit tak, abychom zvolené portfolio byly schopni následovat dlouhodobě a to i v průběhu drawdownů. Většinou se obchodům alokuje relativně malá část účtu, aby časté ztráty nebyly likvidační jak z pohledu psychiky, tak z pohledu peněz.

Trhy pro trend following

Trendové obchodování funguje na všech trzích. Nejčastěji se o něm hovoří ve spojení s futures, ale dobře jej lze aplikovat na měny, akcie a třeba i kryptoměny.

Praktický příklad trend following strategie na akciích

Ukázkovou výkonnost trend following strategie na futures jsme si ukázali výše. Pojďme si udělat jednoduchý test na akciích.

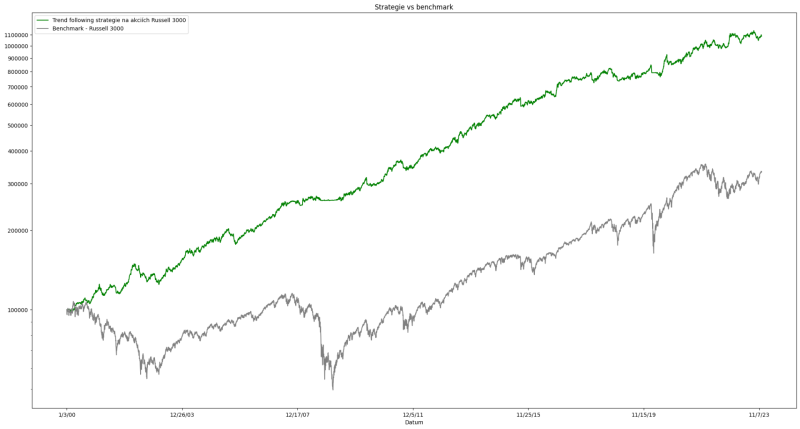

Z logiky věci bude trend following lépe fungovat na akciích, které se více hýbou. Můžeme vyjít např. z akcií indexu Russell 3000 (testování s historickými konstituenty indexu). Strategie obchoduje pouze na dlouhou stranu, vstupuje do max. 10 pozic, každé přidělí 10 % kapitálu. Vstupuje do akcií s momentem pro průrazu maximální ceny za posledních 20 dnů a vystupuje při ztrátě momenta, nebo při průrazu low za posledních 20 dnů. Zde jsou historické výsledky:

Výkonnost trend followingové strategie (zelená linka) na akciích z indexu Russell 3000 je porovnána se samotným indexem Russell 3000 (šedá linka). Běžné poplatky za obchod jsou započítány. Graf je zobrazen v logaritmickém měřítku.

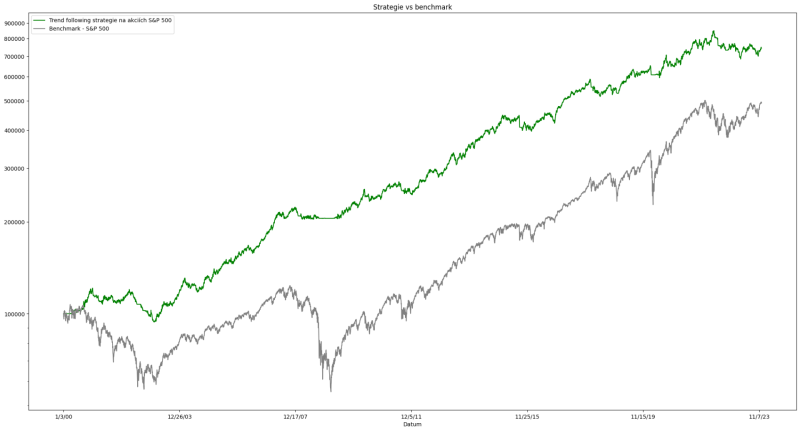

A co akcie, které nejsou tak výbušné? Například z indexu S&P 500? Zde je backtest se 100% shodnými pravidly:

Zelená křivka je trend following strategie aplikovaná na akcie indexu S&P 500, šedá samotný index S&P 500.

Podobnou tendenci dostaneme při práci i s dalšími indexy.

Trend following dobře dokládá, proč dělám trading. Z mého pohledu jsou podobné strategie lepší než pasivní investování jak z pohledu absolutních profitů, tak z pohledu řízení risku.

Vylepšení trend following strategie

Samotné strategie obchodování s trendem by měly z mého pohledu zůstat co nejjednodušší. Čím více se budeme případně snažit vstupy filtrovat, tím vyšší šance, že zmeškáme „ten“ ziskový obchod, na který čekáme.

Nejvýhodnější cesta vylepšování trend following strategií se mi jeví skrz kombinaci s mean reversion strategiemi v rámci portfolia strategií. Což je přesně to, co dělám na svém účtu.

V dnešním bezplatném newsletteru s lekcemi z živých trhů jsem rozesílal komentované video s náhledem do mé TWS platformy u Interactive Brokers se všemi mými aktuálně otevřenými pozicemi. Komentoval jsem průběh středeční seance 6.12.2023, kdy trhy klesaly. Na účtu mám otevřené pozice v několika trend following strategiích a řadě mean reversion strategií. Přestože dlouhé trend following pozice ztrácely, vydělaly jak short mean reversion pozice, tak short krátkodobý trend following.

Shrnutí strategií obchodujících s trendem

Trend following je jedna z nejistějších cest, jak v trzích dlouhodobě vydělávat. Osobně jej na svém účtu obchoduji v několika strategiích. Strategie SMO NDX otevírá pozice na základě relativní síly akcií vůči dalším akciím v Indexu Nasdaq 100. MicroBreakout obchoduje klasické momentum definované průrazem maximální ceny za sledované období. Obě strategie sdílím v Trading Room. Krátkodobý trend following obchoduji skrz intradenní obchodování. Konkrétně breakouty ceny v akciových indexech.

Hlavní úskalí trend following spočívá v hlavě, tedy psychologii obchodování. Strategie budou vydělávat, jen pokud trhy trendují a coby tradeři musíme na dané období trpělivě čekat. A inkasovat drobné ztráty, které budou vykompenzovány až v momentě, kdy se dají trhy do pohybu. Toto se nedá nijak obejít. Pokud začneme do strategií přidávat nejrůznější filtry, s velkou pravděpodobností docílíme jen toho, že strategie v budoucnu vynechají potřebné nejsilnější pohyby.

Sám tak obchoduji strategie v co nejjednodušší podobě. Výkonnost portfolia se pak snažím zvyšovat a vyhlazovat diverzifikací - dalšími strategiemi v portfoliu. Zejména short mean revesion strategiemi.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

2

2