Ošálení klamem přeživších - rotační strategie (250 % ročně bez použití páky)

Pokud bych vám nabídl k předplatnému obchodní systém, který za minulý rok vytvořil zhodnocení 250 % systematickým obchodováním akcií bez použití páky, uvažovali byste o takové nabídce?

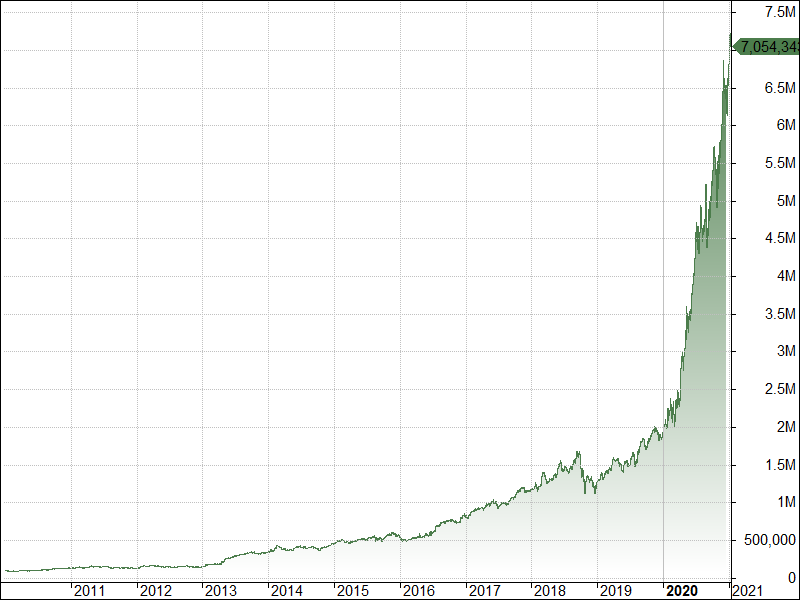

Mnoho obchodníků by bylo minimálně na vážkách, zejména, pokud by měli důvěru v to, že nejde o žádný podvod. A to skutečně nejde. Jde v principu o variantu systému, který již roky vyučuji v otevřené podobě na serveru Finančník.cz v rámci workshopu swingového obchodování. Ten v jedné z možných konfigurací loni, v roce 2020, skutečně vytvořil bez použití páky zhodnocení 250 % a jeho equity křivka vypadá impozantně:

Konkrétní výkonnost za poslední roky:

Bylo by výhodné hypotetickou nabídku předplatného přijmout a systém začít na základě publikovaných výsledků další roky obchodovat? V principu jde o přístup, který rozhodně stojí za to mít v portfoliu (viz dále), nicméně chybné by bylo o něm začít přemýšlet poté, co vytvořil za rok zhodnocení přes 250 % a nechat se zlákat touto jedinou informací.

V tradingu je potřeba naučit hlavu přehlížet extrémně lákavé nabídky vycházející z nadstandardně dobré výkonnosti v poslední době, jelikož tyto jsou zatíženy takzvaným klamem přeživších. Jde o jedno z kognitivních zkreslení, které náš mozek pravidelně šálí. Vyvolává v nás nepravdivé, příliš optimistické závěry díky tomu, že podvědomě věnujeme vyšší pozornost vítězům než poraženým.

Zmiňovaný systém je založen na poměrně jednoduchém principu. Jde o takzvanou rotační strategii, která drží dlouhodobější pozice v technologických akciích. Konkrétně akciích obchodovaných v indexu Nasdaq 100. Strategie srovná každý měsíc akcie v indexu Nasdaq 100 podle jejich dosavadní výkonnosti (použít můžeme například průměrné zhodnocení za posledních několik měsíců) a otevře pozice v definovaném počtu nejvýkonnějších titulů. Za měsíc provede strategie nové srovnání akcií obchodovaných v indexu Nasdaq 100 podle výkonnosti a případně portfolio upraví tak, abychom opět drželi definovaný počet nejvýkonnějších titulů.

Výše uvedené výsledky ukazují výkonnost přesně takto jednoduchého systému. A zde se skrývá malá past na začínající obchodníky, kteří vnímají především možná zhodnocení, ale nemají ještě dostatek zkušeností informaci zařadit do kontextu. Krásné zhodnocení v roce 2020 bylo dosaženo zejména díky držení akcie Tesly (TSLA), která sama o sobě vytvořila za rok zhodnocení přes 700 %. Velkých zhodnocení dosáhlo i několik dalších technologických titulů, které těžily z pandemie koronaviru.

Dokážou technologické akcie vytvořit příští rok podobné zhodnocení? To je pochopitelně velkou neznámou. Současně to znamená, že je velkou neznámou, jakou bude mít uvedený systém v daném nastavení výkonnost v příštím roce.

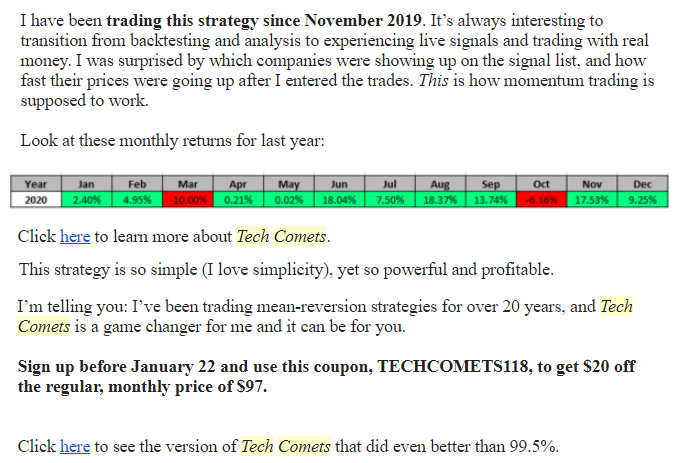

Přesto jsem sám dostal v minulých dnech e-mailem nabídku z renomovaného zahraničního serveru na pronájem systému Tech Comets za „pouhých“ 97 dolarů měsíčně s aktuální 20% slevou:

Autor v nabídce popisuje, jak s pomocí speciální kombinace proprietárních indikátorů patřících k těm nespolehlivějším, které kdy objevil, postavil rotační systém obchodující akcie indexu Nasdaq 100 a v roce 2020 dosáhl zhodnocení 99,5 %. Tu dokazuje velmi podobnými grafy a tabulkami, které jsem publikoval výše. Výsledky jsou podobné bez ohledu na skutečnost, že jsou v systémech použité jiné kombinace indikátorů a vstupních logik. Protože za konkrétním zhodnocením nestojí kombinace proprietárních indikátorů, ale samotná alokace kapitálu do nejvíce rostoucích technologických titulů akcií obchodovaných v indexu Nasdaq 100 v roce 2020, které hodnotily nevídaným tempem.

Klam přeživších je jedna ze silných psychologických bariér, kterou se budete muset coby tradeři naučit překonávat. Má hodně společného s tím, že zejména z počátku obchodníky více bolí příjmy, které nerealizovali než ztráta, kterou jim trh nadělil. Jsem absolutně přesvědčený, že spousta obchodníků si předplatí systém Tech Comets za 97 dolarů měsíčně (s 20% slevou), aby příští rok zjistili, že vychvalované proprietární indikátory přestaly najednou fungovat a dalších 100 % za rok se nekoná. Což je pochopitelné, protože výsledek systému není důsledkem použitých indikátorů, ale výkonností Tesly a několika dalších technologických firem, které v průběhu pandemie koronaviru v roce 2020 silně posilovaly.

V obchodování je dobré hledat neustále inspiraci v tom, co funguje. Je ale současně potřeba naučit se potlačovat potřebu rychle vstupovat do trhů a systémů, kterým se zrovna extrémně daří a o kterých se hodně hovoří. Takové příležitosti už jsou vesměs pasé.

Ohromné množství obchodníků se točí v bludném kruhu, kdy jen naskakují do přístupů, které zažily zrovna dobré období. Nevědomky jsou tak stále dokola ošáleni klamem přeživších. Vnímají pouze historické vítěze a neuvědomují si, že historie se neopakuje a budoucnost přinese vítěze jiné.

Osobně technologické akcie z Nasdaq 100 také v portfoliu pomocí rotačního systému obchoduji, ale výrazně konzervativněji a především v portfoliu s ostatními systémy. Rozhodně tak rotační strategie představuji zajímavý arzenál nástrojů, které nám generují peníze. A na výše uvedeném příkladu vidíte, že jejich obchodování opravdu není složité a dokáže odměnit.

Jak konkrétně strategii naskriptovat a testovat?

Nevíte, jak konkrétně strategii nadefinovat, aby se dala snadno otestovat v Amibrokeru a zapojit do portfolia? Výše uvedené statistiky jsou výsledkem posledního tutoriálu TechLabu, který naleznete zde.

TechLab je komunita na Finančníkovi, kde postupně řešíme technická témata s obchodováním a mimo jiné v něm každý týden naleznete podobný technicky zaměřený tutoriál. Do skupiny je možné se přihlásit zde.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

3

3

-

1

1