Obchodní systém Finwin – aktuální vývoj a výsledky [7/2021]

Jak se vyvíjí intradenní obchodní systém, jehož pravidla jsme si zde otevřeně popsali a který dnes obchoduji mj. i ve svém fondu?

Nejprve malá rekapitulace, co Finwin je. Jde o systematickou obchodní metodu, která intradenně obchoduje americké akcie. Finwin je unikátní tím, že vznikal prostřednictvím bezplatných Youtube videí, která stále můžete najít v archivu. Ve videích jsme si ukázali, jak je možné přetavit myšlenku do reálného „stroje na peníze“. Stroje proto, že Finwin mám zmechanizovaný, a obchoduje tak již zcela sám. Pro inspiraci ostatním a zachování maximální transparentnosti navíc reportuji obchody v reálném čase na web finwin.cz.

Finwin je tedy opakovatelná obchodní metoda:

- Jejíž pravidla jsme si sestavili a vysvětlili v otevřených videích.

- Kterou sám obchoduji na živém účtu.

- Jejíž obchody reportuji v reálném čase.

- A která vydělává nemalé peníze...

Myslím, že těžko někde na internetu dostanete konkrétnější a praktičtější inspiraci „jak vydělávat na burze peníze“.

Sám dnes obchoduji Finwin ve stále stejné podobě, v jaké jsem jej popisoval na Youtube videích. Rozdílem je akorát jiný kapitál, protože Finwin jsem zařadil do systematického portfolia obchodovaného v rámci mého fondu. Jsem skutečně přesvědčený, že metoda má solidní potenciál výdělku.

Ve fondu pochopitelně postupně přiřazuji strategii vyšší kapitál, a proto nemohu již jednoduše reportovat equity křivku systému. Z tohoto důvodu budu na Finančníkovi dále uvádět výsledky Finwinu přepočtené na kapitál 20 000 dolarů, což byla poslední částka, se kterou jsem systém na Youtube obchodoval.

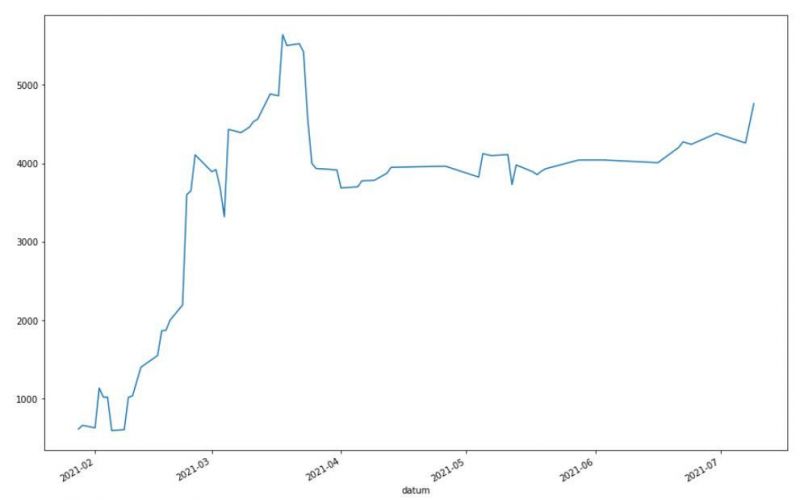

Finwin svůj kapitál rozděluje mezi maximálně 5 long a 5 short pozic, kdy při kapitálu 20 000 dolarů každé přiřazuje 4 000 dolarů. Pokud byste s tímto money managementem přepočítali všechny long a short pozice publikované na finwin.cz, odečetli komise, dostanete následující equity křivku:

Ta tedy plně reflektuje mé vlastní živé obchody, které jsem jen obchodoval s jiným kapitálem.

Finwin od svého spuštění krásně vydělává. V tuto chvíli jsme přibližně na zhodnocení 25 % za cca půl roku, tedy 50 % anualizovaně (při hypotetické alokaci 4 000 dolarů do každé pozice od spuštění systému). Což je pochopitelně parádní výsledek.

Na screenshotu je patrné, že systém prochází různými fázemi výkonnosti – vidíme období strmého růstu, menší drawdown, stagnaci a následný útok na nové maximum. Ale takto se chovají všechny systémy. V případě Finwinu je vše hodně ovlivněno volatilitou trhu.

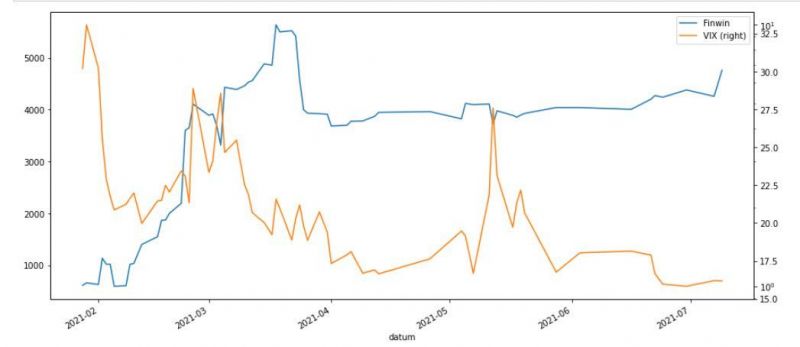

Takto vypadá výkonnost Finwinu při různých úrovních VIXu (index volatility – v grafu zobrazen oranžově):

Hledáte cestu, jak se dostat ke konzistentním profitům?

Hledáte cestu, jak se dostat ke konzistentním profitům?Rádi byste i v aktuálním kontextu obchodovali stabilně a bez emocí?

Určitě si přečtěte novou knihu Od myšlenky k reálným obchodům

Implementujte již od samotného začátku své praxe důležité systematické procesy a správné myšlení, které výrazně zvyšuje šance na stabilně profitabilní obchodování.

Inspirujte se, jak trading dělat jinak a lépe.

Volatilita se poslední měsíce dostala na velmi nízké hodnoty, kdy se systému nabízí velmi málo vstupů. Ale věřte mi, že je jen otázkou času, než se režim v trzích opět změní.

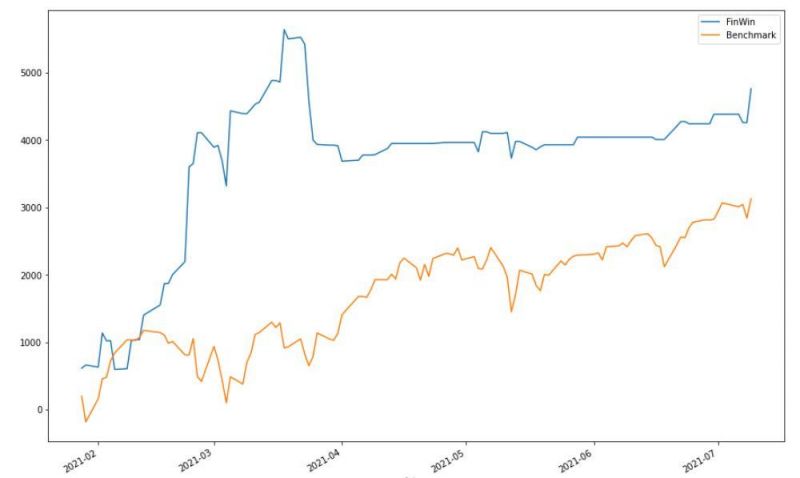

Systém zatím pěkně překonává i benchmark (Russell 3000), byť doba na nějaké hodnocení je zatím krátká:

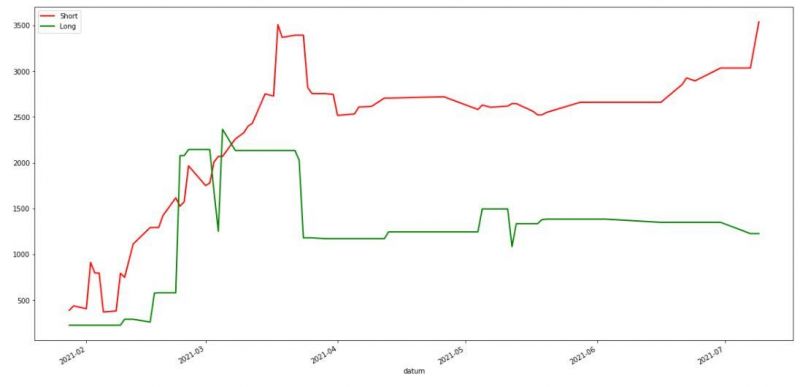

Co se mi ovšem na systému líbí nejvíce – přestože akciové trhy i v první polovině roku 2021 prakticky jen rostly, Finwin vydělával především na short obchodech:

Tohle vnímám jako opravdu důležité. Nakupovat profitabilně akcie v období celkového růstu indexů není zas tak složité. Vydělávat ve stejném období pomocí shortů je mnohem náročnější. Osobně mám v portfoliu cca třetinu pozic v shortech, protože chci mít výkonnost co nejvyrovnanější i v dobách, kdy trhy budou padat nebo půjdou do strany. A Finwin vnímám rozhodně jako systém, který mi bude v této diverzifikaci dobrým pomocníkem.

Technická implementace Finwinu sice není triviální, ale jak to u každé technické věci bývá, je to jen o technice. Tedy vždy lze nalézt cesty. Zatím to rozhodně vypadá, že přístup za trochu extra námahy zkoumání cest určitě stojí.

Pokud se systematickým obchodováním začínáte, pak ale není určitě potřeba pouštět se hned do intradenního obchodování, které je vždy psychicky a technicky náročnější než pomalejší swingové styly. Osobně obchoduji logiku Finwinu i na pomalejších denních timeframe pomocí systému, kterému říkám MR3000 (jeho princip je na Finančníkovi popsán zde). Swingové obchodování je pomalejší, což především znamená, že příkazy lze zadávat klidně i ručně dlouho před otevřením trhů a není třeba žádného náročného programování.

U MR3000 obchoduji také long i short stranu (tedy stejně jako u Finwinu) a zde je pro ilustraci výkonnost portfolia, ve kterém kromě MR3000 obchoduji pro diverzifikaci ještě trend following systém MicroBreakout (na Finančníkovi jsem jej popisoval například zde).

Portfolio obchoduji veřejně v rámci služby Trading Room, kde dopředu reportuji konkrétní akcie a ceny, za které budu obchodovat (a následně publikuji svá přesná plnění z brokerské platformy) a každý mi tak může „koukat přes rameno“. Portfolio nyní od začátku roku atakuje zisk +10 000 USD. Tedy jednoznačně lze podobný pomalejší styl obchodování praktikovat opravdu bez stresu a sám bych začal s tou pomalejší cestou, ve které odpadá náročnější implementace intradenního zadávání obchodů. Nicméně pokud již v portfoliu swingové strategie máte, tak intradenní mean reversion ve stylu Finwinu může poskytnout další zajímavou diverzifikaci – tak, jak je to vidět v dnešním reportu. O dalším vývoji strategie budu na Finančníkovi samozřejmě informovat.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

4

4